Знакомьтесь, brandname: как построить сильный FMCG-бренд в новых реалиях

Российские агентства готовятся к наплыву клиентов, которым необходимо заново познакомиться со своим потребителем. Полгода назад маркетологи из международных компаний даже не могли представить, что знание их брендов буквально обнулится. Сейчас это новая реальность: иностранные собственники уходят с рынка, забирая с собой права на глобальные товарные марки и оставляя локальные производства. Как в этих условиях работать медийным агентствам, рассказывает Наталья Репетто, FMCG Growth Lead Media Instinct Group

Санкционное и общественное давление стало причиной массового исхода иностранного бизнеса из России. В связи с этим образовалась новая ниша: бренды с высокой дистрибуцией, но с низким знанием и сменой позиционирования. Некоторые бренды, например McDonald’s, получили мощный органический PR за счет интереса журналистов к сети «Вкусно и точка» — СМИ посвящают проекту десятки материалов. Однако такая ситуация скорее является исключением, большинству продуктов придется заново прокладывать путь к потребителю.

Помимо известных международных брендов, которые оказались в непростой ситуации, есть малозаметные отечественные игроки с прицелом на освободившиеся рыночные ниши. Государство обещает им помогать, в частности, выделять бюджетные средства на рекламу. И здесь агентство может подсказать, как не потратить эти деньги впустую.

Новая жизнь старого бренда

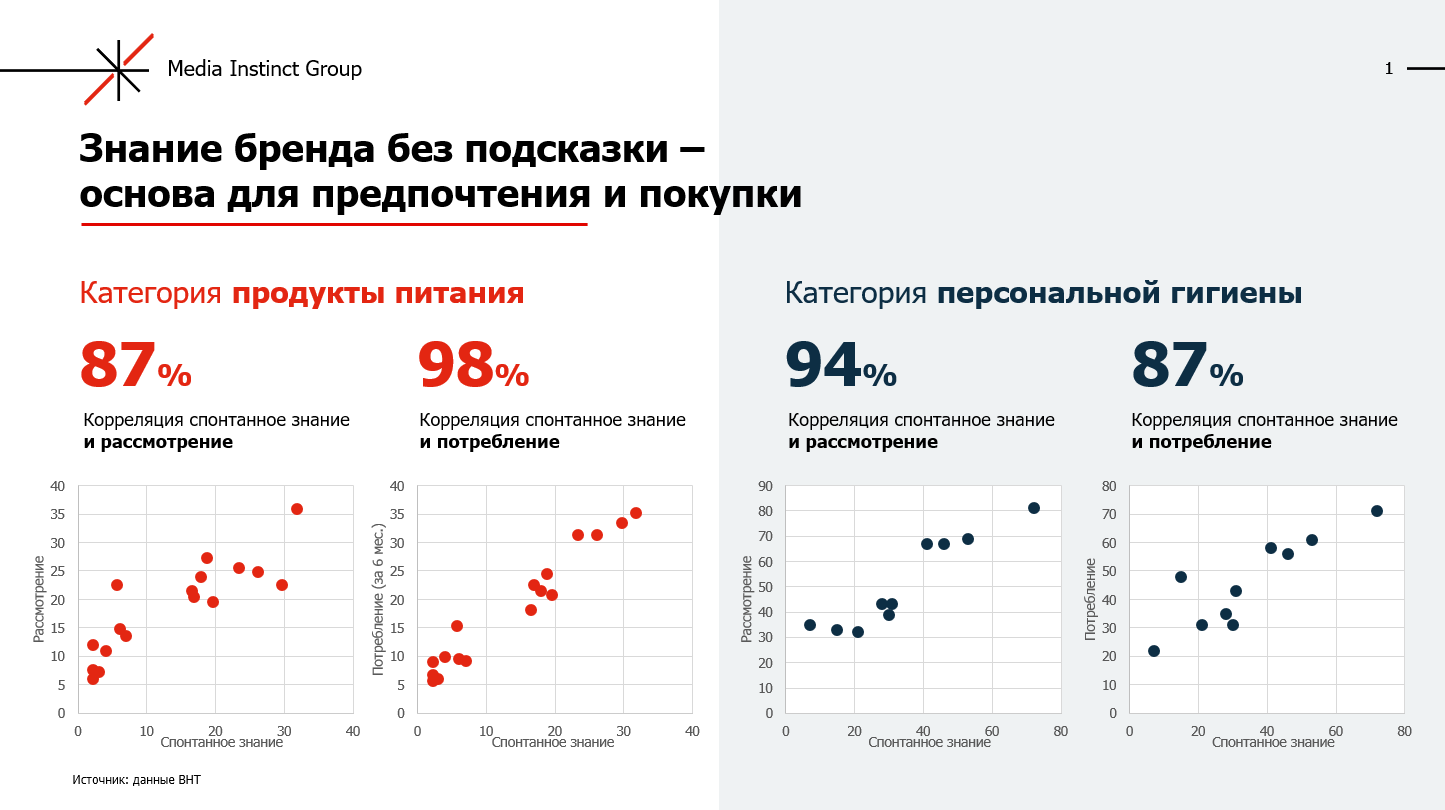

Рассмотрим первый вариант: в медиаагентство приходит владелец established бренда, претерпевшего значительные изменения (не по собственной воле). Производство локализовано, заводы работают, но права на прежние названия потеряны. Если посмотреть на нашу инфографику, то речь идет о квадранте «Потенциальная звезда» — низкий brand awareness, высокая дистрибуция.

Прежде чем выбрать оптимальную траекторию для такого клиента, потребуется оценить ряд факторов. К таким отправным точкам относятся:

- уровень знания бренда и позиционирования;

- изменения в брендинге и позиционировании;

- уровень взвешенной дистрибуции.

Основные задачи коммуникации обновленного бренда — сохранить заметность в местах продаж и восстановить докризисный уровень awareness.

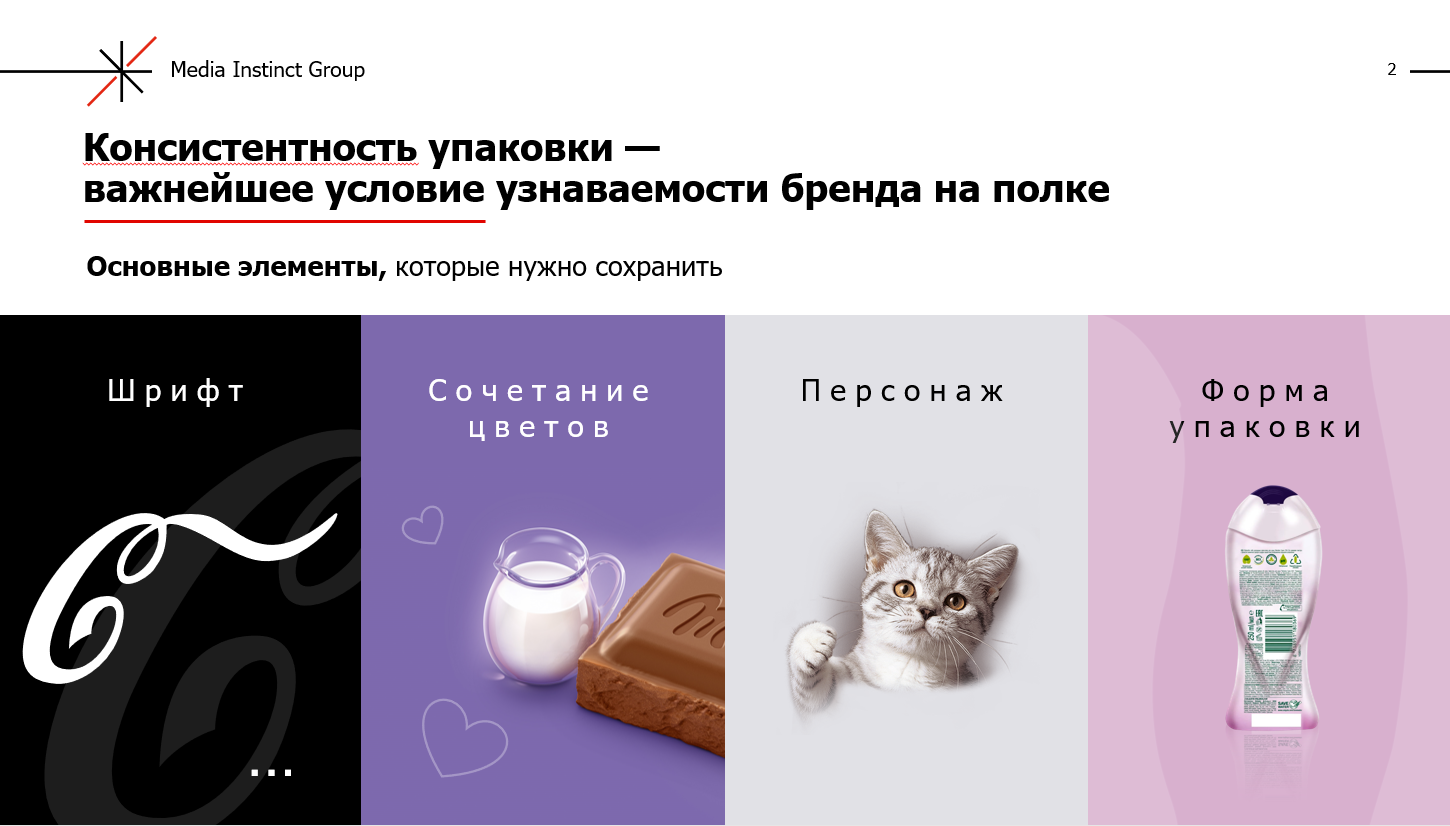

Международные кейсы показывают, что даже «незначительный» ребрендинг может привести к значительным потерям, поскольку после смены упаковки человеку трудно выделить товар на полке. Бренду, которому не удалось сохранить элементы идентичности, придется гораздо больше инвестировать в построение знания с нуля. Именно поэтому мы рекомендуем клиентам серьезно изучить легальные ограничения, прописанные бывшими собственниками, и обеспечить максимальную преемственность фирменного стиля, но это возможно только по договоренности с обладателями прав на бренд. А исход переговоров тут может быть самым разным.

Поддержка в каналах продаж

Для многих категорий и форматов современной офлайн-торговли выбор форматов поддержки в местах продаж крайне ограничен, и стоит обратить свои взгляды на е-com.

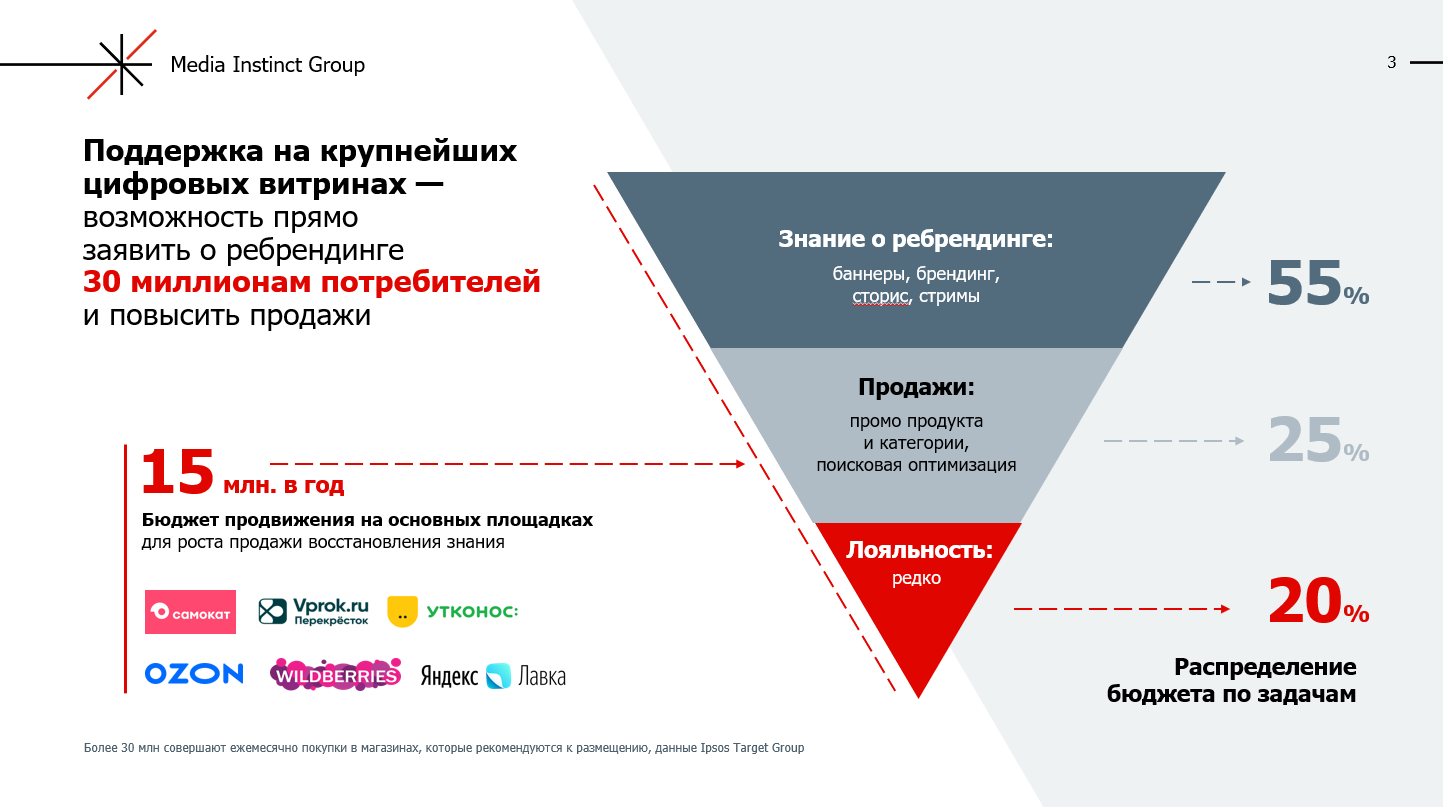

Поддержка на крупнейших цифровых витринах дает возможность прямо заявить о ребрендинге и повысить продажи. Мы рекомендуем открыто говорить о смене названия и дизайна, благо в e-com имеются подходящие форматы. В настоящее время маркетплейсы и блогеры — пожалуй, единственные каналы, допускающие «партизанский» маркетинг с упоминанием старого бренда.

Наша рекомендация заложить 15-20 млн рублей на поддержку на основных витринах. Оптимальное распределение бюджета выглядит следующим образом: более половины (55%) — на построение знания о ребрендинге (баннеры, брендинг, stories, стримы), 25% — на стимулирование продаж (промо продукта и категории, поисковая оптимизация), 20% — на повышение лояльности. Повторные покупки можно стимулировать при помощи персональных сообщений, где содержится информация о ребрендинге продукта, который потребитель заказывал ранее, и предложение купить уже обновленный товар.

Третья составляющая успеха — видеокоммуникация высокой интенсивности и продолжительности. Наши эксперименты показывают, что ТВ и OLV в 3–5 раз более эффективны по сравнению со статикой. Быстрое восстановление гипотетического бренда после ребрендинга и тишины потребует двукратного роста количества рейтингов. Для достижения этой цели необходимо увеличить недельную частоту с 1+ до 2+ на период минимум 3 месяца. Реализация эффективного медиаплана, рассчитанного на год присутствия в национальном ТВ-эфире, оценивается в 250 – 300 млн руб.

Через тернии к звездам

Бренды с низким знанием и слабой дистрибуцией мы называем «протозвездами». Обычно у таких клиентов нет миллиардных оборотов, зато есть желание занять освободившуюся нишу. Чтобы попасть в поле зрения потребителей и закрепиться в их сознании, малоизвестным брендам потребуется «квантовый скачок». Небольшие компании, которые хотят воспользоваться ситуацией и стать большими, должны совершить прорыв в качественно другое состояние, а он невозможен без построения бренда и налаженной дистрибуции.

Перед клиентами встает острый вопрос: начинать с дистрибуции или с построения бренда? Ответ может дать график зависимости CPT (стоимости тысячи контактов) от дистрибуции, посчитанный для наиболее типичной аудитории большинства FMCG-брендов — женщины 25–55 лет. Он свидетельствует, что при взвешенной дистрибуции ниже 35% стоимость тысячи видеоконтактов с потенциальным покупателем достигает запретительно высоких значений. Другими словами: если люди не могут найти ваш бренд в магазинах, то вкладываться в кампанию на ТВ нет смысла — результат будет плачевным, а директору по маркетингу выдадут трудовую книжку.

Отдача на инвестиции в рекламу выходит в положительную зону при взвешенной дистрибуции 55-60% (в зависимости от эластичности). При эластичном спросе, который характерен для товаров импульсной покупки, ROI растут вместе с показателем взвешенной дистрибуции. Чем более обязательным является товар в корзине, тем меньше его эластичность по дистрибуции — и наоборот.

Прежде чем отнести свои деньги на ТВ, бренду с низким знанием следует предпринять ряд подготовительных шагов. Приоритеты расставляются в зависимости от имеющегося уровня дистрибуции.

Если продукт практически отсутствует в рознице (взвешенная дистрибуция менее 35%), нужно убедиться в прочности фундамента.

Крепкий фундамент включает:

- прорывную для своей ценовой категории концепцию бренда. Шансы для квантового скачка есть только у того бренда, который предлагает уникальные потребительские свойства в рамках своего ценового сегмента.

- продающую упаковку, где четко считывается основное преимущество, заявленное в ТВ-рекламе.

- продвижение в е-com.

Роль медийного агентства как консультанта заключается в составлении грамотного плана продвижения. В основе стратегии должны быть надежные, проверенные данные. К счастью, современные инструменты позволяют протестировать различные креативы на перспективных аудиторных сегментах и проверять эффективность коммуникации с точки зрения динамики продаж.

Благодаря работе с ритейл-данными можно формулировать совершенно разные гипотезы, выбирать продающие концепции (подход Learn&Scale). Следующий шаг после проверки гипотез — масштабирование и использование собранных инсайтов для увеличения массовой коммуникации, то есть выход собственно на ТВ. Наличие результатов А/Б тестирования у клиента с агентством минимизирует риски «слива» рекламного бюджета (помните, что второго шанса выйти на телевидение не будет).

Что касается онлайн-каналов продаж, то их необходимо осваивать даже при низком уровне дистрибуции в традиционной рознице. Правильное стимулирование продаж в е-com способно увеличить цифровые продажи в 2–3 раза, а это в зависимости от категории — до 10–15% прироста общих продаж. Согласно нашим оценкам, для роста выше категории бренду потребуется инвестировать в продвижение на основных площадках 20-25 млн руб.

Разберемся с ценниками

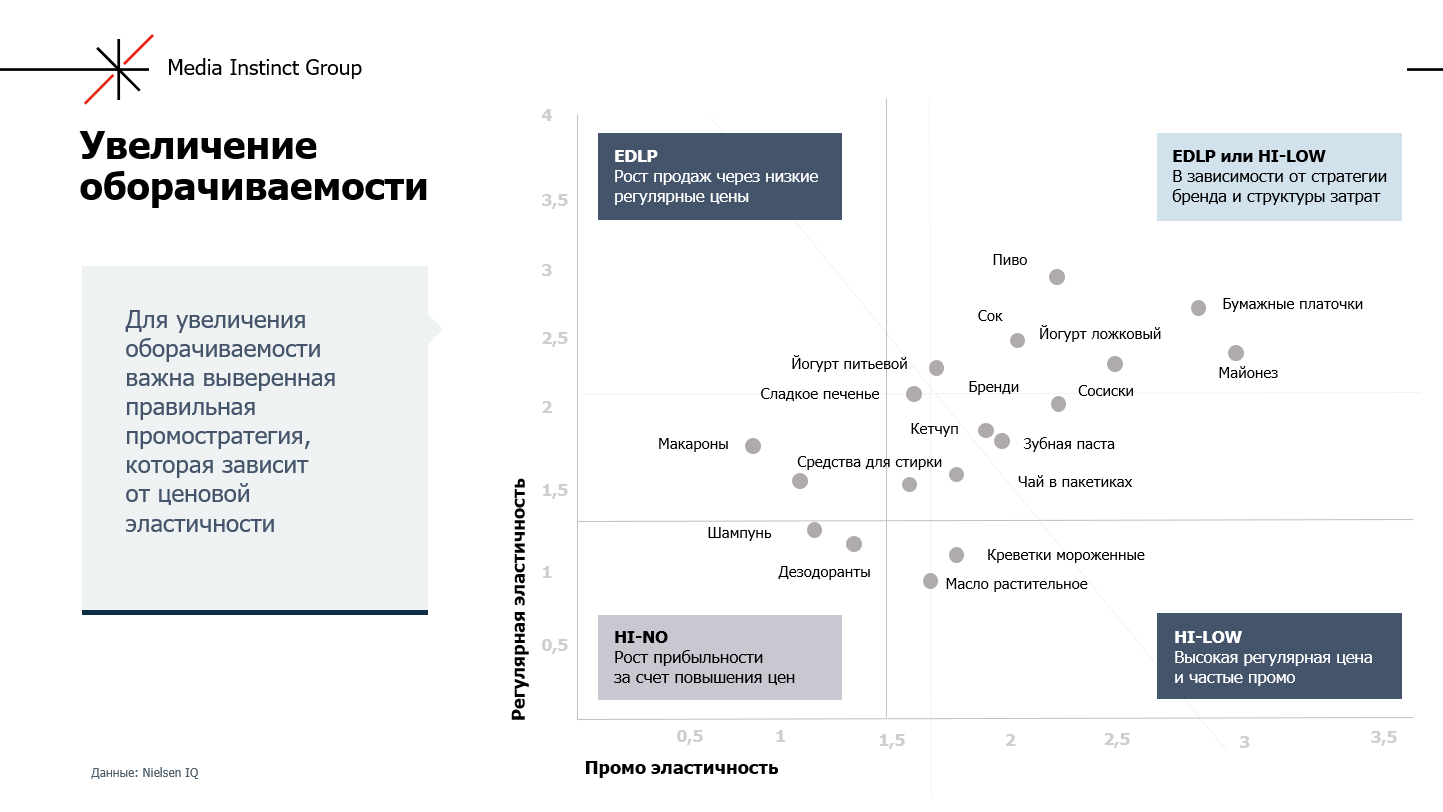

Важная часть подготовки к квантовому скачку (который сулит славу и деньги) — выбор правильной промостратегии в офлайн-каналах.

До выхода на ТВ-производитель должен определиться, что дает ему большую оборачиваемость — инвестиции в промо или в низкие регулярные цены. На помощь маркетологам придут исследования Nielsen IQ, полевые эксперименты, анализ ценовой эластичности. Не стоит думать, что давление промо снизилось — после аномального марта потребители снова начали охотиться на желтые ценники в попытках компенсировать высокую инфляцию.

Дальнейшее расширение дистрибуции связано с активным продвижением на ТВ и OLV. Однако не следует забывать, что период инвестиций в телерекламу с целью поставить товар на полки характеризуется отрицательным ROI. На первом этапе бренду с низким знанием необходимо поддерживать высокие частоты (6+ на флайт), потом можно перейти на низкочастотное планирование. Команде клиента также стоит подумать о представлении медиаплана торговым сетям. Это надо сделать до запуска для максимизации дистрибуции.

Выход в большое «медиаплавание». Чек-лист от Media Instinct Group:

- Уникальность продуктовой концепции (в своей ценовой нише).

- Считываемость упаковки.

- Промостратегия, стимулирующая оборачиваемость.

- Проверенные на продажи сообщения.

Вывод: бренд становится большим благодаря тяге со стороны спроса, которую может обеспечить только массированная видеореклама. Залогом успеха на этом пути является системный подход к построению бренда в медиа. Тем не менее игра стоит свеч, так как сильный бренд может позволить себе наценку до 200% в зависимости от категории.