Российский рынок шоколада и шоколадных изделий: товарный и рекламный аспекты

Статья посвящена описанию тенденций, присущих рынку шоколадной продукции, а также их анализу во взаимосвязи с рекламными инвестициями в категорию

В настоящее время на рынке шоколадной продукции сложилась непростая ситуация: производители, включая крупных игроков, отреагировав на тенденцию перехода потребителей в среднеценовой и экономичный сегменты, в массовом порядке начали смещать производственные мощности в сторону менее дорогой продукции, что привело к обострению конкуренции в этих нишах. Ассортимент предлагаемых изделий увеличился, а доход производителей от продаж существенно снизился. Принимая во внимание резкий рост цен на все основные виды сырья, а также тот факт, что в натуральном выражении рынок практически не растет, можно сказать, что для производителей наступило время борьбы за выживание. Обострение конкуренции на потребительском рынке повлекло за собой усиление рекламного давления на покупателей.

Статья посвящена описанию тенденций, присущих рынку шоколадной продукции, а также их анализу во взаимосвязи с рекламными инвестициями в категорию. В основу статьи положены экспертные заключения (оценки экспертов Аналитического центра «Видео Интернешнл» (АЦВИ)), данные АКАР, а также других исследовательских организаций.

Структура и масштабы российского рынка шоколадной продукции

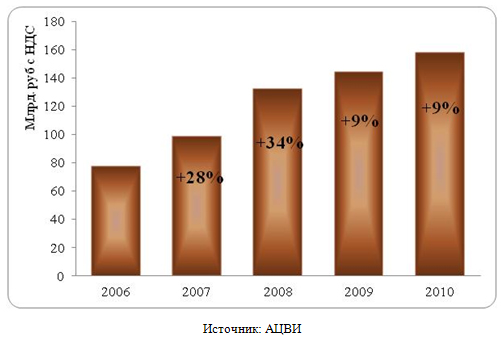

Российский рынок кондитерских изделий в последние годы не стоит на месте, стабильно развиваясь и увеличиваясь. По оценке АЦВИ, в 2010 году объем розничных продаж шоколада и шоколадных изделий составил порядка 157.5 млрд. рублей, увеличившись на 9% по сравнению с предыдущим годом. Следует отметить, что под шоколадной продукцией в данной статье подразумеваются шоколадные плитки и батончики, упакованные и развесные шоколадные конфеты, шоколадные вафли, драже, а также фигурный шоколад.

Диаграмма 1. Объем розничных продаж по категории

«Шоколад и шоколадные изделия», 2006-2010 гг., млрд. руб. с

НДС

Что касается физических показателей, то необходимо подчеркнуть, что в натуральном выражении в 2010 году рынок не показал существенного роста, лишь на 1% превысив показатели 2009 года, достигнув тем самым отметки в 695.9 тыс. тонн.

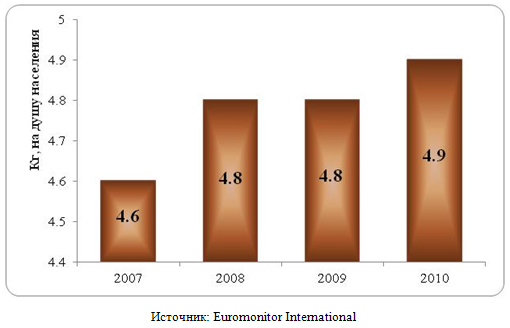

По итогам 2010 года среднедушевое потребление шоколада в России оценивалось международной исследовательской организацией Euromonitor International в 4.9 кг в год, что, в принципе, приближается к аналогичным показателям развитых стран. В то же время запас для дальнейшего роста рынка в натуральном выражении остается на значительном уровне: потребление шоколада в странах Западной Европы составляет в среднем 8-10 килограмм в год на душу населения. Однако вопрос, удастся ли России в ближайшее время реализовать существующий потенциал, остается на сегодняшний день открытым.

Диаграмма 2. Потребление шоколада в России, 2007-2010

гг., кг на душу населения

Несмотря на отсутствие значительной динамики в натуральном выражении, объемы рынка в стоимостном выражении растут, что обусловлено увеличением цен на продукцию шоколадных фабрик. Уровень цен на шоколадную продукцию в значительной степени определяется ситуацией на рынках сырья, а именно какао-бобов и сахара. По данным Эксперт Online, только за последние два месяца какао-бобы на мировом рынке поднялись в цене на 33%, при этом, по оценкам экспертов, тенденция к повышению цен продолжится. В настоящее время подорожание какао-бобов вызвано внутренними проблемами в Кот-д'Ивуаре, являющимся крупнейшим в мире экспортером какао-бобов.

Неблагополучная ситуация наблюдается и на рынке сахара, второго по значению сырьевого компонента для производства шоколадных изделий. Из-за неурожая 2010 года патока и сахар значительно выросли в цене, что сильнее всего сказывается на небольших российских производителях, которым все труднее удерживать позиции на рынке.

Специфика производства шоколадных изделий такова, что львиная доля сырья закупается за валюту, а готовая продукция реализуется за рубли. В 2009 году существенное влияние на стоимость продукции оказала девальвация рубля, в результате которой выросли цены на все импортные товары и сырье. Что касается 2010 года, то курс мировых валют по отношению к рублю снизился, однако это снижение, скорее всего, существенным образом не отразилось на стоимости конечной продукции.

Несмотря на рост цен и снижение покупательской способности населения, рынок является относительно стабильным: как известно, текущее потребление в условиях кризиса страдает незначительно. Кроме того, считается, что шоколад является хорошим антидепрессантом, а коробка конфет – недорогим и универсальным подарком. Таким образом, даже при сокращении расходов населения, траты на шоколад существенно не снижаются.

В отрасли используются различные подходы к классификации рынка шоколада, наиболее распространенными среди которых являются сегментация рынка по цене, по видам продукции, по уровню содержания какао-продуктов, по форме и консистенции, по массе упаковки и многие другие. Остановимся подробнее на наиболее общеупотребимых: ценовой сегментации и сегментации по видам.

Рынок шоколадной продукции, как и всех прочих рынков, включает три сегмента: экономичный, среднеценовой и премиальный, в двух из которых – экономичном и среднеценовом – сосредоточено соответственно 33% и 63% всех разновидностей шоколада, встречающегося в настоящий момент на отечественном рынке. В 2010 году доля среднеценового сегмента в денежном выражении составила 67%, а экономичного – 21%. Что касается премиального сегмента, то его доля составляет около 12% всего рынка шоколадной продукции в стоимостном выражении и лишь 4% – в натуральном. В докризисный период премиальный сегмент активно развивался, однако в условиях экономической нестабильности наметилась тенденция к снижению темпов его развития. Многие компании были вынуждены пересмотреть свою ассортиментную политику, главным образом, за счет снижения доли долю премиального сегмента в пользу более дешевого товара, а также выпуска экономичных упаковок, предназначенных для семейного потребления (например, компания Mars Russia выпустила батончики Mars, Snickers и Milky Way в упаковке по пять штук), и упаковок меньшего размера (например, Kraft Foods представила шоколадные плитки «карманного» формата под своим брендом Alpen Gold). Таким образом, ассортимент предлагаемых изделий увеличился, а прибыль производителей снизилась, что способствовало обострению конкуренции в среднеценовом и экономичном сегментах.

Рынок шоколадных изделий включает несколько основных сегментов: упакованные и развесные конфеты, шоколадные батончики, шоколадные плитки, и некоторые другие виды продукции. Сегмент развесных шоколадных конфет является самым крупным на рынке – по данным Euromonitor International, в настоящее время на него приходится около 35% всех продаж шоколадных изделий в стоимостном выражении. Сегмент развесных конфет - единственный, где лидирующие позиции удерживают отечественные компании. Именно для него в наибольшей степени характерно присутствие большого количества региональных производителей, продажи которых, как правило, ограничиваются рамками своих регионов.

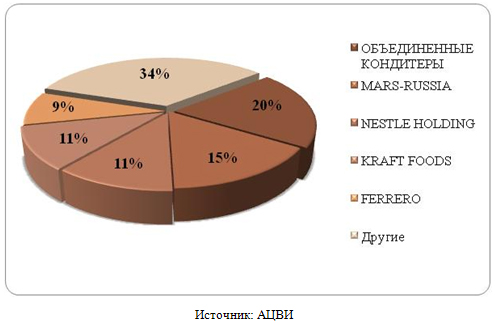

Основные игроки российского рынка шоколадной продукции

Российский рынок шоколада и шоколадных изделий в высокой степени консолидирован – продажи пяти крупнейших компаний в 2010 году составили порядка 66% объема розничного рынка в денежном выражении.

Диаграмма 3. Оценка долей компаний на розничном рынке

шоколада и шоколадных изделий в 2010 г., %

Безусловный лидер рынка – холдинг «Объединенные кондитеры», рыночная доля которого по итогам 2010 года составляет около 20% в стоимостном выражении. Среди фабрик Холдинга такие крупные предприятия как ОАО «РОТ ФРОНТ», ОАО «Красный Октябрь», ОАО «Кондитерский концерн «Бабаевский» и другие.

На втором месте располагается Mars–Russia с долей рынка 15%. Компанией производятся такие известные продукты, как шоколадные батончики Snickers, Mars, Bounty, шоколад Dove. В 2008 году концерн приобрел компанию Wrigley, которая в свою очередь, двумя годами ранее приобрела Одинцовскую кондитерскую фабрику и вместе с ней шоколадный бренд «А.Коркунов». Благодаря этому Mars теперь представлен в традиционно популярном в России сегменте шоколадных конфет в коробках.

Доля компании Nestle с брендами «Золотая марка», «Путешествие», «Российский», «Сударушка» составляет порядка 11%. В 2007 году компания приобрела Рузскую кондитерскую фабрику, владеющую брендами «Комильфо» и «Рузанна», усилив, тем самым, свои позиции на шоколадном рынке России. Компания Kraft Foods, выпускающая шоколад под такими брендами как Alpen Gold, Cote D’Or, Milka, Toblerone и «Воздушный» занимает около 11% рынка.

Доля итальянской компании Ferrero, выпускающей шоколад в премиальном ценовом сегменте (Kinder, Rafaello, Ferrero Rocher) составляет приблизительно 9%. В 2008 году Ferrero приступила к реализации инвестиционного проекта по строительству первой в России собственной фабрики во Владимирской области, открытие которой состоялось во второй половине 2010 года.

В феврале 2011 года Норвежский концерн Orkla Foods объявил о слиянии двух своих российских кондитерских компаний — ОАО «Кондитерская фабрика имени Н. К. Крупской» и ОАО «Кондитерское объединение «СладKo»» — в единое подразделение Orkla Brands Russia.

Таким образом, можно заключить, что, с точки зрения конкуренции, рынок шоколада испытывает влияние такой тенденции как постепенная «олигополизация» рынка, которая выражается в доминировании на рынке небольшого числа игроков.

Рекламная активность производителей шоколада в России

Продвижение и реклама относятся к ключевым факторам развития большинства товарных рынков, и рынок шоколада и шоколадных изделий не является исключением. Шоколадная продукция входит в ТОП-10 категорий по объему рекламных бюджетов на национальном телевидении и является категорией-лидером по объемам бюджетов среди продовольственных товаров.

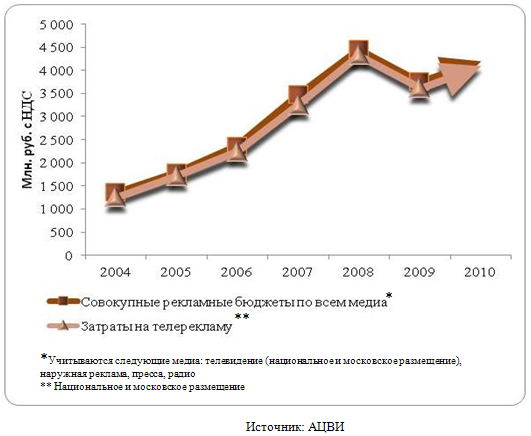

Диаграмма 4. Динамика затрат на рекламу по категории

«Шоколад и шоколадные изделия», 2004-2010 гг., млн. руб. с

НДС

Рекламный рынок, как в России, так и за рубежом, отличает высокий уровень волатильности, который выражается в чувствительности к изменениям внешней конъюнктуры. По оценкам АЦВИ, на рекламу шоколадной продукции в 2010 году было израсходовано 4.2 млрд. руб. включая НДС, или 2.6% бюджетов всего рекламного рынка. Прирост по отношению к кризисному 2009 году составил около 12%, однако, суммарные рекламные затраты производителей еще не достигли уровня 2008 года.

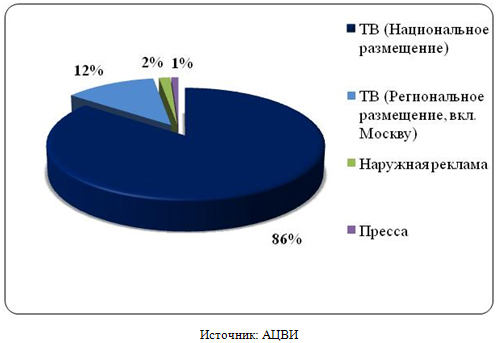

Рисунок 5. Медийное распределение рекламных затрат по

категории «Шоколад и шоколадные изделия», 2010 г., %

Все основные игроки рынка шоколадной продукции используют рекламные возможности медиаканалов для стимулирования продаж, информирования потребителей, а также повышения их лояльности к бренду. Наиболее востребованным медиа среди игроков данной категории является национальное телевидение. Его доля в 2010 году составила около 86% от всех рекламных бюджетов, приходящихся на категорию. Трудно сказать, связана ли подобная популярность с высокой эффективностью телерекламы, однако, учитывая географию продаж шоколадной продукции, по соотношению охват/стоимость у телевидения в настоящий момент конкурентов практически нет. Примечательно, что в данной категории достаточно сильны позиции регионального телевидения: так, объемы бюджетов на региональном рекламном рынке составили порядка 12% от общего объема рекламных бюджетов категории. Из них на московское размещение пришлось 5 п.п.

Рассматривая активность участников рынка сквозь призму маркетинговых и рекламных затрат, можно условно разделить их на две группы. К первой группе относятся иностранные компании (Nestle, Mars, Kraft Foods, Ferrero), которые имеют значительный опыт в продвижении продукции при помощи прямой рекламы в разных странах.

Необходимо отметить, что наибольшую рекламную активность на протяжении последних лет проявляют компании Mars, Kraft Foods и Ferrero. Следует особо выделить компанию Ferrero, которая демонстрировала небывало высокую для данной категории маркетинговую активность в течение 2006-2008 годов. По мнению участников рынка, такое агрессивное поведение связано с желанием закрепиться в премиальном сегменте. Как результат, Ferrero можно назвать наиболее успешной компанией по темпам роста продаж среди зарубежных компаний. Швейцарская Nestle в 2010 году увеличила суммарные рекламные бюджеты более чем в два раза, направив их на продвижение шоколадных батончиков Nuts и Kit Kat.

Вторая группа – российские компании (кондитерская фабрика «Победа», кондитерская фабрика им. Н.К.Крупской, КФ «Славянка», «Русский шоколад» и др.), по разным причинам не осуществляющие широкомасштабное продвижение продукции на рынке. Среди отечественных компаний, рекламные бюджеты которых приближаются к показателям транснациональных холдингов, можно назвать холдинг «Объединенные кондитеры», который увеличил объемы затрат на рекламу на 43% по сравнению с 2009 годом.

Подводя итоги вышесказанному, можно заключить, что изменения на рынке шоколада и шоколадных изделий, в частности, высокий рост цен на сырье и сокращение прибыли за счет снижения покупательской способности населения в кризисный период на фоне острой конкуренции, повлекут за собой если не увеличение рекламной активности участников рынка, то, по крайней мере, ее сохранение на высоком уровне. При этом основным инструментом поддержания потребительского интереса и сохранения или даже увеличения продаж будет оставаться телевизионная реклама. Кроме того, можно предположить, что в среднесрочной перспективе компании сконцентрируются скорее на продвижении существующих брендов и расширении уже имеющегося портфеля торговых марок, нежели на разработке новых продуктов.