Как развивался рекламный рынок прессы в России. 2011–2012 годы. Привал или финиш

AdIndex продолжает публикацию серии глав из книги Александра Ефремова «Рекламный рынок прессы: прошлое, настоящее и будущее». 2012 год не отличался какими-то невероятными потрясениями на рекламном рынке, хотя темпы прироста объемов рекламы впервые с 2009 г. приблизились к уровню инфляции, что свидетельствовало о нездоровой ситуации в экономике

Привал или финиш?

Период 2011–2012 гг. мы анализируем на выборке из 451 издания, включая приложения и спецвыпуски, сведенные в 290 синдикатов. Исключено из списка для анализа лишь 8 синдикатов. 2012 год не отличался какими-то невероятными потрясениями на рекламном рынке, хотя темпы прироста объемов рекламы впервые с 2009 г. приблизились к уровню инфляции, что свидетельствовало о нездоровой ситуации в экономике. Доходы телевидения выросли всего на 9%, наружной рекламы – на 10%, а по рынку в целом прирост составил 13%, что не соответствовало темпам «посткризисного восстановления» (см. Таблицу 3.1.1.) Но даже на фоне этих «притормозивших» медиа пресса выглядела просто неторопливой улиткой – прирост объема рекламы в печатных СМИ не дотянул и до 2%, причем в центральной прессе прирост составил менее 1%. Учитывая точность оценки динамики прироста, этот результат не исключает и того, что в прессе началось сокращение бюджетов рекламодателей уже с 2012 г. Таким образом, именно 2012 г. стал для печатных СМИ «моментом истины» или точкой невозврата.

Таблица 3.1.1 Доходы различных медиа от рекламы в 2012 г., млрд. руб. без НДС

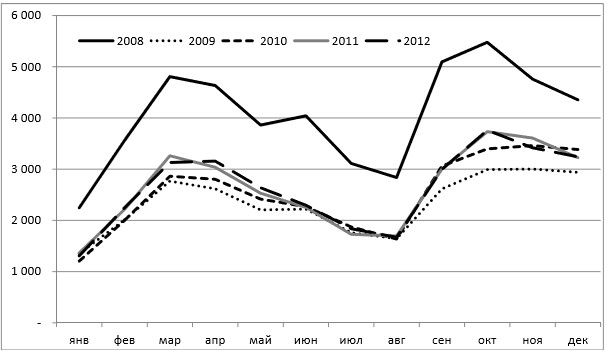

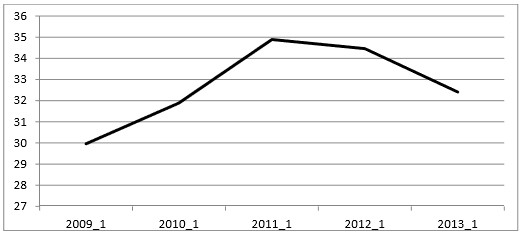

Источник: АКАР

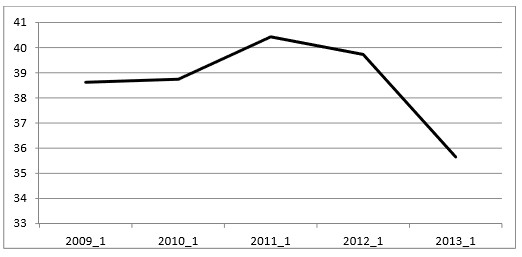

Стало совершенно очевидно, что пресса не сможет уже никогда достигнуть показателей 2008 г. Она перестала продвигаться к ним даже без учета относительно высокой медиаинфляции (в 2012 г. номинальный рост стоимости среднего рекламного модуля в прессе в пересчете на формат А4 составил порядка 5%, а с учетом падения аудитории изданий медиаинфляция по расчетам АЦВИ составила в прессе около 7%, несмотря на рост скидок). На Диаграмме 3.1.1. видно, что за 4 прошедших года (с 2009 по 2012) прирост доходов прессы от рекламы выглядит чисто символическим, если сравнивать его с величиной падения относительно 2008 г. Неутешительны и данные о динамике аудитории крупнейших печатных изданий (см. Диаграммы 3.1.2 и 3.1.3). После 2011 г. обозначился тренд к снижению аудиторий крупнейших газет и журналов.

Диаграмма 3.1.1 Помесячная динамика доходов центральной прессы от рекламы в 2008–2012 гг., млн. руб. с НДС

Источник: АЦVi, БД AdMeter

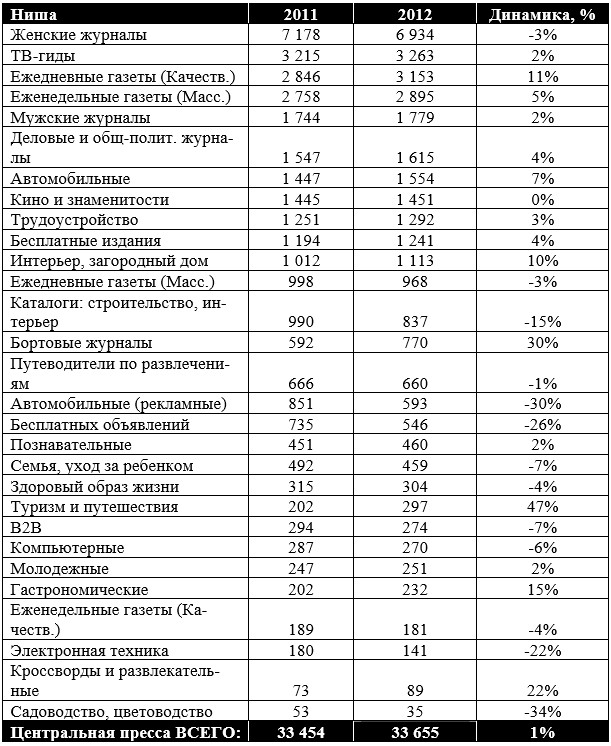

Диаграмма 3.1.2 Динамика совокупной средней аудитории 1 номера (AIR,%) ТОП-5 еженедельных изданий по России в 2009–2013 гг., % от населения городов 100 000 + в возрасте 16+ по волнам исследования NRS

Источник: TNS Россия (NRS 2009-2013)

Примечание: ТОП-5 еженедельных изданий по сумме их аудиторий за 2009-2013 гг.: «Антенна/Телесемь», «Аргументы и факты», «Комсомольская правда (w)», «777», «Теленеделя»

Диаграмма 3.1.3 Динамика совокупной средней аудитории 1 номера (AIR,%) ТОП-5 ежемесячных журналов по России в 2009–2013 гг., % от населения городов 100 000 + в возрасте 16+ по волнам исследования NRS

Источник: TNS Россия (NRS 2009-2013)

Примечание: ТОП-5 ежемесячных журналов по сумме их аудиторий за 20092013 гг.: «За рулем», Cosmopolitan, «Вокруг света», «Караван историй», «Люблю готовить!»

Тревожные известия приходят от отраслевых ассоциаций. Так, АРПП (Ассоциация Распространителей Печатной Продукции) и ГИПП (Гильдия Издателей Периодической Печати) указывают в своих докладах и выступлениях на быстрое сокращение количества точек розничной продажи прессы в российских городах, на рост розничных цен на печатные издания, на проблемы с доставкой изданий подписчикам. При этом изменения в распространении прессы носят большей частью негативный и необратимый характер. Особенно сильно сокращение количества киосков бьет по ежедневным газетам, которые не могут компенсировать потери за счет некоторого роста продаж печатных изданий в супермаркетах.

Новость о закрытии очередного издания уже не выглядит сенсацией. Только за 2012 г. из списка изданий, включенных в проект по мониторингу рекламы компании TNS Media Intelligence, 10 исчезло по причине их закрытия. Среди них такие известные, как: Bravo, Hard'n'Soft, «МК-Мобиль», «Туризм и отдых». Зато чуть ли не сенсацией становится каждый запуск нового издания, причем комментаторы на интернет-форумах высказываются обычно в том духе, что это очередное появление мертворожденного дитя. Тем не менее, новые издания продолжают появляться вопреки всем скептическим настроениям. Так, в 2012 г. база данных мониторинга пополнилась 4 новыми изданиями, два из которых были запущены в 2012 г. (Allure и «Автомир. Тест-Драйв»), а два других – во второй половине 2011 г. (Conde Nast Traveller и «Наука в фокусе»).

Негативные прогнозы по будущему прессы усугубляются информацией из-за рубежа. Так, в США подавляющая часть региональных ежедневных газет вынуждена была перейти на режим жесткой экономии. Сокращается персонал, уменьшается количество страниц и частота выхода. Многие знаменитые издания, история которых насчитывает более века, вообще прекращают выходить на бумаге, полностью переходя в формат интернетСМИ. В декабре 2012 г. журнал Newsweek последний раз вышел на бумаге. Его конкурент – U.S.News & World Report не выходит в бумажном виде с 2010 г. В 2009 г. журнал Business Week был продан его владельцем – корпорацией McGraw-Hill – Блумбергу за 1$ плюс долги издания. Теперь подписчику Bloomberg Business Week бесплатно к бумажному журналу выдаются две его электронные версии – iPhone и iPad. Так читателя приучают к более прогрессивным носителям деловой новостной информации.

В Германии, где пресса до сих пор является лидирующим медиа по выручке от рекламы, она, тем не менее, также испытывает серьезные проблемы. С 2008 г. сокращаются тиражи и объем рекламы в трех крупнейших общественно-политических журналах Германии: Spiegel, Stern и Focus. Причем, цифры падения, по данным сайта www.pz-online.de2, выглядят устрашающе: в 2008 г. объем рекламы в журналах Spiegel и Stern упал на 10%, а в 2009 г. – на 26%. Продаваемый тираж журнала Focus в 2009 г. сократился на 15% по сравнению с 2008 г. Почти наверняка эти изменения необратимые. Читатель может долго оставаться верен старым привычкам вопреки здравому смыслу, но однажды вынужденный расстаться с ними и почувствовать преимущества Интернета, вряд ли захочет возвращаться к менее удобному прошлому.

Шатание основ

Сейчас стало популярным следующее суждение о рынке печатным СМИ. Мол, газеты и новостные журналы, конечно, в скором времени уступят свои позиции Интернету. Но глянцевые журналы будут жить вечно, потому что листание красивых картинок – это любимое занятие людей обоих полов. Не очень понятно, на основании чего сделан такой вывод. Мне это суждение нравится не больше, чем такое: «Пленочные фотоаппараты будут жить вечно, поскольку заправка в них пленки – любимое занятие фотографов».

Примерно так же рассуждали американские и европейские железнодорожные магнаты, которые прозевали тот момент, когда для перевозки грузов их клиенты стали выбирать автомобильный транспорт, а пассажиры дружно пересаживаться на самолеты. То, что пассажиры очень любили пить в купе вагона чай из стаканов в подстаканниках и смотреть в окошко на пролетающие мимо леса и поля, никак не повлияло на их выбор в пользу воздушного транспорта. Что же касается удовольствия от листания страниц, то, как выяснилось, современные гаджеты тоже научились показывать красивые картинки, которые можно перелистывать. А уж для перечисления всех их преимуществ перед бумажными изданиями придется писать отдельную книгу.

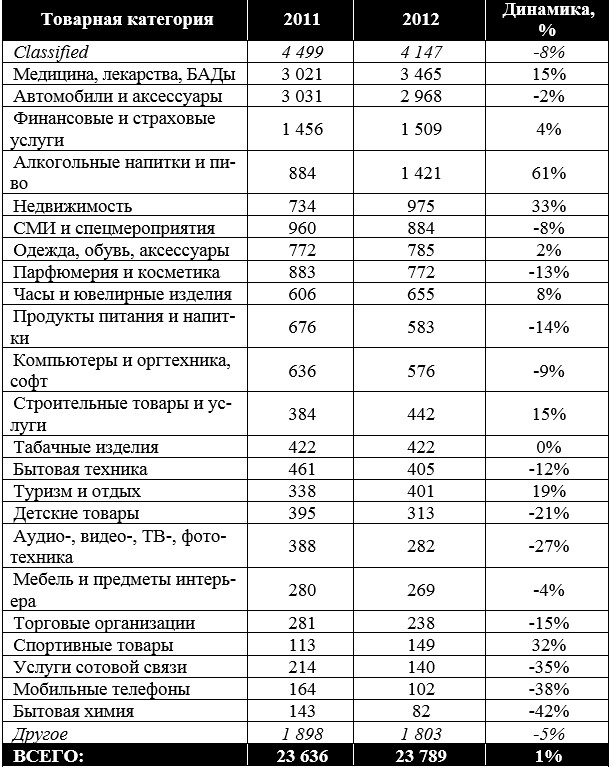

По иронии судьбы 2012 г. преподнес российской прессе неприятный сюрприз именно с той стороны, откуда его совсем не ждали. Женские журналы, основу которых составляют глянцевые ежемесячники, по итогам года потеряли 3% доходов от рекламы (см. Таблицу 3.2.1).

Таблица 3.2.1 Доходы изданий центральной прессы от рекламы по тематическим издательским нишам в 2011–2012 г., млн. руб. с НДС

Источник: АЦVi, БД AdMeter

Еще две глянцевые ниши – «Мужские журналы» (+2% доходов) и «Кино и знаменитости» (0%) – по сути, продемонстрировали стагнацию. Относительно неплохой прирост доходов (10%) наблюдался только у одной из по-настоящему глянцевых ниш – «Интерьер, загородный дом». Также отлично шли дела у бортовых и туристических журналов, но эти ниши, в силу их специфики (в т.ч. бесплатное распространение), нельзя считать классическим глянцем. Всего на классический глянец приходится почти 30% всех рекламных доходов центральной прессы. Этот сегмент прессы оставался до недавнего времени последней надеждой издателей – неприступной твердыней, о которую разобьются непомерные амбиции игроков интернет-рынка. И вот, глянец, являющийся одним из трех столпов прессы (наряду с массовыми «желтыми» изданиями и деловыми СМИ) показывает по итогам года нулевой прирост. И это при том, что в последние месяцы 2012 г. на его страницы дружно хлынула реклама алкогольных напитков и сигарет в преддверии её полного запрета в 2013 г.

Таблица 3.2.2 Рекламные бюджеты товарных категорий в глянцевых журналах в 2011-2012 гг., млн. руб. c НДС

Источник: АЦVi, БД AdMeter

Что же произошло? Ответ оказался до банальности прост. Глянец обслуживает интересы ограниченного и вполне определенного круга рекламодателей (см. Таблицу 3.2.2). Более половины рекламных денег приносили в глянцевые журналы рекламодатели только двух товарных категорий: «Парфюмерия и косметика» и «Одежда, обувь, аксессуары» (51% в 2011 г.). Также глянцевая пресса является основным рекламоносителем для ювелирных изделий, дорогой мебели и марок престижных автомобилей. Свою лепту в доходы глянца вносили также дорогие алкогольные напитки и сигареты. Но снижение бюджетов по основной категории – «Парфюмерии и косметики» – на 13% в 2012 г. другие товарные группы не смогли компенсировать, несмотря на относительно неплохие приросты. В результате весь глянец остался в нуле. Стагнация крупнейшего и наиболее стабильного сегмента печатных СМИ не могла не сказаться на всем рынке центральной прессы.

Из Таблицы 3.2.3 видно, что оставшиеся (за вычетом глянца) тематические ниши центральной прессы также в совокупности закончили год с приростом, близким к нулю, несмотря на то, что рекламодатели отдельных товарных категорий заметно увеличили свои бюджеты. В частности, прессу буквально спасает реклама лекарственных препаратов, медицинских услуг и биологически-активных добавок – БАДов. В период кризиса эта товарная группа вышла на первое место, оттеснив «Автомобили и аксессуары» и «Парфюмерию и косметику». И если для глянцевых журналов ее значение минимально (8-е место и доля 4% в рекламных доходах), то для всей остальной прессы это важнейшая товарная категория (доля 15%), номинально уступающая лишь классифайду, который, в свою очередь, в значительной степени содержит рекламу той же медицинской тематики.

Таблица 3.2.3 Рекламные бюджеты товарных категорий в центральной прессе (за вычетом глянцевых журналов) в 2011-2012 гг., млн. руб. c НДС

Источник: АЦVi, БД AdMeter

Таблица 3.2.4 Рекламные бюджеты товарных категорий в центральной прессе в 2011-2012 гг., млн. руб. c НДС

Источник: АЦVi, БД AdMeter

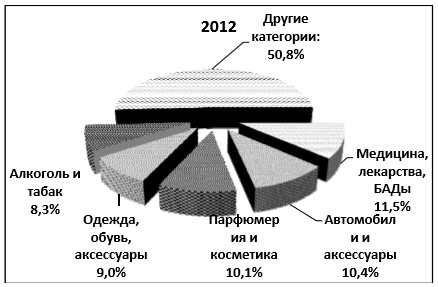

Диаграмма 3.2.1 Доли основных товарных категорий в рекламных доходах центральной прессы в 2012 г., %

Источник: АЦVi, БД AdMeter

Значение основных товарных категорий для прессы настолько важно (см. Диаграмму 3.2.1), что имеет смысл рассмотреть каждую из них в отдельности в привязке к издательским нишам, в которых обычно размещается реклама соответствующих товарных групп.

Нестойкий парфюм

Реклама парфюмерно-косметической продукции на протяжении целого десятка лет была основой доходов многих печатных изданий, в первую очередь – глянцевых женских журналов (см. Таблицу 3.3.1). Особенностью этой товарной категории, в которой таилась реальная угроза нестабильности доходов издателей, является крайне ограниченное число значимых рекламодателей (см. Таблицу 3.3.2).

Таблица 3.3.1 Рекламные бюджеты по товарной категории "Парфюмерия и косметика" в изданиях центральной прессы в 2011-2012 гг., млн. руб. c НДС

Источник: АЦVi, БД AdMeter

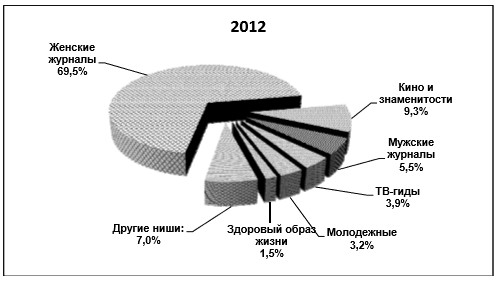

Диаграмма 3.3.1 Распределение бюджета товарной категории "Парфюмерия и косметика" в центральной прессе по тематическим нишам в 2012 г., %

Источник: АЦVi, БД AdMeter

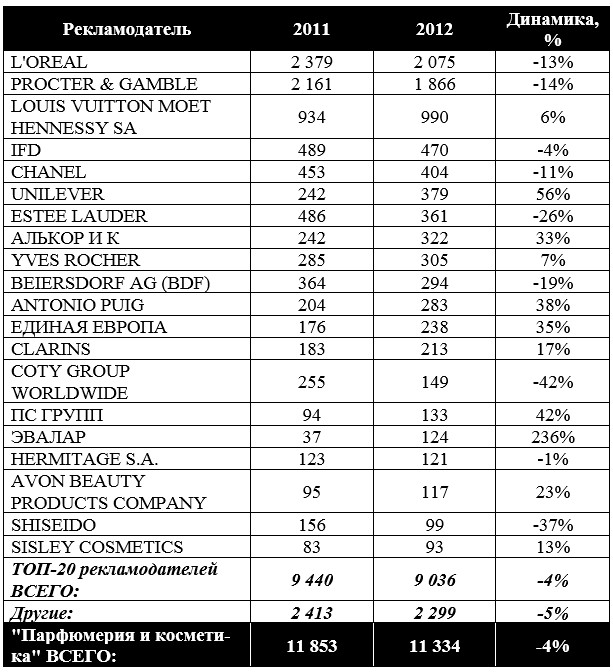

Таблица 3.3.2 ТОП-20 рекламодателей по товарной категории "Парфюмерия и косметика" в изданиях центральной прессы в 2011-2012 гг., полосы А 4

Источник: АЦVi, БД AdMeter

71% всей рекламы парфюмерно-косметических изделий в денежном выражении в 2011 г. приняли на свои страницы женские издания. Вместе с другой женской нишей – «Кино и знаменитости», а также с мужскими глянцевыми журналами, эта цифра составила в том же году более 86% (2012 год – см. Диаграмму 3.3.1).

В то же время, на первую пятерку ведущих рекламодателей отрасли приходилось 54% всех печатных площадей, занятых рекламой парфюмерии и косметики или более 56% рекламных доходов прессы по данной категории. Только на двух первых рекламодателей (L'OREAL и PROCTER & GAMBLE) приходилось почти 40% рекламных площадей. Для женского глянца эти цифры были еще более впечатляющими: на ТОП-5 рекламодателей в 2011 г. приходилось почти 60% площадей, а на ТОП-2 – более 41%. Для отдельных женских журналов присутствие или отсутствие одного топового рекламодателя означало, соответственно, прибыль по итогам года или убыток.

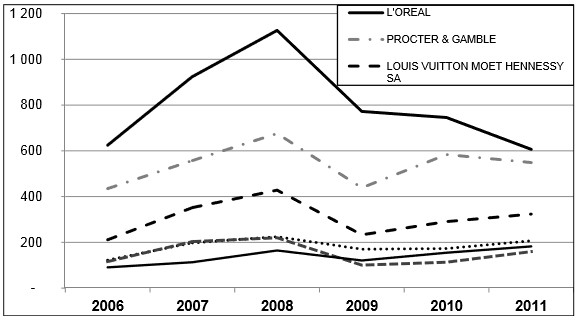

Такая концентрация источников рекламных денег и крайняя степень зависимости женского глянца от этой товарной категории рано или поздно должны были вызвать потрясения на рынке прессы. Самое интересное в этой истории то, что рекламный бюджет L'OREAL сокращается значительными темпами уже 4-й год подряд, начиная с кризисного 2009-го года (см. Диаграмму 3.3.2), и это уже начинает напоминать изменения в его рекламной стратегии.

Диаграмма 3.3.2 Рекламные бюджеты крупнейших рекламодателей по товарной категории "Парфюмерия и косметика" в центральной прессе в 2006-2011 гг., млн. руб. с НДС

Примечание: бюджеты рекламодателей рассчитаны только по «сквозному» списку изданий, присутствующих в мониторинге на протяжении 2006–2011 гг. Реальные бюджеты рекламодателей несколько больше. Источник: АЦВИ, БД AdMeter

Второй по размеру рекламного бюджета игрок в данной категории – PROCTER & GAMBLE – сокращал свой бюджет два года подряд: в 2011 и 2012 гг. Помимо этого, в 2012 г. сократили площадь рекламы такие крупные рекламодатели, как: BEIERSDORF AG, CHANEL, ESTEE LAUDER и IFD. Из Таблицы 3.3.2 следует, что сокращение рекламных площадей зафиксировано в 2012 г. у 9 из 20 крупнейших рекламодателей сегмента. Если же говорить о бюджетах с учетом скидок, то их сокращение произошло у 12 рекламодателей из первой двадцатки, включая 6 рекламодателей из ТОП-10 по расходам на рекламу в данной товарной категории. В то же время, ситуация на российском рынке парфюмерии и косметики в 2012 г., несмотря на некоторое снижение импорта продукции и замедление темпов роста продаж, на первый взгляд не вызывает тревоги. Российская Парфюмерно-косметическая Ассоциация бодро рапортует о росте продаж и строит оптимистические прогнозы до 2015 года. Однако более внимательное изучение проблематики показывает, что рост продаж в отрасли происходит в первую очередь благодаря региональным и малым игрокам, а также за счет более дешевых марок парфюмернокосметической продукции. По некоторым крупным компаниям сетевого парфюмерно-косметического ритейла уже в 1 полугодии 2012 г. было зафиксировано снижение объема продаж.

В любом случае, пресса не одинока в своем «несчастье». По данным АЦВИ, рекламные бюджеты по рассматриваемой товарной категории по итогам 2012 г. заметно снизились по всем медиа: на федеральном ТВ почти на 4%, в наружной рекламе – на 10%, на радио – на 35%, а в digital-indoor – более, чем на 70%. Общее снижение объемов рекламы парфюмерии и косметики, таким образом, по всем медиа составило порядка 6%.

Век живи – век лечись

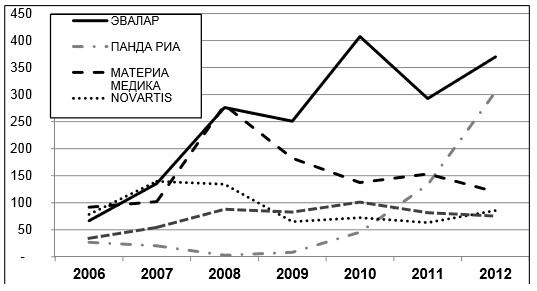

Товарная категория, которая в последние годы прочно удерживает на рекламном рынке прессы лидерство – «Медицина, лекарства, БАДы» – как и следует из ее названия, состоит из трех крупных подкатегорий. При этом на первоначальном этапе развития рекламного рынка наиболее крупные рекламные бюджеты размещали в СМИ известные международные фармацевтические корпорации. Но оба кризиса внесли некоторые коррективы в расстановку сил, и иностранцев потеснили отечественные производители БАДов, которые постоянно наращивали объем и агрессивность своей рекламы (см. Диаграмму 3.4.1).

Диаграмма 3.4.1 Динамика рекламных бюджетов ТОП-5 рекламодателей по товарной категории «Медицина, лекарства, БАДы» в 20062012 гг., млн. руб. с НДС

Источник: АЦVi, БД AdMeter

В результате по суммарному рекламному бюджету за 2006– 2012 гг. в ТОП-5 рекламодателей данной категории смог остаться лишь один производитель лекарственных препаратов – Novartis, а оставшиеся четыре места поделили между собой производители БАДов. Реклама БАДов в настоящий момент переступила все мыслимые и немыслимые границы нравственности. Покупателю навязчиво предлагается моментальное излечение буквально ото всех болезней с помощью средств, которые вообще не являются лекарствами. Очевидная некорректность подобной рекламы и вызванное ей недовольство в обществе дошли и до депутатов Госдумы. Первое ужесточение законодательства о рекламе в отношении БАДов произошло еще в 2006 г. Тогда было запрещено в рекламных материалах ссылаться на конкретные случаи излечения людей, а также озвучен еще целый ряд ограничений. Эти ограничения резко снизили объемы продажи биодобавок, что подтвердило тот факт, что без постоянной агрессивной рекламы продавать дорогостоящее плацебо невозможно. И в настоящее время большинство запретов просто игнорируется. Зато требование добавлять в рекламу фразу «Не является лекарственным средством» свято соблюдается, по скольку ее можно трактовать и как то, что БАД является чем-то натуральным и полезным, не имеет противопоказаний, не требует рецепта и вполне пригоден для самолечения.

Впервые законопроект о полном запрете рекламы биологических добавок был внесен в Думу в конце 2009 г., однако процесс двигался крайне медленно. В мае 2012 г. Дума уже более решительно взялась за решение этой проблемы, и пошли разговоры о том, что уж на этот раз реклама биодобавок точно исчезнет из СМИ. Но кто-то влиятельный продолжает вставлять палки в колеса и так очень неторопливой законодательной тележки. Теперь депутаты больше озабочены запретом рекламы безрецептурных лекарственных препаратов, и создается впечатление, что последние законопроекты вызваны к жизни стремлением замаскировать тему биодобавок, поскольку обыватель обычно не понимает разницы между БАДом и безрецептурным лекарством.

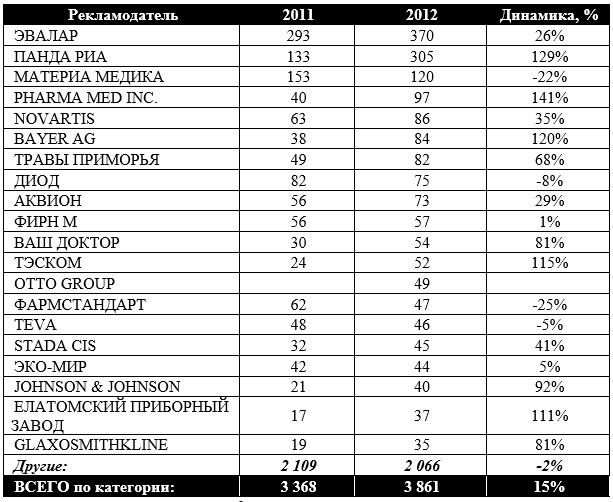

Таблица 3.4.1 ТОП-20 рекламодателей по товарной категории «Медицина, лекарства, БАДы» в центральной прессе в 2011–2012 гг., млн.руб. с НДС

Источник: АЦVi, БД AdMeter

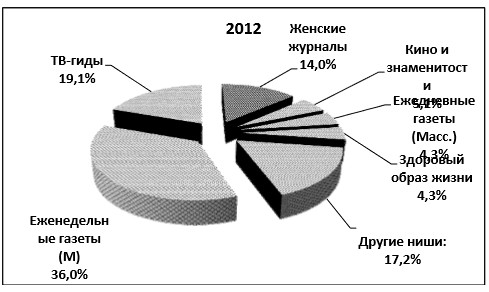

Несмотря на наличие группы признанных лидеров, рынок производителей лекарств, БАДов, медицинских приборов и услуг не является столь же концентрированным, как, например, рынок производителей парфюмерии и косметики. На ТОП-20 рекламодателей данной категории в прессе приходится 46,5% совокупного бюджета товарной группы (по «Парфюмерии и косметике» – 82,1%), а на ТОП-5 – 25% (по «Парфюмерии и косметике» – 51%). Поэтому, несмотря на очень волатильное поведение отдельных рекламодателей, в целом категория «Медицина, лекарства, БАДы» является для прессы стабильным источником дохода (см. Таблицу 3.4.1). В прессе реклама БАДов, лекарств и медицинских услуг тяготит к массовым изданиям с низким CPT, где, наряду с разговорным радио, дает наилучшую отдачу (см. Диаграмму 3.4.2). Примечательно то, что маловостребованная рекламодателями возрастная и низкообеспеченная аудитория является для производителей БАДов и медицинских чудо-приборов наиболее предпочтительной. Среднестатистический представитель этой аудитории – рядовой российский пенсионер.

Диаграмма 3.4.2 Распределение бюджета товарной категории "Медицина, лекарства, БАДы» в центральной прессе по тематическим нишам в 2012 г., %

Источник: АЦVi, БД AdMeter

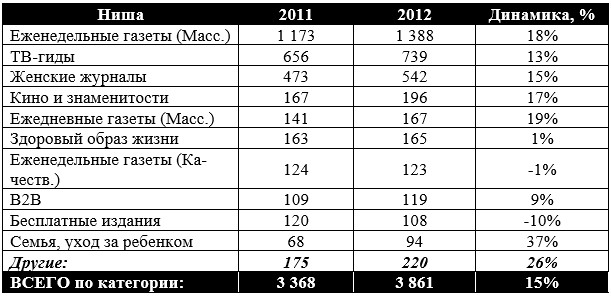

Таблица 3.4.2 Размещение рекламы товарной категории «Медицина, лекарства, БАДы» в центральной прессе по издательским нишам в 2011–2012 гг., млн.руб. с НДС

Источник: АЦVi, БД AdMeter

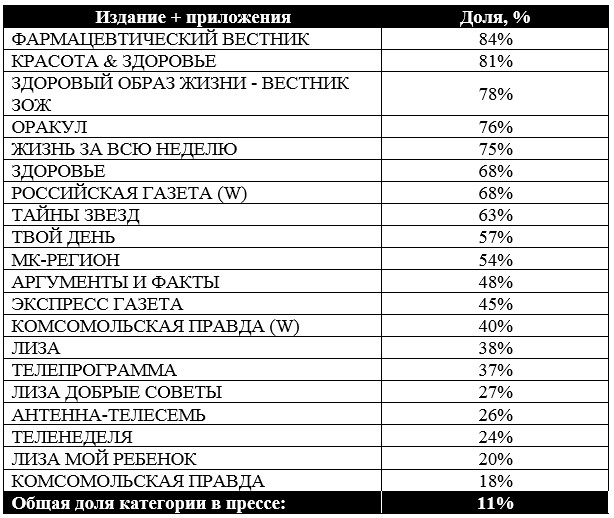

Таким образом, издания, аудитория которых в значительной степени состоит из пожилых людей, являются главными площадками в прессе для размещения рекламы рассматриваемой товарной категории. Одновременно эти издания весьма сильно зависят от данного вида рекламных поступлений. В первую очередь, товарная группа «Медицина, лекарства, БАДы» формирует основную часть дохода изданий о здоровье, в которых на нее приходится от 70% до 80% всей рекламы (см. Таблицу 3.4.3). Следующий по значимости носитель – так называемая «желтая» пресса, в которой на рекламу категории приходится 60–75%. Этот сегмент прессы, хотя и получает от «медицинской» рекламы значительный доход, но даже полный запрет такой рекламы не станет для его изданий смертельным, поскольку главный доход такие издания получают от розничных продаж. Наконец, массовые издания общей тематики и ТВ-гиды получают за счет категории 20–55% рекламного дохода. Для многих из них, как и для большинства изданий о здоровье, исчезновение этого вида рекламы вполне может означать неминуемую смерть по причине мгновенной потери рентабельности.

Таблица 3.4.3 ТОП-20 изданий по доле категории «Медицина, лекарства, БАДы» от общего рекламного дохода издания в 2012 г., %

Примечание: в ранжировании использованы только издания с бюджетом по указанной категории не менее 25 млн. руб.

Источник: АЦVi, БД AdMeter