Региональная телереклама набирает обороты?

Для региональной телерекламы 2011 год начался под знаком восстановления после кризисных явлений 2008-2010 годов. По итогам 1-го полугодия рост регионального сегмента составил более 20% к 1 полугодию 2010 года. Динамика роста во 2-м квартале по сравнению с 1-м практически не изменилась

Во многом это, конечно же, объясняется «эффектом низкой базы»: продажи региональной рекламы в 1-м полугодии 2010 года в целом были на уровне кризисного 2009 года.

Что касается абсолютных показателей, то объем сегмента региональной телевизионной рекламы составил немногим более 15 млрд. руб. с НДС, в то время как в 2010 году объем сегмента составлял 12.4 млрд. руб. с НДС.

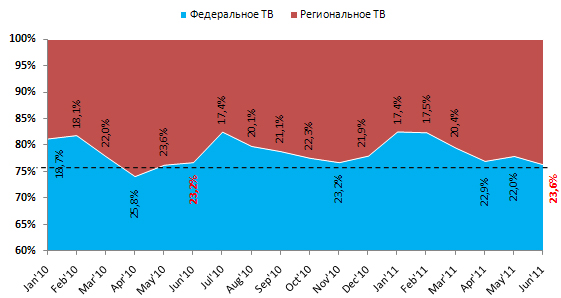

Интересен тот факт, что по результатам июня 2011 года, рост объема бюджетов регионального сегмента превысил рост федерального и составил +24% против +21%. В соотношении федерального и регионального сегментов ТВ это отразилось в увеличении доли бюджетов регионального ТВ на +0.4% (Диаграмма 1) по сравнению с июнем 2010 года.

Диаграмма 1. Соотношение рекламных бюджетов федерального и регионального ТВ

Источник: АЦВИ

Вплоть до июня 2011 года показатели темпов роста федерального ТВ опережали те же показатели регионального ТВ. В июне же данная динамика впервые за последние 2,5 года переломилась в сторону увеличения темпов роста регионального телерекламного сегмента. Попробуем разобраться, является ли указанный факт началом новой тенденции или это просто стечение обстоятельств.

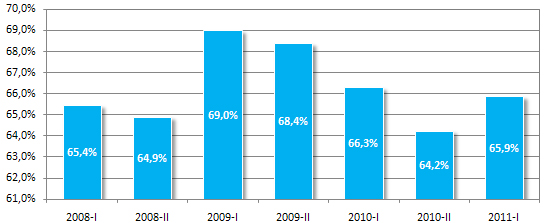

В первую очередь рассмотрим структуру спроса в обоих сегментах. Так, на федеральном ТВ по итогам 1-го полугодия 2011 года Топ 30 рекламодателей по объему закупленных рейтингов составляют порядка 66% общего проданного объема рейтингов. Достигнув пика в разгар кризиса - в 1-м полугодии 2009 года, - доля Top 30 неуклонно снижалась. Первое же полугодие 2011 года показало 2% рост доли Топ 30, что, скорее всего, связанно с постепенным восстановлением объемов рекламных затрат крупнейших рекламодателей (Диаграмма 2).

Диаграмма 2. Доля Топ 30 рекламодателей в общем объеме федеральной телерекламы (по GRP 4+ 30’’)

Источник: АЦВИ

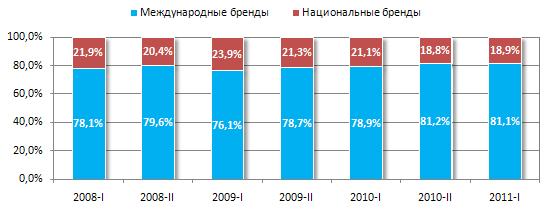

Из Топ 30 рекламодателей более 80% составляют крупные международные компании и только 19% - национальные рекламодатели. Национальные рекламодатели, отвоевав в 1-м полугодии 2009 года 3,5% доли у международных брендов, потихоньку сдают позиции. По результатам 1-го полугодия 2011 года их доля снизилась ниже уровня аналогичного периода 2008 года (Диаграмма 3). Этот факт также подтверждает, что на данный момент рост сегмента федеральной телерекламы проходит в первую очередь за счет восстановления объемов рекламных затрат крупнейших международных брендов.

Диаграмма 3. Доля разных групп рекламодателей в Топ 30 федеральной телерекламы по объему GRP 4+ 30''

Источник: АЦВИ

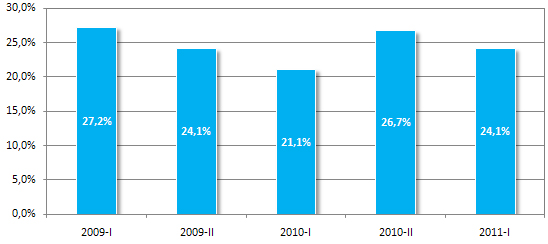

В региональном же сегменте телевизионной рекламы картинка совершенно иная: во-первых, доля Топ 30 не превышает 30% (диаграмма 4), что говорит о большей доступности самого сегмента, во-вторых, даже среди Топ 30 международные рекламодатели составляют только 50% всех бюджетов, а остальные 50% - примерно поровну делят между собой национальные и локальные рекламодатели (Диаграмма 5).

Диаграмма 4. Доля Топ 30 рекламодателей в общем объеме региональной телерекламы (минут)

Источник: АЦВИ

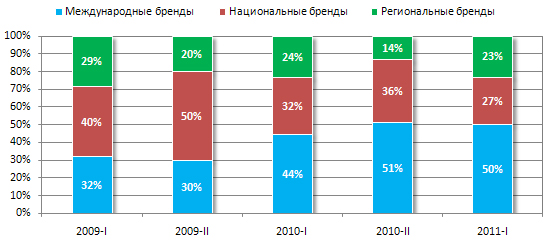

Диаграмма 5. Доля разных групп рекламодателей в Топ 30 по объему минут

Источник: АЦВИ

Большая гибкость и возможность быстрее реагировать на изменяющиеся условия и, как следствие, более оперативная реакция в плане коррекции цен, позволяют регионам эффективней реализовывать рекламные возможности.

Однако не следует забывать, что региональный сегмент менее технологичен: зачастую рекламодатель, принимая решение о заключении сделки на покупку возможностей того или иного качества, руководствуется, скорее, интуитивным знанием, а иногда и просто эмоциями. Сниженный уровень технологичности сегмента и неэффективное использование рекламных бюджетов, оказывают значительное влияние как на объемы региональных телерекламных бюджетов, так и на эффективность реализации самих рекламных возможностей.

Не стоит забывать о состоянии экономики страны в целом и регионального бизнеса в частности. Высокий уровень инфляции, перебивающий темпы роста реальных доходов населения, приводит к снижению покупательной способности (Диаграмма 6). Высокие налоги, коррумпированность местных властей и ещё целый ряд негативных факторов не позволяют развиваться малому и среднему бизнесу в регионах. Как следствие, статья рекламных расходов, - неотъемлемая и важная часть любого бизнеса, основанного на работе с широким кругом потребителей, - приносятся в жертву более важным статьям затрат компании. В таких случаях, в первую очередь, страдает качество закупаемых рекламных возможностей и вероятна ситуация попадания в замкнутый круг: снижение расходов на рекламу ведет к снижению знания марки, падают продажи, повышаются операционные расходы, снова «режутся» рекламные расходы и т.д. Подобные ситуации также, очевидно, негативно влияют на развитие сегмента региональной телерекламы.

Вместе с тем он остается не слишком привлекателен для топовых международных и национальных рекламодателей, главным образом вследствие меньшей эффективности в сравнении с федеральным ТВ, что подтверждается описанной выше структурой спроса.

На федеральном же ТВ из-за высокого порога входа создаются условия, при которых оно не имеет возможности эффективно "собирать" деньги нижнего сегмента, среднего и всего малого бизнеса. Более того, ограниченность инвентаря и повышенный спрос на рекламные возможности приводят к тому, что уже в начале года забукированы бюджеты, покрывающие большую часть рекламного пространства. Сегмент федерального ТВ попросту имеет весьма ограниченные возможности по коррекции цен в рамках сделок заключенных в самом конце 2010 - начале 2011 годов.

Диаграмма 6. Соотношение темпов роста реальных доходов населения и уровня инфляции

По данным института комплексных стратегических исследований

http://www.icss.ac.ru/

Возвращаясь к началу статьи заметим, что у сегмента региональной телерекламы есть потенциал для роста и, более того, - для повышения темпов роста. Однако существует целый спектр долгосрочных негативных факторов, ограничивающих эти возможности, но также есть и вероятные положительные - с точки зрения роста объемов сегмента, - факторы.

На волне грядущего запрета на рекламу пива в 2013 году, спрос на рекламу в стане пивоваров может вырасти, ограниченность ресурса федерального ТВ, в особенности с учетом существующих законодательных ограничений рекламы пива, не позволит вместить все рекламные бюджеты и рекламодатели перераспределят часть из них в пользу регионального эфира. Share of Voice пивных компаний на федеральном ТВ (по объему рекламного ресурса в GRP 30’’ 4+) составляет около 4% по итогам 1-го полугодия 2011 г.

Ограниченность ресурса федерального ТВ, вероятно, не позволит разместиться не только пивоварам, но и другим категориям рекламодателей. Часть этих бюджетов перетечет в региональный сегмент.

Грядущий "выборный" год уже к концу 2011 года усилит активность административного ресурса, что для регионального рынка является скорей негативным фактором. "Федералам" же подобная ситуация, наоборот, только на руку, вследствие опыта переговоров и наличия рычагов влияния.

На наш взгляд, с учетом еще невыбранной емкости регионального сегмента, он будет сохранять равные или чуть превышающие федеральный сегмент темпы прироста объемов бюджетов вплоть до сентября. К началу нового сезона на федеральных телеканалах некоторая часть бюджетов будет снята, их место займут новые, но с коррекцией стоимости вверх. Вдобавок телеканалы «достанут из кубышки" придержанные рекламные возможности или сократят региональный компонент в пользу федерального. Это позволит федеральному телерекламному сегменту немного повысить темпы роста. Однако мы считаем, что, с учетом более высоких показателей 2 полугодия 2010 года (в сравнении с 1-м полугодием 2010 г.), в последние 4 месяца 2011 года будет наблюдаться плавное снижение темпов роста как федерального так и регионального сегментов. К концу года совокупный объем телерекламных бюджетов по итогам года выйдет на прирост порядка 12-15%.