Рынок безалкогольных напитков: товарный и рекламный аспекты

В последнее время следствием конкурентной борьбы между крупнейшими компаниями на мировом рынке безалкогольных напитков становится большое количество различных слияний и поглощений с участием основных российских производителей и, как следствие, уменьшение количества компаний-производителей, что усиливает степень монополизации рынка

Основные тенденции на рынке

В последние пять лет на рынке безалкогольных напитков для производителей складываются весьма благоприятные условия. Постоянный рост выручки и, как следствие, рекламных бюджетов стал возможным благодаря множеству факторов, появление которых с учетом специфики современного ритма жизни было вполне ожидаемо.

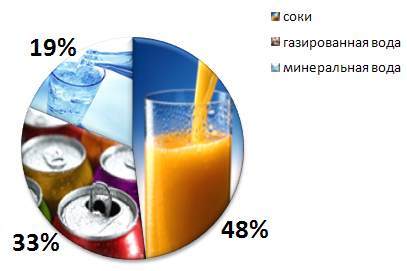

Рынок безалкогольных напитков традиционно делится на три крупных сегмента: соки и сокосодержащие напитки, минеральная и питьевая вода, газированные напитки. В сегмент «Соки» входят фруктовые и овощные соки, нектары, сокосодержащие напитки различных вкусов, а также фруктовое пюре, готовое к употреблению. В сегмент «Минеральная и питьевая вода» входит натуральная или искусственная минеральная вода, родниковая или очищенная вода в фабричных упаковках, которая может иметь вкусовые добавки, но не содержит в составе сахара. К газированным напиткам относятся сладкие газированные напитки: тоники, квас, морс, содовая, детское безалкогольное шампанское.

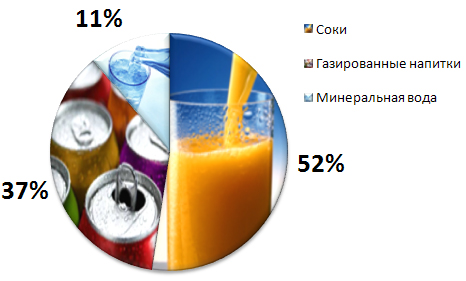

Рассмотрим процентные соотношения этих трех сегментов в общем объеме реализованной в розницу безалкогольной продукции в 2009 и 2010 годах (рис. 1 и 2).

Рис. 1. Структура розничного рынка безалкогольных напитков в стоимостном выражении (2009 г.)

Источник: АЦВИ

Рис. 2. Структура розничного рынка безалкогольных напитков в стоимостном выражении (2010 г.)

Источник: АЦВИ

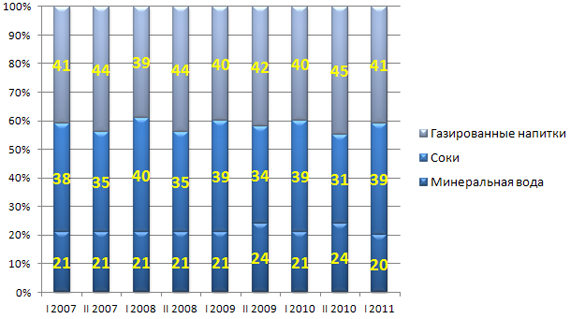

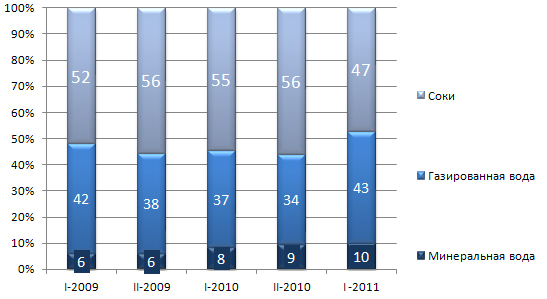

Также на рис. 3 рассмотрим процентные соотношения сегментов рынка безалкогольных напитков по полугодиям в натуральном выражении, начиная с 2007 года.

Рис. 3. Структура розничного рынка безалкогольных напитков в натуральном выражении по полугодиям, тыс. л. (2007-2011 гг.)

Источник: АЦВИ

Стоит отметить, что в динамике продаж в натуральном выражении в этих трех рассматриваемых сегментах присутствует ярко выраженная сезонность: в первом полугодии люди пьют больше соков, чем во втором, а во втором полугодии – больше газированной воды, чем в первом. По данным 2009-2010 годов, большая часть потраченных потребителями средств (около 50%) приходится на соки, а меньшая – на минеральную воду, хотя в натуральном выражении по полугодиям данные отличаются – в 2009-2010 годах с небольшим отрывом лидирует газированная вода. Показатели по газированной и минеральной воде в стоимостном выражении гораздо ниже показателей в натуральном выражении. Таким образом, основная тенденция такова, что потребители выпивают больше всего газированной воды, а на соковую продукцию тратят больше всего денег. Это обусловлено в первую очередь стоимостью сырья для производства того или иного напитка, а также особенностями технологии упаковки – литровая упаковка сока стоит дороже литровой бутылки газированной или минеральной воды.

Если сравнить данные в стоимостном выражении за 2009 и 2010 года, то в 2010 году сегмент соков в некоторой степени уступил позиции газированной и минеральной воде. Скорее всего, это было связано с погодными аномалиями лета 2010 года. Климатические условия в нашей стране, характеризующиеся в последние годы явной нестабильностью и некоторыми серьезными переменами, поспособствовали усилению активности компаний, производящих напитки. Жаркое лето заставляет россиян покупать воду и соки в ощутимо больших объемах, чем в другие сезоны.

В последние годы на рынке напитков, в частности минеральной воды, наблюдается настоящий «бум». Здесь можно отметить наложение друг на друга сразу двух факторов – стремление к натуральным продуктам, что уже очень давно является модной мировой тенденцией, а также аномальная жара, все чаще посещающая наш регион в середине теплого сезона. Третьим фактором, повлиявшим на объемы продаж, стала ориентация на запад – не только в плане международного сотрудничества, но и в плане образа жизни людей. К тому же западные компании за последние годы присоединили к себе большое количество российских производителей.

Таким образом, в первом полугодии 2011 года объемы розничных продаж по отношению к соответствующему периоду 2010 года выросли по газированной воде, сокам, минеральной воде на 20%, 8% и 12% соответственно. Смещение спроса в сторону более натуральной продукции можно заметить и на примере соков. Естественно, в период мирового финансового кризиса 2008-2009 годов спрос, в частности на российском рынке соков, сместился в сторону более дешевых товаров-заменителей, и многие производители стали переориентировать производственные мощности с выпуска натуральных соков на выпуск сокосодержащих напитков. Но сейчас ситуация в сфере безалкогольных напитков постепенно выравнивается, и розничные продажи соков в первом полугодии 2011 года серьезно превысили докризисный уровень, составив почти 68 млрд. руб. с НДС.

Основные игроки рынка безалкогольных напитков

Большое количество различных слияний и поглощений на российском рынке безалкогольных напитков обусловило усиление монополизации в данном сегменте. Речь идет о крупных, миллиардных сделках, главной особенностью которых является то, что в качестве участников в них выступают крупнейшие иностранные корпорации. В настоящее время происходит глобальный процесс международной интеграции производств. Часто это является следствием конкурентной борьбы крупнейших мировых компаний-производителей. Это касается различных напитков – минеральной воды, соков, молочных продуктов, газированных напитков и пр.

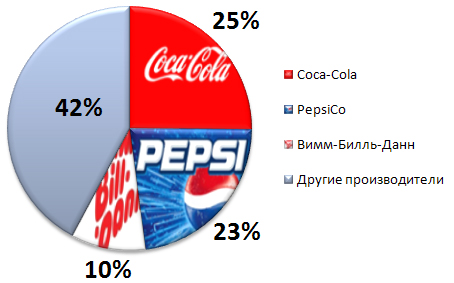

Известно, что уже много лет мировой рынок напитков контролируется в основном двумя крупнейшими транснациональными компаниями – Coca-Cola и PepsiCo. Их суммарная доля на рынке соков и газированных напитков в России на данный момент равна 60%. С минеральной водой дела обстоят несколько иначе – здесь их совокупная доля на российском рынке близка к 30%. Однако практически любой потребитель нашей страны без труда назовет две самые известные торговые марки минеральной воды – Bonaqua (производство Coca-Cola) и Aqua Minerale (производство PepsiCo). В целом по рынку безалкогольных напитков их общая доля близка к 50%. На рис.4 приведены доли основных компаний-производителей безалкогольных напитков на российском рынке.

Рис. 4. Доли ключевых игроков на рынке безалкогольных напитков в стоимостном выражении (2010 г.)

Источник: АЦВИ

По итогам 2010 года четверть российского рынка безалкогольных напитков приходится на долю компании Coca-Cola. Что интересно, на втором и третьем местах находятся компании PepsiCo и «ВБД», которые во втором полугодии 2011 года объединились. Соответственно, главный конкурент Coca-Cola на рынке компания PepsiCo сможет серьезно нарастить свою долю в категориях «соки» и «минеральная вода». Поговорим об этих компаниях подробнее.

Вследствие конкурентной борьбы крупнейшие иностранные компании пытаются сосредоточить в своих руках как можно большую часть активов. В рамках стратегии по расширению сегмента негазированных напитков американский концерн Coca-Cola (ведущие бренды Coca-Cola, Diet Coke, Bonaqua, Fanta и Sprite) в конце 2010 года приобрел у фонда Lion Capital и миноритарных акционеров компании 100% акций одного из крупнейших производителей соков в России – компанию «Нидан Соки» (бренды «Da», «Сокос», «Моя семья», «Каприз», Caprice Tea, «Чемпион»). Сумма сделки составила около 276 млн. долл. До этого в 2005 году Coca-Cola за 501 млн. долл. приобрела другого крупного российского производителя соков, компанию «Мултон» (бренды «Rich», «Nico», «Добрый»), владеющую двумя заводами в Москве и Санкт–Петербурге. Также в России компания производит соки под маркой «Minute Maid» для ресторанов McDonalds на мощностях завода «Троя-Ультра» в Санкт-Петербурге. Coca-Cola, являясь крупнейшим производителем безалкогольных напитков в мире, имеет в портфеле брендов около 500 наименований газированных и негазированных напитков, при этом наряду с брендом Coca-Cola, который признан самым дорогим в мире, ей принадлежат 12 других брендов стоимостью более миллиарда долларов каждый.

Второе место по производству безалкогольных напитков в мире занимает компания PepsiCo (основные бренды Pepsi, Lipton, Aqua Minerale, «Тонус» и «Я»), заключившая в 2011 году крупнейшую на российском продовольственном рынке сделку. Американский гигант купил весь пакет акций крупнейшего производителя молочных продуктов в России «Вимм-Билль-Данн Продукты питания» (бренды «J-7», «Любимый сад», «Чудо-ягода», «Домик в деревне», «Веселый молочник», «Иммунеле», Beauty, «33 коровы», «Чудо», «100% Gold», «Ессентуки», «Агуша»). Сумма сделки составила 5.8 млрд. долл. Еще в июне 2010 года президент PepsiCo по Восточной Европе Рамон Лагуарта заявлял, что компания рассчитывает стать крупнейшим производителем продуктов питания и напитков в России к 2015 году. Компания также владеет в России девятью заводами и собирается построить еще один завод напитков. По словам президента PepsiCo в Восточной Европе, процесс полной интеграции «ВБД» в структуру транснационального холдинга PepsiCo может занять до 10 лет. О самой сделке по покупке «ВБД» стало известно 2 декабря 2010 года и к сентябрю 2011 года корпорация консолидировала 100% акций компании. По подсчетам ФАС, доля объединенной компании на рынке соков по итогам 2011 года составит 42-47% в стоимостном выражении, а также она займет 15-30% российского рынка молочной продукции. Стоит напомнить, что компания PepsiCo уже владеет с 2008 года крупным российским производителем соков – заводом «Лебедянский» (бренды «Долина», «Я», «Привет», «Северная Ягода», «Тонус», «Тропикана», «Фруктовый сад»).

По состоянию на первое полугодие 2011 года на четвертом месте в сегменте «Соки» после Coca-Cola, PepsiCo и «ВБД» находилась российская компания «Придонье ПК» (бренды «Золотая русь», «Мой», «Сады Придонья», «С пеленок»), доля которой на рынке была всего около 5%.

Также стало известно, что швейцарская компания Nestle до конца 2011 года планирует приобрести липецкое предприятие «Прогресс» (бренды «Липецкий бювет» (минеральная вода), «Фрутоняня», «Малышам» (детское питание)), которое до 2008 года было частью компании «Лебедянский». Nestle обошла таких крупных конкурентов как американский Heinz и французский Danone. По данным на первое полугодие 2011 года, доля холдинга Nestle на рынке минеральной воды пока составляет небольшие 2.2%. Таким образом, после приобретения «ВБД» компанией PepsiCo уровень монополизации российского рынка безалкогольных напитков еще сильнее вырастет, а наиболее мягким с точки зрения конкуренции сегментом останется минеральная вода.

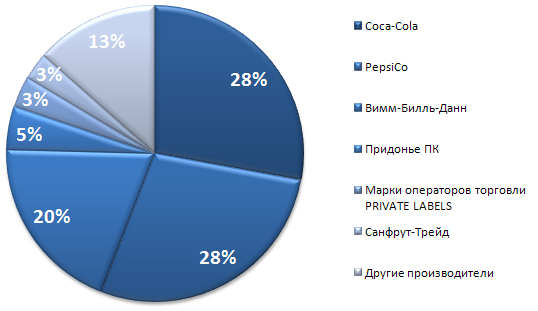

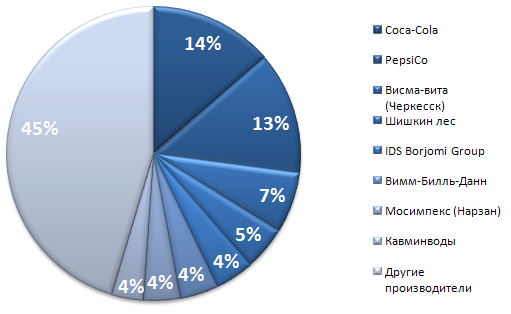

Рассмотрим ведущих игроков рынка безалкогольных напитков в каждом из трех сегментов. Исходя из данных первого полугодия 2011 года, доли основных участников в стоимостном выражении наглядно отображены на рис. 5-7.

Рис. 5. Доли основных производителей соков в стоимостном выражении в первом полугодии 2011 года.

Источник: АЦВИ

Рис. 6. Доли основных производителей газированных напитков в стоимостном выражении в первом полугодии 2011 года.

Источник: АЦВИ

Рис. 7. Доли основных производителей минеральной воды в стоимостном выражении в первом полугодии 2011 года.

Источник: АЦВИ

Наиболее монополизированным выглядит сегмент соков и сокосодержащих напитков. В сегменте минеральной воды, наоборот, степень монополизации относительно небольшая, что способствует здоровой конкуренции. Сегмент газированных напитков, равно как и соки, достаточно монополизирован.

По данным АЦВИ, 56% сегмента соков делят Coca-Cola и PepsiCo, 76% – всего три компании, а с учетом приобретения PepsiCo компании «ВБД» 76% будет сконцентрировано в руках Coca-Cola и PepsiCo.

60% сегмента газированной воды делят те же две корпорации, 70% – пять компаний, 80% – десять компаний. Эта ситуация существенно не меняется на протяжении последних семи лет.

Несколько по-другому ситуация обстоит в сегменте минеральной воды. PepsiCo и Coca-Cola делят между собой только 27% сегмента, семь компаний контролируют 50%, а на 10 компаний приходится уже 60%.

Компания Coca-Cola почти во всех случаях оказывается на первом месте. Однако, если взять в расчет последнее приобретение компании PepsiCo, доля последней в сегментах соков и минеральной воды в скором времени сильно вырастет.

Рекламная активность

Чтобы понять специфику рекламного поведения на рынке безалкогольных напитков и оценить рекламные стратегии производителей, рассмотрим объемы финансовых вложений в рекламу за несколько последних периодов и особенности распределения этих средств по медиа сегментам (рис. 8-12, табл. 1).

Рис. 8. Распределение рекламных бюджетов производителей безалкогольных напитков по категориям в 2010 году.

Источник: АЦВИ

Как показано на рисунке 8, в 2010 году большая часть рекламных денег приходится на рекламу соков, а меньшая – на минеральную воду. Чтобы посмотреть, менялось ли данное распределение сил на протяжении последних трех лет, рассмотрим его по полугодиям (рис. 9).

Рис. 9. Распределение рекламных бюджетов производителей безалкогольных напитков по категориям за 5 полугодий с 2009 по 2011 гг.

Источник: АЦВИ

Рисунки 8 и 9 показывают, что расстановка сил за последние годы сильно не поменялась, однако в первом полугодии 2011 года доля рекламных затрат в категории «соки» неожиданно опустилась ниже 50%. Тем не менее, соковый сегмент безалкогольных напитков все равно остается на первом месте по объемам рекламных затрат. На втором месте газированные напитки, а на минеральную воду приходится в несколько раз меньше рекламных средств. Также стоит отметить, что данное соотношение сил в распределении рекламных бюджетов примерно соответствует соотношению сил в распределении объемов розничных продаж по рассматриваемым категориям (рис. 1-3).

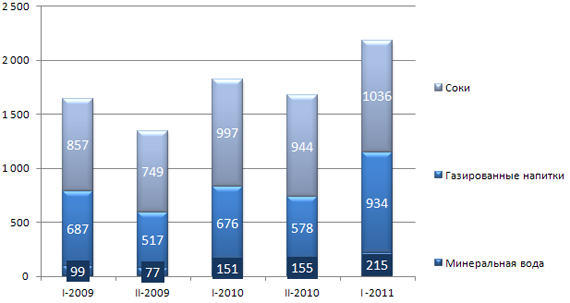

Теперь посмотрим динамику рекламных бюджетов по сегментам рынка безалкогольных напитков (рис. 10).

Рис. 10. Распределение рекламных бюджетов производителей безалкогольных напитков по сегментам в 2009-2011 гг. по полугодиям, млн. руб. с НДС.

Источник: АЦВИ

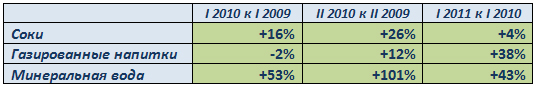

По динамике объемов рекламных затрат можно сделать вывод, что присутствует выраженная сезонность: рекламные бюджеты вторых полугодий значительно уступают первым. А по итогам первой половины 2011 года можно говорить о выходе производителей напитков на новые рубежи рекламной активности. Все взлеты и падения рекламных бюджетов в процентном выражении наглядно отображены в таблице 1.

Табл. 1. Прирост рекламных бюджетов в 2010-2011 гг. по полугодиям

Источник: АЦВИ

Итак, наиболее значительный рост рекламных бюджетов приходится на сегмент «минеральная вода». Возможно, это связано с изменением потребительских предпочтений в последние годы. Люди переходят к более натуральным продуктам, отказываясь от газированных напитков, часто содержащих вредные для здоровья красители. С чем связаны такие колебания величин рекламных бюджетов в товарной категории «минеральная вода»? Это может объясняться как тем, что на этом рынке, в отличие от газированных напитков и соков, все еще присутствует достаточно большое количество конкурирующих компаний и данный рынок не настолько концентрирован. Оценивая специфику распределения рекламных бюджетов, также стоит учитывать стоимость рекламных мероприятий в случае использования различных медиа. Возможно, этим объясняется то, что рекламные бюджеты по категории «соки» в несколько раз превышают рекламные бюджеты в категории «минеральная вода».

Посмотрим теперь на медиа, которые используют производители для рекламы своей продукции.

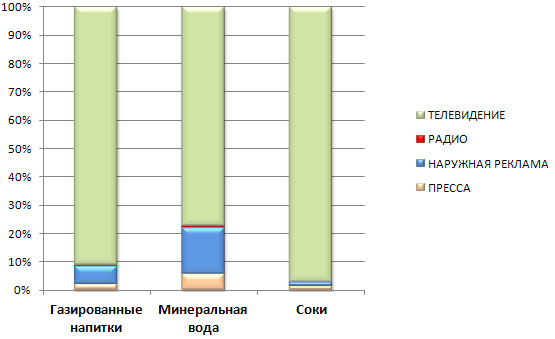

Рис. 11. Медийное распределение рекламных затрат в каждом сегменте рынка безалкогольных напитков в 2010 году.

Источник: АЦВИ

Как мы выяснили, на рекламу соков тратится наибольшее количество средств. На рисунке 11 видно, что соки рекламируются практически только на телевидении, а доля радио, прессы и наружной рекламы сведена к минимуму. Наиболее разнообразен выбор медиа для рекламы минеральной воды: она в большой степени рекламируется с помощью наружной рекламы (логично, так как в этом сегменте много мелких региональных компаний), а так же по объемам рекламных бюджетов заметно обгоняет соки и минеральную воду в таких медиа сегментах, как пресса и радио, но основная часть бюджетов все-таки приходится на телерекламу. Размеры рекламных бюджетов в случае с газированными напитками представляют собой средний вариант между минеральной водой и соками. Газированные напитки рекламируют и в прессе, и с помощью наружной рекламы. Однако большая часть рекламных бюджетов все равно приходится на телевидение. За последние пять лет данное распределение сильно не поменялось.

Следует отметить, что в последние годы из набора медиа, при помощи которых продвигают безалкогольные напитки, практически исчезла такая категория, как рекламные издания.

Рассмотрим распределение рекламных бюджетов за 2010 год по сегменту безалкогольных напитков в целом, разделив телевизионную рекламу на несколько составляющих (рис. 12).

Рис. 12. Медийное распределение рекламных затрат на рынке безалкогольных напитков в 2010 году.

Источник: АЦВИ

В 2010 году 93% затрат на рекламу безалкогольных напитков приходится на телевизионную рекламу. Меньше всего приходится на прессу (2.2%) и радио (0.2%). Интересно деление рекламных бюджетов на телевидении: 86% приходится на национальное телевидение и только 6% на региональное, более половины из которого занимает московское размещение. На тематическое телевидение приходится менее 1%.

Итак, мы можем сделать вывод, что рекламная активность компаний-производителей безалкогольных напитков возросла. И хотя в рекламе безалкогольных напитков всегда отдавалось предпочтение телерекламе, приросты затрат на телерекламу в последний период показывают, что доля телерекламы повысилась лишь в сегменте «минеральная вода», а в остальных сегментах снизилась.

По данным АЦВИ, совокупные рекламные затраты по газированной воде, сокам и минеральной воде в первом полугодии 2011 года увеличились по отношению к соответствующему полугодию 2010 года на 52.5%, 4.2%, 29.8% соответственно, а объемы затрат на телевизионную рекламу – на 44.7%, 1.5% и 32 соответственно. Т.е. прирост затрат на телерекламу в отдельной категории ниже соответствующего прироста затрат на рекламу по всем медиа.

Помимо Coca-Cola и PepsiCo, особенно активно в начале 2011 года рекламировались такие компании, как «Очаково», «Дека», IDS Borjomi, а также компания Carlsberg («Балтика»), недавно вышедшая на рынок минеральной воды. Компания IDS Borjomi приобрела в России часть производств в рамках политики по восстановлению своих позиций на российском рынке. А мировой гигант, компания Coca-Cola, крупнейший производитель газированной воды в мире, в рамках эксперимента установил в Москве специальный автомат, который помимо банки или бутылки с напитком выдает футболки, цветы и другие презенты. Coca-Cola также увеличила рекламные затраты на продвижение соков более чем на 90% в первой половине 2011 года. После приобретения двух крупных российских производителей соков, «Мултон» и «Нидан Соки», для Coca-Cola этот сегмент безалкогольных напитков представляет особый интерес.

Перспективы

После кризиса 2008-2009 годов рекламные бюджеты основных рекламодателей заметно выросли, зачастую превышая докризисный уровень. Производители безалкогольных напитков не исключение. Небольшую смуту в августе 2011 году внесла корпорация PepsiCo, которая после приобретения «Вимм-Билль-Данн» отказалась от размещения рекламы своих марок на российском телевидении до конца 2011 года и собирается пересмотреть свою рекламную стратегию в России. По оценкам экспертов, гигант, приняв такое решение, сможет сэкономить примерно миллиард рублей, хотя ему за это и придется выплатить определенную неустойку. Данный случай полного отказа от рекламы является очень необычным, так как такое поведение на рекламном рынке нехарактерно для столь крупной компании. Других подобных случаев в 2011 г. не было. Одни связывают такое решение PepsiCo с организационными изменениями в компании, с желанием PepsiCo разобраться в собственных бизнес-процессах и оптимизировать их. Другие говорят о том, что на поведение PepsiCo повлияла нестабильная экономическая ситуация в мире.

Тем не менее, делать вывод о том, что ведущие производители безалкогольных напитков резко снизят свою рекламную активность, преждевременно. Возможно, определенная коррекция бюджетов будет, но это явление будет непродолжительным. Ведь рыночную конкуренцию никто не отменял. Тот же уход PepsiCo дает Coca-Cola прекрасный шанс увеличить свою долю рынка, и как-то не очень верится, что Coca-Cola не воспользуется этим шансом.

Что касается телерекламных бюджетов, то их доля в суммарных затрат на прямую рекламу безалкогольных напитков будет оставаться довольно высокой, 80-95%. Для FMCG-компаний телереклама – прекрасная неличная форма передачи маркетинговой информации. Она покрывает всю территорию страны, относительная недорогая с точки зрения стоимости контакта, позволяет использовать креативный видеоряд, т.е. идеально подходит для продвижения брендированных напитков, дистрибьюция которых отлажена по всей стране. В итоге предпосылок снижения доминирующей роли телерекламы в маркетинговой коммуникации не существует.