Исследование GfK: как россияне покупают детские товары в кризис

Потребители в России ожидают, что период экономического спада может затянуться, и затягивают пояса: 64% опрошенных в ходе онлайн-исследования GfK россиян считают, что кризис продлится 3-4 года. Подкрепляются такие настроения не только новостным фоном о состоянии глобальной и российской экономик, но в первую очередь личной финансовой ситуацией

По данным Всероссийского исследования GfK, на свободные траты у россиян приходится лишь 15% расходов. А 85% идет на продукты питания, другие товары первой необходимости, а также оплату коммунальных, образовательных и медицинских услуг.

Получается, что из номинальных 31,5 тысяч рублей среднего дохода на душу населения производители товаров длительного спроса, в том числе и целого ряда детских товаров, конкурируют примерно за 4,7 тыс. рублей в месяц. В год эта сумма составит около 56 670 рублей, если потребитель будет делать покупки, рассчитывая только на собственные средства.

Как с учетом такого состояния покупательной способности россияне подходят к приобретению детских товаров? Эксперты исследовательской компании GfK и Ассоциации предприятий индустрии товаров и услуг для детей отмечают следующие тенденции: изменился путь к покупке категорий детских товаров – и процесс принятия покупательских решений, и триггеры выбора; все чаще местом оценки, консультации и покупки становится интернет; зарегистрирован отказ от покупок или ограничение потребления в категориях для удовольствия.

В целом тенденции на рынке товаров для детей повторяют ситуацию в других категориях потребительского рынка. По данным потребительской панели GfK, продажи крупнейших категорий товаров первой необходимости для детей - детского питания, средств гигиены и ухода – остаются в целом стабильными. Исключение составляют товары для удовольствия: детские соки и пюре, потребление в которых сократилось на 18,2% и 4% соответственно (данные первого квартала 2016 года).

Из-за плохих результатов этих категорий, весь сегмент детского питания просел на 8,8% в натуральном выражении. Скорее всего, рациональные потребители решили заменить покупные детские напитки и пюре домашней кухней.

Зато, что касается товаров детской гигиены и ухода, то эти категории демонстрируют ошеломительный рост. К примеру, крупнейшая категория по объемам - подгузники – прибавила за год более 20%. И это несмотря на 14% рост цен (в среднем за упаковку).

Данные потребительской панели GfK по товарам первой необходимости для детей, 2015-2016 гг.

В сегменте детских товаров длительного спроса покупатели активно переключаются на каналы, которые могут обеспечить с одной стороны широкий ассортимент, с другой стороны – хорошие цены; этот тренд характерен для всего потребительского рынка в России. В результате объемы продаж «перетекают» в онлайн, но стационарные магазины-специалисты детских товаров также пока держатся. Почему значимость традиционных магазинов по-прежнему высока? Исследования GfK показывают, что для 46% россиян важна возможность видеть товар вживую перед покупкой.

Увереннее всего себя чувствуют ритейлеры, которые вовремя перестроились на омниканальность и взяли курс на удержание лучших цен. Так, по данным аудита розничных продаж GfK, в детских магазинах-специалистах выросли продажи детского питания – на 19% в натуральном выражении. Скорее всего, это результат перетока продаж из традиционной продовольственной розницы. В среднем по России в 2016 году отмечался двузначный рост цен на детское питание. В канале детских специалистов рост цен на детское питание составил 4%.

Потребитель явно сфокусировался на покупке действительно необходимых товаров для детей. На трендах в специализованной детской рознице это видно лучше всего. По данным аудита розничных продаж GfK, в 2016 году канал «Детские специалисты» рос на 5% в денежном выражении и 1,6% в штуках (январь-апрель 2016 г.). При этом, росли продажи только детского питания, в то время как товары длительного спроса стагнировали или показывали отрицательную динамику в натуральном выражении.

Детское питание поддержало развитие всего канала специалистов (и онлайн, и офлайн). Если онлайн-магазины могли предложить широкий ассортимент при хороших ценах, то офлайновые магазины предусмотрительно разработали успешные стратегии по генерации трафика из покупателей детского питания. Мы предполагаем, что без них продажи товаров длительного спроса в сегменте скорее всего просели бы больше зафиксированных результатов. Продажи игрушек в детских специалистах снизились на 18,7% в первом квартале 2016 года в штуках, и на 7,8% в деньгах. Игрушки – единственная категория, которая не росла в денежном выражении. Одежду стали покупать на 14% меньше.

В денежном выражении рост продаж детской одежды составил 4,8%. Главное препятствие для роста потребления – рост цен: более чем на 22% на одежду и 28% на обувь в сегменте специалистов. Скорее всего такая динамика цен связана с высокой долей импорта как в готовой продукции, так и в материалах. Товары для новорожденных – единственный сегмент, который прошел «дно»: по данным аудита розничных продаж GfK, уже в первом квартале 2016 года он демонстрировал стабильные приросты в натуральном выражении по большинству товарных категорий.

Вызовы индустрии

По словам Антонины Цицулиной, президента Ассоциации предприятий индустрии детских товаров, специфика детского маркетинга сегодня в том, что требуется «тонкая настройка ценового предложения для чувствительного к цене потребителя, соотношение ассортимента с детским бюджетом, и, конечно, постоянная работа над изучением своего любимого потребителя, его предпочтений, ожиданий и потребностей».

Приучить потребителей покупать без скидок и сохранять лояльность – первый из главных вызовов для рынка детских товаров в 2016 году. Здесь и ритейлерам, и производителям потребуется переосмыслить стратегию бренда и развития бизнеса с учетом эволюции потребностей и привычек потребителя.

Цифровизация и мобильность как стиль жизни стимулировали многоканальное поведение при покупках.

Сервисная составляющая предложения стала не менее важной, чем цена. Наряду с фактом обладания стало важно получать положительный пользовательский опыт и впечатления. Лидеры потребительского рынка – спортивные и fashion бренды- быстрее других уловили этот тренд и делают ставку на «шоппинг впечатлений» по всем каналам – будь то онлайн или офлайн.

Трансформироваться должны и программы лояльности ритейлеров. Многие из современных карточных программ лояльности не работают на лояльность, потому что не позволяют реально оставаться с потребителем на связи и персонифицировать предложение.

Новые digital программы лояльности лишены этих недостатков, однако встает вопрос как не обесценить эту связь. Ответ на первый взгляд прост: необходимо развивать коммуникацию и создавать контент, ценный для потребителя.

Его контекст задается стратегией на шоппинг впечатлений: какой опыт хочет получить потребитель в моей категории, о чем он мечтает, какие проблемы решает. Но в центре всего должны быть отношения. Отношение — вот что действительно делает людей лояльными. Остается выяснить, что оказывает влияние на отношения с точки зрения потребителя в данной категории и научиться измерять эти KPI.

Говоря о KPI, стоит отметить качество сервиса как составляющую силы бренда ритейлера. Исследования GfK показали, что такие факторы, из которых складывается восприятие качества сервиса в ритейле, как отсутствие очередей на кассах, удобная планировка магазина, выкладка товара и ассортимент, а также чистота – хотя и остаются значимыми, но уже перешли в разряд гигиенических факторов: их замечаешь только когда этого нет. На первый план в успешно реализованной концепции «шоппинг впечатлений» выходят другие составляющие. Это скорость, близость, персонализация – то, что ценит подключенный к Сети потребитель.

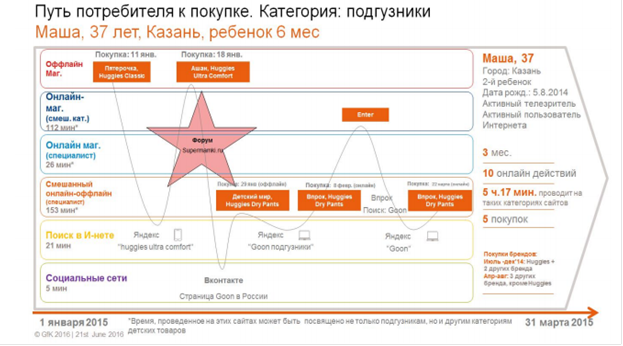

Еще один вызов индустрии детских товаров – понять путь потребителя к покупке, который заметно усложнился с развитием технологий. Люди рассматривают товары и онлайн и офлайн, опираются при выборе на множество источников информации о товаре – от традиционной рекламы до комментариев экспертов в профобзорах и неэкспертов в соцсетях. Еще одно отличие нового пути: более широкий диапазон рассматриваемых моделей и большой разброс в сроках принятия решений о покупке. Если для приобретения одних категорий решения принимаются здесь и сейчас, то для других срок принятия решения может доходить до 90 дней. При этом потребитель может рассматривать от 3 до 14 моделей. Стоит отметить, что он зачастую рассматривает не просто покупку определенной категории, а ищет «решение задачи».

Пример пути потребителя к покупке в категории подгузники, 2015 год. Данные кросс-медийной панели GfK

Ритейлерам, работающим вне детской специализации, стоит повнимательнее отнестись к детскому сегменту. Интересно, что уже сейчас интерес к «детским» категориям отмечается также со стороны ритейлеров, продающих электронику: они по праву рассчитывают на инкрементальный трафик и рост среднего чека, а также на вовлечение в коммуникацию со своим брендом молодых семей, у которых «многое еще впереди» с точки зрения покупок товаров длительного спроса.

Потенциал детского сегмента для генерации трафика и роста среднего чека недооценен даже в традиционной продовольственной рознице. Для того, чтобы реализовать этот потенциал, ритейлерам стоит по-новому взглянуть как на детские категории, так и на аудиторию «семьи с детьми», которую уверенно можно назвать «цифровыми родителями».

По данным кросс-медийного исследования GfK, измеряющего медийное поведение и потребление более 5 тыс. человек в России, семьи с детьми чаще делают покупки и покупают больше за один раз. Они имеют более широкий репертуар торговых точек. В их покупательских миссиях преобладают большие закупки. К тому же эта категория наиболее «подключенная» за счет «цифровых» мам. GfK выяснила, что 92% мам с детьми пользуются интернетом, и делают они это более интенсивно, чем средний житель России.