Косметический рынок: основные тренды в России и мире

Агентство UM проанализировало тренды косметического рынка: динамику продаж, изменения в поведении и предпочтениях покупателей, структуру медиаинвестиций

В 2018 году рост глобального рынка косметики и парфюмерии ожидается на уровне 6% и достигнет $425 млрд.

По прогнозам Euromonitor International, в 2018 году российский рынок составит ≈$9,6 млрд с динамикой +4,3% по сравнению с 2017 годом и займет около 2,3% от мирового оборота товаров косметики и парфюмерии. Основным драйвером роста рынка останется инфляция.

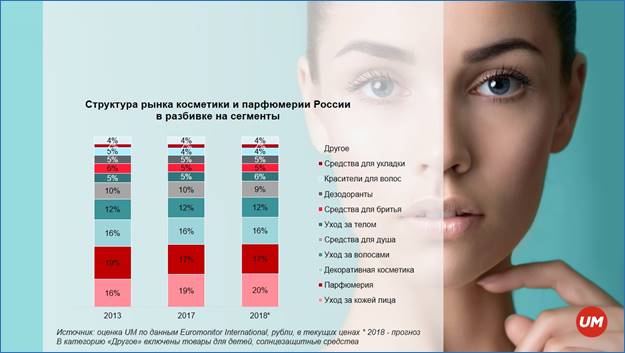

За последние пять лет в структуре продаж кардинальных изменений не произошло — на масс-маркет приходится ≈81%, на косметику класса люкс — ≈19%. Среди косметических сегментов структура также изменилась незначительно. Уход за кожей лица увеличил долю до 20% и обогнал парфюмерию, вес которой снизился.

Среди каналов дистрибуции парфюмерии и косметики около половины объема продаж приходится на специализированные косметические магазины, треть — на продуктовые магазины. Доля онлайн-продаж стремительно растет.

Глобальные тренды

Сегодня покупку косметики потребители все чаще склонны рассматривать как развлечение — ритейл превращается в «ритейлтеймент». Клиент не просто выбирает косметику — этот процесс становится досугом. Потребитель ожидает от бренда, что он будет его развлекать. Игроки индустрии делают мастер-классы, запускают цифровые игровые площадки (например, Сolor IQ от Sephora) и мобильные приложения (L’OREAL Makeup Genius позволяет пользователям виртуально примерять образ).

Хотя персонализированный уход за кожей и макияж — это не новинка (бренд Estée Lauder Prescriptives был запущен в 1970-е), ранее бренды находили его обременительным и дорогим для массового запуска. Новые технологии перевернули ситуацию: появляются мобильные приложения и устройства для повседневной персонализации (UV-сенсер от L'Oreal, умная расческа от Kerastase). Примечательно, что Estée Lauder перезапустил Prescriptives как премиальный онлайн-сервис, в более низкой ценовой категории индивидуальную настройку по требованию предлагают MatchCo и Melange.

Сегодня все больше привлекательная внешность приравнивается к хорошему состоянию здоровья. Рынки здоровья, питания и красоты объединяются в единую категорию потребительских wellcare-сегментов, которая быстро растет благодаря потребительскому спросу.

Модель потребительского поведения формируют миллениалы. По прогнозам, они составят 30% от общего объема глобальных розничных продаж к 2020 году. Для этого поколения характерен путь к покупке, строящийся вокруг цифровых каналов: они находятся под большим влиянием лидеров мнения в сети. Эти особенности только усиливаются в поведении поколения Z. Старшая возрастная группа также имеет тенденцию перенимать модель потребительского поведения миллениалов.

Меняется демографическая специфика рынка. Использование косметики и средств по уходу не является исключительно женской прерогативой. Растет мужская аудитория индустрии красоты, ядро которой составляют также миллениалы. 47% мужчин этого поколения в Европе готовы увеличить количество продуктов, которые они используют в повседневном уходе за внешностью.

Источниками инноваций beauty-рынка выступают новые географические регионы. Южная Корея сейчас широко рассматривается как самый инновационный производитель продуктов для ухода за кожей.

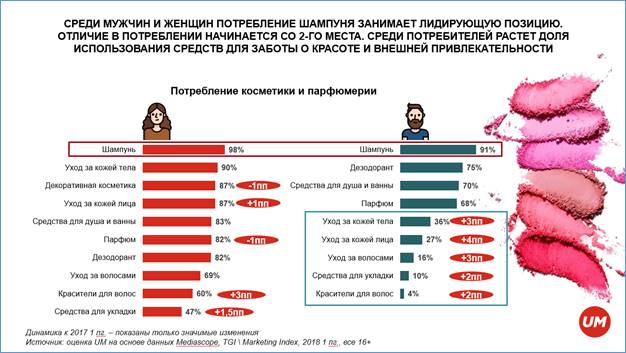

Потребительские тренды в России

Миллениалы так же, как и на глобальном рынке, формируют модель потребительского поведения — российская аудитория 18–34-летних не сильно отличается от потребителей остального мира. Согласно данным исследования Mediascope TGI / Marketing Index, 2018, 1 пг., также растет мужская аудитория индустрии красоты — 97% мужчин 16 лет и старше пользовались каким-либо косметическим или парфюмерным средством за последние 6 месяцев. При этом динамичнее всего растут доли использования мужчинами средств по уходу за лицом (+4 п. п.) и телом (+3 п. п.) и уходу за волосами (+3 п. п.), средств для укладки (+2 п. п.) и красок для волос (+2 п. п.). Среди женщин растет потребление красителей для волос (+3 п. п.), средств для укладки (+1,5 п. п.) и по уходу за кожей лица (+1 п. п.).

Что касается факторов выбора декоративной косметики, то для более молодой аудитории 16–24 лет важно, чтобы марка была на слуху: они ориентируются на рекламу и отзывы знакомых. Женщины 45+ изучают состав и доверяют стране производства (данные Ipsos Comcon, РосИндекс, 2018, 1 пг).

Чувства и эмоции потребителей

Как показывают результаты глобального исследования WAVE9, проведенного IPG Mediabrands, для женщины уход за кожей сегодня означает ритуал отвлечения от повседневной суеты, возможность расслабиться, самовыражение и новый опыт. Для мужчин уход за кожей — больше, чем гигиеническая потребность. Это способ заявить о себе и заработать уважение, быть в тренде. Мужской уход для большинства связан с положительными эмоциями, однако 12% мужчин все еще ощущают в этом процессе дискомфорт.

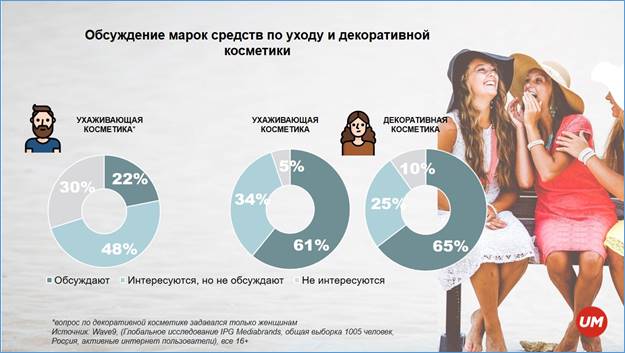

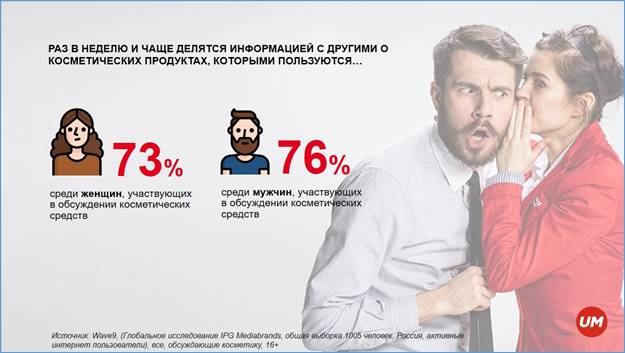

Вопрос ухода за внешностью выходит за пределы приватной сферы. В среднем 63% женщин участвуют в обсуждении косметических средств. Среди мужчин 70% интересуются данной темой и 22% участвуют в обсуждении средств по уходу.

В момент поиска и покупки косметики женщина испытывает предвкушение удовольствия от использования продукта. Импульсом к поиску информации о косметике выступает желание быть в курсе новинок и мнения других людей.

Медиа

По оценке агентства UM на основе данных Mediascope, доля косметического рынка составляет 5% от всех рекламных объемов рынка России в январе — сентябре 2018. Относительно 2017 года рекламные инвестиции сократились на 16%.

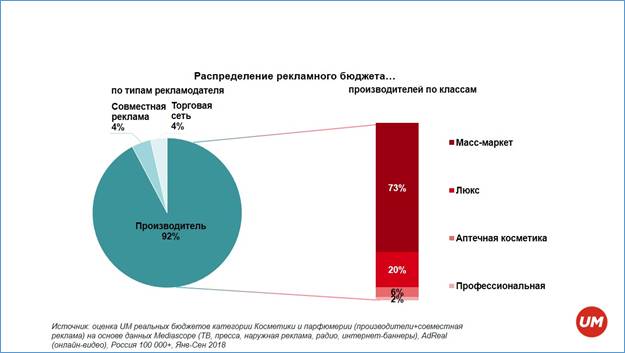

Подавляющее большинство рекламных бюджетов в общем объеме приходится на самих производителей товаров для красоты (92%) и продукцию масс-маркета (73%). Совместная реклама с торговыми сетями с целью взаимной поддержки составляет 4%.

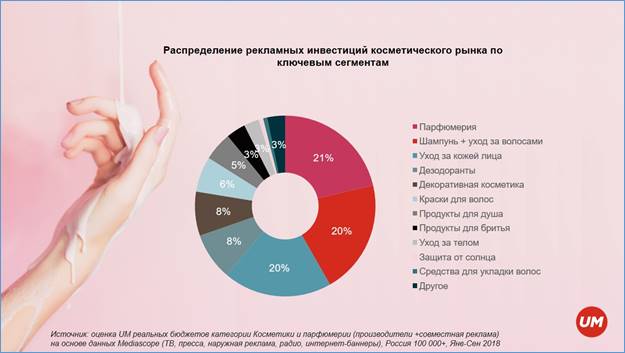

61% всех рекламных объемов косметического рынка сосредоточены в 3-х основных сегментах — парфюмерия (21%), уход за кожей лица (20%), уход за волосами (20%).

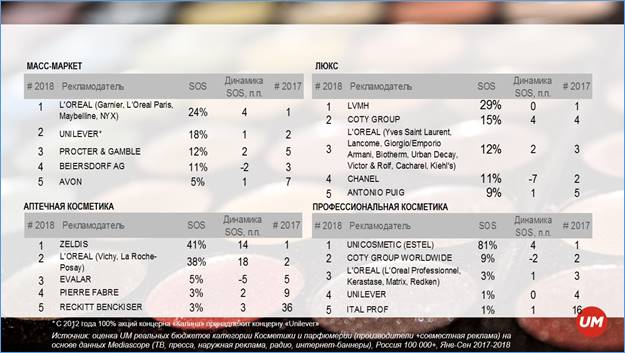

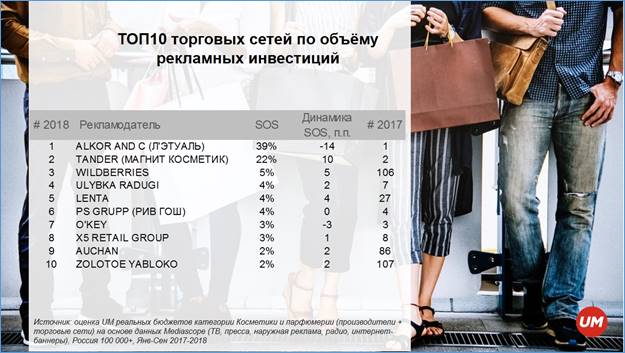

За исключением профессиональной косметики, во всех сегментах косметического рынка лидируют транснациональные компании. Среди торговых сетей Л`Этуаль сохраняет лидерство, но его доля сократилась в январе — сентябре 2018. Вырос вес сети «Магнит Косметик». Общая доля двух лидеров составляет 61%. В топ-10 появились «новички» — Wildberries, «Лента», «Ашан», «Золотое яблоко».

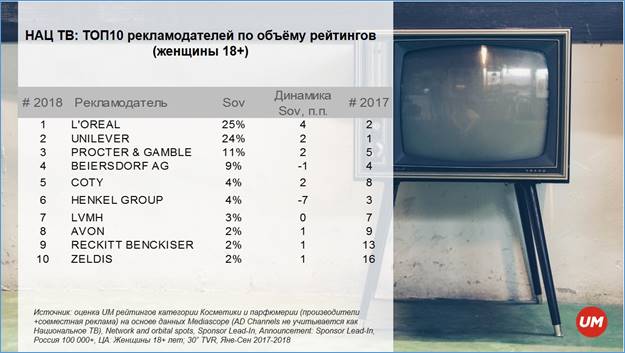

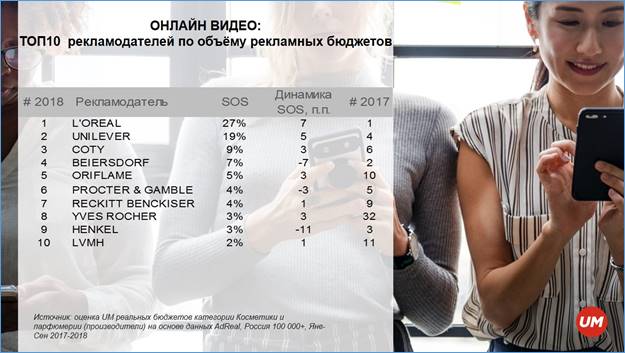

Ключевым медиа на рынке косметики и парфюмерии является телевидение (74% всех рекламных бюджетов). Лидеры размещения на национальном ТВ — L'Oreal и Unilever, они делят 1 и 2 место с долей 24–25% каждый в общем объеме. Активно растет доля диджитал (12%/+5п. п.), включая размещение баннерной рекламы и онлайн-видео. По оценке UM объемов размещения рекламных видео в интернете на основе данных Gemius AdReal первые позиции занимают L'Oreal и Unilever (27% и 19% соответственно). Среди рекламодателей, размещающихся в прессе, лидируют L'Oreal (16%) и LVMH (15%). В разрезе косметических сегментов значительное смещение баланса в сторону диджитал произошло в уходе за лицом (+9 п. п.) и декоративной косметике (+15 п. п.). Доля национального ТВ сократилась на 7 п. п., а регионального ТВ — возросла на 2 п. п.