Обзор телерекламы в регионах России. Итоги 1 квартала 2011 года

Оживление в региональной телерекламе: рост в I кв. 2011 г. составил 20%. Исследование АЦВИ

I квартал 2011 г. показал заметное оживление в сегменте региональной телерекламы и продемонстрировал уверенный рост. Суммарные бюджеты при сравнении с 2010 г. увеличились более, чем на 20%. Что касается абсолютных показателей, то объем сегмента превысил 6 млрд. руб. с НДС.

Однако не стоит пока слишком сильно радоваться впечатляющей динамике начала года – такие цифры в значительной степени объясняются слабым началом 2010 г., когда показатели приближались к уровню кризисного 2009 г. Суммарные бюджеты I кв. 2010 г. по сравнению с I кв. 2009 годом приросли примерно на 3%. К тому же в конце 2010 г. «регионалка» показала весьма значительный рост, что вряд ли позволит сохранить высокие темпы в дальнейшем по году.

Отставание региональной телерекламы может быть спровоцировано несколькими факторами. В первую очередь надо учитывать, что региональная экономика (здесь мы имеем в виду региональных производителей) хотя и входит в кризис с лагом в 2-4 месяца, но ее падение более существенно и крайне неоднородно. При этом выход из кризиса носит более затяжной характер, и локальные рекламодатели восстанавливаются медленнее федеральных и особенно транснациональных рекламодателей. При этом для последних «регионалка» представляет меньший интерес, чем «федералка». Это также сдерживает темпы роста региональной телерекламы.

На федеральном уровне ведущие производители в целом достаточно быстро восстановили свои рекламные бюджеты после кризиса, и не только по причине своих значительных финансовых ресурсов, которыми редко располагают локальные производители. В отличие от локальных рекламодателей, ведущие общенациональные и транснациональные компании понимают, что резкое снижение или прекращение рекламной активности неизбежно влечет за собой постепенное снижение доли на потребительском рынке. И чем больше будет рекламная пауза, тем сложнее и с гораздо большими затратами придется возвращать рыночную долю на прежний уровень.

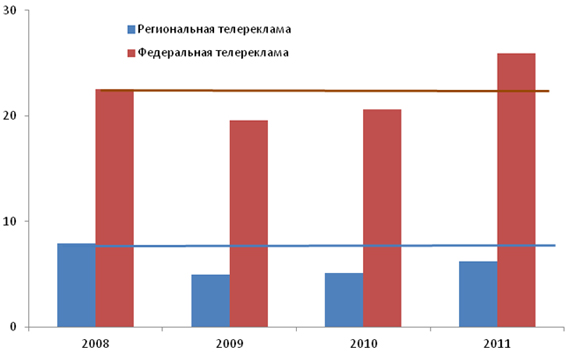

На рис.1 хорошо видно отставание региональной телерекламы, о котором мы говорили. Сравнение I квартала 2011 г. с 2008 г. показывает, что в абсолютных значениях она еще не достигла докризисного уровня и ожидать ее полного восстановления к концу 2011 г. не приходится.

Рис. 1 Динамика суммарных бюджетов сегмента региональной телерекламы в I кв. в 2008-2010 гг., млрд. руб. с НДС

Источник: Аналитический центр Видео Интернешнл (АЦВИ)

При этом надо помнить о неоднородности регионального телерекламного ландшафта и, соответственно, о неоднородной динамике изменений по городам, по группам телеканалов и группам рекламодателей.

Если взять Топ-10 городов TNS по объему бюджетов (Москва, Санкт-Петербург. Екатеринбург, Новосибирск, Нижний Новгород, Казань, Краснодар, Красноярск, Омск, Пермь), то их динамика по отношению к первым кварталам 2010 и 2009 гг. будет более оптимистичной: рост 23% и 45% соответственно. Остальные 19 городов TNS показывают более медленный рост – 12% и 34% соответственно. То есть мы сталкиваемся с некоторой закономерностью – чем меньше рынок, тем труднее его выход из кризиса.

Выше мы отмечали более активное поведение крупных национальных и транснациональных рекламодателей в посткризисный период. Посмотрим, отразилась ли их политика в отношении рекламных бюджетов на регионах.

Табл. 1. Доля локальных рекламодателей в телерекламных бюджетах двух групп городов

|

|

I кв. 2009 |

I кв. 2010 |

I кв. 2011 |

|

Топ-9 городов TNS (без Москвы) |

48% |

49% |

48% |

|

Остальные 19 городов TNS |

76% |

73% |

71% |

Мы видим, что соотношение долей крупных «московских» рекламодателей, которые направляли свои рекламные бюджеты из центра в регионы, и локальных рекламодателей в I кв. 2009, 2010 и 2011 гг. оставались практическти неизменными. В то же время на более мелких региональных рынках в посткризисный период доля локальных рекламодателей сокращается, что означает возвращение крупных национальных и транснациональных игроков на «второстепенные» для них региональные рынки. Таким образом, по итогам I кв. последних трех лет можно сделать вывод, что крупнейшие региональные рынки растут за счет одновременного роста рекламных бюджетов как местного, так и национального бизнеса. В то время как более мелкие растут в большей мере за счет увеличения бюджетов национальных рекламодателей.

Наверное, надо объяснить, почему мы выделили две группы региональных рекламных рынков. Из табл. 2 видно, что Топ-10 притягивает более половины всех региональных телерекламных бюджетов. Вторая группа, где городов почти вдвое больше, сосредотачивает на своих телеканалах уже лишь немногим более 1/6. А на последнюю группу, куда входит более 1000 городов, приходится лишь 1/3. Динамика ведущих региональных рынков достаточно интересна: с выходом из кризиса, с восстановлением экономики, их вес растет, причем значительно быстрей второй группы. Вес же мелких рынков при общем их росте по мере восстановления ведущих региональных экономик все более и более снижается.

Табл. 2. Динамика долей отдельных рынков по I кв. 2009-2011 гг.

|

|

I кв. 2009 |

I кв. 2010 |

I кв. 2011 |

|

10 крупнейших рынков из 29 городов TNS |

47% |

49% |

52% |

|

Рынки 19 городов TNS |

14% |

15% |

15% |

|

Остальная телереклама в регионах |

39% |

36% |

33% |

|

ИТОГО |

100% |

100% |

100% |

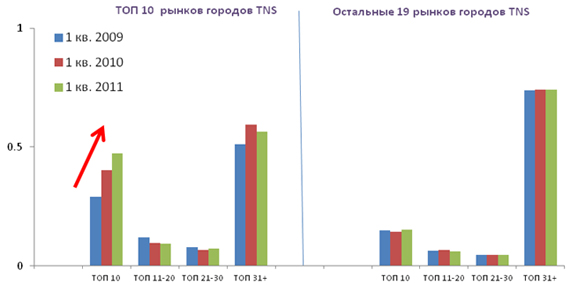

Рассмотрим теперь динамику концентрации рекламных бюджетов в четырех группах рекламодателей по размеру региональных телерекламных бюджетов: ТОП 10, ТОП 11-20, ТОП 21-30 и все остальные (ТОП 31+) на рис. 2.

Рис. 2 Динамика долей рекламных бюджетов групп крупнейших рекламодателей в I кв. 2009, 2010 и 2011 гг. (региональное размещение)

Доля крупнейших рекламодателей (Tоп-10), существенно снизившаяся в разгар кризиса в I кв. 2009 г., активно растет - по 7-10% в год по отношению к предыдущему периоду. По отношению к I кв. 2009 г. она выросла почти вдвое. Объясняется это тем, что в кризис, - и особенно в провальный I кв. 2009 г., - произошло замещение рекламодателей с крупными бюджетами на рекламодателей со средними и мелкими бюджетами. Происходило это в том числе и из-за того, что «высвободившийся» инвентарь часто распродавался по довольно низким ценам, что позволило прийти на ТВ рекламодателям с месячными бюджетами до 1000 руб.

При улучшении экономической ситуации возвращение крупных рекламодателей на рынок привело, как это ни парадоксально, к снижению долей групп ТОП 11 - 20 и ТОП 21 - 30, а не ТОП 31+. То есть именно средний бизнес медленнее всего восстанавливается сегменте крупнейших региональных рынков.

Совсем другая ситуация в остальных 19 городах TNS. Здесь распределение долей между группами рекламодателей практически не изменилось за последние три года. Ситуация с выходом из кризиса в этой группе еще далека от завершения.

Таким образом, несмотря на рост сегмента региональной

телерекламы в I кв. 2011 г., его темпы роста отстают от темпов федеральной

телерекламы, что обусловлено в основном двумя факторами: неравномерностью

интереса крупных национальных игроков к различным регионам и неравномерностью

степени восстановления экономики регионов, связанной с уровнем их докризисного

развития.