Пик нового кризиса на рынке печатной рекламы в России

AdIndex продолжает публикацию серии глав из книги Александра Ефремова «Рекламный рынок прессы: прошлое, настоящее и будущее». Данный период ознаменован приходом нового кризиса, от которого пресса до сих пор не оправилась

Новый кризис – новый вызов (2007-2011 гг.)

В нашем историческом анализе было бы правильнее рассматривать разные периоды развития рынка с небольшим перекрытием, хотя бы на 1–2 года, как мы это делали в предыдущих главах, поскольку один и тот же год не вполне соответствует сам себе по составу выборки изданий в разных периодах. Но в данной главе включение в рассматриваемый временной интервал 2006 года автоматически влечет за собой исключение из выборки очень важной группы рекламных изданий о трудоустройстве, которые появились в мониторинге с 2007 г. Присутствие этой группы до неузнаваемости меняет картину по всем рекламным изданиям, поэтому временной интервал для анализа целесообразно ограничить рамками 2007–2011 гг. В этот период также целесообразно перейти с долларовой оценки объема рекламы на рублевую. Всего за период 2007– 2011 гг. мы будем анализировать рынок на выборке из 616 изданий, приложений и спецвыпусков, собранных в 322 синдиката. На указанный период приходится пик нового кризиса на рекламном рынке (конец 2008 г. и весь 2009 г.), от которого пресса до сих пор не оправилась.

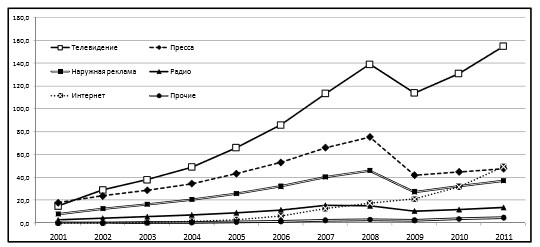

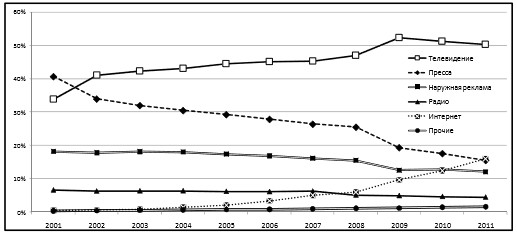

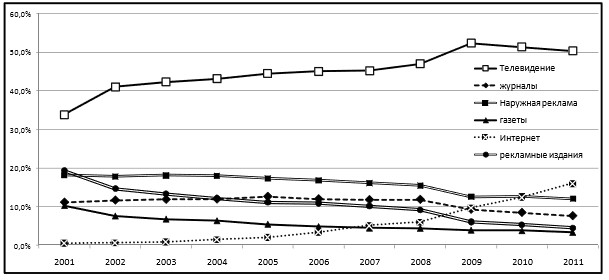

До 2008 г. по динамике прироста рекламных доходов пресса несколько уступала другим медиа, особенно телевидению и интернету, поэтому ее доля на рекламном рынке неуклонно сокращалась по 1–2 процентным пунктам в год (см. Диаграммы 2.5.1 и 2.5.2). Однако, если рассматривать журналы, газеты и рекламные издания в отдельности, то картина не была такой однозначной. Газеты также понемногу теряли свою долю, но вот доля журналов до 2005 г. непрерывно увеличивалась, составив в указанном году 12,6% против 11,1% в 2001 г. Затем стала немного сокращаться и доля журналов, но в 2008 г. она все еще составляла весомые 11,9%, уступая лишь ТВ и наружной рекламе. Причем, журналы мало уступали ТВ по темпам прироста (соответственно 29% против 32% у ТВ в 2007 г.) и опережали наружку (26% в 2007 г.), см. Диаграмму 2.5.3. Серьезные изменения в расстановку сил на рекламном рынке внес кризис, разразившийся в конце 2008 г. Все медиасегменты, кроме интернета, в 2009 г. существенно просели по доходам, однако потери были понесены неравномерные. Телевидение пострадало меньше других, потеряв «всего лишь» 18% относительно 2008 г.

Пресса же пострадала особенно сильно, потеряв 44% доходов, причем 42% потеряли журналы и 51% – рекламные издания. На этом фоне 19%-й прирост интернета явился «контрольным выстрелом» в относительное благополучие печатных СМИ. Доля прессы в 2009 г. упала сразу с 25,5% до 19,3%. Но на этом бедствия прессы не закончились. 2010–2011 г. показали, что пресса очень медленно восстанавливается после кризиса, продолжая терять свою рыночную долю, которая составила в 2011 г. лишь 15,5%. В том же году печатные СМИ окончательно уступили свое второе место на рынке Интернету, и это несмотря на перерасчет объема рекламы в прессе, проведенный АКАР в начале 2011 г., который увеличил оценку дохода прессы от рекламы сразу на 32%.

Диаграмма 2.5.1 Объем рекламного рынка России в 2001-2011 гг. по различным медиасегментам, млрд. руб., с НДС

Источник: АЦ Vi

Диаграмма 2.5.2 Динамика долей различных сегментов медиарекламного рынка России в 2001-2011 гг., % в рублевом исчислении

Источник: АЦ Vi

Диаграмма 2.5.3 Динамика долей различных сегментов медиарекламного рынка России в 2001-2011 гг., % в рублевом исчислении

Источник: АЦ Vi

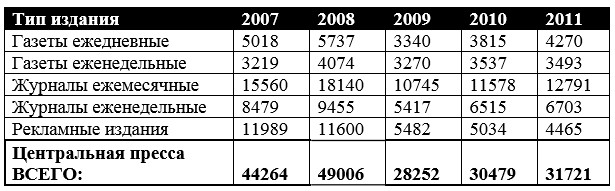

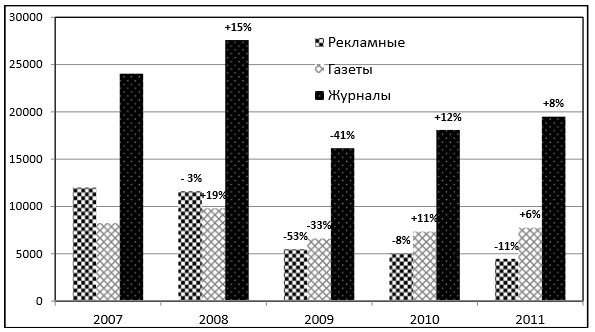

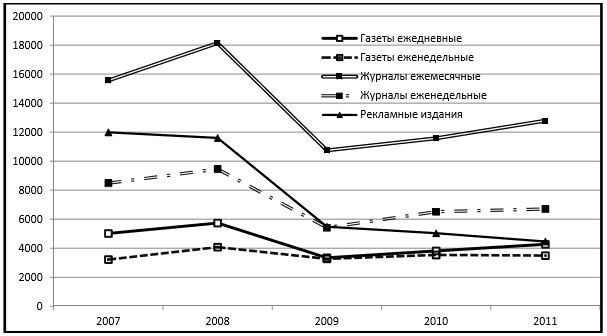

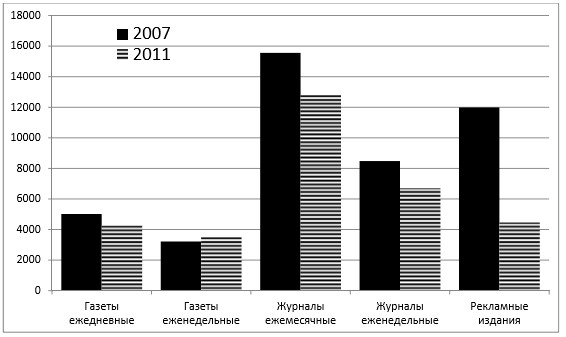

Перерасчет этот, однако, никак не повлиял на данные по центральной прессе, которые мы в данной статье анализируем, поэтому вернемся к привычным уже цифрам из базы данных АЦ Vi AdMeter (см. Таблицу 2.5.1). Несмотря на то, что кризис на рекламном рынке окончательно обозначился к октябрю 2008 г., т.е. затронул весь IV квартал, который обычно вносит наиболее «весомый» вклад в годовой итог, результаты по 2008 г. были весьма позитивными. Кроме рекламных изданий, которые уже хронически пребывали в состоянии регрессии, остальные типы печатных изданий закончили год с неплохими приростами доходов (см. Диаграмму 2.5.4). Наибольший прирост (+ 27%) был отмечен у еженедельных газет. Наименьший – у еженедельных журналов (+ 12%). В 2009г. последовал резкий обвал рынка (см. Диаграмму 2.5.5), рекламные издания вновь пострадали больше всего (- 53%), примерно одинаково «просели» ежемесячные и еженедельные журналы, а также ежедневные газеты (на 40–42%), и лишь у еженедельных газет падение доходов составляло примерно 20%.

Таблица 2.5.1 Объем рекламы в изданиях центральной прессы в 2007–2011 гг., млн. руб. с НДС

Источник: АЦ Vi, БД AdMeter

Диаграмма 2.5.4 Объем рекламы в изданиях центральной прессы в 2007-2011 гг., млн. руб. с НДС

Источник: АЦ Vi, БД AdMeter

Выход из кризиса у различных изданий также был неравномерный. 2010 г., который должен был стать годом больших приростов хотя бы по причине слабых показателей 2009 г., таковым не стал. Самые большие приросты из всех печатных СМИ продемонстрировали еженедельные журналы (до 20%) и ежедневные газеты (+14%). Приросты по еженедельным газетам и ежемесячным журналам не превышали 10%, а рекламные издания продолжали терять доходы (-8% по данным Диаграммы 2.5.4., в которой использован общий «сквозной» список изданий за 2007–2011 гг., или -11% по более полному списку за 2009–2010 гг.).

Диаграмма 2.5.5 Объем рекламы в изданиях центральной прессы в 2007-2011 гг., млн. руб. с НДС

Источник: АЦ Vi, БД AdMeter

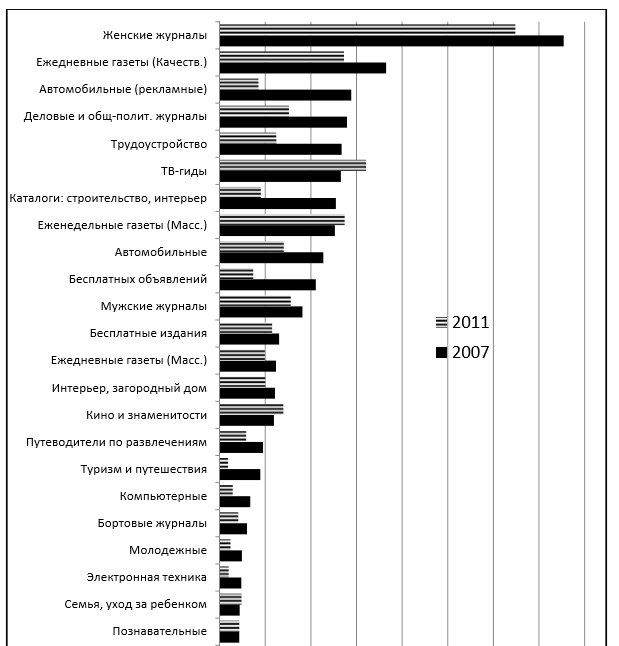

В 2011 г. ситуация с приростами не только не улучшилась, но даже ухудшилась (см. Диаграмму 2.5.4). Забегая вперед, заметим, что и в 2012 г. было отмечено дальнейшее снижение темпов прироста доходов печатных СМИ, а 2013 г. грозит и вовсе закончиться с отрицательным показателем динамики доходов центральной прессы. Нет смысла подробно рассматривать поведение в период последнего кризиса всех издательских ниш, но интересно взглянуть на сопоставление доходов прессы от рекламы в 2007 г. и в 2011 г., т.е. в докризисный и «как бы» «послекризисный» годы. Причем, 2007 г. был по доходам, все же, меньше 2008-го. Как мы видим из Диаграмм 2.5.6 и 2.5.7, в 2011 г. (и в 2012 г., соответственно) пресса в основном не достигла еще уровня доходов 2007 г. (и 2008 г. тем более).

Диаграмма 2.5.6 Объем рекламы в изданиях центральной прессы в 2007 и 2011 гг., млн. руб. с НДС

Источник: АЦ Vi, БД AdMeter

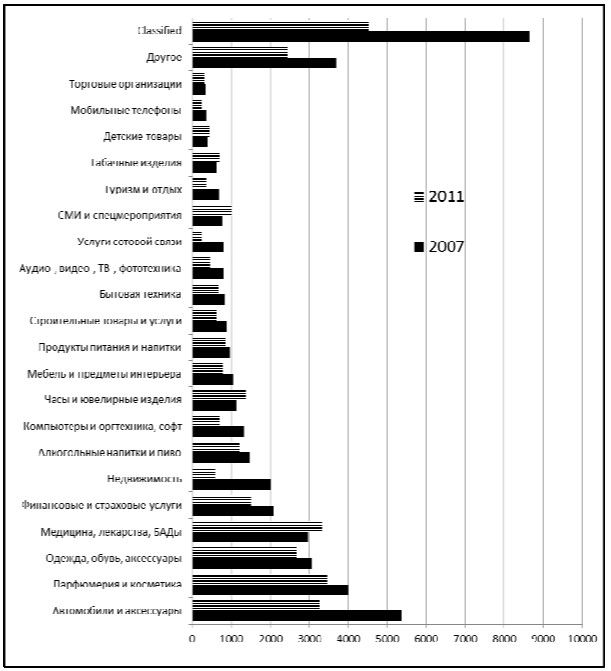

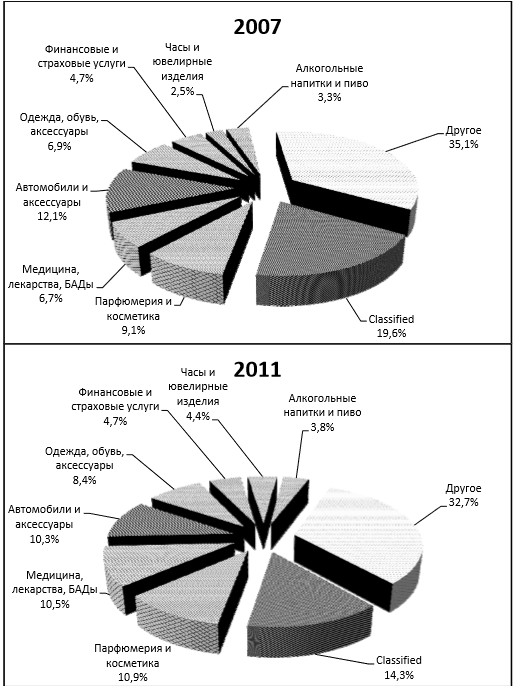

Превзойти свои же доходы 2007 г. в 2011 г. смогли лишь несколько издательских тематических ниш: «ТВ-гиды», «Еженедельные газеты (Массовые)», «Кино и знаменитости», «Семья, уход за ребенком», «Здоровый образ жизни», «Гастрономические». Примерно та же картина наблюдается по рекламным бюджетам товарных категорий (см. Диаграмму 2.5.8). Относительно 2007 г. в 2011-м увеличили затраты на рекламу лишь пять категорий: «Медицина, лекарства, БАДы», «Часы и ювелирные изделия», «СМИ и спецмероприятия», «Табачные изделия», «Детские товары». Интересно, что этот набор товарных групп, в общем-то, объясняет и рост в некоторых тематических издательских нишах. Так, понятно, что рост объемов рекламы детских товаров обеспечил прирост в нише «Семья, уход за ребенком». А основным медианосителем для рекламы лекарств и БАДов, помимо ТВ, являются издания следующих ниш: «Еженедельные газеты (Массовые)», «ТВ-гиды», «Женские журналы», «Кино и знаменитости», «Здоровый образ жизни».

Диаграмма 2.5.7 Объем рекламы в изданиях центральной прессы в 2007 и 2011 гг., млн. руб. с НДС

Источник: АЦ Vi, БД AdMeter

Диаграмма 2.5.8 Рекламные бюджеты товарных категорий в центральной прессе в 2007 и 2011 гг., млн. руб. с НДС

Источник: АЦ Vi, БД AdMeter

А вот пятерка издательских ниш, где рекламодатели предпочитают размещать рекламу СМИ и спецмероприятий (в основном, это реклама телеканалов и их передач): «ТВ-гиды», «Еженедельные гзеты (Массовые)», «Женские журналы», «Ежедневные газеты (Качественные)», «Кино и знаменитости». Такую крупную нишу, как «Женские журналы», в которой основной доход приносит реклама парфюмерии и косметики, реклама БАДов, часов и ювелирных изделий спасти не могла, а вот для благополучия скромной ниши кулинарных журналов («Гастрономические») потребовалось лишь немного перераспределить бюджет товарной категории «Продукты питания и напитки», на долю которой в разные годы приходилось 40–50% всех рекламных доходов журналов этого типа. Так, если в 2011 г. в нише «Гастрономические» было размещено рекламы продуктов питания и напитков на 72 млн. руб. против 50 млн. руб. в 2007 г., то для ниши «Женские журналы» эти цифры составляли соответственно 177 и 306 млн. руб. Т.е. увеличению бюджетов на 22 млн. руб. в кулинарных журналах соответствовало их уменьшение на 129 млн. руб. в женских. Даже общее сокращение объема рекламы продуктов питания и напитков во всей центральной прессе было меньше: на 115 млн. руб.

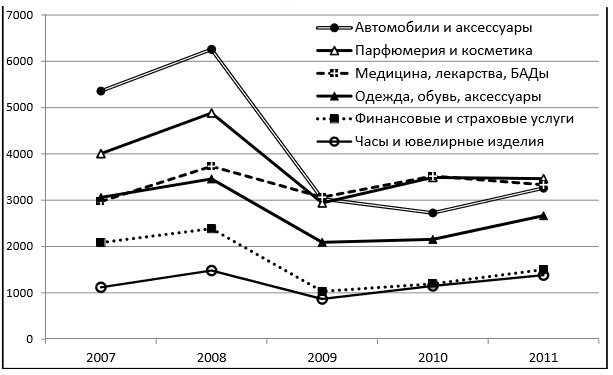

Диаграмма 2.5.9 Рекламные бюджеты крупнейших товарных категорий в центральной прессе в 2007-2011 гг., млн. руб. с НДС

Источник: АЦ Vi, БД AdMeter

Шесть крупнейших товарных категорий в центральной прессе на протяжении рассматриваемого периода вели себя несколько различным образом, особенно на посткризисной стадии (см. Диаграмму 2.5.9). В 2009 г. по всем категориям последовало резкое сокращение рекламных бюджетов. Наибольшее сокращение было зафиксировано по категориям «Автомобили и аксессуары» (на 52%) и «Финансовые и страховые услуги» (-57%). В наименьшей степени понесла потери категория «Медицина, лекарства, БАДы» (-18%). В 2010 г. по «Автомобилям и аксессуарам» сокращение бюджетов продолжилось (-10%), а «Одежда, обувь, аксессуары» показала лишь 3%-й прирост. Четыре остальные категории приросли на 15–33%. В 2011 г. в минусе были уже «Парфюмерия и косметика» и «Медицина, лекарства, БАДы», а автомобили и одежда, напротив, показали неплохой прирост доходов (20% и 24% соответственно). В результате, по сравнению с 2007 г. в 2011 г. структура рекламного рынка центральной прессы претерпела следующие изменения (см. Диаграммы 2.5.10 – 2.5.15).

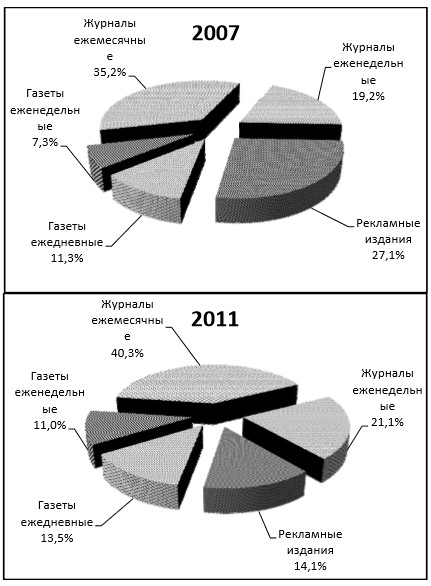

Диаграммы 2.5.10 и 2.5.11 Доли различных печатных СМИ по доходам от рекламы в 2007 и 2011 гг., %

Источник: АЦ Vi, БД AdMeter

Доля рекламных изданий к 2011 г. сократилась почти вдвое (с 27% до 14%), за счет чего доли всех остальных типов изданий выросли, несмотря на то, что, кроме еженедельных газет, все они потеряли доходы относительно 2007 г. Доля еженедельных газет закономерно выросла (с 7% до 11%), а ежемесячные журналы укрепили свое лидерство в качестве основного типа изданий центральной прессы (см. Диаграммы 2.5.10 и 2.5.11).

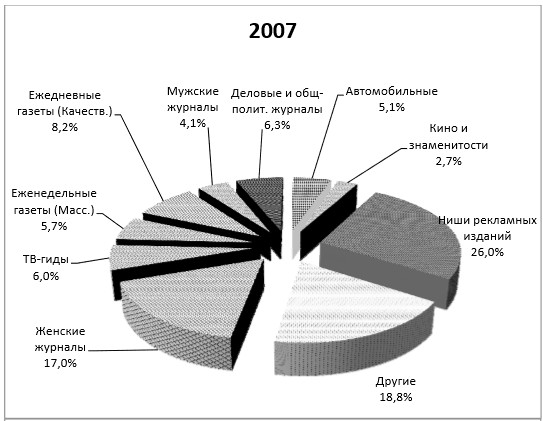

В тематических нишах наблюдалась похожая картина. За счет быстрого сокращения доходов (и долей, соответственно) тех ниш, в которых преобладают рекламные издания, доли большинства других издательских ниш увеличились (см. Диаграммы 2.5.12 и 2.5.13).

Исключение составили общественно-политические и автомобильные журналы, чьи доли заметно уменьшились из-за рекордных сокращений бюджетов по товарным категориям «Автомобили и аксессуары» и «Финансовые и страховые услуги», о чем говорилось выше. Также несколько уменьшилась совокупная доля остальных ниш («Другие»), однако это вызвано в основном также присутствием там рекламных изданий. Доли большинства товарных категорий в общем объеме рекламы в центральной прессе изменялись в основном в сторону повышения, что объясняется снижением долей классифайда (т.е., опять же, доли рекламных изданий), рекламы автомобилей и категории «Другое» (внутри этой категории долю потеряли следующие товарные группы: «Недвижимость», «Строительные товары и услуги», «Услуги сотовой связи», «Мобильные телефоны», «Компьютеры и оргтехника, софт», «Туризм и отдых», «Аудио-, видео-, ТВ-, фототехника».

Диаграммы 2.5.12 и 2.5.13 Доли основных издательских ниш по доходам от рекламы в 2007 и 2011 гг., %

Источник: АЦ Vi, БД AdMeter

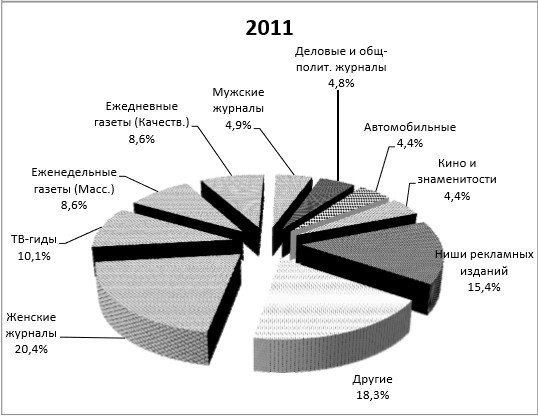

Диаграммы 2.5.14 и 2.5.15 Доли основных товарных категорий в рекламных доходах центральной прессы в 2007 и 2011 гг., %

Источник: АЦ Vi, БД AdMeter

У товарных категорий, имеющих долю более 1%, в наибольшей степени она выросла у: «СМИ и спецмероприятия» (с 1.8% до 3.2%), «Часы и ювелирные изделия» (с 2.5% до 4.4%), «Табачные изделия» (с 1.4% до 2.2%), «Медицина, лекарства, БАДы» (с 6.7% до 10.5%), «Продукты питания и напитки» (с 2.2% до 2.7%), «Одежда, обувь, аксессуары» (с 6.9% до 8.4%), «Парфюмерия и косметика» (с 9.1% до 10.9%). В стратегическом плане изменения 2007–2011 гг. в раскладе сил на рекламном рынке центральной прессы означали, что доля семи основных товарных категорий (см. Диаграмму 2.5.15) выросла с 45.4% до 53.0%, а доля пяти основных издательских ниш («Женские журналы», «ТВ-гиды», «Еженедельные газеты (Массовые)», «Ежедневные газеты (Качественные)», «Мужские журналы») – с 41.1% до 52.7%. Тем не менее, пресса, если рассматривать ее в целом, продолжает оставаться наименее «концентрированным» и наиболее универсальным медиа с точки зрения разнообразия рекламодателей. Так, например, по итогам трех кварталов 2012 г. на ТОП-7 товарных категорий на федеральном ТВ приходилось 61% всего объема рекламы, а на радио (московские и сетевые радиостанции) – 91%.