Рекламные доходы прессы в 2012 году. Ключевые показатели и прогнозы в контексте общих затрат

Прогнозировать динамику российского рынка рекламы в 2013 году достаточно сложно, но большинство экспертов сходятся во мнении, что в текущем году рекламный рынок России вырастет примерно на 8–10%. Рост всего рекламного рынка печатной прессы за 2012 год оценивается в 2%, газет – в 8%, а журналов – в 1%

По данным Ассоциации коммуникационных агентств России (АКАР), в 2012 году рекламодатели потратили в нашей стране почти 350,2 млрд руб. с НДС, или на 13% больше, чем в 2011 году. Это самый низкий рост рекламного рынка после кризиса: в 2011 году было 20%, в 2010 году – 17,3%. На телевидение, главный российский рекламный носитель, пришлась почти половина бюджетов — 143,2 млрд руб. (+9%). Самым быстрорастущим медиа оставался интернет (56,3 млрд руб., +35%), доля которого в бюджетах увеличилась до 18,9%. Но интернет-реклама потеряла темпы роста в конце года. Более всего пострадала медийная (баннерная) реклама в сети, собравшая в IV квартале 6,3 млрд руб., или всего на 3% больше, чем за тот же период 2011 года. Тем самым баннеры в октябре–декабре 2012 года проиграли в росте телеканалам, чего прежде не было. Правда, в это время снизились темпы роста всего рекламного рынка, а доходы прессы вообще остались практически на уровне конца 2011 года.

Сравнительные данные о состоянии рекламного рынка России в 2008 – 2012 годах, млрд руб., с НДС

|

Сегмент рынка |

2008 |

2009 |

2010 |

2011 |

2012 |

Прирост |

|

Телевидение |

138,9 |

113,7 |

130,7 |

154, 6 |

169,0 |

9% |

|

в т.ч. эфирное |

137,6 |

112,2 |

128,8 |

152,1 |

165,1 |

9% |

|

кабельно-спутниковое |

1,3 |

1,5 |

1,9

|

2,5 |

3.90 |

27% |

|

Радио |

15,0 |

10,6 |

11,8 |

13,9 |

14,7 |

23% |

|

Печатные СМИ |

75,3 |

42,0 |

44,8 |

47,7 |

49,8 |

2% |

|

в т.ч. газеты |

13,1 |

8,6 |

9,7 |

10,4 |

11,2 |

8% |

|

журналы |

35,1 |

20,2 |

21,6 |

23,4 |

23,7 |

1% |

|

рекламные издания |

27,1 |

13,2 |

13,5

|

13,9 |

13,7

|

-1% |

|

Наружная реклама |

45,8 |

27,3 |

32,2 |

40,5 |

44,5

|

10% |

|

Интернет |

17,6 |

19,1 |

26,65 |

49,3 |

66,4 |

35% |

|

в т.ч. медийная реклама |

7,4 |

7,7 |

9,8 |

18,0 |

21,1 |

17% |

|

контекстная реклама |

10,2 |

11,4 |

16,85 |

31.3 |

45,3 |

45% |

|

Прочие медиа |

3,2 |

2,6 |

3,7 |

4,8 |

5,8 |

14% |

|

Итого по сегменту ATL |

296,0

|

215,0 |

250,0 |

310,8 |

350,2

|

13% |

|

Маркетинговые услуги |

- |

- |

65,0 |

80,2

|

94,9 |

18% |

Источники: АКАР, АЦВИ

Согласно другой точке зрения, российский рынок рекламы просто стабилизируется, поскольку для развитых рынков рост в 13% – очень хороший показатель. Так, рынки ЕС и Северной Америки о подобных темпах роста могут только мечтать. Тем более что рекламодатели, напуганные разговорами о финансовом кризисе, планировали траты на прошлый год очень аккуратно и внимательно смотрели на развитие ситуации: темпы роста инвестиций в экономику упали, а потребительский рынок рос медленнее, чем ожидалось. По данным Росстата, на покупку потребительских товаров население России в прошлом году потратило 21,3 трлн руб., или всего на 5,9% больше, чем годом ранее. Вероятнее всего, рост потребительского спроса будет замедляться и далее, поскольку стимулов для этого в стране сегодня нет, считают эксперты.

Таким образом, прогнозировать динамику российского рынка рекламы в 2013 году стало гораздо сложнее, чем ранее. Но большинство экспертов сходятся во мнении, что в текущем году рекламный рынок России вырастет примерно на 8–10%.

Доходы от рекламы изданий центральной прессы в 2011-2012 гг.,млн руб., с НДС

|

№/п |

Тип издания |

2011 |

2012 |

Динамика, % |

|

1 |

Газеты |

7 963 |

8 603 |

8% |

|

2 |

Журналы |

20 926 |

21 162 |

1% |

|

3 |

Рекламные издания |

4 562 |

3 890 |

-15% |

|

4 |

Центральная пресса: Всего: |

33 454 |

33 655 |

1% |

Источник: АЦВИ (на основе данных TNS Media Intelligence)

Рост всего рекламного рынка печатной прессы за 2012 год АКАР оценивает в 2%, газет – в 8%, а журналов – в 1%. В Аналитическом центре компании «Видео Интернешнл» (АЦВИ) отмечают, что быстрее остальных в 2012 году росли рекламные поступления ежедневных и еженедельных газет. Крупнейшими еженедельными носителями рекламы в печатных СМИ России являются журналы «Антенна-Телесемь», «7 дней», и «Взрыв-Пакет КП» в составе газет «КП-толстушка» и «Телепрограмма», на долю которых приходится порядка 36% от рекламных доходов всех еженедельников (журналов и газет). Далее следуют газета «Аргументы и факты», журналы «Лиза», «Теленеделя» и газета «Жизнь за неделю». При этом площадь рекламных материалов у ежедневных газет за 2012 год выросла на 6%, у еженедельных газет – на 2%, у ежемесячных журналов – на 3%, а у еженедельных журналов она сократилась на 2%.

Площадь рекламы в изданиях центральной прессы за 2011-2012 гг., полос в пересчете на А4

|

№/п |

Тип издания |

2011 |

2012 |

Динамика, % |

|

1 |

Газеты ежедневные |

37 777 |

40 167 |

6% |

|

2 |

Газеты еженедельные |

13 853 |

14 108 |

2% |

|

3 |

Журналы ежемесячные |

54 645 |

56 370 |

3% |

|

4 |

Журналы еженедельные |

27 821 |

27 339 |

-2% |

|

5 |

Центральная пресса: Всего: |

134 096 |

137 984 |

3% |

Источник: АЦВИ (на основе данных TNS Media Intelligence)

Если посмотреть на рынок центральной прессы, имея в виду его распределение по издательским нишам, то видно, что женские журналы – самый крупный рекламный сегмент продолжает падение. Соответственно, ряд издательских домов – лидеров рынка – тоже не показывают прироста рекламных доходов. Одной из главных причин этих тенденций стало резкое сокращение в России маркетинговых бюджетов компаний «L`Oreal» и «Nestle». Но особенно много рекламы в 2012 году потеряли автомобильные издания, издания бесплатных объявлений, строительные каталоги, издания об электронной технике, о садоводстве и цветоводстве, тогда как значительный рост показали ежедневные качественные газеты, бортовые журналы, издания о туризме и путешествиях, кроссвордные, развлекательные, гастрономические и интерьерные издания.

Доходы от рекламы изданий центральной прессы за 2011-2012 гг., млн руб., c НДС

|

№/п |

Ниша |

2011 |

2012 |

Динамика, % |

|

1 |

Журналы женские |

7 178 |

6 934 |

-3% |

|

2 |

ТВ-гиды |

3 215 |

3 263 |

2% |

|

3 |

Ежедневные газеты (качеств.) |

2 846 |

3 153 |

11% |

|

4 |

Еженедельные газеты (массовые) |

2 758 |

2 893 |

5% |

|

5 |

Мужские журналы |

1 744 |

1 779 |

2% |

|

6 |

Деловые и общ-полит. журналы |

1 547 |

1 615 |

4% |

|

7 |

Автомобильные издания |

1 447 |

1 554 |

7% |

|

8 |

Кино и знаменитости |

1 445 |

1 451 |

0% |

|

9 |

Издания по трудоустройству |

1 251 |

1 292 |

3% |

|

10 |

Бесплатные издания |

1 194 |

1 241 |

4% |

|

11 |

Интерьер, загородный дом |

1 012 |

1 113 |

10% |

|

12 |

Ежедневные газеты (массовые) |

998 |

968 |

-3% |

|

13 |

Каталоги: строительство, интерьер |

990 |

837 |

-15% |

|

14 |

Бортовые журналы |

592 |

770 |

30% |

|

15 |

Путеводители по развлечениям |

666 |

660 |

-1% |

|

16 |

Автомобильные издания (реклам.) |

851 |

593 |

-30% |

|

17 |

Издания бесплатных объявлений |

735 |

546 |

-26% |

|

18 |

Познавательные издания |

451 |

460 |

2% |

|

19 |

Семья, уход за ребенком |

492 |

459 |

-7% |

|

20 |

Здоровый образ жизни |

315 |

304 |

-4% |

|

21 |

Туризм и путешествия |

202 |

297 |

47% |

|

22 |

В2В издания |

294 |

274 |

-7% |

|

23 |

Компьютерная пресса |

287 |

270 |

-6% |

|

24 |

Молодежные журналы |

247 |

251 |

2% |

|

25 |

Гастрономические издания |

202 |

232 |

15% |

|

26 |

Еженедельные газеты (качеств.) |

189 |

181 |

-4% |

|

27 |

Электронная техника |

180 |

141 |

-22% |

|

28 |

Кроссворды и развлекательные изд. |

73 |

89 |

22% |

|

29 |

Садоводство и цветоводство |

53 |

35 |

-34% |

|

30 |

Центральная пресса: Всего: |

33 454 |

33 655 |

1% |

Источник: АЦВИ (на основе данных TNS Media Intelligence)

За 2012 год более всего выросли рекламные бюджеты в сегментах: «Алкогольные напитки и пиво» (+53%), «Недвижимость» (+33%), «Спортивные товары» (+26%), «Медицина, лекарства, БАДы» (+15%), «Туризм и отдых» (+15%), «Строительные товары и услуги» (+13%). Однако по 15 позициям из 27, представленных в таблице Аналитического центра «Видео Интернешнл», произошло падение рекламных бюджетов. Особенно существенным оно было в сегментах «Услуги сотовой связи» (-40%), «Мобильные телефоны» (-38%), «Бытовая химия» (-33%), «Аудио-, видео-, ТВ- и фототехника» (-29%), «Детские товары» (-18%). В итоге прирост рекламных доходов центральной прессы составил всего 1%.

Кроме «L’Oreal» и «Procter & Gamble», сократили бюджеты в печатных СМИ России «Nissan», «Samsung», «JTI», а «Mercury», а «VW» и «Richemont group» оставили их на прежнем уровне. И к лучшему ситуация, похоже, не изменится. Другими словами, имевшее ранее место некоторое паразитирование российских СМИ, включая издателей печатной прессы, на рекламных бюджетах ведущих мировых брендов, заканчивается.

Рекламные бюджеты товарных категорий в центральной прессе за 2011–2012 гг., млн руб., c НДС

|

№/п |

Товарная категория |

2011 |

2012 |

Динамика, % |

|

1 |

Медицина, лекарства, БАДы |

3 368 |

3 861 |

15% |

|

2 |

Автомобили и аксессуары |

3 462 |

3 485 |

1% |

|

3 |

Парфюмерия и косметика |

3 877 |

3 387 |

-13% |

|

4 |

Одежда, обувь, аксессуары |

2 761 |

3 019 |

9% |

|

5 |

Алкогольные напитки и пиво |

1 246 |

1 913 |

53% |

|

6 |

Часы и ювелирные изделия |

1 504 |

1 621 |

8% |

|

7 |

Финансовые и страховые услуги |

1 534 |

1 565 |

2% |

|

8 |

Недвижимость |

758 |

1 006 |

33% |

|

9 |

СМИ и спецмероприятия |

1 103 |

994 |

-10% |

|

10 |

Табачные изделия |

899 |

879 |

-2% |

|

11 |

Мебель и предметы интерьера |

807 |

864 |

7% |

|

12 |

Продукты питания и напитки |

889 |

808 |

-9% |

|

13 |

Строительные товары и услуги |

624 |

707 |

13% |

|

14 |

Компьютеры, оргтехника, софт |

702 |

626 |

-11% |

|

15 |

Бытовая техника |

716 |

613 |

-14% |

|

16 |

Туризм и отдых |

371 |

428 |

15% |

|

17 |

Детские товары |

470 |

383 |

-18% |

|

18 |

Аудио-, видео-, ТВ-, фототехника |

474 |

335 |

-29% |

|

19 |

Торговые организации |

306 |

293 |

-4% |

|

20 |

Спортивные товары |

163 |

204 |

26% |

|

21 |

Услуги сотовой связи |

245 |

147 |

-40% |

|

22 |

Мобильные телефоны |

236 |

147 |

-38% |

|

23 |

Бытовая химия |

199 |

134 |

-33% |

|

24 |

Социальная реклама |

35 |

34 |

-2% |

|

25 |

Политическая реклама |

10 |

10 |

0% |

|

26 |

Другое |

2 144 |

2 009 |

-6% |

|

27 |

Classified |

4 550 |

4 181 |

-8% |

|

28 |

Центральная пресса: Всего: |

33 454 |

33 655 |

1% |

Источник: АЦВИ (на основе данных TNS Media Intelligence)

Важным в этом смысле остается и вопрос методологии оценки развития рекламного рынка России, поскольку по законам экономической науки все объемные динамические параметры везде считаются исключительно в сопоставимых ценах, то есть инфляционные показатели не принимаются в расчет.

Доля рекламных изданий и доля контекстной интернет-рекламы на российском рекламном рынке в 2002-2012 гг., % от общих рекламных расходов

|

Сегмент |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

|

Рекламные издания |

14,7 |

13,4 |

12,2

|

10,8 |

10,6 |

9,8 |

8,9 |

6,0 |

5,2 |

4,5 |

4,1 |

|

Контекстная реклама |

0,1 |

0,2 |

0,5 |

0,7 |

1,4 |

2,5 |

3,4 |

5,5 |

7,4 |

10,1 |

12,4 |

|

Рекламные издания |

14,8

|

13,6 |

12,7 |

11,5 |

12,0

|

12,3 |

12,3 |

11,5 |

12,6 |

14,6 |

16,5 |

Источник: Аналитический центр Видео Интернешнл

Однако всем ясно, что это не тот реальный рост, который есть на самом деле. Поэтому если посчитать в сопоставимых ценах, вычтя из 13% роста российского рекламного рынка в 2012 году долю инфляции, то его реальный рост составит всего 5-6%, а в прессе он вообще будет отрицательным.

Самым сложным для анализа сегментом рекламного рынка, по оценке АЦВИ и ряда других измерителей рекламного рынка, остается интернет. Сегодня этот сегмент, пожалуй, самый непрозрачный. Если в других сегментах рекламного рынка страны эксперты с высокой долей точности определяют объемы бюджетов рекламодателей, агентств и отдельных медиа, то здесь этого добиться пока нельзя. Почти достоверно известны лишь показатели поисковиков «Яндекс», «Mail.ru», да еще пары-тройки площадок. Но какова их реальная доля в интернетовских рекламных бюджетах, не знает никто, а сами «интернетчики» эти данные не раскрывают. Следовательно, говорить о корректности существующих оценок по рынку в целом, особенно в части генерируемой интернет-индустрией, сложно. В то же время российский рекламный рынок (как и мировой) должен быть благодарен интернету за привлечение новых бюджетов. Ведь существенная часть нынешних денег никогда бы не пришла на него, не будь интернета и контекстной рекламы в сети, которые создали очень низкий «порог входа» на рекламный рынок и позволили привлечь рекламные бюджеты даже мелкого и мельчайшего бизнеса.

В последнее время «похоронами» печатной прессы кого-либо удивить сложно. Больше всего достается газетам, которых якобы душит интернет, а поэтому никому не нужным и доживающим свои последние дни, в отличие от журналов, способных еще протянуть некоторое время из-за привычки читателей рассматривать красивые картинки. Но в реальности дела об стоят иначе. Данные последних лет по рекламным доходам газет и журналов соответственно показывают, что газеты пока играют на рекламном рынке России вовсе не последнюю роль (кстати, в мире еще большую). В 2010 году по темпам прироста рекламных доходов российские газеты чуть ли не вдвое опередили журналы (13% против 7%). В провальном 2009 году газеты «просели» на 33%, а журналы – на 41%. Журналы смогли взять небольшой реванш в 2011 году (8% против 6,5% у газет), но в 2012 году темпы прироста газетной рекламы опередили журнальные в 8 раз. Полагаем, что после запрета рекламы алкоголя и табака в прессе позиции газет в этом смысле еще больше укрепятся.

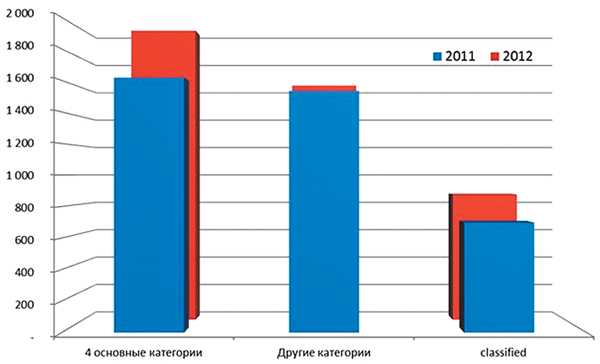

Правда, здесь есть одно «но»: под запрет в 2013 году может попасть реклама лекарств и БАДов. Однако именно она, вместе с сегментами «Финансовые и страховые услуги», «Недвижимость», «Автомобили и аксессуары», составляет 4 основные категории газетной рекламы, а вместе с категорий «Classified» они стали в первой половине 2012 года локомотивом годового роста рекламы в газетах. Если это произойдет, то массовым газетам придется нелегко. В том числе «Комсомольской правде», «Московскому комсомольцу», «АиФ», «Вечерней Москве», «Жизни за неделю», «ЗОЖ», всем телегидам, региональным и муниципальным изданиям, прессе на тему здоровья, развлечений и др.

Рекламные бюджеты товарных категорий в газетах за январь–июль 2011–2012 гг., млн руб., c НДС

Источник: АЦВИ (на основе данных TNS Media Intelligence)

Вероятной причиной резкого увеличения в прессе бюджетов названных категорий стало то, что соответствующая реклама на телевидении, радио и в интернете, куда в 2011 году наблюдался ее явно выраженный отток, оказалась не сильно результативной, считают специалисты. При этом бурный рост классифайда в сегменте центральной качественной прессы в 2012 году почти исключительно обеспечили сообщения о банкротствах, публикуемые в газете «Коммерсантъ». Правда, резкий рост числа таких объявлений вряд ли можно назвать положительным рыночным фактором, тем не менее в конкурсе за право их публикации в

2013-2016 годах с «Коммерсантом» активно боролись «Российская газета», «Комсомольская правда», «Известия» и «Аргументы Неделi». Победителем вышла «Российская газета», а сам конкурс позволил существенно снизить цену за публикацию таких объявлений.

Публиковать в печатных СМИ объявления о банкротствах арбитражных управляющих обязывает федеральный закон. Сначала эту информацию печатала «Российская газета». С 2008 года сведения размещала газета «Коммерсантъ», где стоимость публикации за один квадратный сантиметр составляла 159 рублей 15 копеек. По новому соглашению, заключенному недавно между Минэкономразвития России и ФГБУ «Редакция «Российской газеты» сроком на четыре года, цена публикации установлена на уровне 118 рублей. Такую же стоимость на этапе подачи заявки указал «Коммерсантъ». «Комсомольская правда» предлагала 120 рублей за квадратный сантиметр. «Известия» и «Аргументы Неделi» – 150 и 102 рубля соответственно. Однако в настоящее время данное соглашение не вступило в силу, т.к. правомочность его заключения газета «Коммерсантъ» оспорила в суде.

Какие возможности сегодня есть у рекламодателя? Если говорить об интернете, то их выбор достаточно ограничен. Социальные сети подходят далеко не всем, а прямые и косвенные затраты на них немалые. Остаются контекстная и медийная (баннерная) реклама, а также продвижение сайтов. Причем контекстная реклама в интернете превратилась в некий «аукцион», где повышение стартовых цен происходит постоянно и определяется лишь спросом по выбранной тематике. По данным регулярного мониторинга цен отдела исследования интернет АЦВИ, средняя цена тысячи показов баннера в 1-м квартале 2012 года составляла

около 200 рублей, что далеко не цена контакта. Между тем цена контакта рекламы той же тематики в прессе не превышает 150 рублей. Да и подходит баннерная реклама в основном лишь для имиджевого продвижения.

Продвижением сайтов в интернете теперь каждый специалист занимается по-своему, правда, используя ряд стандартных инструментов. В их числе: написание статей и продающихся страниц – процесс достаточно трудоемкий. На выходе, однако, декларируется лишь туманная возможность привлечения дополнительных посетителей на сайт и увеличения через это продаж – без гарантий. По сути, в печатной рекламе используются те же инструменты. Пишутся статьи в тематические издания с указанием названия компании, ссылкой на сайт и т.д. Так же можно поступать и с продающимися страничками, и примерно за те же деньги. Причем объединение рекламы в печатной и электронной версии издания дает лучший результат. Плюс печатная реклама обладает накопительным эффектом – чем дольше длится реклама в печатных СМИ, тем дешевле становится цена контакта.

Сравнивая аудиторию прессы и интернета, надо признать, что в последнем случае она более продвинутая, но это не равнозначно ее большей платежеспособности, да и расстаются клиенты интернета с деньгами менее охотно. Также не стоит забывать, что проникновение и скорость интернета в России оставляют желать лучшего. Конечно, у печатной прессы тоже есть проблема ограниченности тиража, но она решается объединением различных платформ распространения контента издания. В общем, объединения рекламы в прессе и в интернете не избежать, более того, оно естественно.

Если плюсы рекламы в интернете более-менее очевидны, то на минусах следует остановиться отдельно, а их немало. Это: неконтролируемая и неуправляемая цена клика (если не ставить ограничения); множество нечистых на руку агентств и других «профессионалов», жаждущих «законно» подзаработать на менее продвинутых пользователях; клики – не гарантия получения посыла; после того как клиент перестает платить за рекламу, его по прежним запросам больше никто не увидит; эффективность рекламы в интернете зависит не только от менеджеров по продажам, но и от программиста, дизайнера, администратора и пр.; наконец, невозможно предположить, какой объем интернет-рекламы получишь на запланированный годовой бюджет.

Основным недостатком рекламы в печатных СМИ является менее оперативное изменение информации. Остальные ее минусы в той или иной степени присущи и рекламе в интернете. Но главным плюсом печатной рекламы является то, что, заплатив за рекламу в печатных СМИ, клиент получает пролонгированный эффект, особенно в журналах, которые еще долгое время лежат в точках бесплатного распространения (салоны, магазины, автомойки, кафе, рестораны и т.д.). Во-вторых, почти все издатели периодики теперь, так или иначе, дублируют рекламу своих печатных СМИ на сайтах в интернете. В-третьих, расходы на рекламу в печатных СМИ легко прогнозируются на весь год вперед, равно как и цена контакта. Наконец, печатная реклама более прозрачна: конкуренты не смогут скупить весь тираж, а получить деньги заказчика рекламы в интернете за счет фальшкликов им вполне по силам. В общем, несмотря на возражения сторонников интернета, именно в печатных СМИ клиент получает целевую аудиторию.

Будущее – за сбалансированной рекламой. К этому уже пришли рекламодатели в Ев ропе, да и у нас многие тоже. В крупных печатных изданиях США рост прибыли от интернет-рекламы тоже замедляется. Поэтому вывод очевиден: победит сбалансированный подход. Нужно найти такую точку равновесия, где будут присутствовать и печатная реклама, и реклама в интернете, и некая форма наружной рекламы, и полиграфическая продукция, и промоакции. И только такая рекламная кампания будет максимально эффективной.

Что ожидает российский рекламный рынок в ближайшем будущем? Прогнозы ведущих мировых финансовых институтов (Международный валютный фонд, Европейский банк реконструкции и развития, Организация экономического сотрудничества и развития и др.), крупнейших инвестиционных компаний и российских правительственных финансово-экономических структур однозначно говорят об осторожном оптимизме. Прирост ВВП в России в 2011 году составил 4,3%, в 2012 году – 3,5%, а прогноз на 2013 год варьируется в интервале 3,0-4,2%. Другими словами, по сегодняшним оценкам, российская экономика будет развиваться на уровне, весьма близком к двум предыдущим годам. Следовательно, и рекламная индустрия при прочих равных условиях должна демонстрировать близкую динамику.

Доля отдельных медиа в глобальных расходах на рекламу (%)

|

№/п |

Медиа |

2011 |

2012 |

2013 |

2014 |

2015 |

|

1 |

Газеты |

20,3 |

18,9 |

17,8 |

16,8 |

15,9 |

|

2 |

Журналы |

9,4 |

8,8 |

8,3 |

7,8 |

7,3 |

|

3 |

Телевидение |

39,9 |

40,2 |

40,1 |

40,1 |

40,0 |

|

4 |

Радио |

7,1 |

7,0 |

6,9 |

6,7 |

6,6 |

|

5 |

Outdoor |

6,7 |

6,6 |

6,5 |

6,4 |

6,3 |

|

6 |

Кино |

0,5 |

0,6 |

0,5 |

0,6 |

0,6 |

|

7 |

Интернет |

16,1 |

18,0 |

19,8 |

21,6 |

23,4 |

Источник: ZenithOptimedia

Сходной точки зрения придерживаются и в ZenithOptimedia. Согласно декабрьскому 2012 года прогнозу этой компании, в 2013 году рост глобальных рекламных затрат увели чится на 4,1% (до $518 млрд). Наибольшие темпы роста, как и в предыдущие годы, покажут развивающиеся рынки, которые увеличатся в среднем на 8%, в то время как развитые вырастут всего на 2%. Глобальный digital-сектор вырастет на 14,6%, или почти в девять раз быстрее динамики традиционных коммуникаций (1,7%). Лидирующим регионом по рекламным затратам остается Северная Америка, где этот рынок достигнет объема в $172 млрд (+4,1% по отношению к 2012 году). Вторую позицию удержит азиатско-тихоокеанский регион ($140 млрд с прогнозируемым ростом в 6,1%). Третье место сохранится за Западной Европой ($107 млрд, или +2,2%).

Объем расходов на рекламу в центральной и восточной Европе, включая Россию, в несколько раз меньше этих цифр (чуть более $26,7 млрд) и уступает Латинской Америке, находящейся на четвертой позиции (почти $38 млрд). Темпы роста у восточноевропейской рекламы тоже невелики – всего 2,2% в 2012 году, хотя показатели по отдельным странам сильно разнятся: страны – члены ЕС демонстрируют спад, тогда как Россия и Украина идут в гору.

Объем рекламы в средствах ее распространения в России (млн рублей, без НДС)

|

№/п |

Медиа |

2009 |

2010 |

2011 |

2012 |

|

1 |

Печатные СМИ |

35 600 |

38 000 |

40 400 |

42 420 |

|

2 |

Телевидение |

96 400 |

110 800 |

130 744 |

143 818 |

|

3 |

Интернет |

19 133 |

26 800 |

41 800 |

56 430 |

|

4 |

Радио |

9 253 |

10 300 |

11 845 |

12 674 |

|

5 |

Наружная реклама |

25 200 |

29 700 |

34 300 |

37 730 |

|

6 |

Прочие носители |

2 200 |

3 100 |

4 092 |

4 706 |

|

7 |

Итого: |

187 785 |

218 700 |

263 181 |

297 778 |

Источник: «ZenithOptimedia Group Russia»

В целом мировой рынок продолжает медленно восстанавливаться после почти 10% обвала в 2009 году, но кризис в Еврозоне негативно сказывается на всей мировой экономике, считают эксперты. Впрочем, большинство из них сходятся во мнении, что в ближайшие два-три года глобальная экономика, так или иначе, будет развиваться. МФВ прогнозирует увеличение динамики роста мирового ВВП с 5,6% в 2012 году до 6,9% в 2015 году. И сходя из этих данных, ZenithOptimedia предсказывает, что глобальные расходы на рекламу в ближайшие годы также будут расти.