Рекламный рынок в России замедлился более чем в два раза по итогам 2019 года

По данным АКАР, в прошлом году расходы рекламодателей выросли всего на 5%

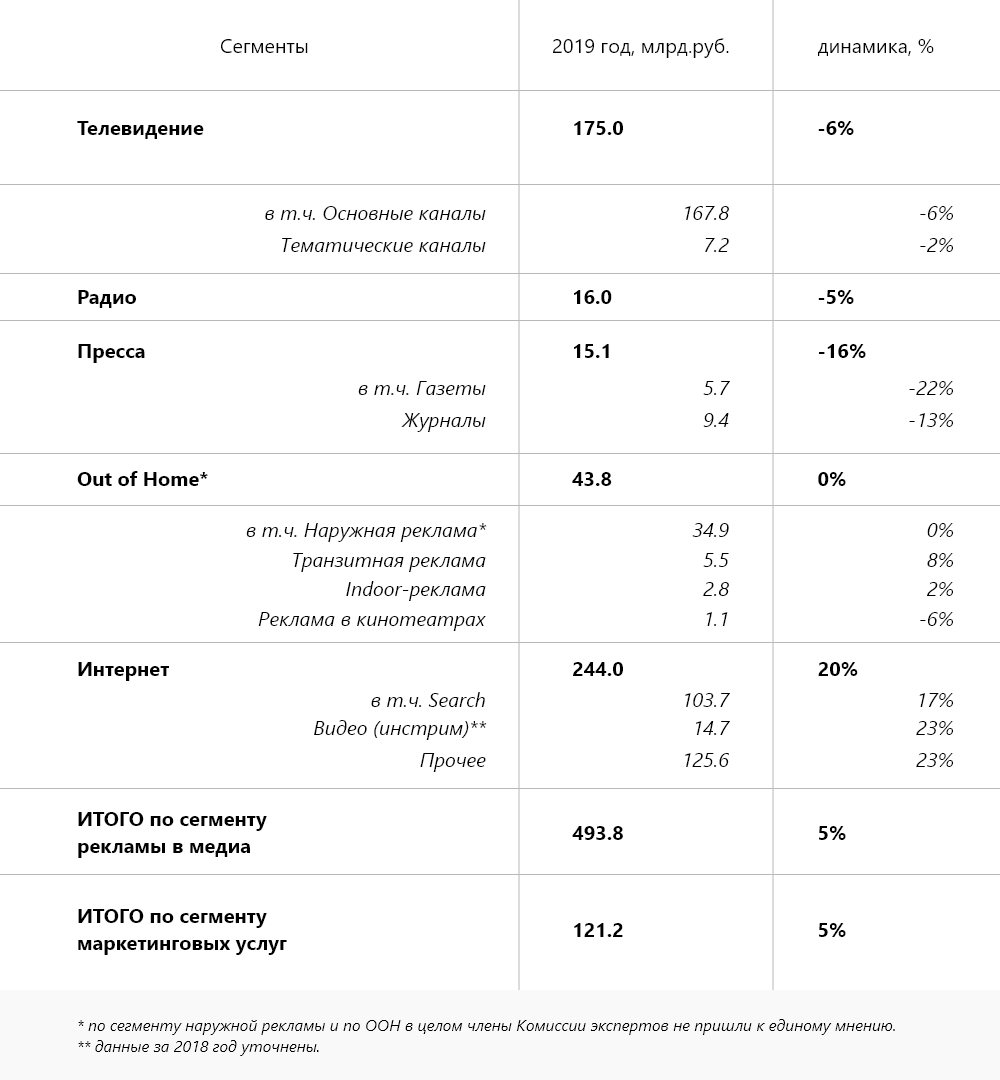

Российский рекламный рынок показал в 2019 г. рост на 5%, сообщила Ассоциация коммуникационных агентств России (АКАР). Эксперты оценили объем рекламы в медиа в 493,8 млрд руб., а расходы на маркетинговые услуги — в 121,2 млрд руб. По сравнению с 2018-м, когда динамика составляла +12%, рынок замедлился более чем в два раза. В 2016 и 2017 гг. в России также наблюдались двузначные темпы роста: +11% и +14% соответственно.

Таким образом, динамика рынка оказалась лучше прогнозов крупнейших рекламных холдингов. GroupM прогнозировала 3%, Dentsu Aegis Network ожидала роста на 4,4%. В последнем прогнозе Zenith говорилось о росте на 3%.

Единственным каналом с положительной динамикой стал интернет — затраты рекламодателей на digital увеличились на 20%, до 244 млрд руб. На контекстную рекламу компании потратили 103,7 млрд руб. (+17%), на видео (in-stream) — 14,7 млрд руб. (+23%), тогда как категорию «прочее» эксперты оценили в 125,6 млрд руб. (+23%).

Основной причиной замедления рынка вице-президент АКАР Сергей Веселов назвал падение реальных доходов россиян. «Но если у человека снижаются доходы, то он вынужден менять свое потребительское поведение, переходя от потребления более дорогих брендированных товаров в нижний ценовой сегмент. А в нижнем ценовом сегменте, как правило, главным продающим инструментом является не реклама, а цена»

Телевизионные бюджеты сократились на 6%, что хуже прогнозов «Национального Рекламного Альянса». В начале прошлого года селлер ожидал снижения поступлений от рекламы максимум на 5%, но своей конечной целью ставил нулевую динамику. Падение доходов у тематических каналов оказалось менее заметным по сравнению с основными: -2% против -6%. По словам Сергея Веселова, в январе у сегмента телерекламы впервые зафиксирован «маленький, но плюсик».

По сегменту наружной рекламы и OOH в целом, а это третий по объему медиаканал на российском рынке, члены Комиссии экспертов не пришли к единому мнению. В итоге имеем отсутствие динамики и оценку в 43,8 млрд руб., при этом транзитная и indoor-реклама завершили год в плюсе: 8% и 2% соответственно. «Несовершенная пока система измерения именно в digital не позволила экспертам прийти к единому мнению относительно абсолютных объемов рекламных бюджетов и их динамики, хотя большинство специалистов говорит о том, что динамика данного сегмента выглядит лучше, чем в некоторых других сегментах. Совершенствование системы измерений и рост качества экспертизы, надеюсь, уже в ближайшее время позволят решить и эту проблему», — отметил Сергей Веселов. По его словам, индустрия рассчитывает оценить наружную рекламу по признанной всеми методике только в следующем году.

Радиореклама «просела» на 5% по итогам 2019 г., данный сегмент привлек 16 млрд руб. Хуже всего себя чувствовала пресса — потери газет и журналов составили 16%. При этом в 2019 г. доход издательских домов в gidital впервые превысил выручку от размещений в печати, говорит Сергей Веселов. «А в некоторых наиболее продвинутых издательских домах digital-составляющая достигает уже 70% всех доходов».

Александр Папков, директор по технологиям Media Direction

Group, вице-президент IAB:

«Как и годом ранее, интернет показал внушительную динамику. Особенно хочется

отметить стремительный взлет видео, которое обретает все большую популярность.

Думаю, что дальше нас ждут значительные изменения, куда более значимые и

быстрые, чем те, которые мы наблюдали до этого. Коронавирус и связанные с ним

события, такие как карантин и самоизоляция, закрытие границ между

государствами, станут катализатором дальнейшей цифровой трансформации

экономики, в которой интернету будет отведена ключевая роль. Он станет еще

более востребованным, а следовательно, и реклама в нем будет развиваться

опережающими темпами.

Оценивая перспективы роста 2020 г., скорее всего он окажется в диапазоне 15–20%

в зависимости от успешности мер, связанных с вирусом. Наибольший рост можно

ожидать от телекома с 5G, медицины и телемедицины, а также электронной

коммерции и связанными с ней логистическими услугами».

Андрей Молев, управляющий директор по операционной деятельности и

развитию интернет-бизнесов Dentsu Aegis Network Russia:

«Небольшое замедление темпов роста digital по итогам 2019 года является

логичным продолжением устойчивого тренда последних лет. В частности, влияет

фактор падения маржинальности производителей товаров и растущие затраты на

трейд-маркетинг, что приводит к сокращению инвестиций в прямую рекламу.

Рекламный рынок не растет высокими темпами, поэтому рост digital часто

обусловлен перераспределением денег из других медиаканалов. В 2020 г. динамика

рекламных бюджетов в рамках digital будет разнонаправленной. Мы ожидаем, что

сокращение инвестиций в продвижение не затронет компании цифровой экономики

(e-commerce, онлайн-банкинг, delivery-сервисы, домашние развлечения и другие

категории)».

Прогноз 2020 от DAN

В условиях достаточно турбулентной ситуации в экономике делать долгосрочные

прогнозы сегодня преждевременно, в настоящий момент стратегию определяют

краткосрочные тренды. Прогноз темпов роста рекламного рынка будет пересмотрен в

сторону понижения.

Михаил Елисейкин, директор по закупкам GroupM:

«2019

год закончился достаточно позитивно, однако ни одному из медиа не удалось

переломить персональный тренд последних лет. Хотя ТВ-селлер и не добился

нулевой динамики бюджетов, не стали бы говорить о том, что год для телеканалов

был однозначно плохим. Новой команде удалось как минимум изменить риторику

индустриальной дискуссии, вернуть в повестку тезис, что телевидение остается

наиболее охватным и эффективным каналом продвижения. И определенный результат

был достигнут: 4-й квартал 2019 стал периодом высокого спроса на ТВ-инвентарь и

позволил сгладить в целом негативную картину года.

Печально видеть, что по показателям наружной рекламы уважаемые эксперты никак не могут договориться. Это подчеркивает факт того, насколько возможно разнонаправлена была динамика основных участников рынка. По нашей оценке, наружная реклама демонстрировала в 2019 году небольшую отрицательную динамику, в районе 4%, при этом востребованность диджитал-форматов выросла двузначно в процентах.

"Диджитал – наше все", конечно, но и здесь есть нюансы. Видим не первый год, что спрос на видео превышает предложение, и невозможность его удовлетворения в полной мере влечет разумную реакцию рынка, которая выражается в качестве инвентаря, контроль которого все более значим для рекламодателей. Это предопределяет и высокую инфляцию для качественного instream-видео.

Продолжает расти доля мобайл, еще чуть-чуть, и мы де-факто станем mobile first не только с точки зрения медиапотребления. Баннерная реклама доживает свой век, становясь источником трафика для performance-размещения.

Рост диджитал в 2019 абсолютно оправдан, и, безусловно, в текущем непростом году у диджитал будет лучшая из всех медиадинамика».

Илья Герцев, вице-президент Media Direction Group:

«По

итогам года ТВ демонстрирует отрицательную динамику (-6%), и его доля среди

других каналов коммуникации уменьшилась на 5% относительно 2018 года. Тем не

менее темпы сокращения бюджетов на ТВ снизились, по сравнению с результатами

первого полугодия 2019 года (тогда сегмент телевидения демонстрировал

отрицательную динамику -9%). Замедление темпов падения ТВ, несомненно, связано

с появлением во 2-м квартале 2019 новой команды НРА, возглавляемой Алексеем

Толстоганом. В НРА понимают, что телевидение требует срочной трансформации,

иначе дальнейшего сокращения бюджетов не избежать. Своевременно принятое

Алексеем Толстоганом решение по введению новой системы продаж рекламного

времени на базе фиксированного размещения и внедрение систем автоматизированной

закупки положительно сказались на динамике сегмента.

Мы надеемся, что в 2020 году телевидение сможет продолжить курс на

увеличение бюджетов благодаря усилиям НРА, а также благодаря внедрению новых

технологических решений, как TVID Technology, позволяющих значительно увеличить

эффективность кампаний и текущие возможности ТВ».

Вадим Мельников, Chief Digital Officer в холдинге NMi Group,

генеральный директор NMi Digital

«По результатам года можно отметить несколько интересных фактов: радио обошло прессу, у прессы и наружной рекламы ожидаются сложности — у наружки сейчас нулевая динамика. Чуть проще ситуация будет у ТВ и диджитал, с точки зрения аудитории. Кстати, диджитал все еще растет двузначными темпами. С точки зрения рекламных бюджетов, всем сегментам рекламного рынка придется туго, а диджитал вырастет слабее, чем все ожидают. Если бы не форс-мажор, тренд мог бы сохраниться и в текущем году, с некоторыми отклонениями, но очевидно, что прогнозы нас ожидают совсем не радужные».

Объем рынка интернет-рекламы по сегментам:

По предварительным оценкам комитета по исследованиям IAB Russia, в прошлом году объем сегмента Performance (оплата за действие) составил 198,1 млрд руб., что на 21% больше, чем в 2018 г. Объем поисковой рекламы (Performance Search) составил 103,7 млрд руб. (17% роста), а Performance CPx увеличился на 27% — до 94,4 млрд руб.

Объем подсегмента outstream увеличился на 165% год к году и составил 4,05 млрд руб. Сегмент in-stream видеорекламы привлек 14,7 млрд руб. (+23%). Суммарный рост сегмента Video составил 39% — его объем достиг 18,75 млрд руб.

700 млн руб. без НДС составил объем рынка аудиорекламы в 2019 г., по оценке экспертов комитета IAB Russia по Audio Ad. Ожидается, что в 2020 году объем рынка онлайн-аудиорекламы перешагнет отметку в 1 млрд руб.

Борис Омельницкий, президент IAB Russia:

«Главная цифра по итогам 2019 года — это рост рынка интерактивной рекламы на

20%. Это означает, что у индустрии было накоплено достаточно ресурсов для

развития, которые помогут преодолеть текущий турбулентный период в экономике и

позволят сохранить компании и команды. Рынок интерактивных коммуникаций

продолжит гибко подстраиваться под нужды бизнеса и обеспечит экономику

эффективными инструментами».