Региональное ТВ в цифрах. Исследование АЦВИ

Валерий Бузин, руководитель отдела региональных исследований АЦВИ, об итогах развития рынка региональной телерекламы в России за первое полугодие 2012 года

Оценку региональной телерекламы начнем с сопоставления с

показателями федерального размещения.

По сравнению с предыдущим годом ситуация мало изменилась. Отставание от

предкризисной доли в национальном сегменте даже немного сократилось. В итоге

доля опустилась до уровня 2003-2004 года, то есть до 21-22%.

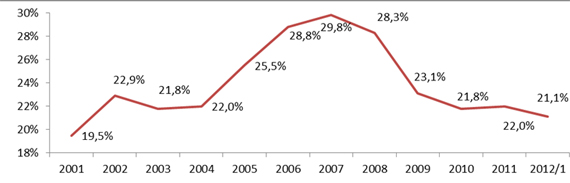

Диаграмма 1. Динамика долей региональной рекламы в общенациональном

сегменте телевизионной рекламы

Анализ динамики доли российского регионального сегмента за 11 лет позволяет предположить, что если и при самых благоприятных условиях его часть не превышала 30%, то в ближайшие годы, учитывая тенденции в телесмотрении, она в лучшем случае достигнет уровня 22-23%.

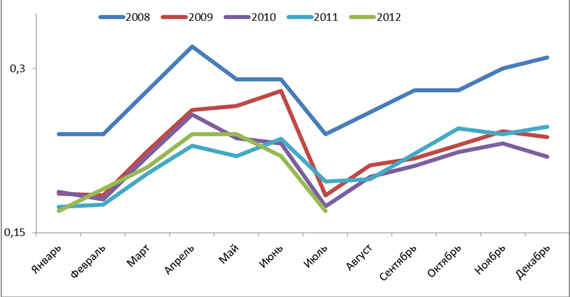

Интересно сравнить помесячную динамику показателя за последние годы – 2008 можно назвать «предкризисным», а остальные три – посткризисными. Заметно, что данные в 2009-2010 годах значительно отличаются от «эталонного» 2008 года, а показатели в 2011 году практически к нему приблизились, что может свидетельствовать о восстановлении внутренней структуры отрасли. И хотя нельзя с уверенностью утверждать, что это свидетельствует о выходе из кризиса и гарантией благополучия телерекламы в регионах на ближайшие год-два, но хочется, глядя на эти графики, в это верить. И данные 2012 года пока подтверждают наши надежды.

Диаграмма 2. Сравнительная доля региональной ТВ

рекламы в рекламе на ТВ в целом (помесячная динамика за 2008–2012

гг.)

По абсолютным же цифрам региональным телеканалам удалось

улучшить позитивную динамику прошлого года. Объемы выросли в 2011 году по

отношению к предыдущему году на 19%, по темпам роста обогнав на 1% национальную

телерекламу. В январе-июле 2012 г. прирост находился в диапазоне 8-10% по

отношению к первому полугодию 2011 года, немного обгоняя по темпам

общенациональный рост.

Рост сегмента рекламы на местном телевидении в посткризисный период

происходит неравномерно. В табл. 1 приведены регионы с наиболее интенсивным

темпом роста по отношению к аналогичному периоду 2011 года.

Таблица 1

Динамика роста телерекламы в 1 пол. 2012 г. в отдельных городах по

отношению к 1 пол. 2011 г.

Выше среднего роста рынка |

|

|

Барнаул |

Новосибирск |

|

Владивосток |

Омск |

|

Воронеж |

Ставрополь |

|

Ижевск |

Тверь |

|

Кемерово |

Тула |

|

Красноярск |

Тюмень |

|

Томск |

Челябинск |

Немалую часть местных бюджетов составляют бюджеты

национальных (в обиходе - «московских») рекламодателей. В среднем доля таких

бюджетов повысилась с 45% в 2008 году до 53% в 2009 году, упала до 50% в 2010

году и вновь выросла в 2011 году до 52%. Это говорит о том, что рост

региональной телерекламы обеспечивается в значительной мере за счет

«московских» клиентов. Но это влияние нацилнальных продаж на регионы

неоднородно. Часть местных бюджетов росла за счет именно локальных продаж

(табл. 2). Эта доля за первые 7 месяцев 2012 года составила порядка 50%, но

окончательные итоги подводить еще рано, хотя можно предполагать, что по

отношению к 2011 году значительные изменения в этом показателе вряд ли

произойдут.

Таблица 2

Региональные различия в темпах роста отдельных телерекламных рынков

по отношению к 2009 году

Города, в которых рост телерекламы был обеспечен в основном за счет "московских" бюджетов |

Города, в которых рост телерекламы |

|

Томск |

Владивосток |

|

Тюмень |

Саратов |

|

Уфа |

Казань |

|

Челябинск |

Краснодар |

|

Омск |

Новосибирск |

|

Красноярск |

Пермь |

|

Кемерово |

Ростов-на-Дону |

Можно отметить, что рост «московских» бюджетов, отражающих интерес транснациональных компаний, пришелся главным образом на Урал и Сибирь.

Телесмотрение и открытые объемы

Рост местных телерекламных сегментов сдерживают прежде всего привычки

телесмотрения и открытые объемы локального размещения.

Посмотрим, как телеканалы открывают место в рекламных блоках для регионального

размещения.

В 2011 году за счет перераспределения доли прайма в пользу национальной

составляющей на некоторых каналах ситуация для местного размещения стала более

тяжелой, чем в 2010 году. На НТВ открытые объемы для локального размещения по

сравнению с 2010 годом снизились на 6%, но увеличилась доля прайма, что

позволило в итоге соблюсти интересы регионов. Телеканал ТНТ открыл больше минут

для регионального размещения еще во втором полугодии 2010 года, подтянув их до

уровня СТС. В 2011 году открытые местные объемы также были сопоставимы с

объемами СТС. Среди всех рассматриваемых нами телеканалов только ТНТ показывал

прирост открытого инвентаря благодаря росту среднего рейтинга и открытых

минут.

В 2012 году для телеканалов Первого, России 1 и РЕН ТВ характерно увеличение

открытых объемов по сравнению с 1-м полугодием 2011 года. Первый канал выделил

на 14% больше времени для размещения локальной рекламы, чем в начале 2011 года.

Россия 1 – на 18% увеличила открытые региональные объемы, а РЕН ТВ – на 11%.

Кроме того, на Первом канале и России 1 соотношение прайма и оффпрайма в

открытых местных объемах сместилось в сторону прайма. На каналах НТВ и ТНТ

изменений в открытых объемах не произошло. Соотношение прайма и оффпрайма на

НТВ и ТНТ также остались прежними.

Продолжается тенденция к снижению телесмотрения местных телеканалов. Так, по

сравнению с 2010 годом оно снизилось на 10%, а по сравнению с 2007 годом на

36%. При этом средний рейтинг локального рекламного блока по отношению к 2007

году вырос на 9%, но, к сожалению, по сравнению с прошлым 2010 годом он

снизился на те же 9%. Таким образом, локальным телеканалам приходится

выживать в условиях некоторого падения интереса к ним местной

телеаудитории.

Товарные категории и клиенты

Структура рекламных бюджетов по товарным категориям имеет

свою специфику и отличается от ситуации на национальном телевидении (табл. 3).

Посмотрим, какие изменения произошли в ведущих 20 товарных категориях (всего их

в используемой классификации 50).

«Торговые организации» в региональном сегменте ТВ-рекламы продолжают оставаться

ведущей категорией, обеспечившей наиболее значительный прирост бюджетов в 1-м

полугодии 2012 года. Но не только эта категория обеспечила положительную

динамику. Значительно выросли инвестиции в группах «Услуги сотовой связи»

(+54%), «Финансовые услуги» (+ 49%), «Молоко и молочная продукция» (+48%). Но

почему же это не отразилось на росте рынка? Как видно из табл. 3, в ряде

товарных категорий активность была не такой высокой, а в некоторых рекламные

бюджеты были ниже аналогичного периода прошлого года.

Таблица 3.

Изменение бюджетов ТОП 20 товарных категорий из 50 в 1-м пол. 2012

года по отношению к 1-му полугодию 2011 года в млрд. руб.

№ |

Категория товаров и услуг |

2012/1 |

2011/1 |

Изменение, % |

|

1 |

ТОРГОВЫЕ ОРГАНИЗАЦИИ |

2.82 |

1.73 |

+63% |

|

2 |

ПРОДУКТЫ ПИТАНИЯ (ПРОЧЕЕ) |

1.20 |

1.25 |

-5% |

|

3 |

ПРОЧИЕ ТОВАРЫ И УСЛУГИ |

0.76 |

0.77 |

-1% |

|

4 |

ФАРМАЦЕВТИЧЕСКИЕ ТОВАРЫ |

0.67 |

0.52 |

+28% |

|

5 |

ФИНАНСОВЫЕ УСЛУГИ |

0.54 |

0.36 |

+49% |

|

6 |

УСЛУГИ СОТОВОЙ СВЯЗИ |

0.50 |

0.32 |

+54% |

|

7 |

МОЛОКО, МОЛОЧНАЯ ПРОДУКЦИЯ |

0.41 |

0.28 |

+48% |

|

8 |

ШОКОЛАД И ШОКОЛАДНЫЕ ИЗДЕЛИЯ |

0.37 |

0.36 |

+3% |

|

9 |

МЕДИЦИНСКИЕ ТОВАРЫ И УСЛУГИ |

0.33 |

0.30 |

+8% |

|

10 |

ДОСУГ И РАЗВЛЕЧЕНИЯ |

0.33 |

0.31 |

+8% |

|

11 |

СМИ |

0.25 |

0.22 |

+13% |

|

12 |

СТРОЙМАТЕРИАЛЫ И ОБОРУДОВАНИЕ |

0.24 |

0.18 |

+29% |

|

13 |

ОДЕЖДА И ОБУВЬ |

0.23 |

0.18 |

+25% |

|

14 |

НЕДВИЖИМОСТЬ |

0.22 |

0.18 |

+22% |

|

15 |

СОТОВЫЕ ТЕЛЕФОНЫ |

0.15 |

0.11 |

+43% |

|

16 |

ПРОДУКТЫ БЫСТРОГО ПРИГОТОВЛЕНИЯ |

0.14 |

0.18 |

-20% |

|

17 |

МЕЛКАЯ И СРЕДНЯЯ БЫТОВАЯ ТЕХНИКА |

0.14 |

0.13 |

+11% |

|

18 |

ТУРИЗМ И ОТДЫХ |

0.14 |

0.15 |

-8% |

|

19 |

МЕБЕЛЬ, ПРЕДМЕТЫ ИНТЕРЬЕРА |

0.13 |

0.16 |

-15% |

|

20 |

ЛЕГКОВЫЕ АВТОМОБИЛИ |

0.13 |

0.16 |

-21% |

Резкое падение произошло в сегментах «Легковые автомобили»

(-21%), «Мебель и предметы интерьера» (-15%) и «Продукты быстрого

приготовления».

В категории «Продукты быстрого приготовления» сокращение местных бюджетов

произошло за счет Nestle и «Роллтона».

Список 10 крупнейших региональных рекламодателей по сравнению с первым

полугодием 2011 года изменился несущественно. В десятку лидеров вернулись

компании МТС и Pepsi (последняя за счет объединения рекламных бюджетов с

«Вимм-Билль-Данн»).

Уровень концентрации бюджетов клиентов в регионах (доля бюджетов ТОП 10, ТОП

20, Топ 30 и ТОП 40 рекламодателей) пока, по итогам первого полугодия,

превышает суммарные показатели 2011 года, причем основной рост происходил

за счет ТОП 21-40, именно бренды данного диапазона обеспечили рост локального

сегмента. Причины очевидны: с выходом из кризиса на телевидение приходит все

больше заказчиков, при этом средние и небольшие начинают наращивать

бюджеты. Из абсолютных цифр бюджетов ТВ-рекламы понятно, что за основной

прирост отвечали компании «средней группы», ТОП 11-30. Необходимо отметить

также, что эту наиболее динамичную группу составляют «московские» бренды,

проявившие больший интерес к региональным рекламным

блокам.

Таблица 4.

Динамика уровня концентрации регионального телерекламного сегмента

в сравнении с национальным в 2009-2012 годах

|

Региональный сегмент |

Национальный сегмент |

|||||||

|

Группы рекламодателей |

2009 |

2010 |

2011 |

2012/1 |

2009 |

2010 |

2011 |

2012/1 |

|

ТОП 10 |

26% |

19% |

19% |

20% |

37% |

36% |

33% |

35% |

|

ТОП 20 |

34% |

27% |

27% |

30% |

55% |

52% |

49% |

52% |

|

ТОП 30 |

40% |

33% |

33% |

37% |

65% |

62% |

60% |

62% |

|

ТОП 40 |

45% |

37% |

38% |

43% |

73% |

69% |

67% |

69% |

Основной прирост в регионах происходил в первом полугодии за счет наращивания бюджетов именно рекламодателей «второго эшелона». Но до конца года еще далеко, и темпы роста в летне-осенний период могут несколько снизиться (доля местной телерекламы в июле 2012 приведена на диаграмме 2), и расклад сил может измениться. Более подробный анализ мы дадим уже по итогам 2012 года.