Аналитический отчет компании «Евросеть» по рынкам портативной электроники в РФ за 2012 год

Отчет подготовлен отделом маркетинга компании «Евросеть»

1. Рынок портативной электроники

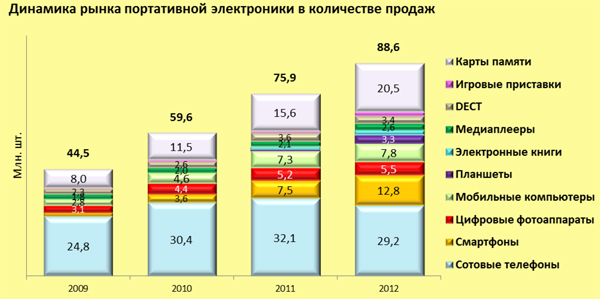

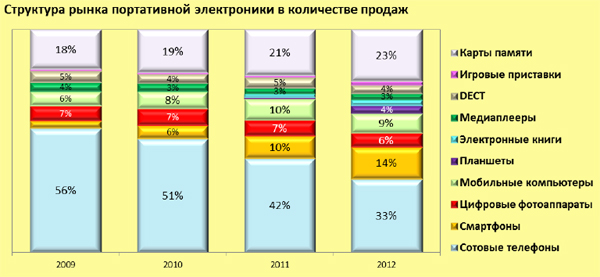

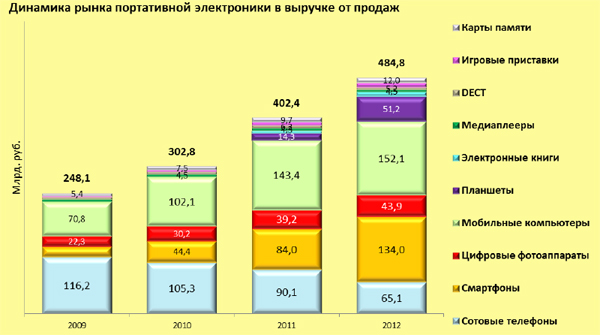

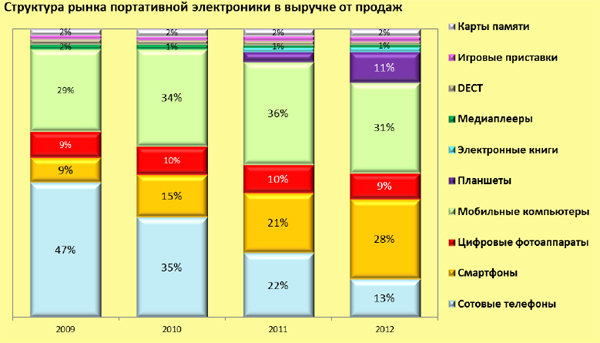

По оценке компании «Евросеть», рынок портативной электроники в 2012 году продолжил свое развитие, показав прирост в 16,7% в количественном и 20,5% - в денежном выражении. Таким образом, на рынке РФ за 2012 год было реализовано 88,6 млн. устройств, выручка от которых составила 484,8 млрд. руб.

В количественном выражении, несмотря на значительное сокращение продаж, максимальную долю продолжает занимать сегмент простых сотовых телефонов. На втором месте – рынок карт памяти, который увеличил долю в количестве продаж на два процентных пункта (пп). Рынок смартфонов вышел на третью позицию, заняв 14% от общего количества продаж устройств на рынке, оттеснив мобильные компьютеры, которые потеряли 1 пп по сравнению с прошлым годом.

Рынок в денежном выражении прирос на 20,5% к прошлому году и составил 484,8 млрд. руб. Наибольший прирост показал сегмент планшетов: + 256,7% к прошлому году.

На рынке в денежном выражении наибольшую долю продолжает занимать сегмент мобильных компьютеров, который сократился на 5 пп с 2011 года. На втором месте – рынок смартфонов, который продолжает наращивать долю (28% за 2012 год). На третьей позиции - сегмент сотовых телефонов, который продолжает терять в доле.

Максимальный прирост к 2011 году показал сегмент планшетов (+366% в количестве). Больше, чем на 100% в количестве приросли рынки электронных книг и игровых приставок. Выше среднего по рынку показали прирост смартфоны (+69% в количестве и +60% в выручке), рынок карт памяти (+31% в количестве и +23% в выручке) и медиаплееры (только в количестве: +25%).

Приросты ниже среднего по рынку показали сегменты цифровых

фотоаппаратов, мобильных компьютеров.

Падение продаж по всем трем показателям наблюдалось на рынках простых сотовых

телефонов и DECT.

Положительная динамика среднего ценника – только в группе цифровых фотоаппаратов, где сокращается сегмент компактных фотокамер, но продолжает развиваться рынок зеркальных цифровых фотоаппаратов.

Максимальное падение среднего ценника – на рынках игровых приставок (за счет роста сегмента дешевых портативных устройств) и электронных книг.

2. Рынок сотовых телефонов и смартфонов

Примечание: для наглядности под сотовыми телефонами (СТ) в отчете понимаются бюджетные простые модели телефонов без операционной системы (без возможности разработки приложений). Именно этот сегмент снижает долю как в количестве, так и в денежном выражении. Сегмент смартфонов (СМ) анализируется в этом отчете отдельно. Общий рынок состоит из вышеперечисленных двух сегментов и обозначается аббревиатурой СТиСМ.

За 2012 год, по оценке компании «Евросеть», на рынке было продано около 42 млн. мобильных телефонов (сотовых телефонов и смартфонов). В то время как в количественном выражении рынок прирос на 5,8%, в денежном – прирост составил 14,4%. Таким образом, средняя цена увеличилась до 4,7 тыс. руб.

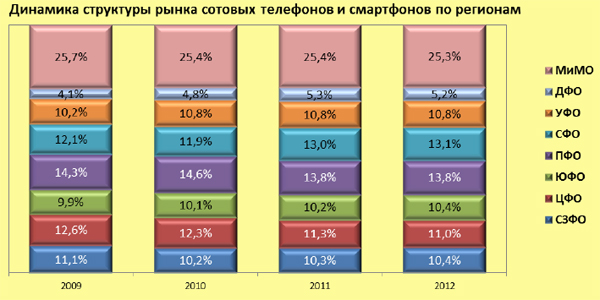

1. Структура по регионам:

В 2012 году активно развивался рынок ЮФО, меньшими темпами – СФО, СЗФО. Значительно сократился рынок ЦФО.

Максимальный прирост продаж к прошлому году – на рынке ЮФО. Минимальный – в ЦФО и в ДФО:

2. Структура по вендорам:

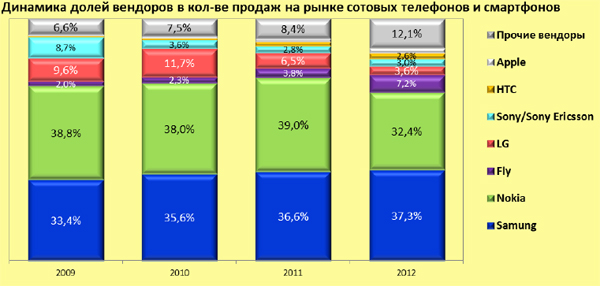

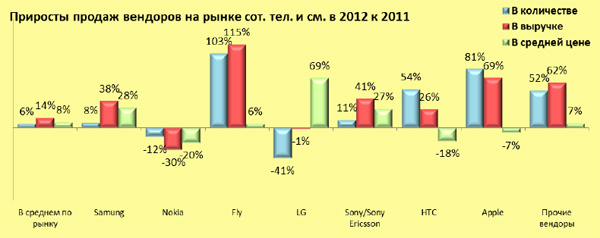

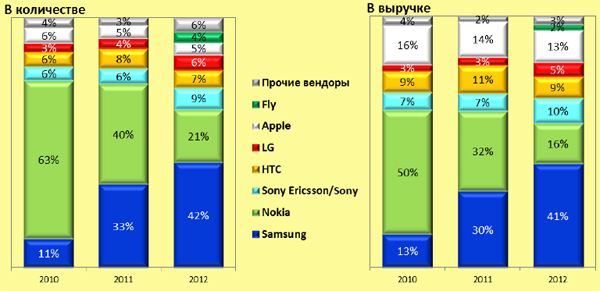

В количественном выражении лидером рынка становится Samsung, который в марте 2012 оттеснил Nokia на второе место. Постепенный рост продаж Fly позволил компании достигнуть третью позицию на рынке. LG, таким образом, занял четвертую позицию:

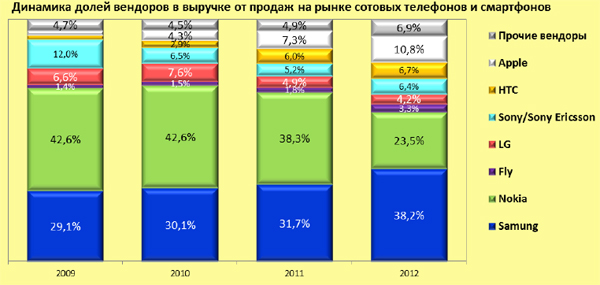

В денежном выражении на рынке лидирует Samsung. Nokia остается на второй позиции, несмотря на то, что значительно потеряла в доле. На третьем месте оказался Apple, который увеличил долю до 10,8%. Наибольший прирост к прошлому году среди лидеров показал Fly, вышедший на рынок смартфонов.

3. Структура по ценовым диапазонам:

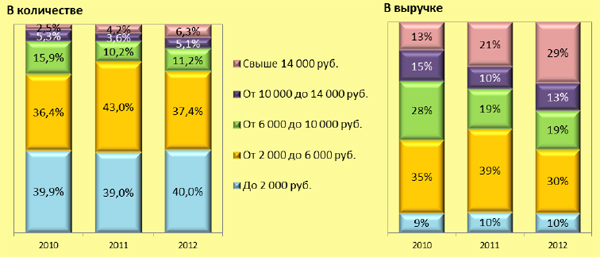

В течение 2012 года на рынке наблюдалось сжатие средней ценовой категории за счет роста верхних сегментов, что особенно заметно в срезе рынка в денежном выражении.

Дешевый сегмент остается традиционно привлекательным и составляет 40% в количестве и 10% - в денежном выражении на рынке.

4. Структура рынка СТиСМ по виду устройства:

Прирост средней цены по рынку, как и смещение mass-market в верхние ценовые сегменты, говорит о продолжающемся смещении спроса в сегмент смартфонов.

В каждом из сегментов наблюдается постепенное снижение средней цены, однако, из-за того, что в денежном выражении смартфоны в 2012 году составляли уже 67,3%, рынок в целом показал положительную динамику прироста по всем трем показателям.

Рынок простых сотовых телефонов продолжает сокращаться. За 2012 год на рынке было продано 29,2 млн. устройств по средней цене 2,2 тыс. руб.

Рынок смартфонов

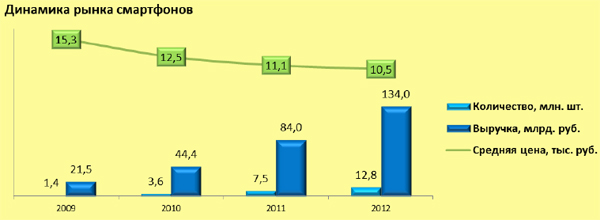

По оценке компании «Евросеть», на рынке смартфонов в 2012 году было реализовано 12,8 млн. устройств, что на 69% выше уровня 2011 года. Средняя цена смартфона сократилась на 5,6% до 10,5 тыс. руб. Рынок в денежном выражении составил 134 млрд. руб.

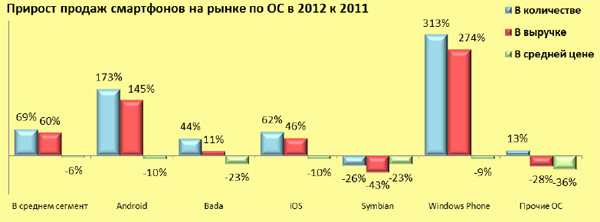

Положительный прирост рынка смартфонов был обеспечен за счет устройств на базе Android и Windows Phone (включает продажи смартфонов на базе Windows Mobile). Apple показал значительный прирост к прошлому году, практически в уровень с рынком при сокращении средней цены на 10%:

Устройства на Symbian продолжают терять популярность, схожая ситуация наблюдается и в продажах смартфонов на базе платформы Bada, однако доля этой ОС по-прежнему весома.

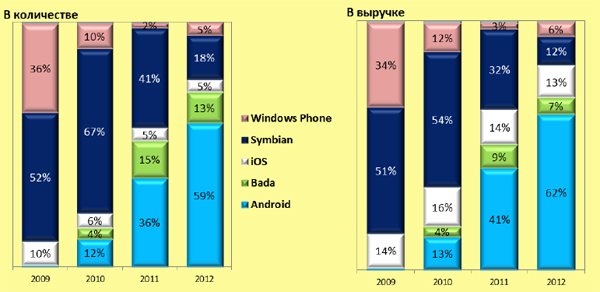

Структура продаж смартфонов по операционным системам

Доля смартфонов на базе Android в количественном выражении составила 59%, в денежном выражении – 62%. В свою очередь, Symbian упала до третьего места в денежном выражении, уступив устройствам на iOS вторую позицию, и упала до второго места в количественном.

Структура продаж смартфонов по производителям

Среди вендоров на рынке смартфонов лидирует Samsung. Несмотря на значительное сокращение в доле, Nokia сумела удержать вторую позицию. В выручке Apple незначительно потеряла долю, сохранив за собой третье место.

Резюме по рынку сотовых телефонов и смартфонов в 2012 году.

Алексей Широков, глава департамента закупок:

«Рынок сотовых телефонов и смартфонов в 2012 году составил 42 млн. шт. и 199,1 млрд. руб., показав приросты к прошлому году в +5,8% и +14,4% соответственно. Средняя цена продажи в 2012 году составила 4,7 тыс. руб., что на 8,1% выше уровня 2011 года.

На фоне падения продаж сотовых телефонов продолжается рост рынка смартфонов: +69% при снижении средней цены на 5,6%.

Лидером рынка, в целом, и сегмента смартфонов, в частности, в 2012 году стала компания Samsung. Nokia продолжает показывать отрицательные приросты и значительно терять свои позиции на рынке.

Начиная со второго полугодия 2012 года, серьезный рост на рынке смартфонов показывают компании LG и Fly. Соотношение цена и качество продуктов данных вендоров позволяют им увеличить свои доли в этом сегменте. Также наблюдается тенденция роста у смартфонов на базе Windows, что может удержать Nokia от падения, и, возможно, улучшить свои позиции на рынке.

Впервые смартфоны на базе Android стали лидерами

одновременно и в количественном, и в денежном выражении: их доля в

количественном выражении достигла почти 60%, а доля в денежном выражении

превысила 60%. В свою очередь, ОС Symbian, заняв второе место в количественном

выражении, перешла на третье место в денежном, уступив устройствам на iOS

вторую позицию.

В 2013 году смартфоны в ценовом диапазоне свыше 14 тыс. руб. будут

демонстрировать рост за счет выхода на рынок нового стандарта связи – LTE».

3. Рынок цифровых фотоаппаратов

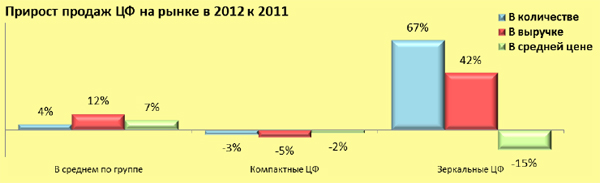

В 2012 году, по оценке компании «Евросеть», на российском рынке было продано 5,5 млн. цифровых фотоаппаратов, что на 4,5% выше 2011 года. Средняя цена выросла на 7,3% до 8 тыс. руб. Таким образом, рынок в денежном выражении составил 43,9 млрд. руб. (+12,1% к прошлому году).

Положительная динамика средней цены на рынке говорит о продолжающейся «каннибализации» сегмента компактных цифровых фотоаппаратов рынками смартфонов и зеркальных фотокамер:

Зеркальные цифровые фотоаппараты становятся все более востребованными: в 2012 году их доля в количестве выросла до 18%, в то время как в денежном выражении они занимали уже практически половину рынка:

1. Компактные цифровые фотоаппараты:

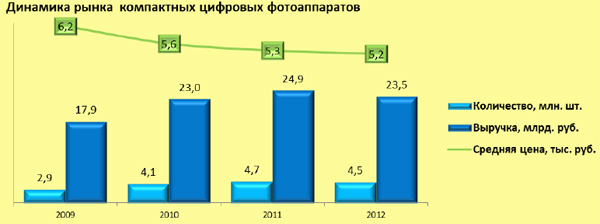

В 2012 году на рынке было реализовано 4,5 млн. компактных цифровых фотоаппаратов по средней цене 5,2 тыс. руб., что ниже уровня 2011 года на 3% и 2% соответственно.

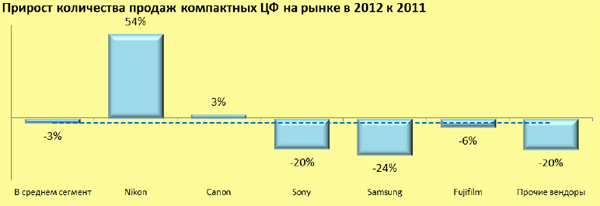

Положительный прирост к прошлому году в сегменте показали только Nikon и Canon:

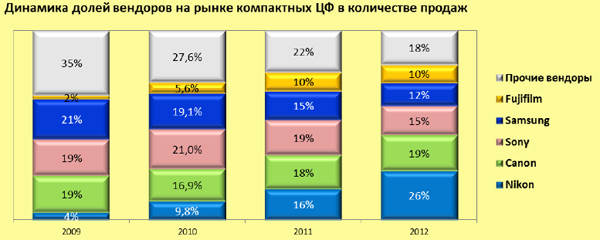

Таким образом, лидером рынка компактных ЦФ в 2012 году стал Nikon:

2. Зеркальные цифровые фотоаппараты:

По оценке компании «Евросеть», рынок зеркальных ЦФ в 2012 году составил почти 1 млн. шт., что на 67% выше 2011 года. В денежном выражении рынок вырос на 42% до 20,3 млрд. руб. Средняя цена продажи упала до 21,1 тыс. руб.

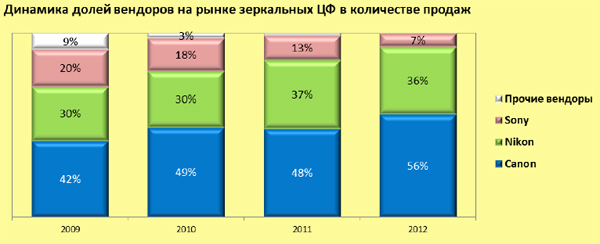

В отличие от сегмента компактных ЦФ, в продажах зеркальных фотокамер приросты продаж по вендорам – положительные. Наименьший показатель среди лидеров рынка – у Sony.

Показав прирост в +85% к прошлому году, Canon упрочнил лидирующие позиции и занял более половины рынка:

Резюме по рынку цифровых фотоаппаратов в 2012 году:

В 2012 году, по оценке компании «Евросеть», было продано

около 5,5 млн. цифровых фотоаппаратов, что на 4,5% выше уровня 2011 года.

Выручка от их реализации составила 43,9 млрд. руб. (+12,1% к прошлому году).

Прирост средней цены составил +7,3% до уровня 8 тыс. руб.

Сегмент компактных ЦФ продолжил сокращаться при значительном росте продаж

зеркальных фотокамер, которые за 2012 год заняли 18% в количестве и 46% - в

выручке от продаж.

Лидером сегмента компактных ЦФ в 2012 году был Nikon, показавший прирост в количестве продаж +54%. В сегменте зеркальных фотокамер лидерство сохранил и упрочнил Canon, заняв более половины рынка.

4. Рынок мобильных компьютеров

В 2012 году, по оценке компании «Евросеть», было продано 7,8 млн. мобильных компьютеров, что на 7,6% выше уровня 2011 года. Несмотря на то, что средняя цена продолжила снижение, падение показателя сзамедлилось, что обусловлено сужением дешевого сегмента рынка – нетбуков – за счет смещения потребительского спроса в сегмент ноутбуков и рынок планшетов.

1. Структура по вендорам:

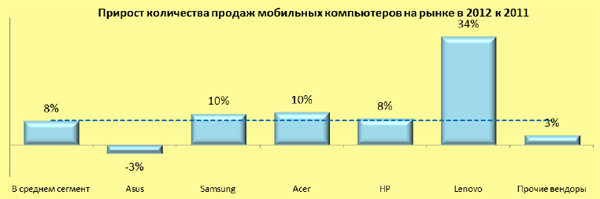

Максимальный прирост к прошлому году показал Lenovo, а несколько выше среднего по рынку – Samsung и Acer:

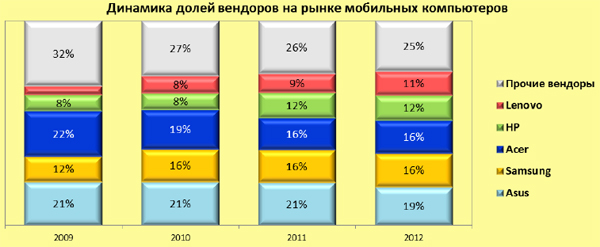

Несмотря на отрицательный прирост, Asus продолжает удерживать лидирующие позиции, а Samsung и Acer по-прежнему делят второе место:

2. Структура по форматам:

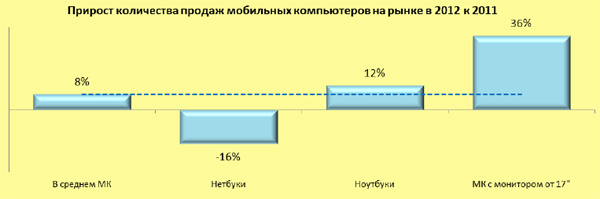

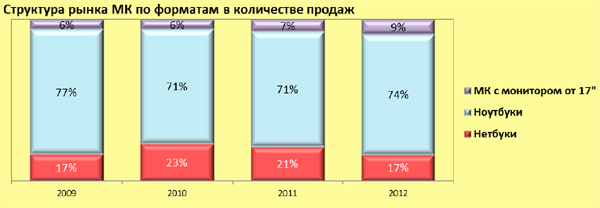

Единственный сегмент рынка, показавший падение к прошлому году – рынок нетбуков:

Несмотря на то, что наибольший прирост к прошлому году показал сегмент рынка ноутбуков с большой диагональю экрана, покупаемых на замену настольному компьютеру, его доля остается низкой – всего лишь 9%. До 74% увеличил долю сегмент ноутбуков.

Резюме по рынку мобильных компьютеров:

В 2012 году, по оценке компании «Евросеть», на рынке было

продано 7,8 млн. мобильных компьютеров, 74% из которых – ноутбуки, 9% -

ноутбуки с большой диагональю экрана, а 17% - нетбуки. Средняя цена продажи

составила 19,5 тыс. руб., что на 1,4% ниже уровня 2011 года.

Несмотря на падение продаж на 3%, Asus сохранил лидерство на рынке, а Samsung и

Acer поделили второе место.

Значительно сократился сегмент нетбуков (-16%) к прошлому году, при этом сегменты ноутбуков и ноутбуков с большой диагональю показали приросты выше среднего по рынку.

5. Рынок планшетных компьютеров

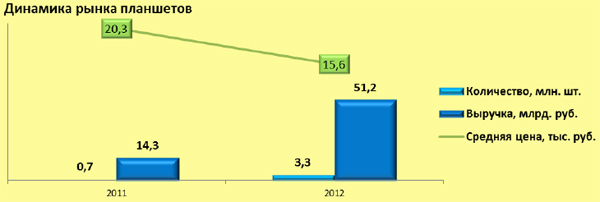

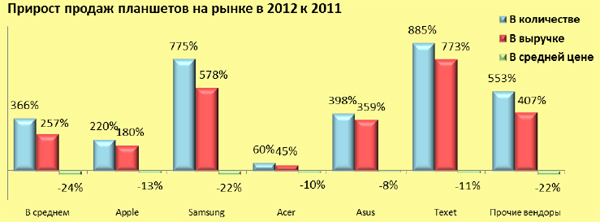

Рынок планшетов продолжает показывать значительные темпы приростов: +366% в количестве и +257% в выручке, составив, таким образом, около 3,3 млн. шт. и 51,2 млрд. руб. Средняя цена сократилась на 24% до уровня в 15,6 тыс. руб.

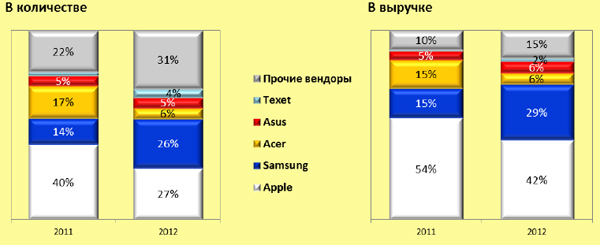

1. Структура по вендорам:

Растущий спрос на планшеты сделал рынок более привлекательным для вендоров, которые предлагали все более выгодные по цене устройства, что способствовало значительному падению средней цены за год, а также высокому приросту продаж.

Эти действия привели к сокращению приростов Apple и, как следствие, к падению доли. Тем не менее, вендор в 2012 году оставался лидером рынка.

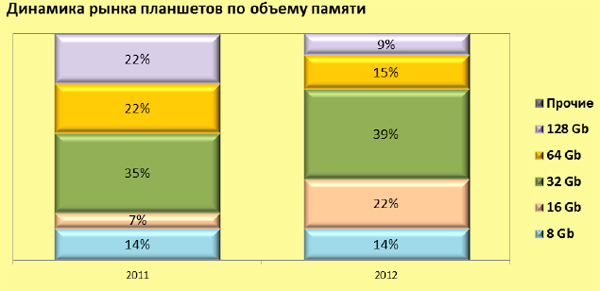

2. Структура по форматам:

На рынке наиболее популярными остаются планшеты с объемом памяти в 32 Gb, при этом доля планшетов с памятью в 16 Gb также выросла, в то время как устройства с большими объемами памяти свыше 32 Gb теряют популярность, а с малой емкостью – в 8 Gb – удерживают долю благодаря низкой цене.

В 2012 увеличился спрос на планшеты с диагональю экрана до 8 дюймов и свыше 10 дюймов. Тем не менее, масс-маркет до сих пор приходится на планшеты с диагональю от 8 до 10 дюймов.

Все еще больше половины приобретенных в 2012 году планшетов имеют слот под SIM-карту, однако, доля устройств только с Wi-Fi незначительно выросла.

Резюме по рынку планшетов:

В 2012 году на рынке было продано около 3,3 млн. планшетов по средней цене 15,6 тыс. руб. Падение средней цены на 24% к прошлому году при приросте количества продаж в +366% привело к приросту выручки от продаж устройств на +257% до уровня в 51,2 млрд. руб.

Лидером рынка остается Apple, показавший ,однако, приросты ниже среднего по рынку. На втором месте - компания Samsung, сумевшая увеличить свою долю практически в два раза.

В 2012 году наибольшей популярностью пользовались планшеты с объемом памяти в 32 Gb, диагональю экрана от 8 до 10 дюймов и поддержкой 3G/4G.

6. Рынок электронных книг

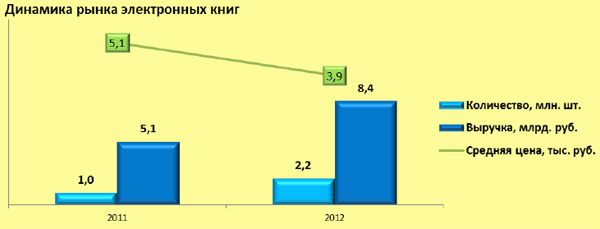

В 2012 году, по нашей оценке, рынок электронных книг составил 2,2 млн. устройств, что на 116% выше уровня 2011 года. Выручка от реализации выросла на 64% до 8,4 млрд. руб. Средняя цена упала на 24% и составила 3,9 тыс. руб.

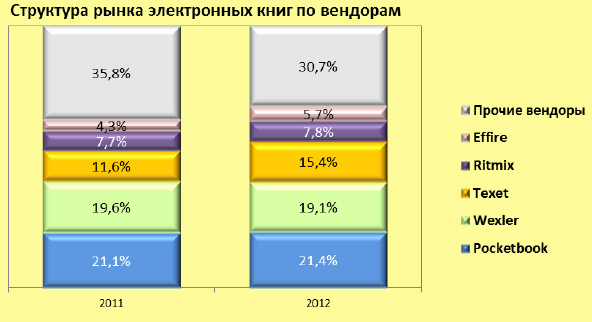

1. Структура по вендорам:

Из пятерки лидеров максимальный прирост в количестве продаж к 2011 году показали Texet и Effire. Прочие вендоры приросли значительно ниже среднего по рынку, что привело к падению их доли.

Лидером рынка в 2012 году оставался Pocketbook, на втором месте – Wexler, несколько потерявший в доле, а на третьем – Texet, показавший максимальный прирост в количестве продаж.

2. Структура по форматам:

Наибольший прирост, как в количестве, так и в выручке, показали продажи электронных книг формата LCD, их средняя цена опустилась на 15% до уровня в 3 тыс. руб., в то время как средняя цена ридеров формата E Ink в 2012 году составляла 5,3 тыс. руб.

Таким образом, продажи книг с LCD экраном занимали в 2012 году 62% рынка:

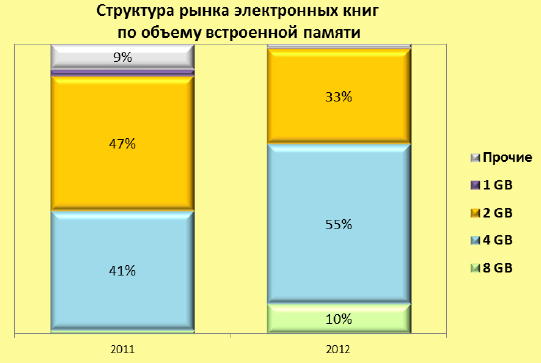

В 2012 году наибольшим спросом пользовались электронные книги со встроенной памятью в 4 Gb.

Резюме по рынку электронных книг:

По оценке компании «Евросеть», в 2012 году на рынке было продано 2,2 млн. электронных книг, что на 116% выше уровня 2011 года, при средней цене в 3,9 тыс. руб. (-24% к прошлому году). Рынок в денежном выражении составил 8,4 млрд. руб., показав прирост в 64% к 2011 году.

Лидером рынка, как и в 2011 году, остается Pocketbook, занявший 21,4% в 2012 году.

Продажи е-ридеров c LCD экраном показали приросты выше среднего и заняли 62% рынка, в отличие от электронных книг формата E Ink, которые потеряли в доле, несмотря на положительные приросты.

Наибольшим спросом на рынке в 2012 году пользовались электронные книги с 4 Gb встроенной памяти.

7. Рынок медиаплееров

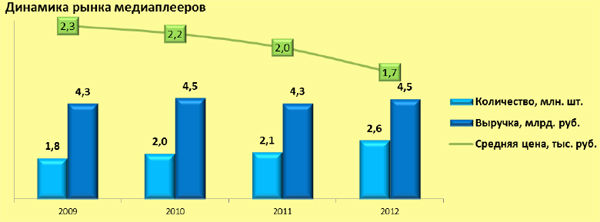

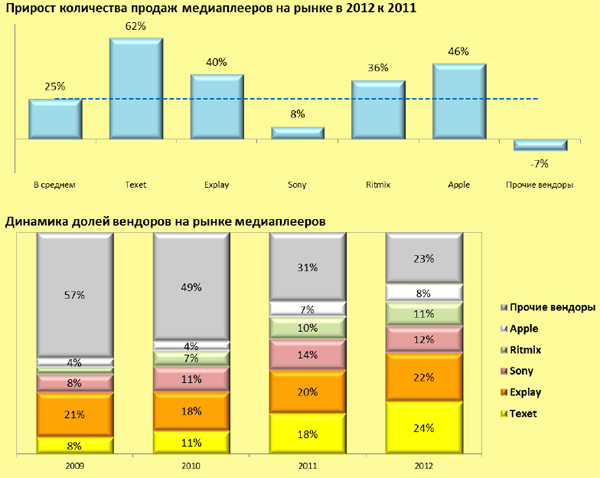

В 2012 году рынок медиаплееров прирос на 25% к 2011 году в количестве и составил 2,6 млн. шт. Средняя цена упала на 16% до 1,7 тыс. руб., что привело к росту рынка в денежном выражении всего лишь на 5% до 4,5 млрд. руб.

На рынке медиаплееров, чтобы избежать оттока потребителей в сторону многофункциональных устройств, производители удерживают потребителя все увеличивающимся снижением средней цены: тогда как в 2010 году показатель сократился всего лишь на 4,5% к прошлому году, то в 2012 – уже на 16%.

1. Структура по вендорам:

Наибольший прирост к прошлому году показал Texet. Прирост количества продаж Texet на 62% вывел вендора на лидирующую позицию на рынке по итогам года, оттеснив Explay на второе место.

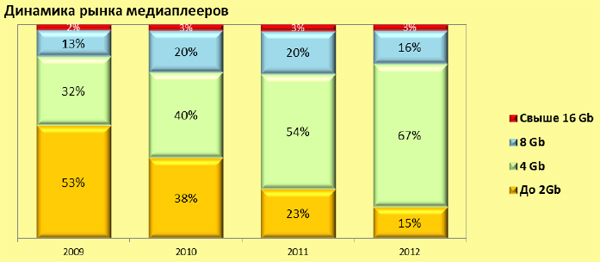

2. Структура по объему памяти:

В 2012 году наибольший прирост к прошлому году показали плееры со встроенной памятью в 4 Gb. Устройства с объемом памяти свыше 16 Gb так же показали положительный прирост, но ниже среднего по рынку. Остальные сегменты рынка сократились к прошлому году.

Таким образом, продажи плееров с памятью в 4 Gb занимали практически 70% рынка.

Резюме по рынку медиаплееров:

За 2012 год, по оценке компании «Евросеть», на рынке было продано 2,6 млн. медиаплееров (+25% к прошлому году) по средней цене 1,7 тыс. руб. (-16% к 2011). Рынок в денежном выражении составил 4,5 млрд. руб., что на 5% выше уровня 2011 года.

Наблюдается прогрессирующий тренд падения средней цены.

Показав прирост в +62% в количестве продаж, лидером рынка стал Texet, оттеснив Explay на второе место.

В 2012 году наибольшей популярностью пользовались плееры с 4 Gb памяти.

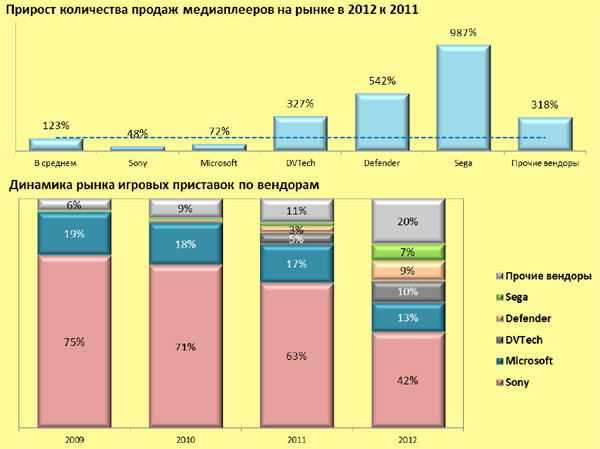

8. Рынок игровых приставок

В 2012 году рынок игровых приставок показал прирост в +123% и +41%, составив 1,4 млн. шт. и 8,4 млрд. руб. соответственно. Средняя цена упала на 37% и составила 6 тыс. руб.

1. Структура по вендорам:

В 2012 году рынок игровых приставок развивался, в основном, за счет дешевого сегмента портативных устройств. Такие вендоры, как DVTech, Defender, Sega показали значительные приросты к прошлому году.

Несмотря на значительную потерю доли, Sony остается лидером рынка, на втором месте – Microsoft, а на третьем – DVTech.

2. Структура по форматам:

С широким распространением игровых приставок дешевого сегмента, растет и доля продаж портативных устройств на рынке. За 2012 год она составила 63%.

Высокая средняя цена приставки, продаваемой в комплекте с игрой/аксессуаром, в 2012 году становится решающим фактором в выборе девайса: на данный сегмент приходится всего лишь 36% рынка.

Резюме по рынку игровых приставок:

На российском рынке за 2012 год было продано 1,4 млн. игровых приставок, что на 123% выше 2011 года. Выручка от их реализации составила 8,4 млрд. руб. (+41% к прошлому году). Средняя цена сократилась на 37% и составила 6 тыс. руб.

2012 год характеризовался бурным развитием дешевого сегмента портативных приставок, показавших высокие темпы прироста. Несмотря на это, лидером рынка остается Sony.

Наибольшим спросом в 2012 году пользовались портативные приставки, а также приставки, продаваемые без комплекта, по средней цене в 3,6 тыс. руб.

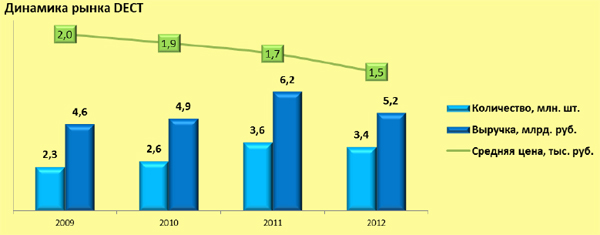

9. Рынок DECT

В 2012 году, по оценке компании «Евросеть», рынок DECT составил 3,4 млн. шт. и 5,2 млрд. руб., показав падение в 6% и 17% соответственно. Средняя цена беспроводного телефона упала на 12% до 1,5 тыс. руб.

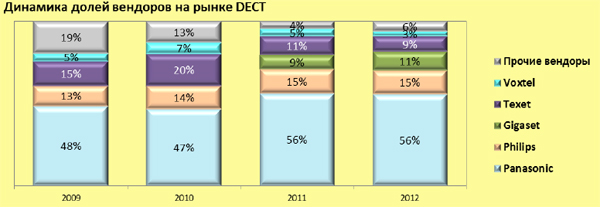

1. Структура по вендорам:

При падении количества продаж на рынке из лидеров только Gigaset показал положительный прирост к 2011 году. При приросте +33% прочих вендоров их доля остается мизерной. Максимальное падение – у Voxtel.

Несмотря на сокращение продаж, Panasonic продолжает оставаться лидером рынка, занимая более половины рынка.

2. Структура по форматам:

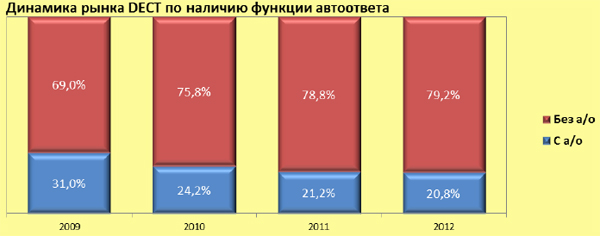

Функция автоответчика продолжает терять популярность. В 2012 году лишь 20,8% DECT, проданных на российском рынке, содержали эту опцию.

Наличие цветного дисплея так и не стало определяющим фактором выбора беспроводной трубки: этот параметр популярен только среди 20% потребителей.

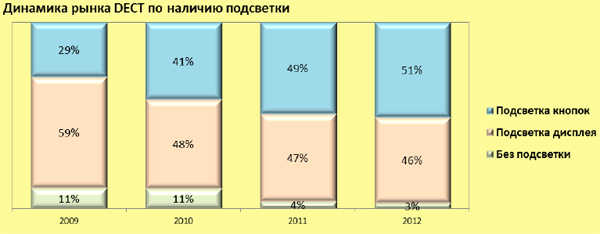

Однако, наличие подсветки экрана или кнопок – достаточно важный критерий, устройства без подсветки уже практически не продаются:

Резюме по рынку DECT:

В 2012 году, по нашей оценке, рынок DECT сократился на 6% до 3,4 млн. шт. и на 17% до 5,2 млрд. руб. относительно 2011 года. Средняя цена составила 1,5 тыс. руб., что на 12% ниже уровня прошлого года.

Первое место на рынке в 2012 году занимал Panasonic, однако, доля пятерки лидеров несколько сократилась относительно прошлого года, даже несмотря на положительный прирост продаж Gigaset.

На постепенно сокращающемся рынке даже значительное снижение цены не привлекает потребителя. В 2012 году спросом пользовались DECT без дополнительных опций: без автоответа и без цветного дисплея. Важной при выборе функцией остается подсветка кнопок или дисплея.

10. Рынок карт памяти

В 2012 году, по оценке компании «Евросеть», на рынке было продано 20,5 млн. карт памяти (+31% к 2011 году) по средней цене 586 руб. (-6% к прошлому году). Рынок в денежном выражении составил 12 млрд. руб., что на 23% выше уровня 2011 года.

В отличие от других групп портативной электроники, карты памяти являются комплементарным товаром, спрос на который постоянно поддерживается покупками электронных устройств: смартфонов, мобильных компьютеров, планшетов и прочих.

Другим отличием от прочих направлений портативной электроники является практически полное отсутствие лояльности к брендам. Потребитель, в большей степени, склонен обращать внимание на необходимый объем памяти, ее стандарт, а так же скорость записи/чтения информации.

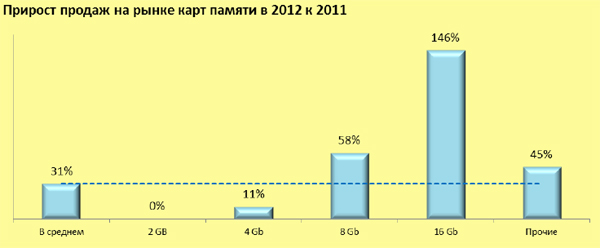

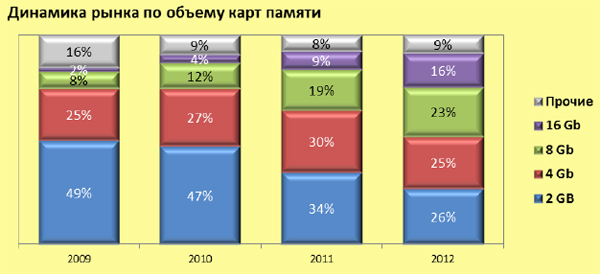

1. Структура по объему памяти:

Mass-market продолжает двигаться в сторону большей емкости: наибольший прирост к прошлому году показал сегмент карт с объемом памяти в 16 Gb.

Несмотря на практически нулевой прирост в количестве продаж к прошлому году, сегмент карт с объемом памяти в 2 Gb лидировал на рынке с долей в 26%. На второй позиции оказались продажи карт с объемом памяти в 4 Gb – 25% рынка, однако сегмент карт памяти с объемом 8 Gb уверенно приближается ко второму месту.

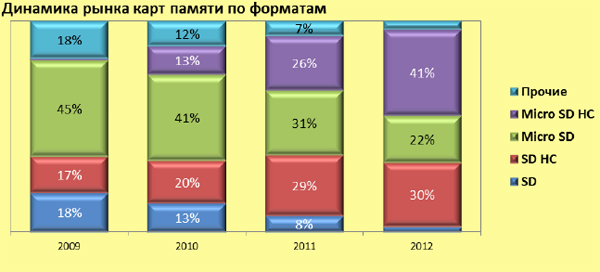

2. Структура по форматам:

В 2012 году более 95% рынка занимали продажи карт памяти SD разных форматов. При этом всю большую популярность получают высокопроизводительные карты памяти.

Резюме по рынку карт памяти:

В 2012 году рынок карт памяти, по оценке компании «Евросеть», составил 20,5 млн. шт., увеличившись на 31% к прошлому году. В денежном выражении рынок вырос на 23% до 12 млрд. руб. Средняя цена сократилась на 6% до 586 руб.

Рынок характеризуется низкой лояльностью к производителю, основными факторами выбора карты памяти остается ее объем, емкость и производительность.

В 2012 году наиболее популярными оставались карты памяти объемами в 2 Gb и 4 Gb, несмотря на постепенную потерю доли рынка.