Рынок магазинов приложений и контента, 2010-2015

Компания J’son & Partners Consulting представляет результаты исследования рынка магазинов приложений и контента по итогам 2012 года и прогнозы его развития до 2015 года

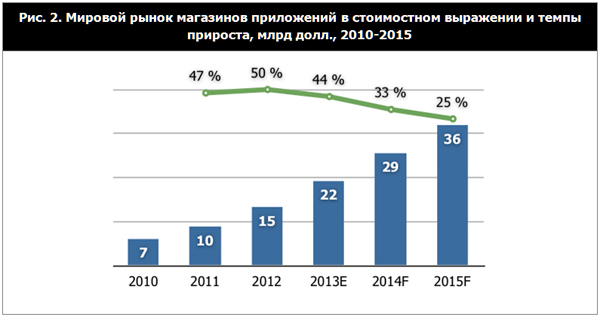

Доход магазинов мобильных приложений в 2012 году составил 15 млрд долл., увеличившись в 1,5 раза по сравнению с прошлым годом. За пять лет рынок приложений для мобильных устройств вырос в несколько раз и на данный момент является одним из самых динамично развивающихся направлений информационно-технологической индустрии.

Источник: J’son & Partners Consulting

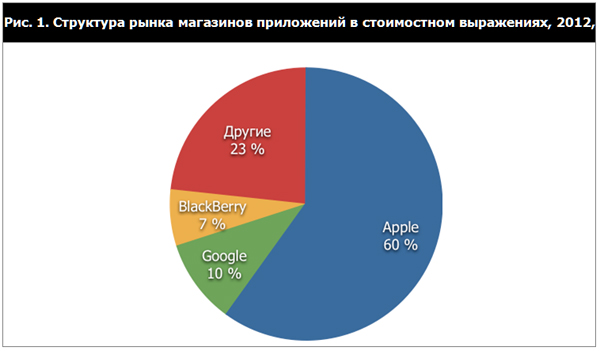

Магазины приложений корпораций Apple и Google являются абсолютными лидерами по количеству загрузок приложений пользователями в 2012 году – 21 млрд. и 15 млрд. соответственно. Однако в структуре доходов рынка больше половины рынка занимает сервис App Store от Apple с 9 млрд долларов, что составляет 60% от суммарного объема рынка. Google Play, не сильно отстающий от App Store по числу загрузок приложений, более чем в 4 раза уступает своему конкуренту по показателю доходности. В то же время корпорация BlackBerry, открывшая свой собственный магазин BlackBerry World спустя полгода после запуска Google Play, по итогам 2012 года заработала не многим меньше – 1 млрд долл. против 1,5 млрд. долл., несмотря на тот факт что количество загрузок в BlackBerry World почти в 8 раз меньше Google Play

Ключевыми игроками рынка магазинов приложений и контента, безусловно, выступают нативные сервисы, разработчиками которых являются производители смартфонов и/или программного обеспечения для них.

Таким образом, на данный момент выделяются 6 крупнейших участников рынка:

1. App Store от Apple

2. Google Play от Google

3. BlackBerry World от BlackBerry

4. Nokia Store от Nokia

5. Samsung Apps от Samsung

6. Windows Phone Store от Microsoft

Помимо нативных магазинов приложений на рынке присутствует большое количество сервисов от сторонних разработчиков, и их число увеличивается с каждым годом. Большинство магазинов являются мультиплатформенными и продают приложения на практически все существующие операционные системы: Android, BlackBerry, iOS, Java, Palm OS, Symbian, Windows Mobile. Также данные сервисы характеризуются предоставлением потребителям возможности оплачивать свои покупки не только банковской картой, но и через операторский биллинг, PayPal, а зачастую и с помощью виртуальной валюты.

Такие магазины, как правило, достаточно быстро пополняют свой ассортимент до нескольких тысяч и, а иногда и десятков тысяч наименований, что обусловлено желанием разработчиков расширять свою аудиторию. В какой-то момент разработчику, например, приложений для Android становится «тесно» в рамках одного магазина Google Play, особенно, беря во внимание тот факт, что количество приложений в крупнейших магазинах приближается к миллиону, что затрудняет и удлиняет расстояние между разработчиком и конечным потребителем. И тогда независимый разработчик начинает задумываться о том, какие еще есть способы донести до пользователей свои приложения, и встречает на своем пути огромное множество альтернативных сервисов от сторонних компаний. Одними из успешных примеров сторонних магазинов приложений на мировом и российском рынках выступают:

1. GetJar от GetJar

2. Cydia Store от SaurikIT

3. Opera Mobile Store от Opera Software

4. Amazon Appstore от Amazon.com

5. GetUpps! от МегаЛабс

6. Яндекс.Store от Яндекс

Драйверы роста рынка:

1. Рост числа мобильных устройств

2. Увеличение влияния мобильных социальных сетей на пользователей

3. Экспансия экосистем Android, iOS, Windows 8

4. Рост количества планшетных компьютеров

5. Развитие мобильных платежных систем и мобильного банкинга

6. Изменение модели потребления – «глобальная мобилизация»

7. Снижение стоимость общения через мобильные устройства

8. Совмещение использования мобильных устройств с компьютером и

телевизором

9. Геопозиционирование

10. Появление социальных сетей на мобильных устройствах

Барьеры, препятствующие росту рынка:

1. Неосведомленность пользователей

2. Сложности оплаты

3. Большое количество пользователей при невысокой доходности рынка

Несмотря на наличие данных барьеров эксперты Json & Partners Consulting отмечают, что похожие барьеры были и на заре интернет-рынка, но спустя достаточно короткий период времени они перестали оказывать останавливающее действие. Обладатели мобильных телефонов с учетом их опыта по оплатам и пользованию Интернетом гораздо быстрее преодолеют данные ограничения, и в течении 2-3 лет они перестанут оказывать влияние на рынок.

Динамика и прогноз развития рынка

J’son & Partners Consulting прогнозирует, что объем мирового рынка магазинов приложений в стоимостном выражении в 2015 году составит около 36 млрд долл., превысив показатель 2012 года почти в 2,5 раза.

Источник: J’son & Partners Consulting

Содержание полной версии (88 стр.) отчета «Рынок магазинов приложений и контента, 2010-2015»

1. РЕЗЮМЕ

2. Введение

3. Источники и методология

4. Определение и классификация мобильных приложений и сервисов

5. Экосистемы продаж приложений и контента: генезис и история развития

6. Рынок магазинов приложений и контента в мире: текущая ситуация

7. Ключевые игроки рынка: нативные магазины приложений. Особенности, контент, бизнес модели, преимущества и недостатки

7.1. Apple: App Store

7.2. Google: Google Play

7.3. BlackBerry: BlackBerry World

7.4. Nokia: Nokia Store

7.5. Samsung: Samsung Apps

7.6. Microsoft: Windows Phone Store

8. Конкурентные смежные рынки: сторонние магазины приложений. Особенности, контент, бизнес модели, преимущества и недостатки

8.1. GetJar: GetJar

8.2. SaurikIT: Cydia Store

8.3. Opera Software: Opera Mobile Store

8.4. Amazon.com: Amazon Appstore

8.5. МегаЛабс: GetUpps!

8.6. Яндекс: Яндекс.Store

9. Драйверы и барьеры рынка

10. Динамика и прогнозы рынка, 2010-2015 гг.

11. Другие смежные рынки

11.1. Рынок смартфонов в России и в мире

11.2. Рынок планшетных компьютеров в России и в мире

11.3. Широкополосная беспроводная связь в России и в мире

12. Список компаний, упоминающихся в отчете

Список рисунков

Рис. 1. Рынок магазинов приложений в разбивке по крупнейшим

игрокам рынка, млрд долл., 2012

Рис. 2. Рынок магазинов приложений в разбивке по крупнейшим игрокам рынка, млрд

загрузок, 2012

Рис. 3. Структура рынка магазинов приложений в стоимостном и натуральном

выражениях, 2012

Рис. 4. Средний доход на загрузку в целом по рынку и крупнейшим участникам,

2012

Рис. 5. Доходы App Store от Apple, млрд долл., 2013-2016

Рис. 6. Мировой рынок магазинов приложений в стоимостном выражении и темпы

прироста, млрд долл., 2010-2015

Рис. 7. Мировой рынок магазинов приложений в натуральном выражении и темпы

прироста, млрд загрузок., 2010-2015

Рис. 8. Показатель доходности одного приложения в среднем на рынке и темпы

прироста, долл./прил., 2010-2015

Рис. 9. Объем мирового рынка смартфонов в натуральном выражении и доля

смартфонов в общих продажах мобильных терминалов, млн. штук, 1Q2011 –

1Q2013

Рис. 10. Структура мирового рынка смартфонов в разбивке по операционным

системам, 1Q2011 – 1Q2013

Рис. 11. Объем продаж смартфонов в России, млн шт., 1Q2010 года – 1Q2013

Рис. 12. Структура российского рынка смартфонов в натуральном выражении, млн.

штук, 1Q2011- 1Q2013

Рис. 15. Объем рынка планшетных ПК, млн шт., 2010-2016

Рис. 17. Трафик мобильной передачи данных в мире, ЭБ, 2010-2016 гг.

Рис. 18. Трафик мобильной передачи данных, млрд МБ, 1 кв. 2010 года – 2 кв.

2012 года

Рис. 19. Частота использования мобильного интернета со смартфона

Список таблиц

Таб. 1. Основные этапы развития цифрового контента в мире,

1970-2012 гг.

Таб. 2. Нативные магазины приложений, 2012

Таб. 3. Топ-10 кассовых приложений в магазине App Store от Apple

Таб. 4. Топ-10 кассовых приложений в магазине Google Play от Google

Таб. 5. Топ-10 кассовых приложений в магазине BlackBerry World от

BlackBerry

Таб. 6. Топ-10 кассовых приложений в магазине Nokia Store от Nokia

Таб. 7. Топ-10 кассовых приложений в магазине Samsung Apps от Samsung

Таб. 8. Сторонние магазины приложений, 2013

Таб. 9. Топ-10 популярных приложений в магазине GetJar от GetJar

Таб. 10. Скриншоты магазина Cydia Store от SaurikIT

Таб. 11. Топ-12 популярных приложений в магазине Opera Mobile Store от Opera

Software

Таб. 12. Топ-10 популярных приложений в магазине Amazon Appstore от

Amazon.com

Таб. 13. Топ-12 популярных приложений в магазине Opera Mobile Store от Opera

Software

Источник: J’son & Partners Consulting