РБК: по оценкам AdIndex, в 2022 году топ-30 крупнейших рекламодателей сформирован на 90% российскими компаниями

Расходы на продвижение у компаний — лидеров рекламного рынка выросли в 2022 году на 3%, несмотря на кризис и уход иностранных брендов, подсчитали в Adindex. В топ-10 ушедших PepsiCo и Nestle заменили VK и «Тинькофф»

Совокупные бюджеты на продвижение топ-30 крупнейших рекламодателей на российском рынке в 2022 г. составили 141,4 млрд руб., следует из расчетов отраслевого издания AdIndex (есть у РБК). Это на 3% выше, чем лидеры рынка потратили на рекламу в 2021 г. (137,2 млрд руб.). Но состав тридцатки за минувший год сильно изменился: после начала специальной военной операции на Украине западные компании стали массово прекращать деятельность в России или приостановили маркетинговую активность. Кроме того, в 2022 г. крупнейшие интернет-площадки YouTube и Instagram (принадлежит Meta, деятельность которой признана экстремистской и запрещена) закрыли возможность монетизации в России.

Как считали

AdIndex оценил бюджеты на рекламу в тех

каналах, где есть независимый мониторинг размещений (а именно на телевидении, в

прессе, на радио, в наружной рекламе и в интернете) и сформировал топ-30

крупнейших рекламодателей за 2022 г. За основу для оценки всех сегментов, кроме

интернета, был взят мониторинг рекламных выходов и информация о базовой

стоимости исследовательской компании Mediascope и мониторинг Admetrix. Расходы

в интернете запрашивались в компаниях Mediascope и Digital Budget. К этим

данным были применены баинговые условия (то есть система скидок, наценок и

факторов, влияющих на конечную стоимость), полученные опросом крупнейших

рекламных групп. Итоговые показатели представляют собой эстимацию

(приблизительную оценку) бюджетов.

Подходы к оценке, а также условия, по которым рекламодатели закупали рекламу в 2022 г., сформированы с привлечением рекламных холдингов, чьими клиентами являются 24 из 30 компаний рейтинга: Digital Budget, Group4Media, Media Direction Group, Media Instinct Group, NMI Group, OMD OM Group, «Родная Речь», RealWeb, Starlink и АДВ. Представители холдингов подтвердили РБК участие в экспертизе, за исключением Media Instinct Group, представитель которой на момент публикации на запрос не ответил. В группе АДВ отметили, что были задействованы только на стартовом этапе подготовки рейтинга, а в Media Direction Group — что принимали участие в обсуждении методологии и предоставляли часть данных, но не видели финальных цифр.

При подсчетах AdIndex не опирается на данные селлеров рекламы, например «Национального рекламного альянса» (НРА), продающего практически всю рекламу на телевидении. В издании объясняют это тем, что селлеры не имеют права раскрывать условия сделок. Ранее НРА также отказался предоставить данные об объемах рынка телерекламы для ежегодных подсчетов Ассоциации коммуникационных агентств России (АКАР), заявив, что «в текущих условиях оценка объемов и динамики рекламного рынка затруднительна», а подход к анализу должен быть изменен. АКАР со ссылкой на представителей телерекламного сегмента писала, что оценка этого канала распространения рекламы осложнена из-за снижения «прозрачности в экономике», «что подтверждается закрытием части государственной статистики, ограничениями на отчетность системообразующих организаций, изъятием части информации из публичного пространства».

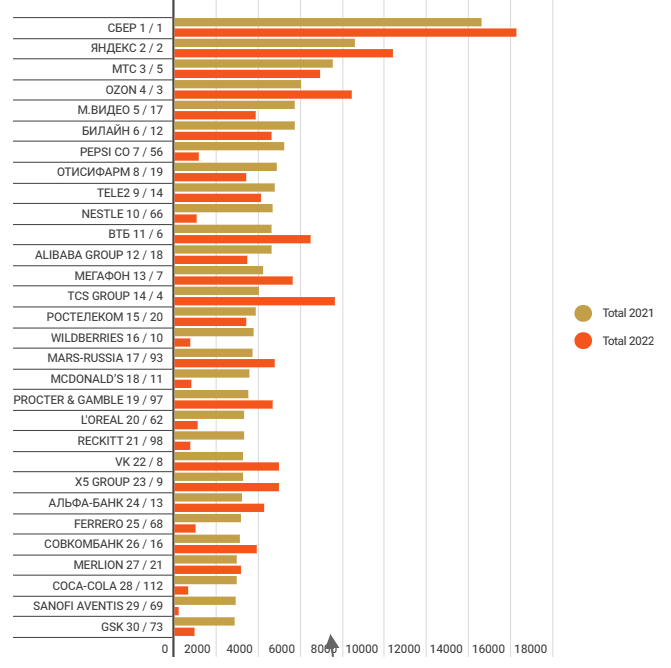

Как изменился топ-30 рекламодателей после ухода западных брендов

- По итогам 2021 г. в топ-30 рекламодателей, по версии AdIndex, входило 10 международных компаний: Pepsi Co (в 2021 г. ее рекламный бюджет в России составлял 5,2 млрд руб., падение в 2022-м — 78%, до 1,2 млрд руб. за счет работы в январе — марте), Nestle (4,7 млрд руб. в 2021-м, падение — 78%), Procter & Gamble (3,7 млрд руб, –80%), Mars-Russia (3,5 млрд руб., –78%), L’Oreal (3,3 млрд руб., –67%), Reckitt Benckiser (3,3 млрд руб., –77%), Ferrero (3,1 млрд руб., –68%), Coca-Cola (2,9 млрд руб., –78%), Samsung Electronics (2,9 млрд руб., –94%) и Sanofi Aventis (2,8 млрд руб., –66%). Недополученный рекламный бюджет именно от этих компаний на 2022 г. суммарно составил 27,2 млрд руб. при условии, что их расходы сохранились бы на уровне 2021 г., утверждают в AdIndex. Место ушедших компаний в рейтинге заняли российские бренды, основная часть которых нарастила собственные рекламные бюджеты более чем в 1,5 раза.

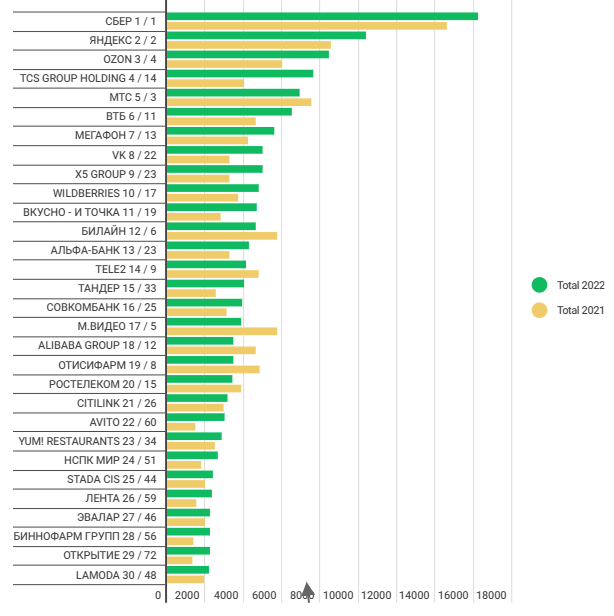

БЮДЖЕТЫ ТОП-30 РЕКЛАМОДАТЕЛЕЙ 2022 ГОДА И ИХ ПОЗИЦИИ В 2021 ГОДУ

БЮДЖЕТЫ ТОП-30 РЕКЛАМОДАТЕЛЕЙ 2021 ГОДА И ИХ ПОЗИЦИИ В 2022 ГОДУ

- Louis Vuitton Moet Hennessy, объявившая в марте о прекращении деятельности

в России, остался в топ-5 крупнейших рекламодателей в печатной прессе. В 2022

г. компания потратила на такую рекламу 188 млн руб. (в основном в первые месяцы

года) и занимала третье место в этом сегменте (для сравнения: в 2021 г. LVMH

была на первом месте по расходам на рекламу в прессе с бюджетом 676 млн руб).

На первое место в этом сегменте с третьего поднялась компания-производитель

медицинского оборудования индивидуального использования «Prodвижение» (бренды

Selfdocs, «Радуга прозрения», «Тренажер Маркелова» и др.), нарастив бюджет в

этом сегменте с 349 млн до 597 млн руб.

- Удерживающий с 2019 г. первое место в рейтинге «Сбер» продолжает

увеличивать отрыв от конкурентов, указали в AdIndex. В 2022 г. его бюджет (16,2

млрд руб.) в 1,5 раза превысил рекламные расходы находящегося на второй позиции

«Яндекса» (10,4 млрд руб.). Сам «Яндекс» увеличил маркетинговые расходы на 21%,

тогда как «Сбер» — на 11%.

- Только семь компаний из рейтинга AdIndex за 2022 г. сократили рекламные

бюджеты. Среди них — три оператора сотовой связи: МТС (6,9 млрд руб., –9% год к

году), «ВымпелКом», известный под брендом «билайн», (4,6 млрд руб., –24%) и

Теlе2 (4,1 млрд руб., –16%). «МегаФон», напротив, рекламные бюджеты нарастил на

24% — до 5,6 млрд руб.

- Увеличили рекламные расходы и все попавшие в рейтинг банки. TCS Group Holding, владеющая «Тинькофф Банком», вошла в пятерку крупнейших рекламодателей, поднявшись с 14-й строки в 2021 г. на 4-ю в 2022-м. Ее бюджеты, по оценке AdIndex, выросли по сравнению с 2021 г. на 91% — до 7,6 млрд руб. Впрочем, медиадиректор «Тинькофф» Михаил Горбунцов, не приводя абсолютных показателей, заявил, что расходы банка на рекламу в 2022 г. были «примерно сопоставимы» с показателями 2021-го, но компания «больше вкладывалась в лояльность клиентов, а не в рекламу».

Как изменился весь рекламный рынок

Оценку рынку рекламы в 2022 г. ранее давала АКАР: по четырем медиасегментам

(исключая ТВ) — интернет, радио, пресса и наружная реклама — его объем составил

392 млрд руб., что лишь на 2% меньше, чем годом ранее. Согласно их подсчетам,

более 80% рынка рекламы пришлись на долю интернета — этот сегмент по итогам

прошлого года снизился на 2% (до 324,9 млрд руб.).

У Ассоциации развития интерактивной рекламы (АРИР, ранее — IAB Russia) оценка только рынка интернет-рекламы за прошедший год выше — 520 млрд руб. (бюджеты анализировали по новой методике, которая учитывает рекламные инвестиции как в традиционные, так и в инновационные каналы). В АКАР и АРИР отказались отвечать на вопросы РБК, считают ли они, что информация о рекламных кампаниях в 2022 г. стала более закрытой и были ли подсчеты осложнены непрозрачностью рынка.

Что говорят агентства и крупнейшие рекламодатели

Собственные данные Digital Budget (они также учитывались в рейтинге AdIndex) и

кадровая политика компаний — участников рынка свидетельствуют о том, что 2022

г. для рекламной индустрии оказался «очень тяжелым», отмечает основатель этой

компании Александр Степанов. «Мы видим снижение рынка интернет-рекламы в

совокупности примерно на 20% к 2021 г.», — утверждает он.

Генеральный директор агентства Initiative (входит в холдинг АДВ) Ирина Локшина напрямую связывает ситуацию в digital-сегменте с уходом иностранных интернет-платформ: «Мы столкнулись с беспрецедентной ситуацией, когда спрос стал выше тех объемов, которые могут закрывать отечественные площадки».

В числе тех, кто «сильно корректировал» digital-сегмент, — МТС, признает директор департамента маркетинговых коммуникаций МТС Мария Яковлева. 2022 г., по ее словам, заставил многих рекламодателей «более тщательно и избирательно подходить к вопросу медиастратегии и медиасплитов (разделения рекламного бюджета по разным сегментам. — РБК)». Свободные медиабюджеты компания перенаправила в пользу таких рекламных каналов, как онлайн-кинотеатры, rewarded video (короткое рекламное видео, после просмотра которого пользователь, например, может бесплатно использовать то или иное приложение) и размещение у блогеров. Комментируя подсчеты AdIndex по рекламным расходам МТС, Яковлева отметила, что у компании в 2022 г. действительно была «экономия и оптимизация бюджета, но в несколько меньшем объеме» (конкретные показатели она не назвала).

В пресс-службе «Ростелекома» заявили, что данные AdIndex о снижении рекламных бюджетов группы (включая Tele2) «не соответствуют действительности», и предположили, что аналитика учитывает не весь инвентарь. Однако собственные показатели в компании раскрыть отказались. В «МегаФоне» отметили, что в 2022 г. расходы на маркетинг остались примерно на уровне 2021-го.

Составители рейтинга AdIndex отдельно прокомментировали нехарактерное сокращение бюджетов в сегменте телекома. Они указали, что при анализе и обработке данных за 2022 г. в методике Digital Budget произошли изменения, которые повлияли на оценку затрат в сегменте из-за небольшого количества игроков и «позволили включить в итоговую оценку гораздо больше компаний, сделав ее точнее в абсолютном выражении». Также были учтены комментарии от рынка и от экспертной группы, работающей над методикой рейтинга, отметили в AdIndex.

В пресс-службе ВТБ (компания занимает 6-е место в рейтинге AdIndex) сообщили, что данные AdIndex не верифицированы со стороны банка и «могут вводить в заблуждение, так как включают не только расходы на прямую рекламу». Представитель «М.Видео-Эльдорадо» (17-е место в рейтинге) подтвердил снижение рекламных расходов, но добавил, что обновленный подход «позволил увеличить эффективность с точки зрения возврата маркетинговых инвестиций, а также сохранить высокий уровень узнаваемости и покупательской лояльности».

В «Ситилинке» (21-е место) подтвердили факт увеличения рекламных бюджетов, о росте инвестиций в рекламу брендов говорит и «Эвалар» (27-е место), но уточняет, что динамика составила 20% (AdIndex оценил рост расходов на рекламу у «Эвалара» в 14% год к году). В Ozon (3-е место) лишь отметили, что в 2022 г. активно продвигали распродажи и товары продавцов. Остальные участники рейтинга на момент публикации либо отказались от комментариев, либо не ответили на запросы РБК.

Прогнозы рекламных компаний на 2023 г. в основном оптимистичны. Управляющий директор Media Direction Group Денис Максимов ожидает роста рынка в пределах 5–10%. Причем наибольшая динамика, по его словам, придется на наружную рекламу, телевидение и интернет. О потенциале роста минимум на 10% заявили и в NMI Group, назвав одним из главных факторов возможный приток маркетинговых бюджетов из дружественных России стран.

Источник: РБК