Медиакомпании: стратегии развития, активы, доходы, слияния и поглощения

Вторая публикация AdIndex с выдержками из доклада Роспечати посвящена описанию общей медийной среды в России и основным движениям отраслевых активов в 2016 году

Определяющие факторы и общая медийная среда

Объем российского рынка печати за последние пять лет потерял в рублях примерно половину, но печатная пресса остается важной составной частью медиамикса страны, отмечается в докладе. Специалисты прогнозируют, что количество и стоимость сделок с печатными СМИ в мире в 2016 году может значимо превысить показатели предыдущего года.

Однако в России даже профильные инвесторы и участники рынка не спешат инвестировать в газетно-журнальный бизнес, так как не видят возможности возврата инвестиций в ближайшее время. Российский издательский бизнес подвержен сегодня чуть ли не всем возможным рискам: коммерческим, административным, технологическим и макроэкономическим. Поэтому отсутствие в 2015 году интересантов в сделках по слиянию и поглощению компаний индустрии печати стало закономерным, что является еще одним важнейшим симптомом очень серьезной болезни этого рынка.

По мнению агентства Havas Media Russia, развитие отечественного рынка прессы в настоящее время определяют шесть основных тенденций:

1. Оптимизация структуры издательских домов, инфляция и сокращение количества выпускаемых изданий как ответ на кризис. Тенденция выражается в сокращении числа сотрудников редакций и количества выпускаемых изданий, отмене выпуска журналов-двухтомников и специальных (13-х) номеров, переводе части печатных версий изданий в онлайн, расширении практики применения аутсорсинга и т.д.

2. Адаптация издательских домов к требованиям ограничения с 2016 года до 20% доли иностранного участия в бизнесе российских СМИ. Большинство издательских домов сумели вовремя адаптировать свои структуры к новым требованиям законодательства, и кардинальных изменений в их ценовой политике и структуре продаж в 2016 году не ожидается.

3. Движение издательских домов к прозрачности бизнеса. Все больше печатных изданий начинают сертифицировать свои тиражи, что помогает продвигать их рекламные возможности благодаря повышению надежности рекламных инвестиций в прессу, особенно при планировании нестандартных проектов.

4. Развитие контента – ключевая задача современного рынка прессы. Издательские дома в активно развивают не только печать, но и другие платформы, позволяющие достичь разные аудитории потребителей.

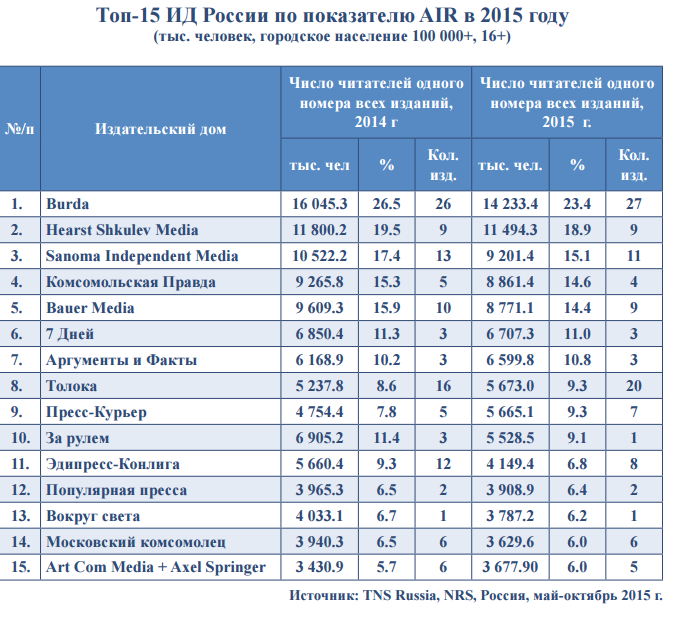

5. Позитивную динамику потребления прессы в настоящее время показывают только наиболее активные и обеспеченные социально-демографические группы читателей. Данные компании TNS Gallup Media свидетельствуют, что пресса как медианоситель продолжает оставаться важнейшим каналом коммуникации с активной (25-44 лет) и обеспеченной аудиторией. Рост читательской активности показывают такие социальные группы как менеджеры/владельцы бизнеса и специалисты.

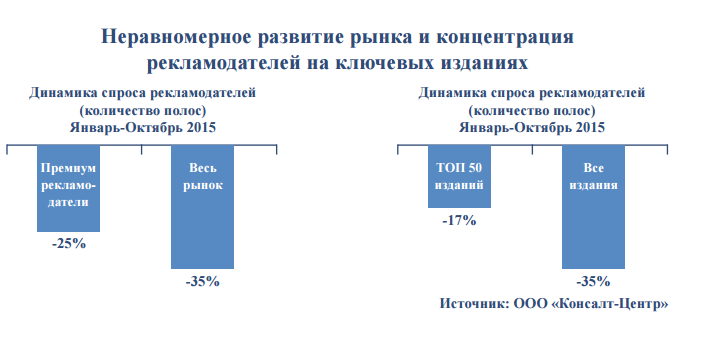

6. Рынок развивается неравномерно, но сегмент качественной и дорогой прессы остается стабильным, поэтому рекламодатели предпочитают ключевые издания. Падение спроса на них значительно меньше, чем в целом по рынку, так аудитория этого сегмента считает прессу ключевым медиа (доля Tоп-10 изданий в 2015 г. по сравнению с 2014 г. выросла с 35% до 39%). Они в гораздо меньшей степени подвержены кризисным явлениям, чем вся остальная печатная пресса.

7. Есть предпосылки, что в 2016 году темпы падения рынка прессы снизятся, поскольку «большинство игроков, для которых она не является ключевым медиа, уже сократили инвестиции. Люксовые рекламодатели, для которых пресса остается одним из важнейших каналов коммуникации (аналогично 2015 году), не будут сильно снижать активность на этом рынке. Сохранение кризисных ожиданий на рынке будет способствовать дальнейшей концентрации рекламы в лидирующих изданиях и издательских домах.

Но медиапотребление теперь в основном растет за счет электронных носителей, отмечают в аудиторско-консультационной компании «Делойт», именно поэтому в России за 2012-2015 годы оно выросло на 8%. Пользователи стали больше читать электронные книги (+31%), проводить время за видеоиграми (+10%) и в интернете (+61%). Потребление периодических печатных изданий, книжной продукции, телевидения и радио, наоборот, упало – по печатным СМИ на 17%, по книгам – на 9%, по радио — на 7%, по ТВ – на 5%. Тем не менее, данные ВЦИОМ свидетельствуют, что телевизор в нашей стране регулярно смотрит 94% населения, слушает радио – 61%, читает газеты и журналы – 57%, печатные и электронные книги – 44%.

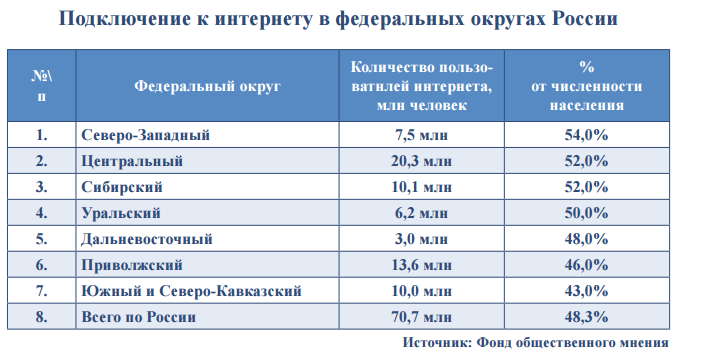

Уровень проникновения интернета в России разные источники оценивают по-разному. По данным Фонда общественного мнения (ФОМ), интернетом в нашей стране по разным причинам ныне не пользуется половина населения. Среди них есть и те, кто не имеет технической или экономической возможности подключиться к сети, и те, кто просто не интересуется новыми технологиями. К интернету пока вообще не подключены 6725 населенных пунктах России. В 1343 малых городах и селах отсутствует даже голосовая сотовая связь. По экономическим причинам интернет недоступен 67% семей, имеющим доход 12 тыс. руб. в месяц и ниже. Но и среди семей с доходом 45 тыс. руб. и более в месяц интернетом не пользуется 21%.

Таблица 1. Подключение к интернету в федеральных округах России

В Минкомсвязи России доступность широкополосного интернета в стране по итогам 2015 года оценивали в 66,7%. Реализуется федеральная целевая программа, направленная на устранение цифрового неравенства в 2014-2018 годах, но выделенные на эти цели 27 млрд рублей составляют менее половины необходимых средств, считают в «Ростелекоме», в реальности требуется 67,5 млрд руб. бюджетных средств и до 20 млрд руб средства инвесторов.

По мнению экспертов Роспечати, фундаментальных причин, обуславливающих резкий спад инвестиционной активности на рынке печатных СМИ России, в данный момент нет, но такой спад существует.

Федеральный рынок активов печатных СМИ

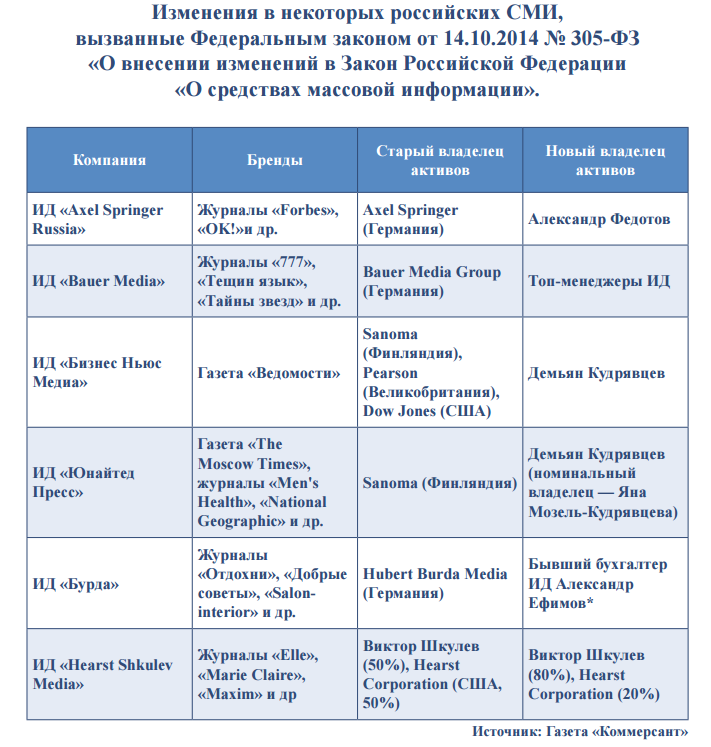

Главный вектор изменений на рынке активов печатных СМИ России в 2015 году задал Федеральной закон о недопустимости превышения 20% иностранного участия в бизнесе российских СМИ, вступивший в силу с 2016 года. К концу 2015 года эти требования выполнило большинство российских медиа с иностранным участием: Bauer Media, Burda, Axel Springer Russia, Sanoma Independent Media, Hearst Shkulev Media, Эдипресс-Конлига, Эгмонт Россия Лтд, Бонниер Бизнес Пресс, издатель газеты «Ведомости» – ЗАО «Бизнес Ньюс Медиа», много менее крупных. Но не все, в том числе ИД Conde Nast – 100% российская «дочка» одноименного американского медиахолдинга (издает в России журналы Vogue, Glamour, Tatler, Allure, Architectural digest/AP, Conde Nast Traveller).

Одним из первых завершил комплекс необходимых действий ИД Hearst Shkulev Media (HSM), имевший 55 региональных представительств в России и странах СНГ. Совокупный разовый тираж изданий холдинга в 2015 году превышал 11 млн экз., а аудитории 18,8 млн чел. (данные TNS Russia). Процесс приведения бизнеса Hearst Shkulev Media в соответствие с нормами Федерального закона № 305-ФЗ проходило следующим образом. В августе 2015 года Федеральная налоговая служба зарегистрировала компанию «Херст Шкулев Паблишинг» (HSP) во главе с В.М. Шкулевым (президент и владелец). Его доля в HSP составляет 80%, а доля Hearst Corporation – 20%. «Херст Шкулев Паблишинг» были переданы все права на издание, производство и распространение изданий Hearst Shkulev Media, и именно с ней заключены новые лицензионные договоры. При этом компания Hearst Shkulev Media с прежним составом капитала (50х50%) превратилась в агентство по сбору и продаже рекламы. Кроме того, произошло объединение региональных интернет-активов Hearst Shkulev Media с сетью городских сайтов Rugion, для чего HSM купила контрольный пакет акций ООО «Ругион» в июне 2015 года. Сейчас по числу посетителей региональная сеть HSM самая большая среди городских и региональных сайтов в России (данные LiveInternet), объединение с Rugion увеличило ее аудиторию больше чем на треть. По данным Google Analitics, ежемесячная аудитория всех интернет-ресурсов HSM составляет около 50 млн уникальных пользователей.

По данным «СПАРК-Интерфакс», бизнесмен Алишер Усманов в декабре 2015 года стал владельцем 100% долей ООО «Коммерсантъ Холдинг», который сейчас является единственным владельцем АО «Коммерсантъ», учредителя и издателя одноименной газеты.

Группа компаний «РБК» отказалась от прямого контроля над «РБК-ТВ» и «БизнесПресс», переведя эти активы в «РБК онлайн» и «РБК эфир», т.к. головную компанию (ОАО «РБК») группа «Онэксим» Михаила Прохорова контролирует через кипрскую компанию «Pragla Ltd». В августе 2015 года ФАС России одобрила сделку между РБК и его основным владельцем Михаилом Прохоровым, удовлетворив ходатайство ООО «Бизнесинформ» о покупке 100% ООО «РБК Онлайн».

Первая компания полностью принадлежит ОАО «РБК», а вторая – Михаилу Прохорову. ООО «РБК Онлайн» было учреждено 24 апреля прошлого года. Тогда же совет директоров «РБК» одобрил внесение в капитал этой компании ряда активов (100% издателя газеты и журнала РБК – ООО «Бизнеспресс», 100% ЗАО «РБК-ТВ») и приобретение ООО «Бизнесинформ» 80,46% «РБК Онлайна» за 851,5 млн руб. Позже в отчетности по МСФО медиа-холдинг РБК сообщил, что компания создана в рамках реструктуризации для приведения структуры холдинга в соответствие с новым законом «О СМИ», а деньги за долю в «РБК Онлайн» были получены от «Онэксим-банка».

Газете «Ведомости» пришлось сменить конечного собственника. В марте 2015 года им стал Д.Б.Кудрявцев, бывший генеральный директор «Коммерсанта», после того как выкупил 33,3% финской компании Sanoma в ЗАО «Бизнес Ньюс Медиа», а остальные доли этого ЗАО – у американской компании «Dow Jones & Co» и британской компании «FT Group». Д.Б. Кудрявцев также приобрел у «Юнайтед Пресс» газету The Moscow Times и ряд журналов – Men's Health, National Geographic Россия и др. По данным «СПАРК-Интерфакс», 3 ноября 2015 года он перерегистрировал эти издания на свою жену Яну Мозель-Кудрявцеву, ставшую учредителем ООО «Москоутаймс».

Кроме доли в ЗАО «Бизнес Ньюс Медиа» и 100% ООО «Юнайтед пресс», до начала 2016 года Sanoma владела в России ООО «Мондадори Индепендент Медиа» и 50% ООО «Фэшн Пресс». А все вместе эти активы были объединены в ИД Sanoma Independent Media. О желании Sanoma покинуть медийный рынок России стало известно задолго до принятия закона № 305-ФЗ, так как глобальные финансовые показатели бизнеса холдинга к тому времени ухудшались. Главной проблемой стала продажа самого ценного из российских активов Sanoma – ООО «Фэшн Пресс». В итоге в канун 2016 года при участии Hearst Corp было принято решение о создании для целей покупки активов «Фэшн Пресс» консорциума инвесторов во главе с венчурным фондом InVenture Partners, который и купил у Sanoma все оставшиеся российские активы. По словам управляющего партнера фонда InVenture Partners С.А. Азатяна, 30 декабря 2015 года консорциум купил 50% долей Sanoma в голландской компании Hearst Independent Media Publishing (HIMP), ставшей к тому времени единственным владельцем ООО

«Фэшн Пресс», и 100% ее долей в ООО «Мандадори Индепендент Медиа».

При участии Hearst Corp. была создана новая совместная компания – ООО «Премиум паблишинг», где российским акционерам принадлежит 80% долей. Она в настоящее время является российским издателем всех лицензионных журналов HIMP и онлайн-ресурсов. ООО «Фэшн пресс» теперь занимается чисто коммерческими вопросами – продажей рекламы, дистрибуцией и пр.

Hubert Burda Media в апреле 2015 года инициировала создание ООО «Эверест культура», в котором 10% принадлежат структуре этого немецкого холдинга, а еще 90% – бухгалтеру российского ИД Burda Александру Ефимову. В ноябре прошлого года ФАС России одобрила приобретение ООО «Эверест культура» 100% ИД Burda.

Схожей схемой воспользовалась и медиакомпания Bauer Media Group. По данным «СПАРК-Интерфакс», в ноябре 2015 года ее основная структура в России – Коммандитное товарищество «Бауэр СНГ и компания» – и пять физических лиц из числа его топ-менеджмента учредили ООО «Бауэр Медиа Групп», 20% которого принадлежит материнской «Bauer Media Group», и по 16% Сергею Алексеенко, Алексею Иванову, Елене Прядко, Алишеру Халилову и Музе Монамсу.

ИД Axel Springer Russia купила компания Александра Федотова ArtCom Media Group.

Швейцарский медиахолдинг Edipresse тоже свернул свой бизнес в России. 100% своей российской «дочки» – издательского дома «Эдипресс-Конлига» – он продал в июле 2015 года ее генеральному директору Максиму Зимину.

Датская компания Egmont, 100% «дочка» которой – АО «Эгмонт Россия Лтд» издавала детские книги и журналы в нашей стране, в октябре 2015 года передала права на издания новой компании, зарегистрированной на Михаила Морозова, до того – заместителя гендиректора АО «Эгмонт Россия Лтд».

Активами шведской компании Bonnier Group (в России «Бонниер Бизнес Пресс») являлись газета «Деловой Петербург», сайт Dp.ru. и 51% многопрофильной медийной группы ЗАО «Агентство журналистских расследований» («АЖУР-медиа»), выпускающей еженедельники «Ваш тайный советник» и «МК в Питере», журнал «Город 812», интернет-газеты «Фонтанка.ру» и «47 Новостей из Ленинградской области», поддерживающей сайты «Фонтанка.fi», «Фонтанка.fm», «Доктор Питер», «Водитель Петербурга»).

24 декабря 2015 года газета «Ведомости Северо-Запад» сообщила, что владельцем 80% газеты «Деловой Петербург» («ДП») стал девелоперский холдинг «Fort Group», а 20% осталось у издательского дома «Bonnier Group». Компании холдинга принадлежат Максиму Левченко и Борису Пайкину.

После объединения в ноябре 2015 года активов медиагруппы «Актион» и Международного центра финансово-экономического развития (МЦФЭР) на рынке прессы России образовался новый лидер в сегменте B2B. Основным владельцем МЦФЭР до осени 2015 года была голландская компания Wolters Kluwer, после сделки 100% ЗАО «МЦФЭР» стали собственностью его генерального директора Максима Межанского и его заместителя Валентина Гирихиди. Далее, как писали российские деловые СМИ, «Актион» купил у них 100% МЦФЭР в обмен на пакет акций в головной структуре «Актиона». С учетом того, что «Актион» и МЦФЭР теперь имеют 0,5 млн подписчиков, а средняя цена одной подписки составляет 12 тыс. руб. в год, то их общий доход оценивается экспертами в 6 млрд руб. С такими показателями объединенная компания претендует не только на статус крупнейшего игрока в сегменте B2B, но и на всем издательском рынке России.

Компания Полины Дерипаски Forward Media Group инвестировала в онлайн-проекты The Village, Wonderzine и Furfur, входившие в холдинг Look At Media (LAM). Сам холдинг также провел реорганизацию, в процессе которой российские сайты были выделены в одну компанию, платформа для производства и дистрибуции контента GRID – в другую, а американский сайт Hopes and Fears – в третью. ИД Forward Media Group до декабря 2015 года был зарегистрирован на кипрский офшор «R.M.V Print Ltd», но теперь его учредителем является Полина Дерипаска, жена бизнесмена Олега Дерипаски.

В конце 2015 года компании сотовых операторов «Мегафон», «Вымпелком» и «МТС» уведомили Роскомнадзор о прекращении действия свидетельств о регистрации своих сайтов как СМИ. Отказ от регистрации они объяснили законодательными ограничениями для иностранцев в СМИ. Это шаг пришлось предпринять, потому что крупнейшими совладельцами «Вымпелкома» являются норвежская компания Telenor и британская компания L1 Technology Михаила Фридмана, Германа Хана и Алексея Кузьмичева (33% и 56,2% обыкновенных акций соответственно), а остальные акции торгуются на NASDAQ. Контрольный пакет «Мегафона» принадлежит компании USM Group Алишера Усманова, зарегистрированной на Британских Виргинских островах, а еще 25% – шведской компании TeliaSonera. Депозитарные расписки, представляющие около 45% акций МТС, торгуются на Нью-Йоркской фондовой бирже.

Итак, российские медиакомпании с иностранными акционерами весь 2015 год искали способы соответствия новым правилам.

Что касается других сделок по слиянию, то их количество и объемы в 2015 году были невелики. Общая сумма сделок M&A на рынке России сократилась на 58% (до $15 млрд), а активность на 50% (до 144 сделок).

Утратила свое прежнее значение «Балтийская медиагруппа» (БМГ), контроль над которой после смерти ее прежнего владельца Олега Руднова в январе 2015 года перешел к А.А. Габрелянову. От прежней БМГ сохранилось всего два СМИ — телеканал Life78, пришедший на смену «100 ТВ», и радио «Балтика», сменившее музыкальный формат на новостной. Печатные активы группы — газеты «Вечерний Петербург», «Смена» и «Невское время» закрылись. Та же участь постигла информагентство «БалтИнфо», а радио «Нева FM» перешло на техническое вещание.

В начале 2015 года издатель, полиграфист и президент Союза издателей ГИПП С.Н. Моисеев купил часть ИД «6 соток», принадлежащего депутату Государственной Думы А.В. Туманову.

Летом 2015 года британская медийная компания Telegraph Media Group подписала эксклюзивный договор с российским медиахолдингом Maer Group о совместной работе в некоторых изданиях, включая The Daily Telegraph, The Sunday Telegraph и The Telegraph. По договору Maer Group стала эксклюзивным представителем этих брендов в России, прежде всего, в части предложения рекламы в их ресурсы.

Группа компаний Rambler&Co во главе с управляющим акционером и генеральным директором Александром Мамутом в ноябре 2015 года запустила собственное информационное агентство Rambler News Service (RNS).

26 октября 2015 года о запуске собственного информагентства объявил «Яндекс», причем публикации там готовят не журналисты, а алгоритмы «Яндекса» на основе мониторинга и анализа данных.

10 февраля 2016 года информационное агентство «Интерфакс» сообщило, что компания «Ура медиа», работающая под брендом 1 Mediainvest, купила у ИД «Комсомольская правда» газету «Советский спорт» и другие активы этого издания.

В конце декабря 2015 года ФАС России разрешила Национальной Медиа Группе (НМГ) купить 13,98% голосующих акций газеты «Известия». В этом решении отмечается, что «в совокупности с имеющимися в распоряжении «НМГ» голосующими акциями (23,15%) и с акциями «Инвест-Медиа» (50,19%), входящей с «НМГ» в одну группу лиц, доля НМГ составит 87,32% голосующих акций «Известий».