Рынок маркетинговых коммуникаций в интернете. Итоги 2012 года

Сегменты, динамика, крупнейшие игроки. Подготовлено по материалам отраслевого доклада Федерального Агентства по печати и массовым коммуникациям

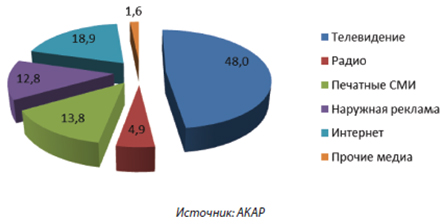

Объем российского рынка рекламы в средствах ее распространения в 2012 г., по оценке Ассоциации коммуникационных Агентств России (АКАР), составил почти 300 млрд рублей (за вычетом НДС), что на 13% больше, чем в предыдущем году. Интернет вышел на вторую позицию по объему рекламы (рис. 5.1), при этом в 2011 г. он занимал третье место после телевидения и печатных СМИ. По темпам же прироста Интернет-реклама остается самым динамично развивающимся сегментом рынка (+35% против +9% у телевидения и +2% у печатных СМИ).

Рисунок 5.1. Структура рекламного рынка России в 2012 г., %

По общему объему рекламы в Интернет Россия занимает 6-е место в Европе, а по темпам развития признана самым быстроразвивающимся рынком в мире, обогнав по стремительности Китай, Индию и Бразилию.

Опережающий рост рынка Интернет-рекламы объясняется огромными преимуществами Интернет в области таргетинга (нацеливания) рекламы на пользователей. Уже сейчас широко распространены возможности таргетинга по географии, времени, истории поисковых запросов, социально-демографическим характеристикам и поведению пользователя на сайте рекламодателя (ретаргетинг). Технологии Интернет-рекламы позволяют показывать каждому сегменту пользователей отдельный рекламный модуль. Это приводит к более высоким показателям эффективности рекламы по сравнению с традиционными медиа. Кроме того, росту доли Интернет-рекламы способствуют развитие онлайн-видео и социальных медиа, а также введение запретов рекламы на ТВ отдельных видов товаров и существенных ограничений для наружной рекламы в крупных городах.

Однако отмечая увеличение доли онлайн-рекламы в общей структуре рекламного рынка в стране в целом, необходимо признать, что в провинции пока еще довольно весома реклама в печатных СМИ, на радио, телевизионная и наружная, поскольку далеко не все регионы могут похвастаться хорошими показателями в сфере доступности Интернета как для населения, так и для бизнеса.

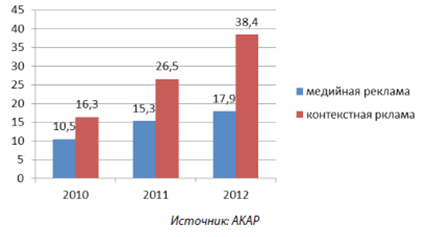

Объем российского рынка Интернет-рекламы традиционно складывается из продаж в Рунет медийной и контекстной рекламы (рис. 1). Однако в последнее время активно формируются рынки таких рекламно-маркетинговых услуг, как поисковая оптимизация (SEO – Search engine optimization), реклама в соцсетях (SMM – Social media marketing) и видеореклама. Согласно данным исследования РАЭК и ВШЭ «Экономика Рунета 2011-2012 гг.», в 2011 г. объем рынков поисковой оптимизации составил 8,56 млрд рублей, SMM – 2,98 млрд рублей, видеорекламы – 800 млн рублей; в 2012 г. прогнозируется рост рынков соответственно на 19%, 40% и 59%.

Рисунок 1. Развитие основных сегментов рынка Интернет-рекламы в России в 2010-2012 гг., млрд рублей

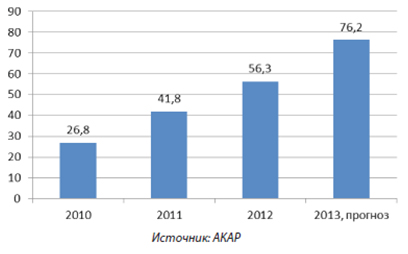

Несмотря на рост рынка Интернет-рекламы в абсолютных показателях (рис. 2), его темпы, по оценкам аналитиков, будут снижаться (рис. 3). Замедление темпов роста рынка Интернет-рекламы в 2012 г. – наиболее значимый тренд и для его основных сегментов: рост по контекстной рекламе 45% (против 63% годом ранее), по медийной рекламе всего 17% (против 46% в 2011 г.). Эта тенденция подтверждается и финансовой отчетностью крупнейших игроков российского рынка Интернет-рекламы. За третий квартал 2012 г. выручка «Яндекса» составила 19,95 млрд рублей против 13,59 млрд рублей за тот же период 2011 г., однако годовые темпы роста по итогам девяти месяцев (+47%) – это существенное снижение по сравнению с ростом за аналогичный период в 2011 г. (+60%). У второго крупнейшего игрока рынка «Mail.ru» годовые темпы роста за первые девять месяцев 2012 г. составили 36,5% против 59% роста в 2011 г.

Рисунок 2 Объем рынка Интернет-рекламы в России в 2010-2013 гг., млрд рублей

Рисунок 3 Темпы роста рынка Интернет-рекламы в

России в 2010-2013 гг., %

Сохраняющийся взрывной рост числа мобильных пользователей в России способствует развитию рынка мобильной рекламы. Его объем по данным исследований компании «J’son & Partners Consulting» в 2012 г. составит 60,8 млн долларов, а в ближайшие три г. он может вырасти в 3,5 раза и к 2015 г. достигнет 215,8 млн долларов. Главная особенность российского рынка мобильной рекламы состоит в том, что операторы сотовой связи самостоятельно продают рекламу конечным заказчикам. Как отмечается в отчете «J&P», участников рынка можно разделить на четыре типа: операторы сотовой связи; игроки медийной и контекстной Интернет-рекламы, такие как «Яндекс», «Google» и др.; сервис- и контент-провайдеры; агентства мобильной рекламы. Структура рынка мобильной рекламы представлена на рис. 4.

Рисунок 4 Структура рынка мобильной рекламы и маркетинга по каналам доставки, % (2012 г.)

По-прежнему самым значительным и активно растущим сегментом мобильной рекламы остаются SMS-сообщения. В этот сегмент входят прямые рассылки, контекстные предложения в рамках запросов абонентами определенных операторских услуг, геотарегетинг (рассылки по географическому признаку, например близости к торговой точке). На долю рекламных сообщений приходится 60% рынка. Рассылки занимают максимальную долю и в структуре доходов операторов от мобильной рекламы. Однако сегмент рекламных сообщений, по оценкам экспертов, будет терять долю рынка, при этом оставаясь самым большим сегментом в прогнозируемом периоде. Самым перспективным каналом мобильного маркетинга в ближайшее время станет медийная (On-screen) реклама. Этому способствуют расширение географии 3G-сетей и улучшение качества связи. На рынок влияет и рост проникновения смартфонов и планшетных компьютеров, а также развитие мобильных платежных систем и мобильного банкинга. Наиболее перспективный и быстрорастущий сегмент – это реклама в мобильном вебе и приложениях. Именно здесь рост будет идти опережающими темпами за счет увеличения проникновения мобильного Интернета, снижения стоимости и роста числа смартфонов и планшетов. Использование такой рекламы позволит рекламодателю донести свои сообщения до большей и лучшей аудитории за счет возможности интегрировать рекламное сообщение по заданным условиям.

Среди наиболее ярких событий рынка Интернет-рекламы в 2012 г. нужно отметить зарождение технологий «Real Time Bidding» (RTB, аукцион рекламных объявлений в реальном времени). Новая технология выгодна как рекламодателям (возможность снизить стоимость привлечения посетителя и конверсии), так и рекламным площадкам (возможность увеличить доходы от размещения рекламы). Крупнейшие игроки российского рынка Интернет-рекламы заявили о запуске собственных RTB-сервисов или использовании протокола RTB для оптимизации размещения рекламы: с начала 2012 г. RTB-продукты предлагает в России «Google», а в марте о запуске собственной RTB-платформы заявил «Яндекс». Продавать Интернет-рекламу с помощью технологии RTB к концу г. стали и другие компании («ADFOX», «Between Didital»). Но настоящим стартом для RTB в России, по мнению экспертов, станет 2013 год, когда игроки рынка сумеют не только опробовать новую технологию, но и привлечь к ее использованию крупнейших рекламодателей. По прогнозам в 2013 г. RTB может занять около 5% рынка дисплейной рекламы. По оценке компании «eMarketer», к 2015 г. RTB-рынок в России может достичь 720 млн долларов и составит 18% всего российского рынка Интернет-рекламы, оцененного аналитиками в 4 млрд долларов.

В целом аналитики выделяют следующие тенденции на рынке рекламной коммуникации в России до 2015 г.:

• увеличение доли онлайн-видеорекламы до 10-12% от общего

объема рынка к 2015 г.;

• продолжение роста контекстной рекламы, прямая связь динамики этого рекламного

сегмента с динамикой аудитории и проникновением ШПД;

• дальнейшее падение рыночной доли медийной рекламы, еще большее снижение

эффективности баннеров и rich media;

• появление новых форматов нестандартного маркетингового продвижения, большее

внимание крупных рекламодателей к возможностям контекста, таргетинга в

социальных медиа;

• интеграция рекламных кампаний с мобильными каналами продвижения, синергия

Интернет-рекламы и мобильного маркетинга.

К сдерживающим факторам развития рынка Интернет-рекламы эксперты относят нехватку квалифицированного персонала. Рынок растет быстро, и это приводит к тому, что спрос на профессионалов существенно опережает их предложение. Компании сталкиваются с кадровым

дефицитом, и это ограничивает темпы и качество роста. Вторая проблема – это увеличивающаяся активность государства в регулировании отрасли. Реестр запрещенных сайтов, усложнение использования персональных данных, ужесточение правил торговли для Интернет-магазинов – все это также может привести к снижению темпов роста рынка Интернет-рекламы.

5.2. Электронная коммерция

Объем российского рынка электронной коммерции по итогам 2012 г. достиг, по данным компании «PricewaterhouseCoopers» (PwC), $10,4 млрд (310 млрд рублей), по оценке же «Morgan Stanly» – $12 млрд. Общие объемы продаж сравнимы с показателями Бразилии и Индии, но существенно отстают от США и Евросоюза. Доля e-commerce в общем объеме розничной торговли России, по разным оценкам, составляет от 1,9% до 2,2% против 7% в США и 9% в большинстве западноевропейских стран.

Тем не менее, ежегодный существенный прирост рынка (рис. 4), позволяет специалистам в области электронной коммерции прогнозировать для России будущее крупнейшего Интернет-рынка Европы через несколько лет. Уже сейчас число онлайн-покупателей в стране достигло 18 млн человек, что составляет примерно 30% от общего числа российских Интернет-пользователей и 15% взрослых жителей России. При этом 48% пользователей сделали свои первые покупки в Интернет только за последние два года.

Рисунок 5 Прирост российского рынка онлайн-торговли в 2010-2013 гг., %

Согласно данным исследовательской компании «East-West Digital News» (EWDN) на сегодняшний день в России насчитывается около 25 тыс. Интернет-магазинов, причем большая их часть находиться в Москве и Санкт-Петербурге. Несмотря на такое разнообразие, третью часть российского электронного рынка контролируют 300 лидирующих компаний.

По данным исследования, проведенного агентством «Digital Guru», доля ТОП-10 Интернет-магазинов Рунет (табл. 1) в общем объеме оборота Интернет-торговли России составила в 2012 г. чуть более 18%, а по оценке «McKinsey & Company» первая десятка компаний по общему объему выручки занимает лишь 10% всего рынка. Это свидетельствует о низкой степени концентрации рынка электронной коммерции и его незрелости. Например, в США, мировом лидере онлайн-торговли, этот показатель составляет 52%.

Таблица 1. ТОП-10 Интернет-магазинов Рунет в 2012 г.

|

№ п/п |

Название (веб-адрес) магазина |

Характеристика ассортимента |

Оборот, млн долл. |

|

1 |

«Юлмарт»(Ulmart.ru) |

Компьютерная, цифровая и бытовая техника |

379 |

|

2 |

Exist.ru |

Автомобильные запчасти и аксессуары |

360 |

|

3 |

Ozon.ru |

Универсальный ассортимент |

237 |

|

4 |

«Связной»(Svyaznoy.ru) |

Телефоны, портативная цифровая техника |

233 |

|

5 |

Холдинг «KupiVip» (KupiVip. |

Одежда, обувь, аксессуары |

187 |

|

6 |

Holodilnik.ru |

Крупная бытовая техника |

169 |

|

7 |

Wildberries.ru |

Одежда |

168 |

|

8 |

Sotmarket.ru |

Мобильная техника и электроника |

153 |

|

9 |

Biglion.ru |

Скидочный сервис |

150 |

|

10 |

«М.видео» (www.mvideo.ru) |

Электроника и бытовая техника |

111 |

Источник: Digital Guru

В 2012 г. офлайн-представители практически всех товарных категорий и товаров приняли колоссальные меры по развитию онлайн-сегмента. В настоящее время 60% игроков рынка электронной коммерции – это новые компании, ориентированные на онлайн-бизнес, а 40% – традиционные ритейлеры, открывшие Интернет-магазины.

О своем выходе на электронный рынок объявило множество крупных и мелких компаний, в том числе торговая розничная сеть «Metro Cash&Carry», занимающая четвертое место по объему продаж в России, крупные сети «AШАН» и «X5». В тестовом режиме запустили свои Интернет-магазины такие компании сегмента мебели, стройматериалов, товаров для дома и ремонта, как «Leroy Merlin», «OBI» и «Castorama». Компании «Уютерра» и «Метрика» уже заявили о своем намерении в скором времени открыть электронные представительства. Российский Интернет-рынок бытовой техники и электроники отличился появлением действительно крупного и мощного продавца – компании «Enter». В связи с выходом на электронный рынок крупных офлайн-сетей, «чистым» Интернет-магазинам приходится с ними конкурировать только в тех сегментах, куда пока не пришли крупные традиционные ритейлеры.

Под влиянием современных тенденций активно развивается сегмент C2C, представителями которого являются электронные доски объявлений и Интернет-аукционы. Согласно различным оценкам, сегмент C2C в России вырос за последние несколько лет на 30-50%. А наиболее крупные игроки, такие как «Slando.ru», «Molotok.ru», «Irr.ru» и «Avito.ru», показали более высокий уровень роста. Те компании, которые имели изначально небольшую базу, сообщают о годовом росте в 50-100%.

На современном рынке электронной коммерции отдельную нишу занимают пришедшие к нам с Запада купонные и скидочные сервисы (рис. 6). В 2012 г. по мнению экспертов, должна кардинально поменяться бизнес-модель. На сегодняшний момент целевая аудитория подобных сервисов уже успела, не смотря на недолгое присутствие на российском рынке, потерять восприимчивость и лояльность. Лидирующие в России купонные сервисы, такие как «Biglion», «Groupon» или «KupiKupon», уже не могут похвастаться приростом аудитории. Это объясняется недостаточным качеством предлагаемых товаров и услуг.

Рисунок 6 Структура Интернет-рынка электронной коммерции России в 2012 г.

В структуре рынка электронной торговли по отдельным категориям товаров и услуг в 2012 г. наблюдались существенные изменения. Так, стремительно выросла доля Интернет-продаж железнодорожных и авиа-билетов, за счет чего сократилась доля продаж физических товаров. Самый динамичный рост (в 1,5 раза) наблюдался в сегменте одежды, обуви и аксессуаров. В два раза увеличился объем сегмента детских товаров и на 70% – косметики и парфюмерии. Практически не растет Интернет-оборот цифрового контента, не считая электронных книг, а музыка и фильмы почти не продаются в Сети.

В 2012 г. мониторингу потребительских предпочтений россиян, совершающих онлайн-покупки, был посвящен ряд опросов. По данным «РБК.research» чаще всего российские Интернет-покупатели приобретают одежду, электронику и бытовую технику (рис. 7). Согласно данным, представленным ВЦИОМ, тройку лидеров продаж замыкают печатная продукция (книги, газеты, журналы) и диски с разными видами контента, а в ТОП-10 попали также (в порядке убывания): билеты и турпутевки, мелкая бытовая техника, косметика, крупная бытовая техника, товары для дома, билеты в кино и театры, спорттовары.

Основной объем онлайн-покупок в России приходится на Москву и Подмосковье (45%) и Санкт-Петербург и Ленинградскую область (11%), что вызвано, прежде всего, неразвитостью логистической инфраструктуры. Но, по мнению многих экспертов в области электронной коммерции, именно регионы станут залогом роста российского рынка Интернет-торговли в ближайшие пять лет. Этот рост будет происходить за счет нескольких факторов: предпочтение столичными покупателями зарубежных Интернет-магазинов; достаточная насыщенность столичного Интернет-рынка; более быстрые темпы роста Интернет-торговли в регионах, чем в Москве и Санкт-Петербурге. По свидетельству гендиректора OZON, начиная с IV квартала 2011 г., более половины заказов Интернет-магазина приходит из регионов, а не из Москвы и Санкт- Петербурга, причем в основном из малых городов. На «Яндекс.Маркет» доля региональных Интернет-магазинов увеличилась за год с 23% до 36%.

Рисунок 7 Предпочтения россиян в покупках товаров и услуг через Интернет в 2012 г., % к числу опрошенных

Как объясняют специалисты, региональный рынок электронной торговли развивается значительно активнее столичного за счет того, что в местных офлайн-магазинах ассортимент значительно ограничен по сравнению с Интернет-магазинами, особенно это касается одежды, обуви и товаров для детей. Кроме того, в Интернет-магазинах цифровые и электронные устройства стоят значительно дешевле, иногда разница в стоимости электронных гаджетов в онлайне и офлайне составляет более двух раз.

Эксперты «ЕWDN» считают основным препятствием для развития электронной коммерции в регионах низкую осведомленность их населения об областных онлайн-магазинах и недостаточную маркетинговую активность. При этом специалисты отрасли уверены, что подобные проблемы в ближайшее время будут решены. Однако прочие тормозящие факторы, такие как доступность традиционных магазинов, затруднения с доставкой товаров из Интернет-маркетов, а также ценовое преимущество, по-прежнему будут актуальны в российских регионах.

К факторам, негативно влияющим на развитие онлайн-торговли в целом, аналитики относят также низкое проникновение широкополосного доступа, небольшой уровень семейных доходов, слабое использование банковских карт для покупок, недоверие населения к e-commerce (к качеству товара и онлайн-платежам). В качестве средства, способствующего росту электронной торговли, эксперты называют планшетные ПК, под которые оптимизируются сайты Интернет-магазинов. Только в первой половине 2012 г. продажи планшетников в России выросли более чем в 4 раза по сравнению с аналогичным периодом прошлого года.

Рост торговли в Интернете приносит значительную прибыль поисковым системам. Уже сейчас около 87% онлайн-покупателей в России ищут товары через поисковики. Наиболее популярными торговыми площадками Рунета являются «Яндекс.Маркет» и «Товары@Mail.ru». Так, 40% поисковых запросов генерируется через «Яндекс.Маркет». Торговая площадка Интернета является систематизатором огромного количества предложений Интернет магазинов, где можно подобрать товар, сравнить его с другими предложениями, получить о нем полную информацию, пообщаться с другими потребителями.

Эксперты считают, что 2013 год станет переломным для российского рынка Интернет-торговли (рис. 8). К 2015 г. прогнозируется увеличение доли Интернет-продаж до 4,5% от всех розничных продаж в стране.

Рисунок 8 Объемы онлайн-продаж в России в 2012-2015 гг., млрд рублей

Среди основных тенденций развития рынка электронной коммерции называются «сращивание» офлайна и онлайна; внимание к продажам через мобильные приложения (пока они дают не более 10% оборота российской e-commerce). По мнению игроков рынка, перейти в ближайшее время на новый уровень взаимодействия с клиентом Интернет-магазинам позволит сочетание ретаргетинговых технологий, SMM-маркетинга и еCRM-систем.

5.3. Облачные вычисления

Сегодня одним из стратегических направлений в развитии информационно-коммуникационных технологий в России является развитие облачных технологий.

Интернет по существу сам является «облаком» – это не единое целое, а лишь множество взаимосвязанных сетей, принадлежащих огромному количеству людей, государств и компаний.

Как частные пользователи, мы используем «облака» еженедельно, если не сказать ежечасно: это электронная почта, файлообменники, поисковые системы «Яндекс» и «Google». Или, например, «Skydrive» – наше личное хранилище данные во Всемирной паутине. Облачные сервисы представляют собой приложения, доступ к которым обеспечивается через Интернет. Любой пользователь рано или поздно сталкивается с тем, что для решения новых задач требуются дополнительные мощности, так как не достаточно оперативной памяти или места на жестком диске, либо не устраивает быстродействие существующей системы. Это ведет к финансовым затратам, иногда значительным. Облачные технологии являются принципиально новым решением, которое позволяет использовать глобальную сеть для доступа к IT-инфраструктуре и сервисам.

Суть облачных вычислений в том, что набор технических и технологических средств предоставляется заказчику как услуга, обеспечение которой выполняется ресурсами поставщика. И если в случае с частным лицом пользование «облаками» оплачивает рекламодатель (реклама «ВКонтакте», баннеры на «Яндексе»), то в случае с бизнесом подход иной: бизнес-пользователи оплачивают эти услуги по мере их потребления.

В зависимости от места положения облачных вычислений их делят на три вида. Первый – это публичные облака, которые, как правило, представлены целым рядом дата-центров вендоров (поставщиков), расположенных по всему миру. Несомненный плюс их в том, что одну и ту же услугу заказчик может получить из разных дата-центров. Второй – облако хостера; в данном случае дата-центр оператора находится в конкретной стране и из него оказываются услуги заказчику. Третий вид – частное облако; оно находится внутри предприятия, что позволяет, например, бухгалтерии филиала использовать бухгалтерские программы и мощности для обработки данных из дата-центра, установленного в центральном офисе.

На сегодняшний день существует несколько модификаций облачных сервисов:

• SaaS (Software as a Service) – облачное приложение как услуга, при этом пользователь не контролирует ни оборудование, ни приложение;

• PaaS (Platform as a Service) – облачная платформа как услуга, когда пользователю предоставляется возможность разрабатывать и устанавливать собственные приложения на предоставляемой платформе. В этом случае клиент контролирует приложения, но не контролирует IT-инфраструктуру;

• IaaS (Infrastructure as a Service) – облачная инфраструктура как услуга: клиент получает виртуальную архитектуру, состоящую из серверов, сетевого оборудования и рабочих станций, на которых устанавливает собственные операционные системы, приложения и базы данных.

В апреле 2012 г. группой активистов облачного рынка была создана Ассоциация Облачных Технологий – Russian Cloud Computing Professional Association (RCCPA) – первое профессиональное объединение независимых экспертов, работающих в области создания, развития и внедрения облачных технологий и сервисов. Основная цель RCCPA состоит в выработке единых подходов к формированию развития облачных вычислений в России и создании экспертной площадки для развития российских облачных проектов на международных рынках. Оргкомитет ассоциации планирует развивать и стандартизировать облачные технологии в России, а также приносить лучшие западные практики и решения на рынок. В планах ассоциации – регулярное проведение встреч, семинаров и конференций, в рамках которых члены ассоциации смогут обмениваться опытом по профильным вопросам. К ассоциации, которая объединила 87 организаций России, Украины, Белоруссии и Казахстана, присоединились ведущие эксперты компаний «EMC», «Microsoft», «Softline» и многие другие.

Согласно социологическим исследованиям, проведенным RCCPA, главная проблема внедрения облачных технологий в России – отсутствие юридических механизмов, которые бы четко прописывали ответственность поставщиков облачных услуг в плане конфиденциальности и безопасности данных. Из 300 опрошенных руководителей среднего и крупного бизнеса такую проблему отметили 182 респондента (61%). В связи с этим ассоциацией разработан проект закона «Об облачных вычислениях». Принятие закона позволит в полной мере реализовать такие проекты, как «Электронная Россия» и «Электронная Москва», вывести в «облака» информационные мощности крупнейших государственных и бизнес-порталов. Если Государственная Дума примет закон, объем рынка облачных вычислений в России к 2016 г. может составить свыше $5 млрд.

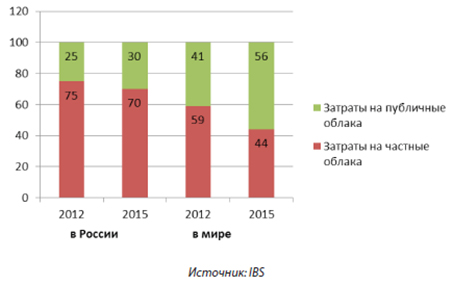

В настоящее время согласно данным, опубликованным в отчете Группы компаний «IBS», потребление облачных услуг в России находится на довольно низком уровне. Аналитики оценивают объем рынка публичных и частных (в той их части, которая поддается оценке) облачных услуг в пределах от $120 до $250 млн (для сравнения: ИТ-расходы заказчиков в России составляю порядка $30 млрд, включая корпоративных и частных пользователей). Однако доля затрат на «облака»в общих ИТ-затратах российских заказчиков постепенно будет повышаться, что подразумевает весьмавысокие темпы роста российского рынка облаков. В частности, как прогнозируют аналитики IBS,среднегодовой рост рынка публичных облачных услуг составит в ближайшие 4 года почти 90% (посравнению с 40% в среднем для мирового рынка «облаков»). На мировом облачном рынке спросна публичные облачные услуги благодаря более высоким темпам роста превысит спрос на частныеоблака уже в ближайшие один-два года. В отличие от общемировой ситуации, в России частныеоблака будут по-прежнему пользоваться большей популярностью как минимум в течение ближайших5-7 лет. Соотношение затрат на частные и публичные облака в России изменится незначительно (рис.9). Популярность частных облаков у российских заказчиков также диктует иное, чем на другихразвитых рынках, соотношение между моделями потребления облачных услуг. Если в мире наиболеепопулярной моделью потребления облачных услуг является SaaS, то в России большая часть затратприходится на IaaS, и эта ситуация существенно не изменится в ближайшие годы.

Рисунок 9. Структура затрат на российском и мировом рынке облачных услуг в 2012-2015 гг.

Перспективные направления в применении облачных технологий – это реклама и маркетинг. Но у SaaS-сервисов существует ряд недостатков и минусов. В частности, облачные сервисы дублируют информацию клиентов не только в «облака», но и на девайсы, то есть однажды созданный файл или скаченная программа, у одного пользователя может занимать место на 3–5 устройствах. По мнению экспертов, дороговизна облачного террабайта, а он стоит 800–900 долларов (тогда как накопитель такого же объема стоит 150 долларов) – это та проблема, которая разрешится в ближайшие годы. Однако эксперты «IBS» убеждены, что вопрос излишнего копирования данных облачным сервисам необходимо решать уже сегодня.

Высокие темпы роста рынка облачных продуктов и услуг означают существенную трансформацию структуры и объемов спроса со стороны заказчиков, как на новые продукты, так и на традиционную продукцию ИТ-компаний. ИТ-компании будут вынуждены адаптировать свое продуктовое предложение, а также менять модели взаимодействия с заказчиками в рамках реализации инфраструктурных и интеграционных проектов. В том числе это связано с описанными особенностями структуры спроса на облака на российском ИТ-рынке – такой вывод делают эксперты «IBS».

С технической точки зрения, внедрению облачных технологий в России пока что мешает и недостаточная зона покрытия территории всей страны высокоскоростным Интернетом, постоянное подключение к которому является главным условием работы в «облаке». Неудивительно, что порядка 36% респондентов, опрошенных Агентством Облачных Вычислений, указали именно нестабильную работу Интернета как тормозящий фактор на пути внедрения облачных технологий.

Облачный офис уже давно стал реальностью для многих российских организаций. Облачные вычисления выгодны всем: способствуют развитию бизнеса, создают предпосылки для роста IT- и телекомрынков, повышают инновационный потенциал государства и уровень информатизации общества. Доля компаний, которые уже внедрили облачные вычисления в свою работу или планируют внедрять, составляет 10-12%. При этом внедрение «облаков» активнее идет в столицах, чем в регионах.

Основной сегмент российских потребителей «облаков» – это крупные предприятия, они составляют до 80%. Однако, исследование, инициированное в 2011 г. компанией «Microsoft», показало, что 52% владельцев малого и среднего бизнеса (МСБ) в России считают, что облако станет основой IT-инфраструктуры их компаний в ближайшем будущем. Продуктивность собственного бизнеса после «пробы» облака отметили 59% руководителей. Еще 57% «попробовавших» заметили экономию денег. О том, что благодаря облаку их компании стали более инновационными, заявили 24% опрошенных.

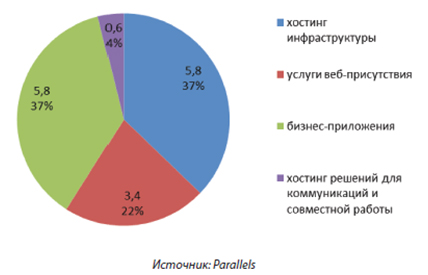

Применение облачных сервисов в МСБ стало одним из трендов 2012 года. Согласно исследованию компании «Parallels», объем этого рынка в 2012 г. составил 15,6 млрд рублей или $466 млн. Структура рынка представлена на рис. 10.

По прогнозам Parallels, в ближайшие три года средний темп роста российского рынка облачных сервисов для МСБ составит 34% и к 2015 г. достигнет $1,1 млрд. Среди облачных сервисов, пользующихся популярностью в сфере МСБ, находятся: бизнес-почта – 15% компаний, бизнес-аналитика – 15%, специфические бизнес-приложения – 14%, архивирование данных – 13%. Разумный максимум, который готовы платить компании МСБ за облачные сервисы, составляет 30-60 руб./мес. за пользователя, что примерно в 4 раза меньше минимальной суммы, которую в среднем просят за свои услуги провайдеры облачных решений. Стоимость обслуживания, конечно, сильно зависит от функционального содержания сервиса и тарифного плана. Например, расценки компании «СКБ Контур», которая заслуженно пользуется репутацией лидера облачного рынка, колеблются от 500 до 2000 руб./мес. (для системы «Эльба» и «Контур-Экстерн» для индивидуальных предпринимателей).

Рисунок 10. Структура российского рынка облачных услуг для среднего и малого бизнеса в 2012 г., млрд рублей

В мировых масштабах российский рынок облачных услуг оценивается от нескольких долей до 2% в зависимости от сектора услуг и методики исследования. По внедрению облачных технологий в бизнес Россия находится пока на достаточно скромном 34-м месте в мире. По данным аналитического исследования «Orange Business Services» в России наибольший интерес заказчики будут проявлять к решениям IaaS и SaaS. Согласно прогнозу, средний ежегодный рост этих сегментов рынка составит около 40% и 50% соответственно, они по-прежнему будут доминировать на рынке. В общей сложности доля облачных сервисов и связанных с ними сопутствующих услуг достигнет 13% от рынка ИТ-услуг России. Ускоренному развитию облачных технологий будет способствовать появление целого класса мобильных устройств, готовых к использованию облачных сервисов, – нетбуков, планшетов и коммуникаторов, которые получили широкое распространение среди российских пользователей в последнее время. Однако, тормозом для продвижения «облаков» на российском рынке остается дефицит кадров – IT-специалистов с широким кругозором.

Экономические аспекты Интернет-бизнеса

По оценкам исследовательской фирмы «IDC», опубликованным в отчете «Russia Vertical Markets 2012-2016 IT Spending Forecast», ИТ-рынок России в 2011 г. превысил $32,1 млрд и продолжил рост. При этом 39,6% рынка приходятся на домашних пользователей. В корпоративной России основные отрасли-потребители: телекоммуникационная, транспортная, энергетическая. IDC прогнозирует на период 2012-2016 гг. в России устойчивый рост затрат на ИТ – ежегодно в среднем на 8%, что составит $47,3 млрд в 2016 г.

Ежегодный рейтинг 30 крупнейших компаний Рунета составляет журнал «Forbes». Компании в рейтинге проранжированы по выручке за 2012 год. Так как большинство участников рейтинга – непубличные компании, то оценка выручки проводилась методом опроса менеджмента и акционеров компаний, конкурентов и аналитиков. Использовалась также информация, представленная в «Системе профессионального анализа рынков и компаний» (СПАРК) агентства «Интерфакс». В рейтинг не включены b2b-компании («Бегун» и пр.), российские филиалы международных компаний («Google» и пр.), компании, которым Интернет принес менее половины выручки («Связной» и пр.), а также банки («Тинькофф Кредитные Системы» и пр.). Первая десятка рейтинга-2012 представлена в табл. 2. Совокупная выручка всех 30 участников рейтинга превысила $5 млрд

Таблица 2. Рейтинг крупнейших компаний Рунета за 2012 г.

|

№№ |

Компания |

Выручка |

Год |

Число |

|

1 |

Яндекс (www.yandex.ru) |

$925 млн |

2000 |

3500 |

|

2 |

Mail.ru Group (mail.ru) |

$745 млн |

2005 |

3061 |

|

3 |

Утконос (www.utkonos.ru) |

$300 млн |

2000 |

5000 |

|

4 |

Wildberries (www.wildberries.ru) |

$290 млн |

2004 |

2200 |

|

5 |

Ozon (www.ozon.ru) |

$270 млн |

1998 |

2000 |

|

6 |

Холодильник.ру (www.holodilnik.ru) |

$262 млн |

2003 |

748 |

|

7 |

KupiVIP (www.kupivip.ru) |

$256 млн |

2008 |

1100 |

|

8 |

РБК (www.rbc.ru) |

$186 млн |

1993 |

2570 |

|

9 |

Biglion (www.biglion.ru) |

$175 млн |

2010 |

1200 |

|

10 |

ВКонтакте (vk.com) |

$150 млн |

2006 |

200 |

Источник: Forbes

Интернет-компании в своем большинстве являются закрытыми, но некоторые из них котируются на биржах и выглядят там неплохо. Так на ММВБ акции «Mail.ru» и «Яндекс» наряду с сотовыми операторами МТС и «Вымпелком» (они же и крупные Интернет-провайдеры) признаны самыми быстрорастущими в 2012 г. Рост акций «Mail.ru» за декабрь 2012 г. и за весь год составил соответственно 5,6% и 47,24%, а рост акций «Yandex»– 6,6% и 24,99%.

В масштабном исследовании «Экономика Рунета», проведенном РАЭК и ВШЭ, объем рынка Рунета в 2011 г. оценен в 553,79 млрд рублей, что составляет порядка 1% ВВП России.Эксперты прогнозируют, что по итогам текущего 2012 г. объем российского Интернет-рынка вырастетна 30%. Структура Интернет-рынка Рунет по секторам представлена в табл. 3.

Таблица 3. Структура российского Интернет-рынка по секторам

|

Сектор |

Оборот, млрд рублей |

Доля, % |

|

Ритейл |

309,4 |

55,85 |

|

Электронные платежи |

166,7 |

30,10 |

|

Контекстная реклама |

24,24 |

4,38 |

|

Медийная реклама |

15,83 |

2,86 |

|

Веб-разработки |

9,83 |

1,78 |

|

Поисковая оптимизация |

8,56 |

1,55 |

|

Электронный контент и игры |

8,24 |

1,49 |

|

Хостинг и регистрация доменов |

5,32 |

0,96 |

|

Маркетинг в социальных сетях |

2,98 |

0,54 |

|

Программное обеспечение |

1,89 |

0,34 |

|

Видеореклама |

0,8 |

0,15 |

Источник: РАЭК, ВШЭ