Обзор рекламного рынка России по итогам 9 месяцев 2011 года

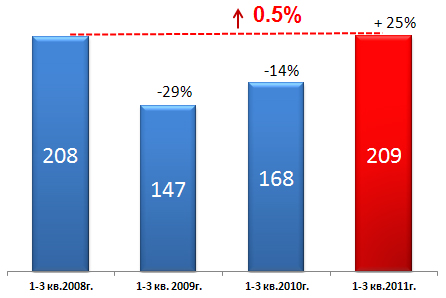

Согласно оценке комиссии экспертов Ассоциации Коммуникационных Агентств России (АКАР), суммарный объем рекламы в средствах ее распространения за 9 месяцев 2011 года составил около 209 млрд. руб. (включая налоги)

Диаграмма 1. Объемы рекламного рынка в 1-3 кв. 2008-2011 гг., млрд. руб. с НДС

Источник: АКАР1

Как уже отмечалось в предыдущих обзорах, высокие темпы прироста в I полугодии 2011 года в значительной степени обусловлены невысокими объемами рекламного рынка в первой половине 2010 года. В связи с этим прогнозировалось дальнейшее закономерное снижение темпов прироста, учитывая более успешные показатели второй половины 2010 года по отношению к первой. Итоги 3-х кварталов 2011 года продемонстрировали обещанное снижение динамики рекламного рынка по отношению к прошлому году в сравнении с динамикой 1 квартала и полугодия (25% прироста против 29% и 28%). Тем не менее, превышение докризисных показателей 2008 года, достигнутое в первой половине 2011 года, удалось сохранить и по итогам 9 прошедших месяцев (диаграмма 1).

Рассмотрим абсолютные и динамические «успехи» отдельных сегментов рекламного рынка России (таблица 1).

Наибольшие темпы прироста по-прежнему демонстрирует интернет-реклама, при этом активнее развивается подсегмент контекстной рекламы, что сказывается на росте его доли во всем сегменте, которая по итогам 3-х кварталов практически вдвое превышает долю медийной интернет-рекламы. Второй лидер рынка в рейтинге динамики рекламных бюджетов – тематическое (кабельно-спутниковое) ТВ, прирост которого составил 41% по отношению к аналогичному периоду прошлого года, тогда как динамика всего телевизионного сегмента соответствует приростному показателю по рекламному рынку России в целом (25%). Учитывая наибольшую долю рекламных бюджетов (около 50%), которую на протяжении длительного времени сохраняет за собой телевидение, можно сказать, что реклама на телевидении в большей степени и обеспечивает текущий уровень динамики российского рекламного рынка. Также отметим, что из всех сегментов, имевших отрицательную динамику в нестабильном 2009 году2, только эфирное ТВ достигло и превысило свои докризисные показатели объемов рекламных бюджетов 2008 года.

Наименьшие темпы прироста по итогам 9 месяцев 2011 года продемонстрировала реклама в прессе. Из всех типов изданий лишь журналы показали ощутимый прирост доходов (10%). Эта группа изданий, являющаяся наиболее значимой и сильной частью прессы, еще больше укрепила свои позиции.

Таблица 1. Распределение бюджетов рекламного рынка по сегментам в 1-3 кв. 2008-2011гг., млрд. руб.с НДС, %

|

СЕГМЕНТЫ |

млрд. руб. с НДС |

Прирост, % |

|||

|

1-3 кв. |

1-3 кв. |

1-3 кв. |

1-3 кв. |

1-3кв. |

|

|

|

|

|

|

1-3кв. |

|

|

ТЕЛЕВИДЕНИЕ |

95.1 |

75.0 |

83.5 |

104.6 |

25% |

|

в т. ч. эфирное |

94.3 |

74.2 |

82.5 |

103.1 |

25% |

|

кабельно-спутниковое |

0.8 |

0.9 |

1.1 |

1.5 |

41% |

|

РАДИО |

10.6 |

7.6 |

7.9 |

9 |

15% |

|

ПЕЧАТНЫЕ СМИ |

53.1 |

28.7 |

30.9 |

33.2 |

7% |

|

в т.ч. газеты |

9.1 |

5.6 |

6.5 |

6.7 |

4% |

|

журналы |

23.6 |

13.5 |

14.3 |

15.8 |

10% |

|

рекламные издания |

20.3 |

9.5 |

10.2 |

10.7 |

5% |

|

НАРУЖНАЯ РЕКЛАМА |

33.9 |

19.7 |

23.2 |

27.8 |

20% |

|

ИНТЕРНЕТ |

12.5 |

13.8 |

20.2 |

31.9 |

58% |

|

в т.ч. медийная реклама |

5.2 |

5.3 |

7.3 |

10.9 |

49% |

|

контекстная реклама |

7.4 |

8.5 |

12.8 |

20.9 |

63% |

|

ПРОЧИЕ |

3.2 |

2.5 |

2.1 |

3 |

23% |

|

ИТОГО |

208.4 |

147.2 |

167.7 |

209.0 |

25% |

Источник: АКАР

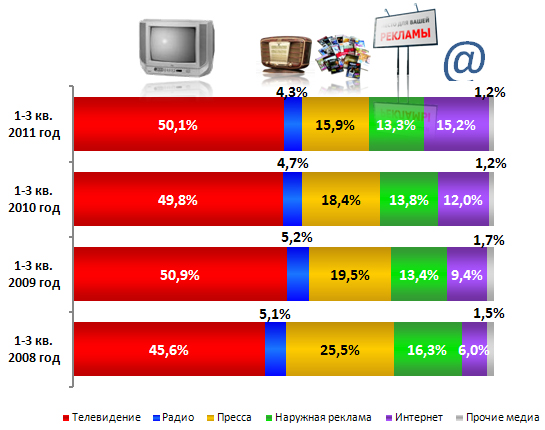

Различная динамика отдельных сегментов вносит некоторые изменения в структуру всего российского рекламного рынка (диаграмма 2). По итогам 9 месяцев 2011 года самым интересным событием в данном ключе стало превышение доли интернет-рекламы над сегментом «наружки», впервые за всю историю. Нет сомнений, что и далее интернет будет наращивать свой вес на российском рекламном рынке. По-прежнему сокращается доля сегмента прессы. Долевые изменения большинства сегментов рынка не повлияли на долю телевидения, которое, как уже отмечалось выше, сохраняет за собой около половины всех рекламных бюджетов.

Диаграмма 2. Долевое распределение бюджетов рекламного рынка по сегментам в 1-3 кв. 2008-2011 гг., %

Источник: АКАР

Далее рассмотрим динамику развития основных сегментов рекламного рынка России на федеральном и региональном уровнях. По итогам 3-х кварталов основные тенденции, имевшие место в первом полугодии, не претерпели серьезных изменений.

Как уже отмечалось в предыдущих обзорах, сильное падение рекламных расходов в регионах в кризис и перераспределение телерекламного эфира в пользу федерального ТВ повлекли за собой снижение доли региональной составляющей в телевизионном сегменте на протяжении последних 3-х лет. Относительно успешный для региональной телерекламы 3-й квартал 2011 года (например, очень высокие показатели июля) помог сохранить долю региональной составляющей по итогам 9 месяцев текущего года на уровне аналогичного периода прошлого года (21%) и избежать ее дальнейшего снижения3.

Таблица 2. Доли региональной рекламы на телевидении в 1-3 кв. 2008-2011гг.,%

|

Сегменты |

1-3 кв. |

1-3 кв. |

1-3 кв. |

1-3 кв. |

|

Региональная реклама |

28% |

23% |

21% |

21% |

Источник: АЦВИ

В рассматриваемом периоде увеличили рекламную активность региональные рекламные издания и газеты, в центральной прессе доходы рекламных изданий, напротив, снизились. Тем самым несколько увеличилась (около 1%) доля регионов в рекламных доходах всего сегмента прессы.

Региональное размещение на радио по-прежнему растет быстрее размещения «Москва + сеть». Доля региональной составляющей по итогам первых 3-х кварталов 2011 года увеличилась до 54%.

Таблица 3. Доли региональной рекламы на радио в 1-3 кв. 2009-2011гг.,%

|

Сегменты |

1-3 кв. 2009 г. |

1-3 кв. 2010 г. |

1-3 кв. 2011 г. |

|

Региональная реклама |

47% |

52% |

54% |

Источник: АЦВИ

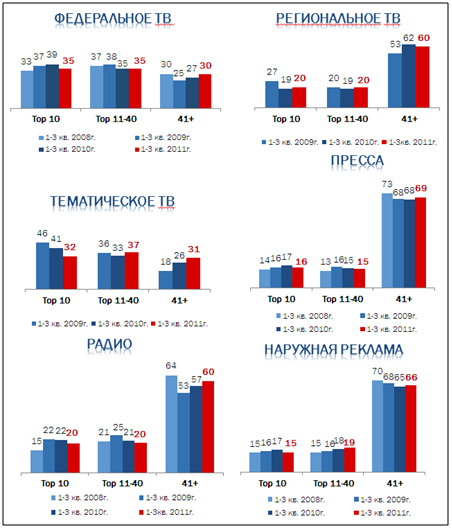

Регулярный анализ поведения групп рекламодателей4 на отдельных сегментах рекламного рынка5, проводимый в АЦВИ, по итогам 9 месяцев не выявил серьезных отклонений от тенденции, которая имело место в первой половине текущего года. Во всех сегментах рекламного рынка, за исключением регионального телевидения, наблюдается сокращение доли крупных и рост доли средних и мелких рекламодателей.

Диаграмма 3. Доли бюджетов групп рекламодателей в медиасегментах рекламного рынка в 1-3 кв. 2008-2011 гг., %

Источник: АЦВИ

В завершении, перейдем к анализу рынка в разрезе рекламируемых групп товаров и услуг. По-прежнему ведущие позиции у категорий «Продукты питания», «Парфюмерия и косметика» и «Медицина и фармацевтика», суммарная доля которых по итогам 9 месяцев 2011 года составила 36%.

Таблица 4. Доли крупнейших категорий товаров и услуг в 1-3 кв. 2008-2011 гг., %

|

№ |

Товарные категории |

1-3 кв. |

1-3 кв. |

1-3 кв. |

1-3 кв. |

|

1 |

ПРОДУКТЫ ПИТАНИЯ |

10.9% |

13.3% |

14.5% |

14.1% |

|

2 |

ПАРФЮМЕРИЯ И КОСМЕТИКА |

9.4% |

10.1% |

11.8% |

11.2% |

|

3 |

МЕДИЦИНА И ФАРМАЦЕВТИКА |

6.2% |

9.1% |

9.4% |

10.3% |

|

4 |

ТОРГОВЫЕ ОРГАНИЗАЦИИ |

5.0% |

6.2% |

7.6% |

8.9% |

|

5 |

ЛЕГКОВЫЕ АВТОМОБИЛИ |

8.2% |

6.3% |

5.2% |

6.3% |

|

6 |

УСЛУГИ СОТОВОЙ СВЯЗИ |

5.1% |

6.3% |

5.0% |

4.4% |

|

7 |

ФИНАНСОВЫЕ И СТРАХОВЫЕ УСЛУГИ |

4.1% |

3.9% |

3.5% |

4.3% |

|

8 |

БЫТОВАЯ ХИМИЯ |

3.1% |

2.9% |

3.4% |

3.5% |

|

9 |

ПИВО |

3.5% |

4.1% |

3.5% |

3.5% |

|

10 |

ДОСУГ, РАЗВЛЕЧЕНИЯ, ТУРИЗМ, ОТДЫХ |

3.4% |

3.8% |

3.2% |

2.9% |

|

11 |

СРЕДСТВА И ПРЕДМЕТЫ ГИГИЕНЫ |

2.5% |

2.8% |

2.9% |

2.7% |

|

12 |

ПРОХЛАДИТЕЛЬНЫЕ НАПИТКИ |

2.3% |

3.2% |

2.5% |

2.3% |

|

13 |

ОДЕЖДА И ОБУВЬ |

2.0% |

1.6% |

1.5% |

1.5% |

|

14 |

БЫТОВАЯ ТЕХНИКА |

1.6% |

0.8% |

1.3% |

1.5% |

|

15 |

НЕДВИЖИМОСТЬ |

2.5% |

1.3% |

1.3% |

1.4% |

Источник: АЦВИ

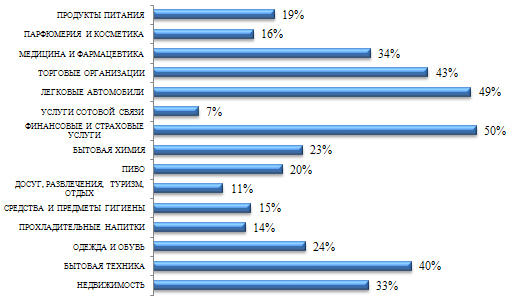

Показав максимальные значения прироста рекламных бюджетов в первых 3-х кварталах 2011 года по отношению к аналогичному периоду прошлого года, значительно увеличили свою долю на рекламном рынке категории «Финансовые и страховые услуги» (прирост 50%), «Легковые автомобили» (49%), «Бытовая техника» (49%) и «Торговые организации» (43%). Напомним, что первые три категории наиболее серьезно «просели» в экономически нестабильном 2009 году. Увеличение рекламной активности компаний, занятых в перечисленных отраслях, которое наблюдается сегодня по сравнению с кризисным периодом, косвенным образом свидетельствует об улучшении финансового благосостояния населения страны, т.е. потребителей, с точки зрения маркетинговых коммуникаций.

Диаграмма 4. Приросты крупнейших категорий товаров и услуг 1-3кв. 2011г./1-3 кв. 2010 г., %

Источник: АЦВИ

1 На сайте АКАР с 2011 года предоставляется информация по интервальным оценкам рекламного рынка без учета НДС. Тем не менее, для наглядного графического представления информации, а также ввиду того, что более ранние исторические периоды публиковались с НДС, в статье предоставляются объемы рекламного рынка России с учетом НДС в виде точных оценок, взятых как середины интервальных оценок АКАР.

2 Интернет и кабельно-спутниковое ТВ также превысили свои показатели 2008 года, но, в отличие от остальных сегментов, они имели положительную динамику в 2009 году.

3 Более подробно вопрос изложен в статье эксперта отдела региональных исследований АЦВИ Евгения Белова «Региональная телереклама. Итоги 3-го квартала 2011 года».

4 Группы сформированы исходя из размеров рекламных бюджетов рекламодателей в рассматриваемом периоде.

5 Для анализа этого тренда были рассмотрены следующие сегменты: телевидение (федеральное, региональное, кабельно-спутниковое), радио (без региональной рекламы), пресса (без региональной рекламы), наружная реклама (по 50 городам).