Как уход иностранных брендов изменил бизнес-ландшафт в России

Рокировка российского рынка оказала воздействие на состояние конкуренции в РФ, но некоторым компаниям удалось укрепить свои позиции

Уход иностранных компаний с российского рынка и продажа активов оказали влияние на перераспределение рыночных долей между оставшимися участниками рынка и изменение степени конкурентности. Как эти изменения отразились в разных сегментах — в исследовании Kept (ex. KPMG), посвященному влиянию ухода иностранных компаний на состояние конкуренции в России (результаты есть в распоряжении AdIndex).

Аналитики оценили изменение концентрации на рынке в 2022 г. по сравнению с 2021 г. с помощью индекса Херфиндаля – Хиршмана. Выручка компаний – основной показатель в формуле расчета. Повышение степени концентрации означает укрупнение участников рынка. Снижение этого значения свидетельствует об их уменьшении.

Покупка иностранных компаний действующими игроками и уход зарубежных брендов повысили степень конкурентности

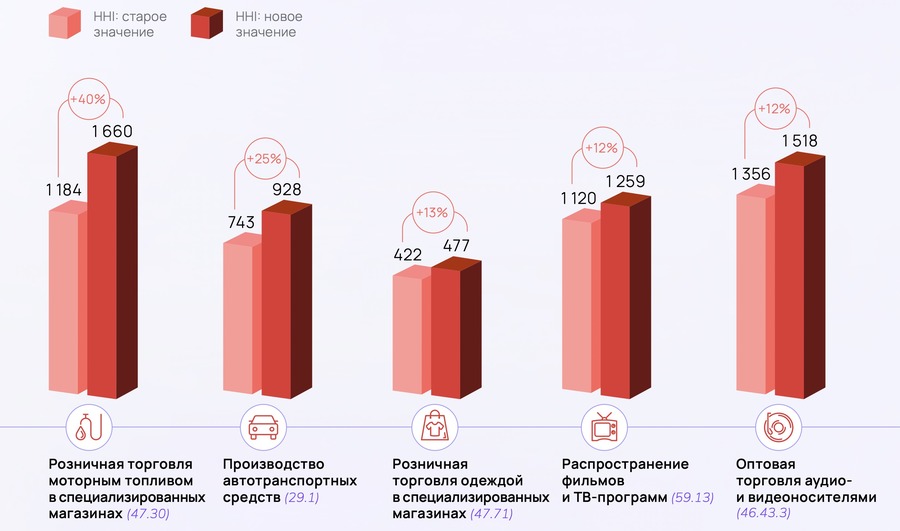

Доля участников рынка розничной торговли одеждой укрупнилась на 13%, так как с российского рынка ушли такие большие игроки, как Adidas, H&M, Marks & Spencer, Moncler, Levi Strauss, Victoria’s Secret, которым принадлежало около 15% подотрасли. Крупными игроками по итогу 2021 г. были H&M (выручка – 71,6 млрд руб.) и Adidas (выручка – 55,6 млрд руб.) с долями рынка 6,9% и 5,4% соответственно. Однако лидером отрасли был «Спортмастер» с долей в 12,5%, аналитики полагают, что этот показатель мог увеличиться после ухода из РФ части зарубежных конкурентов.

В сфере распространения фильмов и телепрограмм степень конкурентности выросла на 12%. Рост показателя был вызван закрытием российского офиса Universal Pictures (по итогам 2021 г. выручка – 4,95 млрд руб., доля на рынке – 10%). Компания была четвертой по величине игроком, уступая лишь Art Pictures Distribution (24,0%), Sony Pictures (14,2%) и Okko (10,5%), чьи доли предположительно выросли после ухода одного из лидеров. Это также повлияло на рост степени отраслевой конкуренции.

Степень отраслевой концентрации в оптовой торговле аудио- и видеоносителями увеличилась на 12% из-за ухода с рынка музыкального медиахолдинга Universal Music Group (по итогам 2021 г. выручка – 2 млрд руб.) Преимущественная часть рынка распределена между дочерними структурам российской компании «1С», специализирующиеся на локализации и распространении компьютерных игр. «1С-СофтКлаб», «1С-Дистрибьюция» и «Компания Софт Клаб» принадлежало 55,4% рынка по итогам 2021 г. Десятая часть подотрасли (9,5%) в 2021 году приходилась на отечественный лейбл звукозаписи Kiss Koala, к которой осенью 2022 года перешло управление российским каталогом ушедшей из России Sony Music Entertainment.

Уровень концентрации в сфере розничной торговли моторным топливом вырос на 40%. В мае 2022 года компания «Лукойл» стала новым собственником сети АЗС Shell. По состоянию на конец 2021 года «Лукойлу» принадлежала почти треть (32,4%) рынка, впоследствии на увеличение рыночной доли повлияла сделка по покупке активов Shell, отмечают эксперты. На отрасль также повлияла покупка активов сети АЗС, принадлежащих канадской корпорации Alimentation Couche-Tard, «Татнефтью» и локальным менеджментом.

Индекс конкурентности в области производства автотранспортных средств вырос на 25%. Аналитики связывают это с продажей доли Ford российской компании «Соллерс Авто» в совместном предприятии ООО «Соллерс Форд». Mazda передала свои активы этой же компании, сумма сделки составила 1 евро. Завод Nissan в Санкт-Петербурге перешел под управление «АвтоВАЗа». Российские активы Renault были переданы правительству Москвы, после чего столичные власти объявили о возобновлении производства автомобилей марки «Москвич».

В телефонной связи конкурентность выросла на 7% до уровня умеренного индекса. Это связано с прекращением деятельности Nokia. По итогам 2021 г. компания занимала второе место в подотрасли по величине годовой выручки – 23 млрд руб. (доля рынка – 13,7%), уступая лишь дочерней структуре «Мегафона» и владельцу Yota – «Скартел» (выручка – 36,8 млрд руб., доля рынка – 21,9%). Однако аналитики отмечают, что в дальнейшем инфраструктуру Nokia в России будут поддерживать несколько отдельных россйиских компаний компаний. Тройку крупнейших игроков замкнул петербургский филиал Tele2 – «Теле2-Санкт- Петербург».

Уход наиболее крупных игроков повлиял на сокращение общего объема рынка и его распределение между мелкими компаниями

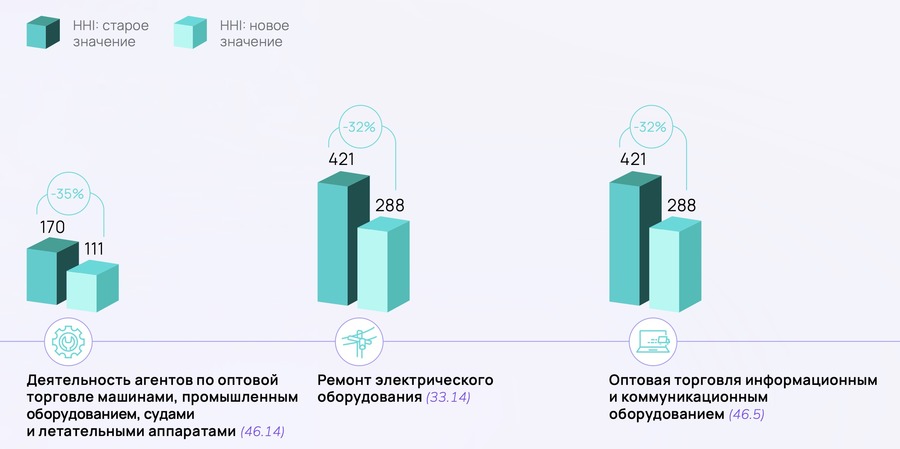

Степень конкурентности в оптовой торговле информационным и коммуникационным оборудованием упала на 32% из-за ухода с отечественного рынка российского представителя Apple «Эппл Рус». По итогам 2021 г. компания была отраслевым лидером с выручкой 386 млрд руб. и долей рынка в 15%. Аналитики прогнозируют, что после ухода Apple крупнейшим игроком станет OCS Distribution – российский дистрибьютор проектных решений и розничных продуктов, так как в 2021 году компания была вторым по величине участником рынка, его доля составляла 8,4%. Ушедшие HP Inc. и дочерняя структура голландской Cisco также входили в топ-15 игроков с долями рынка по итогам 2021 г. – 1,6% и 1,3% соответственно.

Степень конкуренции на рынке оптовой торговой одежды снизилась на 37%. На сокращение концентрации в этой сфере повлиял уход Nike (доля рынка в 2021 г. – 27%, выручка – 20,9 млрд руб.) с российского рынка. Крупнейшими конкурентами бренда были «Mango Россия» (доля рынка по итогам 2021 г. – 16,6%), которая также ушла с рынка, и российская спецодежда «Тракт» (доля рынка по итогам 2021 г. – 5,6%).

Уровень конкурентности в деятельности агентов по оптовой торговле машинами, промышленным оборудованием, судами и летательными аппаратами уменьшился на 35% из-за ухода датского производителя насосного оборудования Grundfos (по итогам 2021 г. выручка –13,7 млрд руб., доля рынка – 8,9%) с российского рынка. Подотрасль характеризуется сравнительно низкой степенью концентрации, отмечают аналитики.

В сфере ремонта электрического оборудования степень концентрации сократилась на 32%. Американские компании Cummins (по итогам 2021 г. выручка – 23,9 млрд руб., доля на рынке – 14,7%) и Flowserve (по итогам 2021 г. выручка – 1,8 млрд руб., доля рынка – 1,1%) прекратили деятельность на территории РФ, в структуре рынка они занимали первое и восьмое места соответственно.

В производстве медицинских инструментов, оборудования и приспособлений концентрация сократилась на 35%. Thermo Fisher Scientific, официальный представитель одноименного американского производителя научного оборудования, реагентов и расходных материалов, которой принадлежало 29,4% рынка, приступила к ликвидации юрлица в ноябре 2022 г. Его конкурентом был российский частный холдинг «Ламинарные системы», выпускающий высокотехнологичное оборудование для производств и лабораторий.