НРА: рекламный рынок России ждет период ожесточенной конкуренции

«Национальный Рекламный Альянс» представил индустриальный отчет. Документ дает представление о глобальном и локальном рынке ТВ

«Национальный Рекламный Альянс» создал максимально подробную картину телевизионного рынка в своем первом индустриальном отчете. Обширный документ подводит итоги пандемийного 2020 г. и анализирует его влияние на дальнейшее развитие медиарекламной индустрии. Проект дает представление о ситуации на мировых рекламных рынках и позитивных трендах 2021–2022 гг. Команда НРА пристально изучила структуру российского сегмента ТВ, что позволило собрать подробные данные об инвестициях основных товарных категорий и потреблении видео в омниканальном мире, а также поделиться видением относительно будущего отрасли.

«Идея этого проекта пришла к нам в 2020 г., когда мы столкнулись с огромным объемом новой информации и необходимостью ее критически оценивать, структурировать и выделять главное», — рассказал генеральный директор НРА Алексей Толстоган.

Селлер подтвердил ранее озвученный прогноз на 2021 г., согласно которому расходы рекламодателей на телевидение увеличатся на 12–13 %. В пятилетней перспективе среднегодовые темпы роста (CAGR) составят 7%.

Пандемия привела к значительному усилению сплита ТВ + Интернет, отмечают в НРА. С одной стороны, наш рынок повторил глобальный сценарий, с другой — возникла довольно опасная предпосылка для дальнейшего распределения рекламных бюджетов. Во-первых, потенциал роста ТВ и digital за счет других медиа исчерпан, а это грозит обострением конкуренции между ними. Во вторых, наиболее пострадавшие сегменты будут стараться отыграть драматичное падение 2020 г. Результатом может стать ожесточенная конкурентная борьба между участниками российского рекламного рынка в 2021–2022 гг.

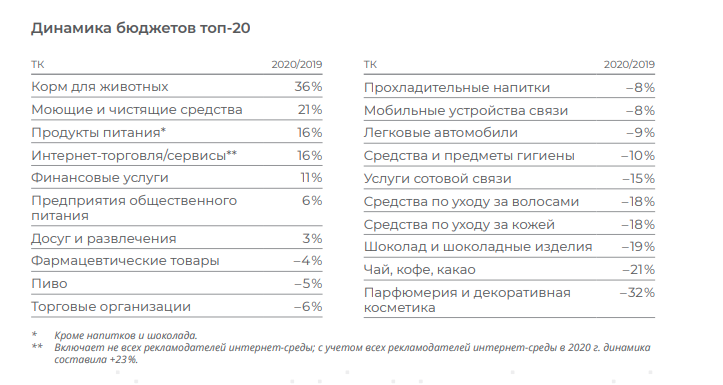

Данные аналитического центра НСК свидетельствуют, что в прошлом году заметное сокращение телевизионных бюджетов наблюдалось в таких товарных категориях, как «парфюмерия и декоративная косметика» (–32%), «чай, кофе, какао» (–21%), «шоколад и шоколадные изделия» (–19%), «средства по уходу за кожей» (–18%), «уход за волосами» (–18%), «услуги сотовой связи» (–15%).

Самыми динамичными оказались рекламодатели из категорий «корм для животных» (+36%), «моющие и чистящие средства» (+21%), «кродукты питания» (кроме напитков и шоколада, +16%), «кнтернет-торговля/сервисы» (+16%, с учетом всех рекламодателей онлайн-среды +23%) и «финансовые услуги» (+11%).

В ряде случаев катализатором послужил именно COVID 19. Например, расходы e-commerce на ТВ-продвижение начали расти еще в 2018 г., а пандемия и домашняя изоляция только разогнали этот процесс. Похожая ситуация с категорией «Финансы», где уже несколько лет наблюдается своеобразная «гонка вооружений» между ключевыми игроками. В кризисный год они нарастили маркетинговую активность, переориентировав креативы на новые приоритеты аудитории, отмечают в НРА.

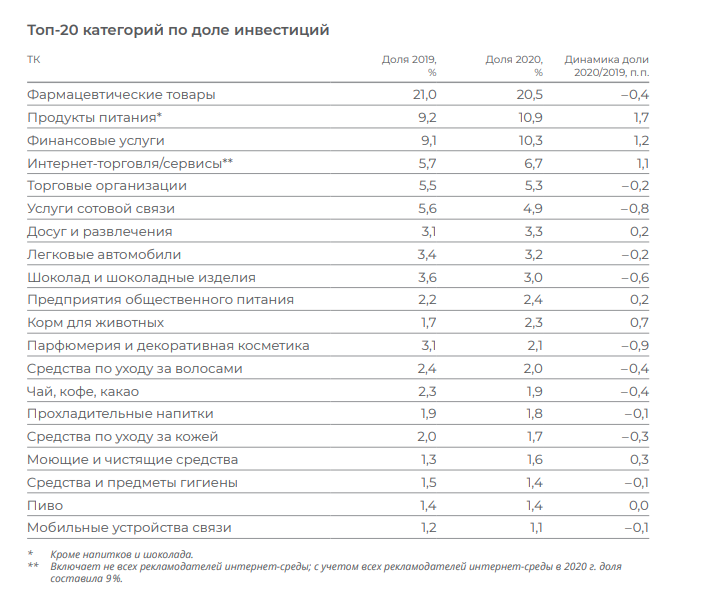

Противоположный тренд — на снижение инвестиций — продемонстрировали категории «Фарма» и «Авто», которые сокращают присутствие на ТВ третий год подряд. При этом фарма по-прежнему остается лидером по доле рекламных инвестиций на ТВ (20,5%).

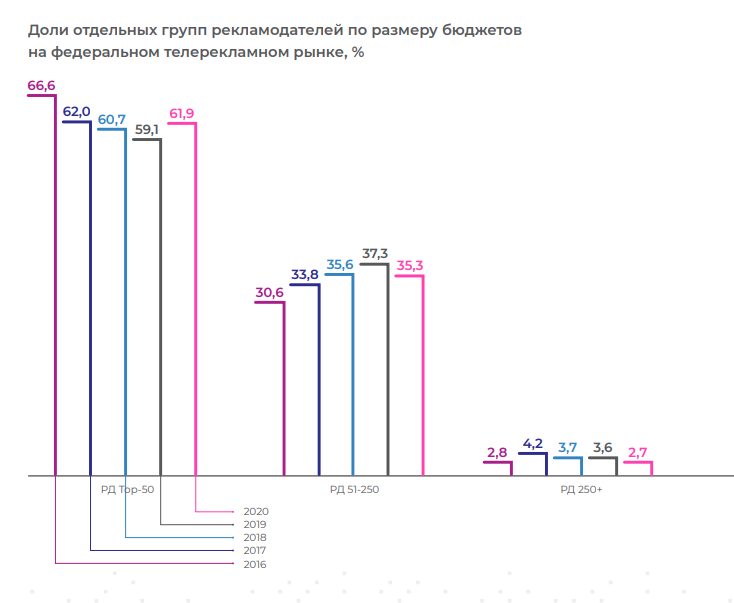

Впервые за три года НСК зафиксировала увеличение доли 50 крупнейших рекламодателей на федеральном ТВ, с 59,1 до 61,9%. В 2020-м бюджеты топ-50 выросли на 2%, а бюджеты топ-10 рекламодателей увеличились на 5%. Миллиардными бюджетами могут похвастать 36 федеральных рекламодателей, в среднем каждый такой бренд потратил на телерекламу 1,9 млрд руб. В целом так называемый «миллиард+» обеспечил 52% всех инвестиций в ТВ.

В 2020 г. доля локальных брендов на ТВ впервые превысила долю зарубежных, и тренд на импортозамещение оказался весьма устойчивым. Доля затрат отечественных рекламодателей по итогам 2020 г. составила 54%, в топ 10 федерального ТВ вошли МТС, «Сбер», «Фармстандарт» и «Мираторг». Во второй десятке оказались еще четыре российские компании: «Билайн», «Тинькофф», «МегаФон» и ВТБ.

Согласно данным НСК, полное импортозамещение наблюдается в телекоме, более 80% — в категориях «Досуг и развлечения» (к которой относятся букмекеры), «Финансовые услуги» и «Торговые организации». Отсутствие локальных игроков можно заметить в категориях «Предприятия общественного питания» и «Легковые автомобили», зарубежные бренды также доминируют в категориях «парфюмерия и декоративная косметика» (98%), «мобильные устройства связи», «пиво», «моющие и чистящие средства» (по 96%).

Кроме того, эксперты выяснили жанровые предпочтения рекламодателей. Так,

медицина и фарма чаще выбирают размещение в развлекательных ток-шоу, финансовые

бренды предпочитают информационные программы, производители продуктов питания —

игровые форматы, а сотовые операторы и интернет-сервисы —

мультфильмы.