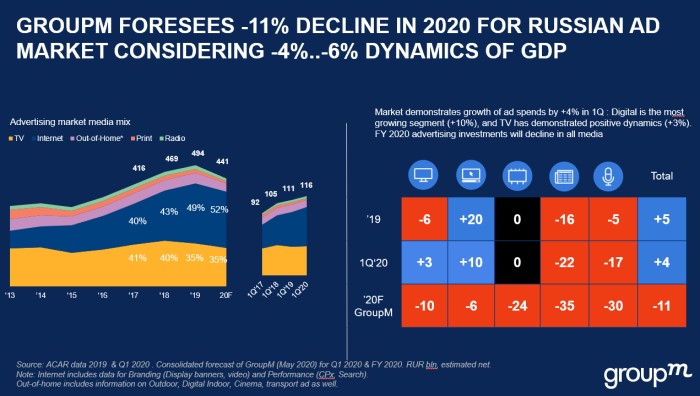

GroupM: рекламный рынок в России сократится на 11%

По итогам 2020 года снижение ожидает все сегменты рынка. При этом прогноз может быть ухудшен при падении ВВП более чем на 6%

В 2020 г. GroupM ожидает сокращения российского рекламного рынка на 11% на фоне стагнации в экономике страны. Прогноз холдинга основан на ожиданиях по снижению ВВП России до 4-6% по итогам года и на накопленных данных по реакции рекламного рынка на внешние стрессовые факторы и события. Если прогноз по ВВП изменится, то рыночный прогноз также будет пересмотрен.

Ожидается, что рекламодатели сократят инвестиции во все медиа, однако в зависимости от сегмента динамика будет различаться достаточно сильно. Наиболее заметное сокращение бюджетов по итогам года ожидает прессу (-35%) и радио (-30%). На 24%, согласно прогнозу холдинга, просядет наружная реклама. Телевидение недосчитается 10% рекламных доходов, тогда как расходы брендов на продвижение в интернете снизятся на 6%.

Различны и те пути, по которым пойдут медиа в стадии восстановления. Для наружной рекламы очевидна болезненность провала в исторически сильном и важном для всего года второго квартала. Но это не лишает канала коммуникации его сильных черт — и традиционная и цифровая «наружка» будет востребована, как только изоляция закончится. Поставщики, которые смогли использовать данное время для модернизации своей адресной программы, разработке и доработке DOOH-продукта, однозначно почувствуют верность и своевременность своих действий.

Радио старается ускоренно двигаться в сторону Digital Audio, и у этого движения также высокий потенциал. Ожидаемый выход Spotify на российский рынок может дополнительно подстегнуть рост сегмента — тем более что мы находимся на пороге бума подкастов. В перспективе двух-трех лет доля digital в доходе радиостанций может достигнуть 20%. Относительно традиционного радио оптимизма у аналитиков нет: восстановление не будет быстрым, и сокращение рекламной выручки продолжится даже после выхода экономики и рекламного рынка из кризиса.

Два самых крупных сектора — ТВ и digital, в совокупности представляющие 87% от общего объема, пострадают менее значительно, хотя по итогам года и они окажутся в «красной зоне».

В четвертом квартале 2020 г. GroupM ожидает роста активности рекламодателей и на ТВ, и в digital, но не ажиотажного спроса. Это станет дополнительным драйвером доли TV+digital и препятствием для восстановления остальных медиа, которые в некоторые годы могли рассчитывать на предновогодние поступления рекламных бюджетов вследствие перепроданности и отсутствия инвентаря в основных каналах коммуникации.

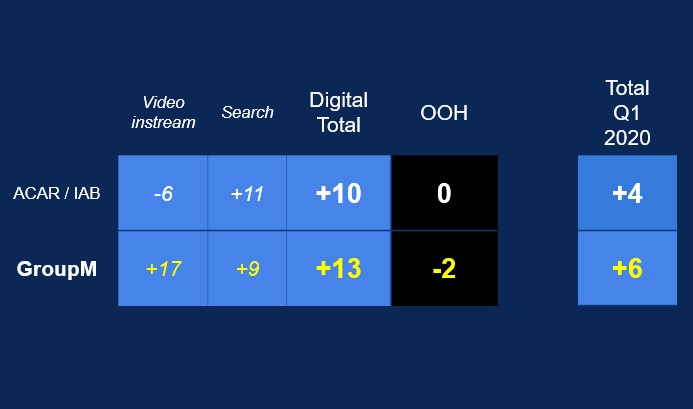

Итоги первого квартала 2020 г., озвученные АКАР и IAB Russia, в целом соответствуют ожиданиям группы. В России ТВ — это инертный сегмент рекламной индустрии, обязательства рекламодателей зафиксированы в сделках, и рынку хорошо понятна цена отказа от обязательств. Это в определенной степени защищает ТВ в кризисной ситуации. С другой стороны, в непростые времена всегда растет доля проверенных, эффективно работающих каналов коммуникации. Поэтому неудивительно, что ТВ демонстрирует положительную динамику в I квартале 2020 г. Кроме того, сравнение результатов первого квартала происходит с уже довольно низкой базой аналогичного периода 2019 г., который продемонстрировал падение на 6% к 2018 г. В связи со всплеском телесмотрения в период карантина и снижением спроса со стороны рекламодателей уже не является секретом факт сокращения рекламного времени практически на всех телеканалах, начиная с апреля.

Замедление роста интернет-рекламы в первом квартале 2020 г., по мнению GroupM, почти не связано с пандемией, а в основном объясняется общей экономической ситуацией в стране и существенной долей данного сегмента в рекламном пироге (почти 50%). Эксперты полагают, что рост онлайн-сегмента в I квартале 2020 г. был несколько выше отраслевых оценок — на уровне 13%.

Недооцененным оказался сегмент in-stream — он продемонстрировал двузначные темпы роста (+17%) в первом квартале. Поисковая же реклама в последнее время замедляется, и уже в прошлом году Search вырос меньше, чем digital в целом. С учетом этого вызывают вопросы данные о динамике поисковой рекламы — возможно, это является следствием недооценки роста других сегментов.

По оценке GroupM, наружная реклама в I квартале демонстрировала снижение примерно на 2–3%. Но второй квартал станет для направления наиболее драматичным, аналитики GroupM прогнозируют снижение более чем на 40%. При этом перспективы быстрого восстановления для наружной рекламы также высоки: как только вернется трафик, интерес к наружной рекламе также реанимируется.

Мария Колосова, CEO GroupM: «Начиная со второго квартала все направления ухудшат динамику, в том числе реклама на ТВ и в интернете. Наибольшее падение увидим во втором-третьем кварталах. В четвертом квартале медиа начнут частично восстанавливаться, но общий объем рекламного рынка в 2020 г. окажется на уровне между 2017 и 2018 г. К сожалению, наш прогноз может быть ухудшен, если падение ВВП будет ниже 6%. Мы считаем, что активная фаза восстановления рекламных инвестиций начнется с весны 2021 г., но потенциал (достичь объемов рынка самого успешного 2019 г.) может быть реализован только в 2022 г. при благоприятной экономической ситуации.