Доходы российского телевидения в 2015 году

AdIndex продолжает публикации по материалам докладов Роспечати о состоянии отраслей медиа в 2015 году. На этот раз мы знакомим читателей с описанием способов монетизации телевидения – в том числе благодаря рекламным доходам

Общее состояние телевизионной отрасли приблизилось в 2015 году к рецессии. Представленная в апреле 2015 года официальная отчетность эфирных телеканалов в целом зафиксировала очень незначительный рост показателя выручки: у ФГУП «Всероссийская государственная телевизионная и радиовещательная компания» и ОАО «Первый канал» он составил всего 2 %, у АО «Телекомпания НТВ» произошло сокращение на 12 %. Следующие за историческими лидерами ОАО «ТНТ Телесеть» и АО «Сеть телевизионных станций» тем не менее улучшили показатель – на 8 % и 5 % соответственно. И здесь важно отметить, что «отрыв» НТВ от стоящих почти вровень ТНТ и СТС уменьшается. При этом по объему выручки «большая пятерка» вещателей доминирует в сегменте (доля –75 %) и пока остается недосягаемой для остальных игроков.

В сегменте неэфирного телевидения тоже наблюдается падение.

Согласно отчетности 2015 года, из ТОП-8 операторов платного неэфирного

телевидения выручка несущественно увеличилась у четырех игроков – ПАО

«Мобильные телесистемы» (6 %), АО «Эр-Телеком Холдинг» (6 %), ЗАО

«Акадо-Столица» (4 %) и ПАО «Ростелеком» (2 %). Прирост валовой прибыли

зафиксировали только три предприятия – ЗАО «Акадо-Столица» (30 %), АО

«Эр-Телеком Холдинг» (18 %) и

ПАО «Мобильные телесистемы» (4 %), и три предприятия увеличили чистую прибыль –

АО «Эр-Телеком Холдинг» (937 %), ЗАО «Акадо-Столица» (128 %) и ООО «Орион

экспресс» (23 %). Таким образом, наиболее динамично развивающейся организацией

по итогам года выглядит АО «Эр-Телеком Холдинг»; аутсайдером рынка очевидно

является ОАО «НТВ Плюс» – фирма терпит убытки и все показатели сокращаются.

Объем телевизионных рекламных бюджетов в 2015 году, по оценке АКАР, составил 136,7 млрд руб., что на 14 % ниже показателей 2014 года. Снижение рекламных доходов телевидения произошло впервые после кризисного 2009 года и затронуло каналы всех уровней: федеральные, региональные и кабельно-спутниковые. Падение рекламных доходов по федеральному сегменту эфирного телевидения было чуть меньшим, чем по региональному (-13 % и -16 % соответственно). Сегмент кабельно-спутникового телевидения потерял за год 38 % рекламных бюджетов.

Хотя телевидение продолжает оставаться самым крупным

сегментом медиарекламного рынка, его доля сокращается: в 2015 году она

составила 44,5 % (против 47 % в 2014 году). По итогам 2015 года динамика

телевизионного сегмента (как и рекламного рынка в целом) по отношению к

предыдущему году стала самой низкой за последние шесть лет (после падения на

-18 % в

2009 году).

По объемам рекламных бюджетов самым весомым является сегмент федерального ТВ, его доля в 2015 году составила 77 %. В этом сегменте лидерство сохраняет тройка федеральных каналов, хотя понемногу они сдают позиции. А доли крупнейших коммерческих телесетей и сетевых каналов, напротив, с каждым годом растут, главным образом благодаря росту их измеряемой аудитории. Такая ситуация отражает общемировой тренд фрагментации аудитории: нишевым каналам проще привлечь телезрителей с определенными интересами, а универсальным общенациональным каналам все сложнее собирать массовые аудитории.

Распределение рекламных бюджетов по группам

каналов21

Источник данных: экспертная оценка АЦ Vi

Среди медиахолдингов лидируют по объему привлеченных рекламных бюджетов «Газпром-Медиа» (без учета каналов «ПрофМедиа», купленного холдингом), «Первого канала», СТС-Мedia и ВГТРК. Наименьшее снижение федеральных рекламных бюджетов в 2015 году затронуло холдинги НМГ (за счет «Пятого канала») и «ПрофМедиа» (за счет канала «Пятница»), при том что их доля на рынке остается весьма скромной – 10 % и 8 % соответственно. Пропорции в рекламных доходах между телеканалами изменяются в значительной степени в соответствии с изменениями их телевизионной аудитории. В этом отношении в 2015 году рейтинги телесмотрения больше всего выросли на каналах «РЕН ТВ», «Россия 24», «Карусель», «Пятница», «ТВ Центр», «Домашний». Существенно снизились рейтинги «Первого канала», «России 1», НТВ, СТС, ТНТ.

По итогам 2015 на 10 крупнейших товарных категорий суммарно пришлось 84 % всех рекламных бюджетов федерального телевидения (в 2014 году этот показатель был несколько меньше и равнялся 82 %), при этом состав «десятки» крупнейших категорий остался прежним.

На позиции лидера уверенно закрепилась категория «Медицина и фармацевтика» - 27 %, на втором и третьем месте «Продукты питания» с 17 % и «Парфюмерия и косметика» с 11 %.

Общие бюджеты категорий, относящихся к FMCG, обеспечивавшие

многие годы чуть ли не весь рост телерекламных бюджетов, сократились на 14 % и

были равны 38 млрд руб. При этом на фоне общего падения рынка суммарная доля

данной группы не изменилась по сравнению с 2014 годом и составила 39 %.

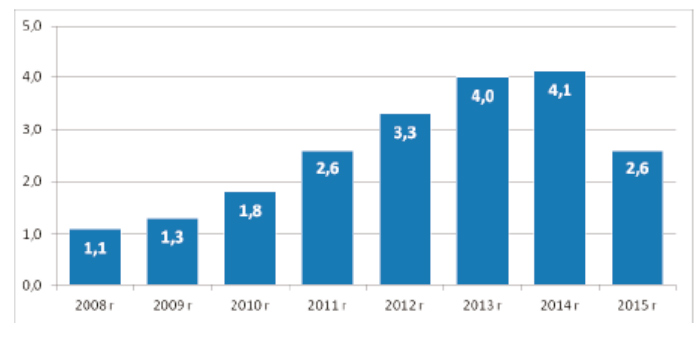

По оценке АКАР, объем рекламы на кабельно-спутниковом телевидении (КСТВ) в 2015

году составил 2,6 млрд руб. без учета НДС, что на 38 % меньше, чем в 2014 году.

Это самое большое падение среди всех сегментов и подсегментов российского

рекламного рынка, хотя до 2014 года сегмент кабельно-спутникового телевидения

имел самую высокую динамику роста рекламных бюджетов (Рисунок 40), теперь же он

фактически вернулся к уровню 2011 года в рублевом выражении.

Рисунок 40. Объем рекламных бюджетов КСТВ в 2008–2015

годы, млрд руб.

Источник данных: экспертная оценка АЦ Vi

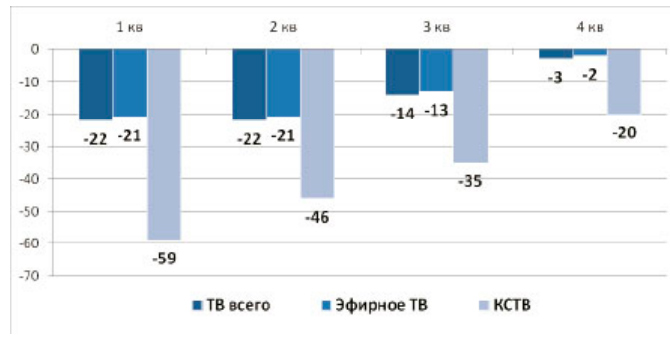

Среди основных причин такого падения отметим, во-первых, общее падение рекламного рынка, при этом сокращение рекламных доходов «больших» каналов неизбежно сказалось на рекламных доходах «малых». Повлияли и зигзаги законодательства – в результате принятых поправок в начале 2015 года в корне поменялся состав игроков на рекламном рынке кабельных и спутниковых телеканалов. Иностранные телеканалы (с иностранным контентом) были вынуждены отказаться от размещения рекламы. Риск рекламных инвестиций в такие телеканалы повысился в силу неопределенности с исполнением законодательных ограничений или их возможного ужесточения. Как следствие – упал спрос рекламодателей. Усугубил ситуацию и запрет для иностранцев владеть более чем 20 % акций в СМИ на территории России. Все это привело к тому, что в первом квартале 2015 года сегмент показал рекордно низкую динамику к аналогичному периоду прошлого года -59 %. Во втором и третьем квартале основные субъекты рынка адаптировались к новым условиям, и ситуация несколько улучшилась.

Поквартальная динамика рекламных бюджетов эфирного ТВ и КСТВ в 2015 году

Так, в октябре 2015 года группа Discovery Communications создала в России совместное предприятие с «Национальной Медиа Группой» — «Медиа Альянс», управляющее каналами Discovery Channel, Animal Planet, TLC, ID Xtra, Eurosport и Eurosport2. Подобный ход позволил группе достичь двойного эффекта: соответствовать закону об ограничении доли иностранных акционеров в отечественных СМИ, а также вернул возможность продавать рекламу на телеканалах Discovery, поскольку НМГ в рамках партнерства предоставила право пользования своими эфирными лицензиями всем каналам этого СП. В начале 2016 года уже стало известно, что схожим путем пошла группа телеканалов Viasat (НМГ приобрела 80 % их управляющей компании в России «Синерджи», которая также попала под ограничения регулятора).

Данные события значительно изменили ситуацию на рекламном рынке тематических каналов – четвертый квартал 2015 года показал динамику -20 %, а первые результаты начала 2016 года практически достигли показателей 2014 года. Можно предположить, что при сохранении текущих условий (а также с учетом возможного «возврата» других иностранных игроков) у сегмента есть все шансы вернуться к показателям 2014 года в рублевом выражении. Хотя не стоит забывать, что у нишевых телеканалов появился новый серьезный конкурент в борьбе за рекламные бюджеты – онлайн-видео, которое в 2015 году смогло собрать уже свыше 5 млрд руб. рекламных денег. Рост рекламных бюджетов в сегменте онлайн-видео может замедлить процесс «восстановления» рекламного потенциала кабельно-спутниковых телеканалов.

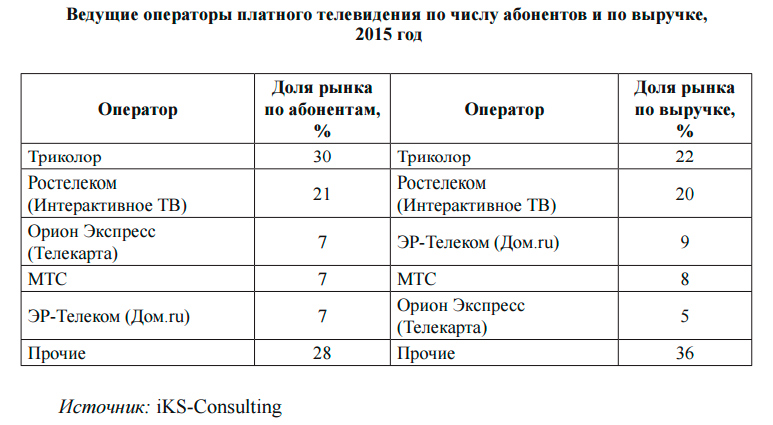

Еще один важный источник дохода телевизионной отрасли – услуги платного телевидения.

В России по данным Ассоциации кабельного телевидения России (АКТР), «ТМТ Консалтинг», iKS-Consulting, J’son and Partners Consulting общее количество абонентов операторов неэфирного доступа составило по итогам 2015 года 39–40 млн домохозяйств (из приблизительно 55 домовладений в стране). Охват составил примерно 72–73 %, что в целом соответствует уровню развития рынка во многих странах Европы. Рост абонентской базы был заметным и достигал 5 %, в связи с этим в ближайшие годы, по мнению специалистов, он вряд ли будет превышать 1–3 % за двенадцать месяцев.

В денежном выражении сегмент платного телевидения, согласно оценкам тех же организаций, составил 68–70 млрд рублей. Оценки темпов годового роста варьировались от 5 до 20 %, при этом предполагается, что в ближайшие годы ожидать роста выше 5 % в год не стоит. Надо учитывать, что, по экспертным оценкам, отчисления операторов правообладателям (телеканалам) могут составлять 30–40 % от совокупной выручки операторов. Это значит, что доходы операторов за вычетом расходов на контент находились в 2015 году в пределах 40-50 млрд рублей.

К 2015 году в сегменте платного телевидения доминировали нескольких крупных операторов. Небольшие операторы пережили 2015 год хуже: например, за пределами первой тройки число абонентов снизилось (т.е. весь рост сектора был за счет лидеров), хотя еще в 2014 году они подключили около миллиона новых подписчиков. По выручке наблюдалась схожая картина – прирост шел за счет первых двух–трех операторов.

В начале 2010-х годов число абонентов и доходы сектора росли на десятки процентов в год. Показатели 2015 года и прогнозы на ближайшие годы указывают на стагнацию.

Рынок платного телевидения в России неоднороден, и его можно

разделить на три основных сегмента по технологиям доступа – кабельных

операторов, операторов направленного спутникового вещания, операторов IPTV. При

этом ситуация в разных технологических сегментах на разных географических

рынках различна.

Наиболее актуальные проблемы рынка платного телевидения:

- Пиратство. Один из острых вопросов – «серые операторы»24, прежде всего в сегменте спутникового телевидения. Пиратские тарелки стоят в небольших городах, в деревнях, в дачных поселках. Точной статистики в этой области нет, при этом на нелегальных площадках доступен практически любой контент.

- Эфирные мультиплексы. Первый мультиплекс сегодня доступен уже во всех 85 регионах страны. Второй потенциально охватывает более половины населения. Для многих операторов 20 общедоступных каналов на рынке – серьезный ограничитель как для привлечения новых абонентов, так и для повышения тарифов на базовые пакеты телеканалов. Ведь для большого числа абонентов до сих пор основный стимул подключения к неэфирным операторам заключается в возможности просмотра эфирных телеканалов, которые им пока технологически не доступны. Хотя аудитория тематических платных каналов выросла за последние годы (по данным TNS Россия, на 61 % в 2011–2015), их нынешняя доля в 14-15 % невелика.

- Расширение возможностей нелинейного просмотра. Легальные видеосервисы, предлагающие контент в режиме видео-по-запросу (VOD) в 2015 году сформировали уже вполне заметный рынок – их выручка составила, по данным J’son & Partners, около 8,5 млрд рублей. Из них на VOD-сервисы операторов платного телевидения пришлось около 950 млн рублей. Для сравнения скажем, что доход только одного крупнейшего интернет-кинотеатра ivi превысил 1 млрд рублей. Перекликающейся проблемой может стать использование этих же сервисов через технологии Smart TV. Телевизоров с подобными функциями в России к концу 2015 года было около 13 млн, и у тех, кто использует их возможности, основное время просмотра, по данным Smart TV LG Electronics Rus, приходится именно на традиционный телевизионный прайм-тайм.

Все перечисленные проблемы приводят к снижению объемов выручки – по итогам 2015 года с одного абонента (показатель ARPU) она составляла, согласно расчетам «ТМТ Консалтинг», всего 151 рубль.

В 2015 году технология OTT стала еще более популярной. С ее помощью возможна доставка видеосигнала на специальную приставку, компьютер, планшет или другое носимое устройство по сети Интернет без прямого контакта с оператором связи. Важное преимущество ОТТ-сервисов – возможность нелинейного просмотра контента: пользователь сам определяет, что и когда ему смотреть. На конец 2015 года на OTT-платформах сконцентрировалось более 85 % популярных в мире телевизионных программ, и их контентные предложения все время растут. По данным компании J’son & Partners Consulting, аудитория уникальных пользователей OTT-платформ в 2015 году выросла на 10 млн.

В 2015 году определились два основных направления развития OTT на российском рынке –линейное и нелинейное вещание. Речь идет о классическом потоковом вещании и о видео-по-запросу, причем последнее также можно разделить на две группы: VoD-ТВ и онлайн-кинотеатры. Рост аудитории линейного вещания упирается в сравнительно невысокое проникновение ШПД в российских регионах. Хотя, по данным АЦ Vi, в российских городах с населением 100 000 + 8 % телезрителей смотрят линейные каналы. В 2014 году таких пользователей OTT было менее 6 % от общего числа телезрителей.

Заметный прирост аудитории OTT обусловлен растущим проникновением проводного и мобильного Интернета. В 2015 году увеличившаяся аудитория ОТТ-сервисов, в свою очередь, способствовали росту рынка платного телевидения: OTT-подписчики обеспечили около 7 % увеличения общей базы платного телевидения в России. По данным на конец года, их численность составляла 170-180 тысяч. Около 80 % из них обслуживались операторами, остальные – неоператорскими сервисами, среди которых Moyo TV, Apple TV и другие. В 2014 году OTT-абонентов насчитывалось 30-40 тысяч, на них приходился всего 1 % чистых подключений платного телевидения. Несмотря на растущую аудиторию, которая использует OTT для линейного просмотра телевизионного контента, лидерами по числу пользователей и по показателям доходности остаются сервисы VOD (видео-по-запросу). По данным Европейской аудиовизуальной обсерватории MAVISE, на конец 2015 года в России насчитывалось более 40 интерактивных платформ, которые предоставляли услугу VOD и специализировались на игровом и телевизионном контенте.

Российский офис Megogo.net впервые обнародовал свои финансовые показатели: по итогам 2015 года выручка составила 419,4 млн рублей, что, по заявлению компании, на 86 % больше показателей 2014 года.

В 2015 году произошли изменения и в соотношении иностранного

и отечественного контента на интерактивных платформах. Megogo.net в 2015 году

запустила три интерактивных телеканала с контентом российского производства,

кроме них, сервис предлагает доступ еще к 16 интерактивным платформам.

Подавляющее большинство российских ОТТ-провайдеров предлагают все виды

контента: кинофильмы, популярные сериалы, телепрограммы, видеоролики и другое.

В 2015 году рынок интерактивных платформ отреагировал на значительно выросшую

аудиторию мобильного Интернета. Несколько лет назад доступ к OTT-платформе с

носимых устройств был новинкой, но за последние два года опция TV Everywhere

стала неотъемлемым компонентом телевизионных сервисов основных игроков рынка –

«Ростелекома», МТС, «Билайна», «МегаФона», «ЭР-Телекома», «Триколора»,

«Орион-Экспресса». Кроме того, в этом направлении активно развивались

независимые сервисы: SPB TV, Nemo TV, Megogo, MoyoTV, Vintera, «Смотрёшка» и

т.д.

Российские операторы сотовой связи, которые уже традиционно являются заметными игроками на рынке OTT, в 2015 году не прекратили экспансию рынка. Так в сентябре прошлого года ОАО «Мобильные ТелеСистемы» (МТС) презентовала гибридную платформу – ОТТ, кабель, спутник – комбинацию преимуществ спутникового и кабельного вещания с возможностями, которые предоставляет ОТТ. Значительное внимание интерактивным платформам в 2015 году уделялРостелеком. В октябре оператор запустил на рынок OTT-сервис «Интерактивное ТВ 2.0». Хотя это был и не первый продукт ОТТ для Ростелекома, в 2012 году им был запущен онлайн-кинотеатр Zabava.ru, но полноценный коробочный продукт компания предложила впервые. Кроме того, в декабре 2015 года «Ростелеком» приобрел у компании «СмартЛабс» права на OTT-платформу «Интерактивное телевидение», которая была запущена в 2011 году, а к концу 2015 года ее абонентская база превысила 3,4 млн домохозяйств.

ОТТ-платформа Netflix появилась на российском рынке 1 января 2016 года. К концу 2015 года Netflix расширила свой рынок на 130 стран, включая Россию. Сервис может быть доступен практически на любом устройстве, которое имеет подключение к Интернету, число подписчиков превышает 70 млн, которые потребляют более 125 млн часов телевизионных шоу и фильмов в день.

В 2015 году продолжала укрепляться привычка мультиэкранного

потребления. По данным iKS-Consulting, житель российского города 100 000+ в

среднем пользовался 2,4 устройствами, которые позволяют потреблять теле-,

видеоконтент с OTT-платформ. Рынок реагирует на такое движение в сторону

мультиэкранности. Так, в 2015 году многие сервисы запустили услугу, позволяющую

пользователям подключать до пяти устройств к одному аккаунту, а также функцию

продолжения

просмотра на любом из устройств. На конец года данные услуги предоставляли

Megogo.net, MTC TV, «Академика», Okko, Viaplay.

Таким образом, 2015 год не стал годом открытий для мультимедийных платформ. Все компании, которые начали осваивать OTT в 2014 году, продолжили бороться за растущую и готовую к интернет-телевидению аудиторию.

Хотя, как отмечают сами исследовательские компании, на данный момент нет четкого и единого подхода к анализу OTT-показателей, а игроки рынка, находясь в условиях жесткой конкуренции, не торопятся раскрывать результаты прошлого года. Независимые исследовательские компании же в один голос отмечают устойчивый рост и строят позитивные прогнозы на ближайшие пять лет.

В 2015 году проявилась и еще одна важная для сегмента ОТТ-платформ тенденция: на него обратил внимание отраслевой регулятор. На протяжении всего 2015 года активно обсуждалась необходимость обязать OTT-сервисы получать операторские лицензии. В первую очередь вопрос касался трансляции первого и второго мультиплексов, которые обязательны к распространению во всех средах вещания на территории Российской Федерации.