DigitalBudget оценил затраты фарминдустрии на онлайн-рекламу

Доля затрат на рекламу в интернете растет в бюджете любой компании и любой отрасли. Однако если технологии оценки расходов на классическую рекламу давно отработаны, то методы мониторинга объемов купленного инвентаря и оценки бюджетов на онлайн-продвижение находятся в стадии становления

Оценка бюджетов на продвижение в digital осложняется появлением новых методов коммуникации с потребителями — рынок постоянно развивается. К примеру, размещение рекламы по моделям RTB предполагает размещение небольшого объема показов на сотнях тысяч различных интернет-ресурсов, постоянно мониторить которые практически невозможно, а этот вид рекламы считается на сегодняшний день одним из самых быстрорастущих в России. Мониторинг показов в контекстной рекламе (больше половины инвестиций digital) вообще не имеет смысла, так как оплата происходит за клики, а не за показы. На помощь приходит Big Data.

На основе трафика (количества визитов), поступающего по разным каналам на сайты фармкомпаний и брендов, а также стоимости визита по каждому из каналов в компании DigitalBudget оценили объем затрат отдельных фармкомпаний и фарминдустрии в целом на онлайн-рекламу за 2017 год.

Виртуальные измерения

По словам Александра Степанова, основателя DigitalBudget, до недавнего

времени основным методом оценки рекламной активности компаний в интернете

служила фиксация присутствия рекламодателя на том или ином ресурсе без точного

вычисления объемов «открутки». Даже если «открутку» удавалось оценить

(например, по баннерной рекламе), целые категории затрат оставались без

измерений: контекстная реклама, покупка рекламы «в режиме реального времени» по

различным моделям, получившим общее название RTB (programmatic), и другие.

Значимая доля затрат компаний основывалась на так называемой «экспертной

оценке» — именно поэтому так различаются данные, публикуемые различными

исследовательскими агентствами и предоставляемые рекламодателям их медийными и

digital-агентствами.

Одним из ключевых мировых игроков на рынке оценки трафика интернет-ресурсов на сегодняшний день является компания Similarweb. Основываясь на большом количестве разных источников данных, платформа оценивает практически все виды трафика и пути его перемещения между интернет-ресурсами, выступая своего рода аналогом Google Analytics, в который может получить доступ любой пользователь. В DigitalBudget разработали методику, которая на основе собственных данных и данных Similarweb, внутренней и внешней аналитической экспертизы позволяет проводить оценку инвестиций рекламодателей в различные интернет-каналы, включая те, оценка которых была прежде затруднена. Предложенный подход, по мнению исследователей, позволяет существенно повысить точность оценки.

«Пока за рамками исследования осталась оценка затрат на вирусные видео, поскольку они не ведут аудиторию на сайты рекламодателей. Мы также не анализировали затраты на продвижение "сторонних" ресурсов: размещенная в сети реклама может приводить не только на сайт производителя или бренда, но, например, на спецпроект, размещенный на сайте СМИ, или продвигать соответствующую группу в соцсетях, — поясняет Александр Степанов. — Впрочем, эти затраты незначительны на фоне расходов на медийную, контекстную и другие виды рекламы, которые ссылаются на сайты брендов. Зато существенные инвестиции делаются в поддержание сайтов и SEO, и их также можно отнести к затратам на интернет-рекламу. Сейчас мы разрабатываем методологию оценки таких затрат».

За рамками в данном случае остался также мобильный трафик и трафик, который приходится на видеорекламу, показываемую на Smart TV. Последний пока незначителен, а инструмент для оценки мобильного трафика DigitalBudget планирует добавить в список своих услуг до конца 2018 года. «Можно примерно оценить эти оставшиеся за рамками текущего исследования затраты на основе экспертной оценки. По данным SimilarWeb, доля заходов на бренд-сайты фармкомпаний с мобильных девайсов варьируется от 50% до 90%. Но мобильный инвентарь пока в среднем дешевле, чем инвентарь в десктопе. Таким образом, затраты на мобильный трафик составляют 40–80% затрат на интернет-рекламу», — поясняет Александр Степанов.

Digital-фарма

По данным DigitalBudget, совокупный бюджет ведущих фармпроизводителей, работающих в России, на онлайн-рекламу в 2017 году составил как минимум 645,3 млн руб.

В ходе исследования было проанализировано 288 сайтов, рекламирующих одно или несколько безрецептурных лекарственных средств (а также БАДов и изделий медицинского назначения). В исследование не были включены сайты с доменами в зоне .рф: с их оценкой, по словам разработчиков инструмента, пока возникают технические сложности.

Большинство сайтов — монобрендовые: политики «один бренд — один сайт» придерживаются многие фармпроизводители. Больше всего таких сайтов у российской компании «Отисифарм» —30 сайтов. У концерна Bayer — 16, у Berlin-Chemie — 12. Есть сайты, посвященные нескольким брендам одной категории — например, на домене komfort-vnutri.ru (Sanofi) представлены Фестал, Маалокс и Эрсефурил. Только у компании «Эвалар» на одном сайте, выполняющем функции интернет-магазина, представлены все средства. Там, где сайты имеют несколько доменов (например, ru.dailies.com и moiglaza.ru у AirOptix (Novartis)), учитывались совокупные затраты по всем доменам.

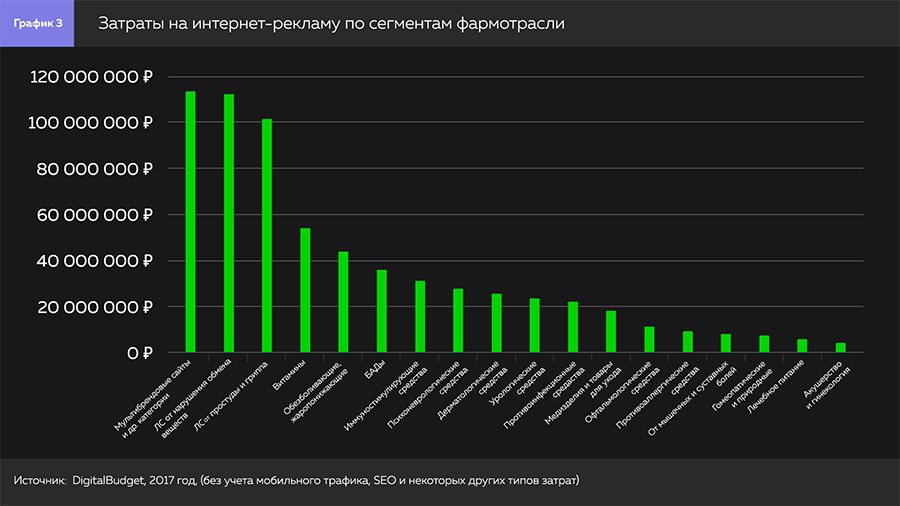

Лидерами по затратам среди монобрендовых сайтов стали интернет-ресурсы, посвященные препаратам Моделформ (почти 18 млн руб.), Бепантен (13,2 млн руб.) и Терафлю (12,9 млн руб.). (График 1)

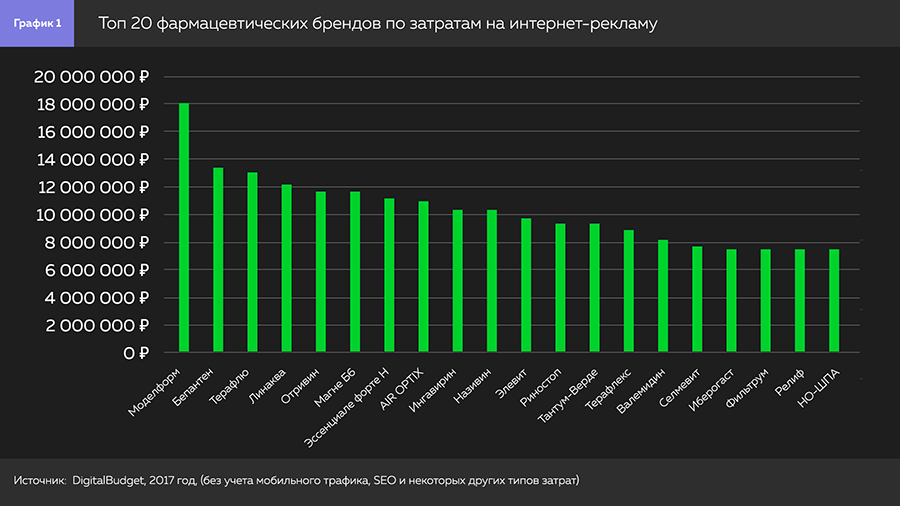

При оценке совокупных затрат производителей складывались затраты на все бренды. Лидерами по затратам на онлайн-рекламу в 2017 году стали российские компании «Отисифарм» (105,5 млн руб.), «Эвалар» (86,4 млн руб.) и концерн Bayer (74,7 млн руб.) (График 2)

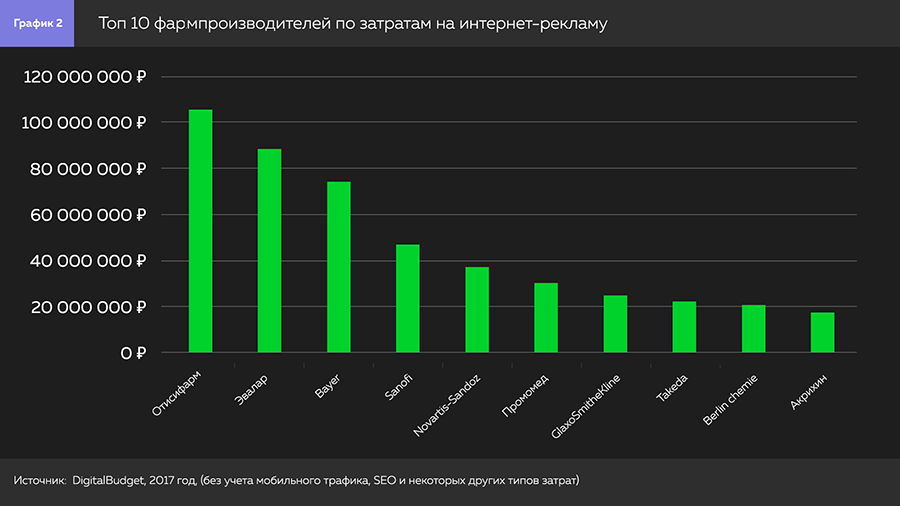

В ходе исследования были проанализированы и затраты на продвижение

препаратов, средств и медицинских изделий по сегментам фармотрасли. В текущей

версии платформы Similarweb пока нет возможности смотреть «внутрь доменов»,

поэтому на первом месте — совокупные затраты на продвижение мультибрендовых

сайтов, а также сайтов брендов некоторых нишевых категорий с небольшими

инвестициями.

Из формализованных категорий наиболее активно рекламируются в интернете средства для лечения нарушений обмена веществ — совокупные затраты 111,8 млн руб. Чуть меньше фармкомпании истратили на продвижение средств от простуды и гриппа — 100,9 млн руб. Затраты на следующие за ними категории (витамины, обезболивающие и жаропонижающие препараты) уже в два раза меньше — 53 и 43 млн руб. соответственно (График 3)

Выбор фармацевтов

Если говорить о видах рекламы, то наибольшая доля затрат фармацевтических

компаний в онлайне пришлась на контекстную рекламу (239,6 млн руб.),

видеорекламу (187,7 млн руб.) и баннерную рекламу (144,3 млн руб.). Расходы на

другие виды рекламы гораздо меньше: продвижение в соцсетях — около 45 млн руб.;

статьи — около 7,5 млн. руб.; еmail-рассылки — 3,4 млн руб. Расходы на

programmatic в общей сложности составили 18,2 млн руб. (График 4)

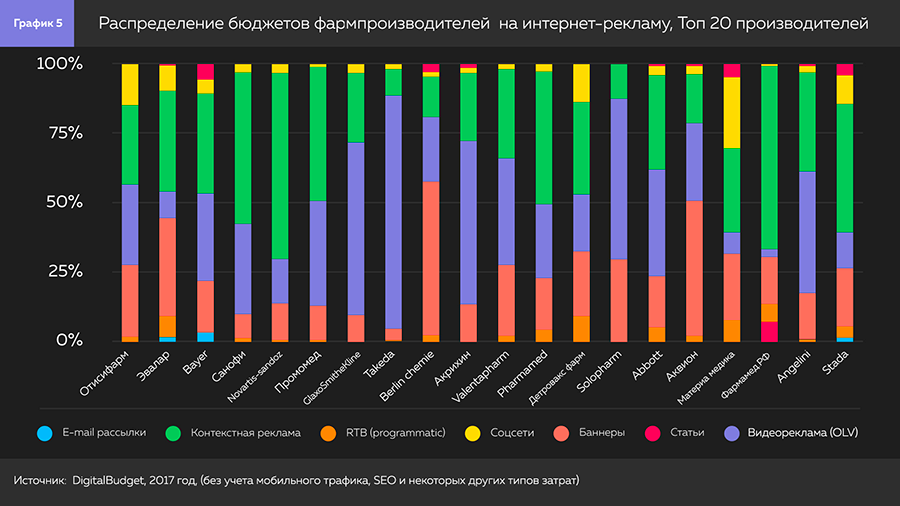

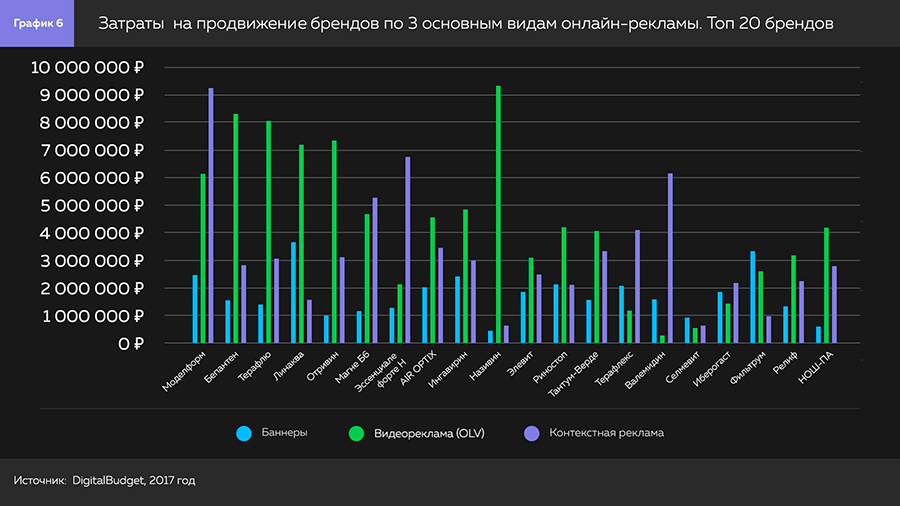

Отлична политика фармкомпаний в выборе видов интернет-рекламы как в целом (График 5), так и при продвижении конкретных брендов. (График 6) У каждого вида рекламы свои лидеры. Так, например, наибольшие затраты на видеорекламу пришлись на бренды «Називин» (9,2 млн руб.) и «Бепантен» (8,2 млн руб.). Компания «Эвалар» на продвижение своего корпоративного онлайн-магазина с помощью видео потратила чуть меньше 8,2 млн руб.

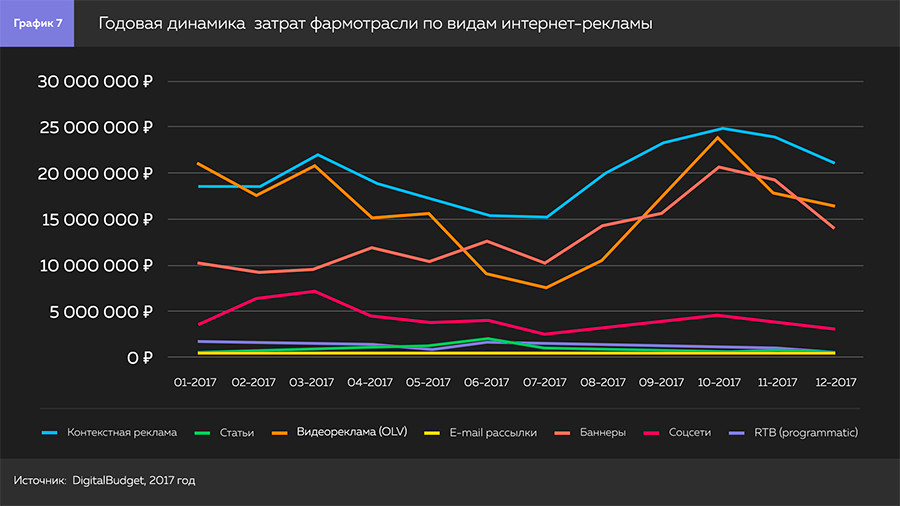

Распределение бюджетов в течение года неравномерно, и ожидаемо наибольший уровень затрат приходится на весну и осень. Пиковыми месяцами по общему уровню затрат в 2017 году стали октябрь (72,2 млн руб.), ноябрь (64,9 млн руб) и март (64,1 млн руб.). Пик для видеорекламы приходится на март, пики для баннерной и контекстной рекламы — на октябрь. Наибольшие ежемесячные затраты для видеорекламы составили 25,5 млн руб., для контекстной рекламы —24,4 млн руб., для баннерной рекламы — 19,1 млн руб. (График 7)

Интересны отличия в «крутизне пиков». Изменения затрат на контекстную рекламу по месяцам выражены не так сильно для контекстной рекламы: в самом спокойном месяце они всего на 40% меньше, чем в самом активном для вида октябре. А вот для баннерной рекламы разница между самым активным мартом и спокойным июлем составила около 74%.

Сезонность отлична и по категориям. При этом для одних категорий она сглажена, для других — ярко выражена. Драйвером для категории может стать рекламная кампания конкретного бренда. Так, например, пик затрат на дерматологические средства пришелся на март 2017 года благодаря бренду «Бепантен», на рекламу которого было потрачено 3,7 млн руб., причем основная часть расходов (3,3 млн руб.) ушла на размещение видео онлайн.