С начала кризиса 56 розничных брендов покинули российский рынок

Это в полтора раза больше, чем в прошлый кризис

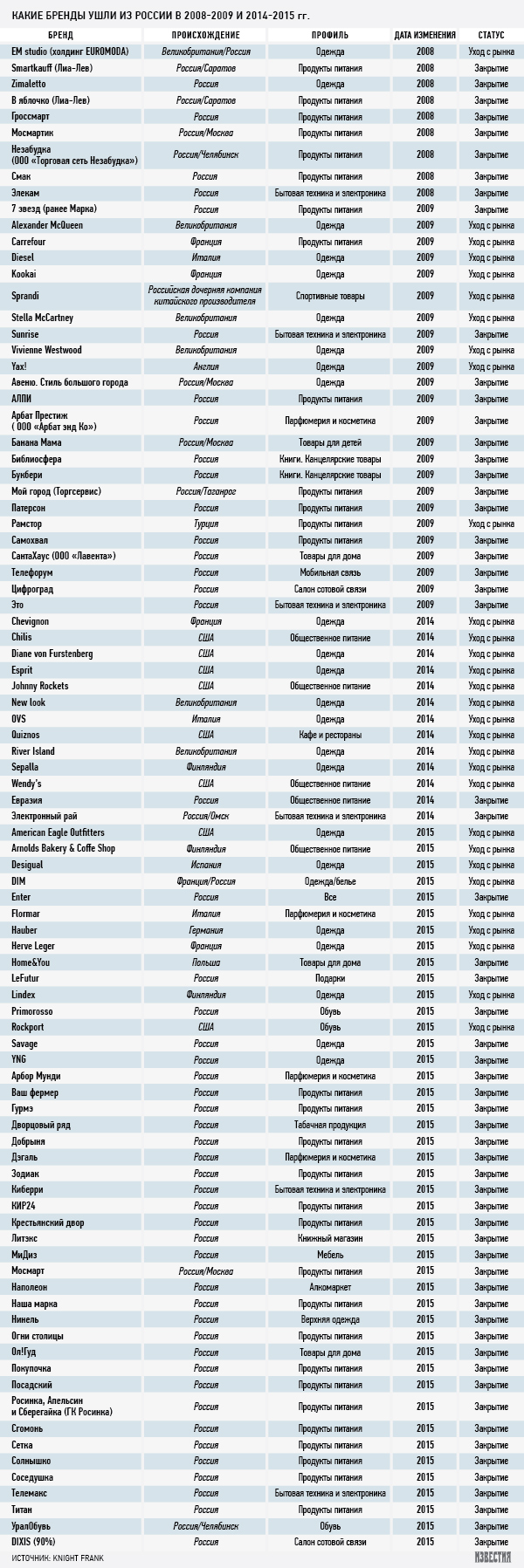

В 2014–2015 годах российский рынок торговли недосчитался 56 брендов продуктовых и одежных магазинов, а также точек общественного питания. В 2008 году и по конец 2009-го — на момент завершения прошлого кризиса — операторов торговли стало меньше лишь на 34 имени. Об этом свидетельствует исследование консалтинговой компании Knight Frank, проведенное по просьбе «Известий». Прошлый экономический перелом многому научил торговцев — например, начал активно развиваться массовый сегмент общепита, а арендодатели стали сговорчивее.

В динамике эти два исхода похожи между собой: доминирующая доля ушедших пришлась на продуктовых и одежных операторов. К категории продуктовых ритейлеров (17 имен), ушедших в этот кризис, относятся, например, «Гурмэ», «Покупочка», «Росинка», из одежных (16) — OVS, New Look, River Island. Соотношение по отечественным и зарубежным брендам тоже примерно одинаковое: в этот кризис из 56 сетей 35 были созданы в России, а 21 — за рубежом; в 2008–2009 годах из 34 брендов 24 были созданы в России, а 10 имели головную компанию за границей. И сейчас, и тогда федеральные торговые сети поглотили по семь более слабых игроков.

В 2008–2009 годах рынок покинули 13 продуктовых сетей и 9 одежных, среди которых «Мосмартик», «Мой город», «Гросмарт» и Stella McCartney, Zimaletto, Vivienne Westwood. Как отметила директор департамента аналитики Knight Frank Ольга Ясько, четыре одежных бренда спустя какое-то время вернулись на российский рынок, например Alexander McQueen и Diesel. Ясько также указала, что в 2009 году рынок покинули четыре бренда luxury-сегмента, в то время как марки mass market продолжили работать. В текущий же кризис пострадал именно массовый сегмент.

— В период между двумя кризисами марки одежды среднего ценового уровня активно развивались, конкуренция усиливалась, что в условиях снижения спроса не позволило выжить всем игрокам, — добавила Ясько. — Сказался также и тот фактор, что у многих ушедших с рынка сетей была франчайзинговая схема развития, для которой нужны более стабильные политико-экономические условия, отсутствие скачкообразных изменений ставки аренды.

Основное же отличие в кризисах исследователи нашли в том, что в прошлый кризис рынок не покинула ни одна сеть общепита — теперь это шесть брендов: Wendy's, «Евразия», Chili's, Johnny Rockets, Quiznos, Arnolds Bakery & Coffee Shop.

— Общественное питание в России развивалось интенсивно в 2010–2014 годах, как раз предыдущий кризис заставил этих операторов пересмотреть свои взгляды на развитие этого сегмента, — говорит партнер Cushman Wakefield Денис Соколов. — Стало больше появляться форматов среднего и нижнего ценового сегмента.

За 7 лет более чем в два раза вырос уровень вакантных площадей в торговых центрах. Если в прошлый кризис он составлял 8,7% (230 тыс. кв. м), в этот — 10,1% (520 тыс. кв. м), подсчитали в Knight Frank. Арендные ставки в долларовом выражении снизились: в 2009 году для продуктовых гипермаркетов они варьировались от $50 до $330 за 1 кв. м в год, в 2015 году составляли $100–350 за 1 кв. м в год. Для супермаркетов — $250–800 в 2009 году и $200–500 в 2015-м. Операторы галереи профиля «одежда» могли рассчитывать на ставку $0,6–2,5 тыс. ранее, $0,5–1,8 тыс. — в 2015 году.

Семь лет назад собственники пытались удержать высокие ставки и очень неохотно шли на уступки, в результате происходил массовый исход операторов из торговых центров, иногда продавцы бежали, бросая свой товар в магазинах, вспоминают в Cushman Wakefield. В дальнейшем стало ясно, что найти замену ушедшим операторам в ТЦ сложно.

— Наученные горьким опытом собственники сегодня делают всё, чтобы сохранить заполняемость, — добавил партнер компании Денис Соколов.

По данным «Магазин магазинов», с июля 2014 года по июль 2015-го открылся 991 магазин, а закрылось чуть более 1 тыс. торговых точек. Более 90% принадлежали одежным брендам среднего ценового сегмента. Данных по количеству магазинов за 2008–2009 годы у консалтеров и брокеров нет.

Источник: Известия