Рынок товаров для ремонта и строительства

Настоящий обзор посвящен российскому рынку товаров для строительства и ремонта. Начнем с анализа структуры и наиболее важных общих трендов рынка, а затем, учитывая значительную фрагментированность последнего, более подробно рассмотрим основные его сегменты. Отдельного внимания заслуживает так называемый сегмент DIY — сетевые магазины строительных и отделочных материалов и сопутствующих товаров, а также факторы потребительского поведения, влияющие на решения о проведении ремонта и покупке сопутствующих товаров.

При рассмотрении традиционно сосредоточимся на товарном и рекламном аспектах.

Ситуация на рынке и последние тенденции

До кризиса в период 2009–2014 гг. рынок товаров для ремонта и строительства достаточно динамично развивался. Базовым основанием для этого был рост экономики и материального положения населения. Стабильный подъем в секторе недвижимости, строительство новых домов, квартиры в которых необходимо отделывать, рост материальных возможностей по благоустройству уже имеющихся квартир — все это положительно сказывалось на рассматриваемом рынке. По данным информационно-консалтингового агентства INFOLine, в течение 2010–2014 годов оборот товаров для дома и ремонта неуклонно рос: в 2010 году он увеличился почти на четверть, в 2011 году его рост составил 22,32%, в 2012 — 16,98%, в 2013 и 2014 годах оборот розничной торговли в категории увеличивался в пределах 8,73% и 9,02%, соответственно.

Кризис резко затормозил это развитие. Вследствие снижения активности на рынке недвижимости пострадал и рынок товаров для дома и ремонта. Этот сегмент, представители которого еще в 2014 году могли наблюдать некоторый рост, уже в 2015 году ощутил на себе падение покупательской способности, и в 2015 году аналитики в России впервые с 2009 года зафиксировали снижение продажи товаров для дома, строительства и ремонта. Естественно, все это происходило на фоне сворачивания текущих и замораживания ближайших планов на ремонт и благоустройство жилища со стороны населения.

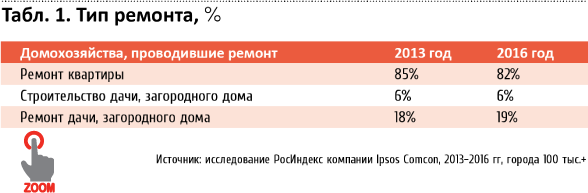

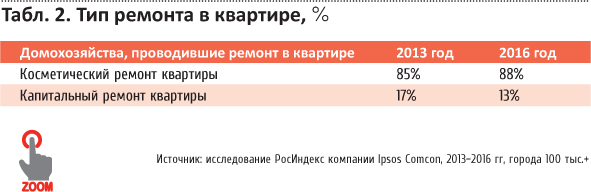

Так, согласно результатам всероссийского исследования потребителей РосИндекс компании Ipsos Comcon, в 2016 году только 19% семей в России, проживающих в городах с населением 100 тыс.+, проводили ремонт в течение года, в то время как в докризисном 2013 году этот показатель составлял 24%. Распределение видов ремонта показано в таблицах 1–2 (% посчитан из числа домохозяйств, проводивших ремонт в течение года).

Татьяна Герасименко,

директор по работе с клиентами

Ipsos Comcon

«Подавляющее большинство среди делавших ремонт в 2016 году проводили ремонт квартиры (82%). В условиях кризиса люди ограничиваются проведением косметического ремонта (доля выбравших этот вид ремонта выросла за период 2013–2016 гг. с 85% до 88%). А вот выполнение более затратного — капитального ремонта квартиры — откладывают (доля проводивших его снизилась с 17% до 13%).

Дача является для наших сограждан не только вторым домом, но и местом отдыха, где многие проводят все лето и где должно быть комфортно, поэтому число приводивших в порядок свой загородный дом с 2013 года по 2016 год выросло на 1 п.п. (с 18% до 19%).

А те, кто имел возможность заниматься строительством собственного дома, продолжают это делать несмотря на экономические трудности в стране. Таковых 6% среди всех делавших ремонт».

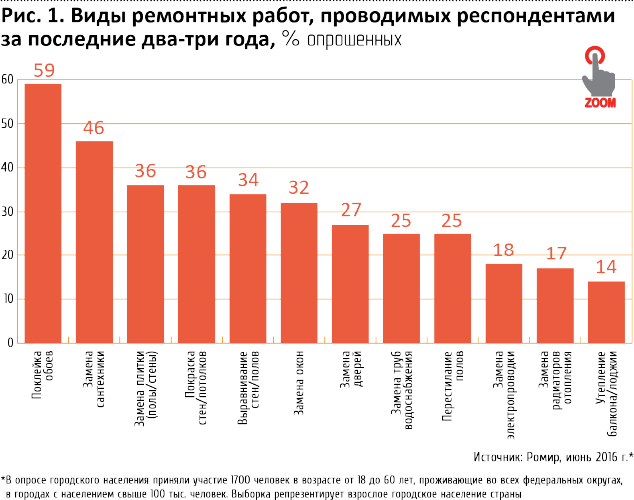

В проведенном в начале 2016 года исследовании Ромир на вопрос о выполнении каких-либо ремонтных работ в своем жилье за последние два-три года почти две трети респондентов ответили, что «делали различные улучшения» в своих квартирах. Причем каждый пятый респондент (22%) ответил, что проводил небольшие локальные ремонтные работы. Треть опрошенных (30%) занималась косметическим ремонтом. А капитальный ремонт своего жилья за последние два-три года провели 10% респондентов.

Тем респондентам, которые занимались различными ремонтными работами в своих домах, были заданы уточняющие вопросы о видах работ. В частности, выяснилось, что наиболее популярным видом ремонта является замена обоев (59%). Почти половина всех ремонтных работ не обошлась без замены сантехники (46%). Плитку на полах и стенах меняли треть респондентов (36%). И еще 36% опрошенных ответили, что занимались малярными работами — покраской стен и потолков (рис. 1).

Потребительское поведение: отношение к ремонту

Согласно данным Google, в 2016 году по поводу ремонта в России в поисковике было больше вопросов, чем по темам похудения, бизнеса или секса. Ремонт — процесс бесконечный, который можно прекратить, но не закончить, — знаком практически каждому не понаслышке. При этом в ответах на вопрос «Какие эмоции вызывает слово «ремонт»?» преобладают негативные настроения.

«Ужас», «кошмар», «катастрофа», «дорого» — такие ассоциации вызывает ремонт у 50% людей, принявших участие в опросе Google (здесь и далее используются материалы исследования «Сделай сам: как изменить отношение пользователей к ремонту», март 2016 г.). В их восприятии ремонт — это долгий и дорогостоящий процесс, фактические затраты на который неизбежно выходят за рамки начального бюджета. 30% респондентов относятся к ремонту нейтрально, и только у 20% он вызывает положительные эмоции, связанные с творчеством, преображением жилого пространства и красотой.

Каждая стадия ремонта обременена теми или иными трудностями: от поиска идей в его начале до нехватки денежных средств на завершающем этапе. Самыми сложными и «негативными» в эмоциональном плане стадиями ремонта являются так называемые черновые работы (65% людей сталкивались с проблемами на этом этапе) и отделочные работы (74% респондентов).

Анализ поисковых запросов Google, связанных с ремонтом, позволяет выделить приоритеты и инсайты потребителей, которые, с одной стороны, выливаются в их конкретное поведение на рынке, а с другой — могут и должны быть использованы игроками рынка в борьбе за привлечение покупателей.

Решившись приступить к ремонту, современные пользователи идут в интернет прежде всего за необходимой информацией. Приоритетными здесь, по данным Google, являются следующие темы запросов.

«С чего начать ремонт?» — этот вопрос содержат 30% всех поисковых запросов. Вторая по популярности группа запросов так или иначе связана с деньгами (25%), здесь людей главным образом интересует, «как сэкономить на ремонте?». Замыкают тройку топ-тем запросы о различных видах ремонта — в комнате, ванной, на кухне и т.п. (12%). Другие поисковые темы связаны с конкретными вопросами по проведению ремонтных работ, покупке материалов, уборке после ремонта и т.д.

Таким образом, наиболее типовая модель восприятия ремонта потребителем, столкнувшимся с необходимостью его проведения, может быть описана следующим образом: «Ремонт — это не очень приятный, весьма хлопотный, но необходимый процесс, который надо преодолеть с минимальными потерями времени и семейного бюджета, для чего нужно хорошо разбираться в его этапах, содержании работ и необходимых сопутствующих товарах».

При этом все, кто делают ремонт, могут быть разделены на две категории: тех, кто выполняет ремонт, контролируя все процессы и принимая все ключевые решения самостоятельно, и тех, кто привлекает для ремонта исполнителей «под ключ». В обоих случаях встает задача выбора и покупки необходимых для ремонта и сопутствующих товаров.

Потребительское поведение: выбор и покупка товаров

Ключевым трендом в поведении потребителей является реакция на реалии кризиса. Снижение товарооборота в категории началось с конца марта 2015 года, когда он опустился на 23%, а за первую половину июля — на 25% в сравнении с показателями предыдущего года за аналогичный период. Причем в отличие от других товарных сегментов, выход покупателя был не очень резким. В 2015 году рынок торговли строительными, отделочными материалами, товарами для дома и сада снизился на 5%, тогда как рынок непродовольственных товаров в целом — на 10%, отмечалось в отчете INFOLine. Как бы то ни было, люди продолжают строиться и делать ремонты. Хотя каждый, учитывая собственные возможности, старается найти наиболее приемлемые для себя варианты.

Представители крупных торговых домов отмечают, что функциональная категория товаров, таких как клей, краски или лак для дерева, продаются достаточно стабильно — покупателям всегда будут нужны товары, без которых нельзя обойтись. При этом, по свидетельству аналитиков, потребители стали приобретать больше товаров, произведенных под собственной торговой маркой, которые дешевле товаров от известных брендов. Основная же экономия клиента проявляется в частичном или полном отказе от дорогостоящих предметов декора. Просто красивые вещи зачастую уступают место практичным товарам.

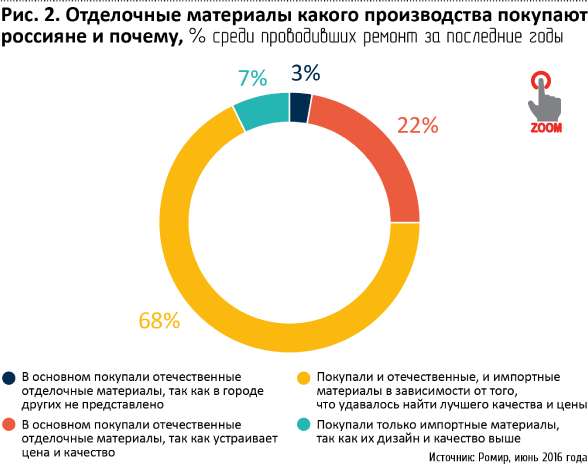

Согласно исследованию Ромир, только 3% респондентов из числа проводивших ремонт за последние годы заявили, что вынуждены были покупать только отечественные строительные и отделочные материалы, т.к. в их городах других не представлено. У остальных был выбор между стройматериалами российского и зарубежного производства. И каждый пятый респондент (22%) ответил, что покупал отечественные материалы для стройки и отделки, т.к. они его устраивают по качеству и цене. Более двух третей опрошенных (68%) ответили, что покупали материалы как отечественного, так и зарубежного производства — в зависимости от того, что удавалось найти лучшего качества и по приемлемой цене. И только 7% респондентов завили, что в ходе ремонта отдавали предпочтение исключительно импортным отделочным материалам, т.к. убеждены в их лучшем качестве и более привлекательном дизайне (рис. 2).

Результаты опроса Ромир также показали, что растет популярность гипермаркетов товаров для дома и ремонта (так называемый сегмент магазинов DIY, который будет подробно рассмотрен ниже). Две трети респондентов (67%) ответили, что покупали отделочные материалы именно в таких магазинах. А треть (32%) обращались в специализированные магазины, торгующие только определенной группой товаров, например, плиткой или обоями.

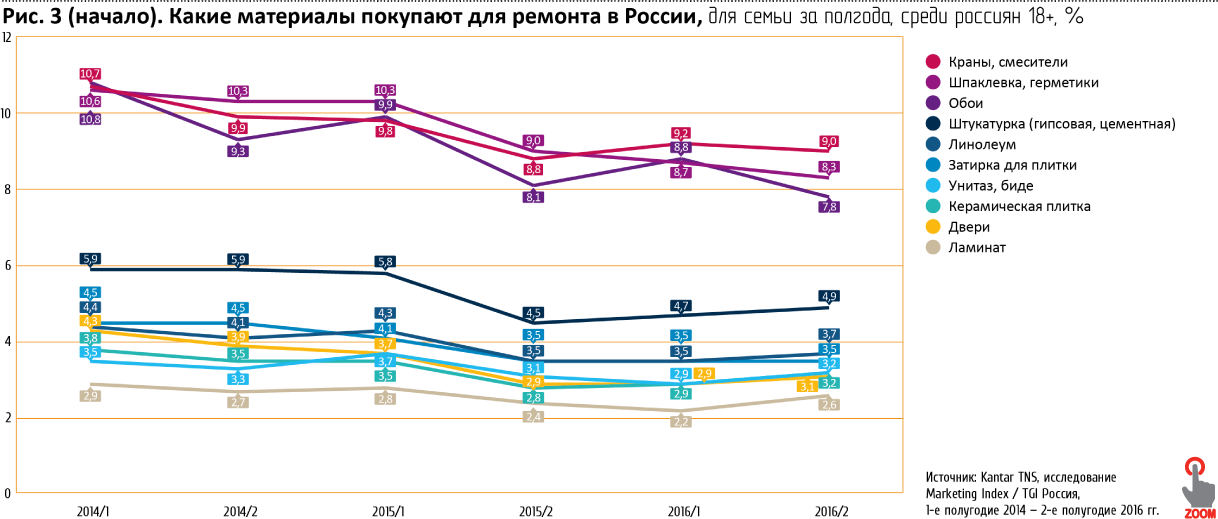

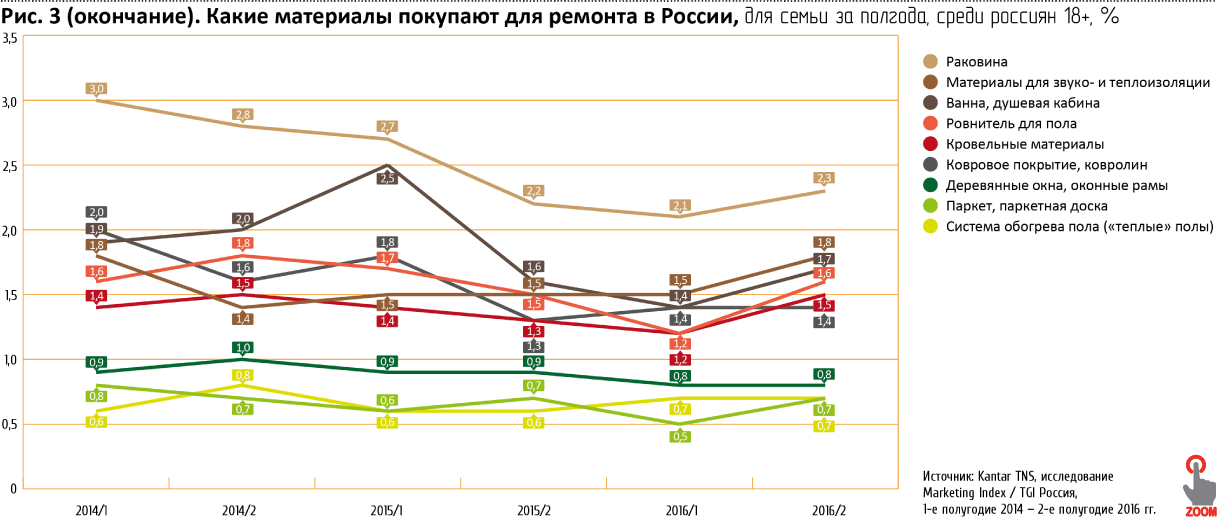

Не теряют своей актуальности и строительные рынки — на них респонденты делали строительные покупки в каждом четвертом случае (23%), так же как и в небольших магазинчиках стройматериалов (22%). А вот интернет-торговля строительными материалами пока не столь популярна. Только 6% опрошенных ответили, что заказывали отделочные материалы в онлайн-магазинах. Покупки взрослого населения товаров для ремонта в некоторых сегментах детализированы на рис. 3.

Наиболее популярными у покупателей товарными группами являются краны и смесители, шпаклевки и герметики, а также обои. Но по каждой из них, а также по ряду других сегментов можно отметить отрицательную динамику за последние два кризисных года.

Рассмотрим далее положение в отдельных товарных группах категории.

Основные товарные сегменты

Лакокрасочные материалы

На протяжении последних лет конкуренция на рынке лакокрасочных материалов постоянно усиливалась. Даже несмотря на кризис, мало кто из сильных игроков задумывается об уходе, за исключением компаний, активно использующих в своей работе импортные составляющие. Учитывая нынешнюю ситуацию, конкурентная борьба, скорее всего, будет усиливаться.

До недавнего времени на долю импорта приходилось порядка 30% всех продаж. К числу крупнейших поставщиков традиционно относились немецкие, финские и шведские компании, продукция которых соответствовала верхнему ценовому сегменту. В кризисной ситуации количество товаров из Европы существенно снизилось, при этом освободившиеся на российском рынке лакокрасочных материалов ниши стараются занять представители азиатских стран — Китая, Индии, Южной Кореи. Их главным преимуществом в конкурентной борьбе является возможность демпинговать, причем в течение очень длительного времени. На протяжении последних лет китайский рынок красок демонстрирует впечатляющий рост. Огромные предприятия возникают в кратчайшие сроки, как только в них появляется насущная потребность. Учитывая нынешнюю ситуацию, потоки лакокрасочных материалов в нашу страну из Китая все время усиливаются. Российским заводам практически нереально конкурировать в ценовом отношении.

Развитие рынка лакокрасочных материалов напрямую зависит от инвестирования крупных игроков в высокотехнологичное оборудование. Ввиду общей финансовой ситуации в стране, проблем с кредитованием и высоким налогообложением развитие рынка красок в России затормозилось. Спрос внутреннего потребления явно недостаточен, более-менее уверенно могут чувствовать себя только компании, ориентированные на экспорт, в основном в ближнее зарубежье и развивающиеся страны.

Общемировая тенденция — стремление к максимальной экологичности и натуральности ЛКМ — уже актуальна и в РФ. Ведущие компании активно работают над снижением содержания вредных веществ в своей продукции. Многие предприятия сегодня переориентируются на акриловые материалы на водной основе и работают над тем, чтобы придать им прочность алкидов. Однако по вышеупомянутым причинам это направление развивается не так быстро, как хотелось бы.

Проблема контрафактной продукции по-прежнему остается актуальной и даже усиливается. По оценкам специалистов, в год реализуется не меньше 200 тыс. тонн подобного товара. Даже покупая дорогостоящие высококачественные материалы, потребитель не застрахован от подделки. Штрафы за такие нарушения являются достаточно символичными, а правоохранительные органы работают малоэффективно.

В условиях обострения конкуренции особое значение обретает ширина линейки продукции. Отсутствие предложения в одном из сегментов может привести к полной потере перспективного клиента. Ведущие игроки рынка красок стремятся иметь в своем ассортименте изделия всех категорий, начиная от антикоррозийных и заканчивая флуоресцентными материалами.

Товарный аспект ЛКМ

Последние данные по товарообороту показывают некоторое оживление в сегменте. Согласно результатам исследования GfK, cпрос на ЛКМ в первом квартале 2017 года в канале супермаркетов DIY стабилен, лидерство по продажам принадлежит эмульсионным краскам (рис.4).

Николай Гобралев,

маркетинг-консультант отдела исследований промышленных товаров

GfK

«Постепенно происходит восстановление докризисных моделей потребления, в которых расходы на ремонт и благоустройство загородных домов всегда были значимы для россиян.

Оборот продаж красок по металлу вырос более чем на 9% в рублях, а спрос — на 14% (в литрах). В значительной степени это было обусловлено ростом продаж небрендированной продукции и частных торговых марок.

Спрос на средства деревозащиты вырос на 8% (в литрах), а оборот — более чем на 13% (в рублях), что явилось следствием роста средней цены за литр на 5%. Основная причина такой динамики — рост продаж недешевых деревозащитных средств локального производства.

В целом потребитель отдавал предпочтение товарам в высоком (от 60 до 80 р/л) и премиальном (от 80 р/л) ценовых сегментах».

Основные бренды в сегменте ЛКМ

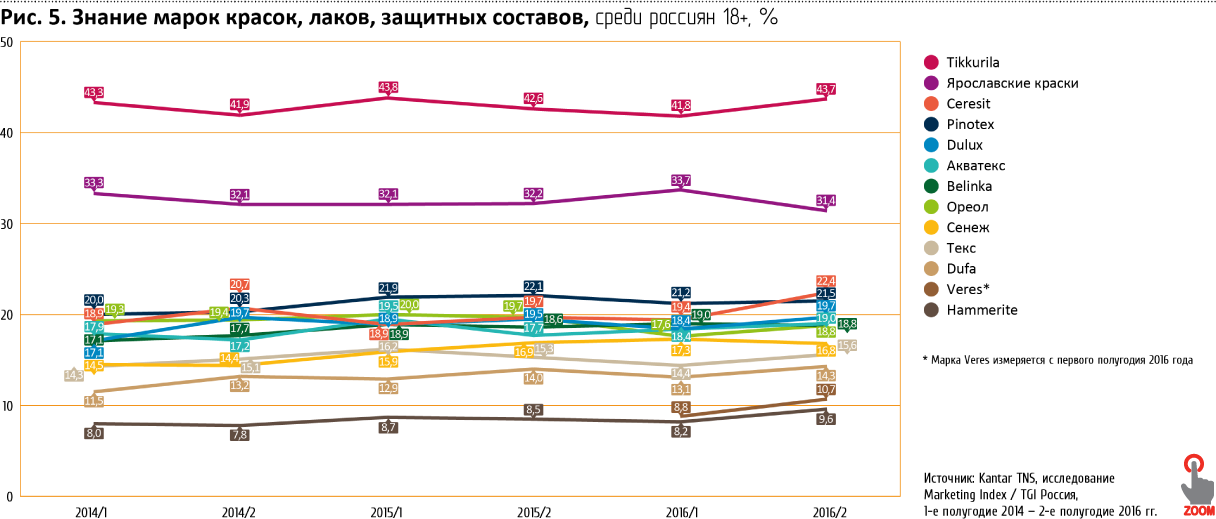

Знание марок ряда ведущих брендов в сегменте ЛКМ среди взрослого российского населения отражено на рис. 5. Лидирующую позицию прочно и стабильно занимает Tikkurila. На втором месте — «Ярославские краски». Замыкает тройку бренд Ceresit, который благодаря положительной динамике знания за рассматриваемый период опередил во второй половине 2016 года Pinotex.

Остальные марки следуют очень плотной группой. Практически ни у кого из анализируемых брендов не наблюдалось заметного снижения знания — оно весьма стабильно. Рост узнаваемости за анализируемые три года можно отметить у брендов Dulux, «Сенеж» и Dufa.

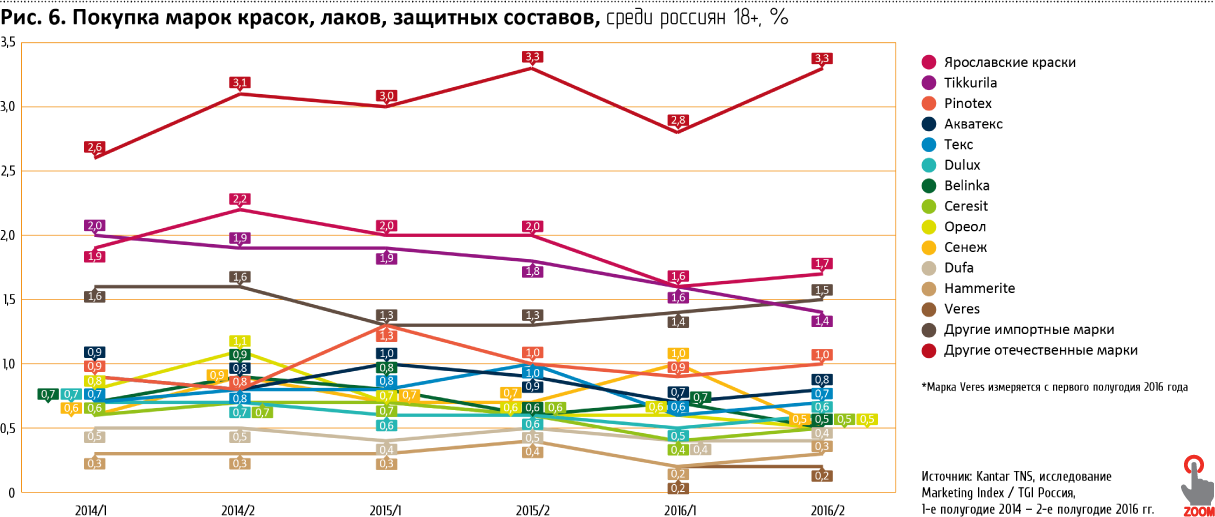

По показателю покупок марок ЛКМ лидируют «Ярославские краски», обошедшие во второй половине 2016 года бренд Tikkurila. Третью строчку занимает Pinotex (рис. 6).

Клеи

Современный рынок клеев представляется весьма перспективным, поскольку в домашнем хозяйстве и при осуществлении ремонтных работ вместо крепежных изделий все чаще используют клеящие вещества. Перспективность рынка также объясняется особенностями современного клея: улучшаются его функциональные качества, повышается надежность склеивания, устойчивость к внешним воздействиям.

Лидирующие производители клеев на отечественном рынке — импортные компании, которые поставляют на рынок конкурентоспособную продукцию. Импортный клей превосходит отечественный товар по качественным характеристикам и разнообразию ассортимента. Многие компании-производители из Европы открыли дочерние фирмы и собственные склады в России, чтобы продавать продукцию конечным потребителям. Этот шаг несколько приблизил стоимость иностранной продукции к стоимости отечественной.

Основные бренды в сегменте клеев

Лидером на рынке является компания Henkel, производящая в России продукцию под торговой маркой «Момент» (с 1979 года — по лицензии и на оборудовании компании, а с 1991 года — как полноправный собственник марки). В настоящее время продукция Henkel в России включает в себя обширную линейку (более 3000 разнообразных видов) клеев для хозяйственных и ремонтных нужд, а также герметики и монтажную пену.

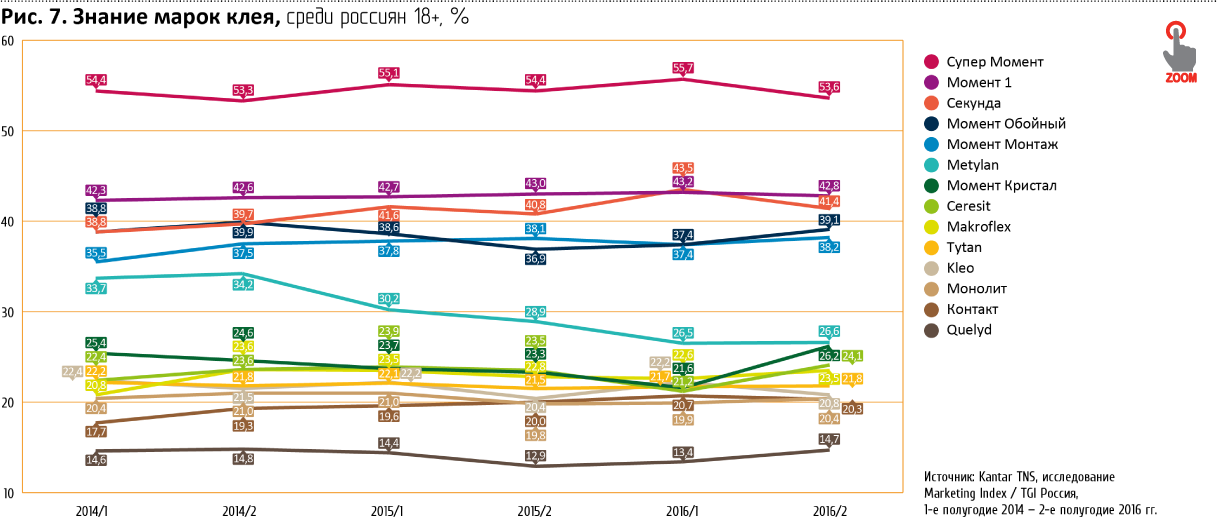

Знание марок ряда ведущих брендов в сегменте клеев среди взрослого российского населения отражено на рис. 7.

Первые две строчки занимают наиболее популярные марки клея «Момент»: «Супер Момент» и «Момент 1». На третьем месте — отечественный бренд «Секунда», имеющий положительную динамику знания. Также можно отметить растущее знание еще одного российского бренда «Контакт». Падение уровня знания наблюдается у Metylan.

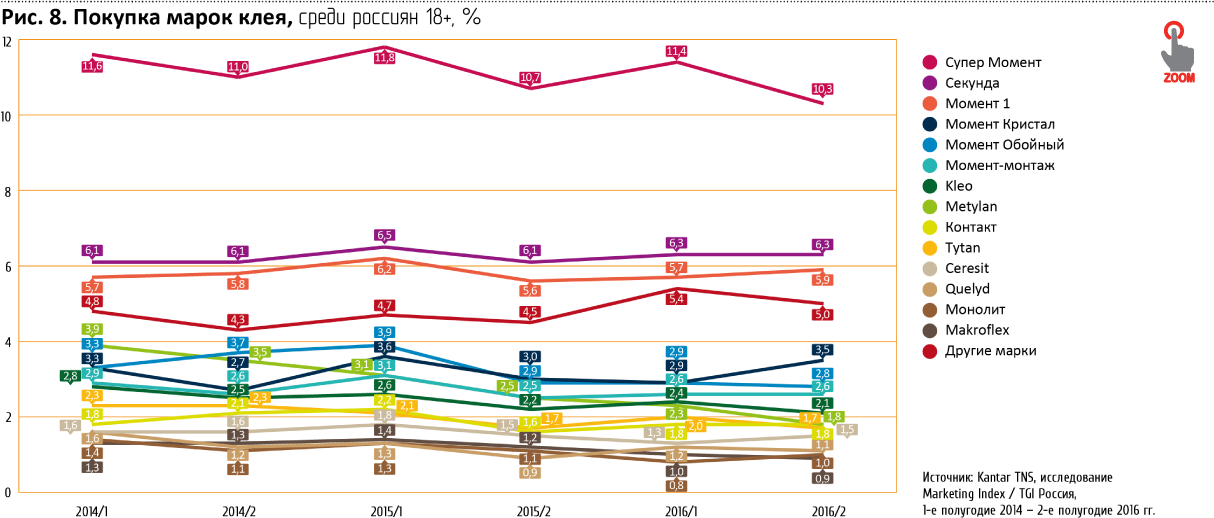

Потребление клеев в целом достаточно хорошо коррелирует с их знанием. Первая тройка та же, но «Секунда» опережает «Момент 1» (рис. 8).

Пластиковые окна

История развития и текущая ситуация

Последние 20 лет были крайне удачными для отечественного рынка оконных конструкций из ПВХ. Если не считать кризисных 2008–2009 годов, среднегодовой прирост показателей равнялся примерно 25–30%. Кульминации это развитие достигло в 2012-м, когда общее число установленных в РФ металлопластиковых конструкций превысило 55 млн квадратных метров, что в пересчете равно порядка 30 млн единиц ПВХ-окон. По этим показателям Россия достаточно неожиданно вырвалась на лидирующие позиции, обогнав многие европейские государства (в том числе Германию). Однако далее начало сказываться перенасыщение рынка частных покупателей: по мнению экспертов, самым значимым сегментом клиентов оконного бизнеса являлись физические лица, желающие установить конструкции в многоквартирных домах и частных постройках, которые были возведены до 1995–2000 годов — к 2014 году большая их часть уже осуществила замену окон.

Общеэкономический кризис 2015 года усугубил ситуацию. Высокая инфляция, зависимость экономики от импорта и закономерный рост цен заставили россиян отложить покупку пластиковых окон, а в некоторых случаях и вовсе отказаться от такого вида ремонта. В 2016 году, согласно оценкам отраслевого центра «О.К.Н.А. Маркетинг», оконный рынок падал четвертый год подряд. За этот период объем рынка окон в натуральном выражении сократился почти в два раза — с 58 млн квадратных метров в 2012 году до 32 млн квадратных метров в 2016 году. При сокращении рынка ПВХ-конструкций на 10% в натуральном выражении 2016 год стал самым сложным периодом за всю историю существования оконного рынка России.

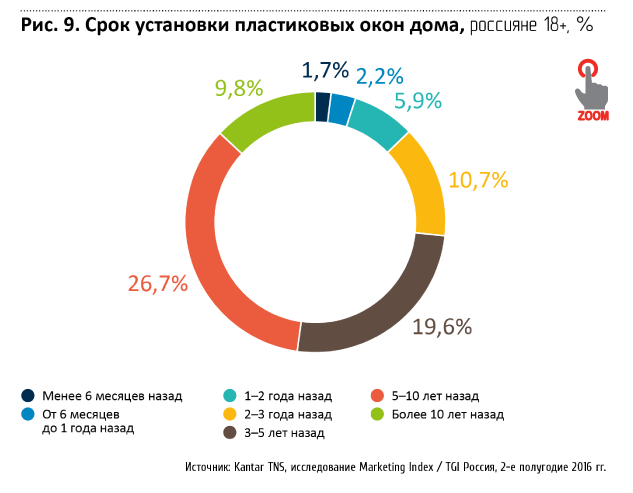

По данным исследований Kantar TNS (табл. 3), доля россиян, имеющих дома пластиковые окна, не росла за последний анализируемый период 2016 года, что подтверждает замедление роста рынка пластиковых окон.

Основная масса пластиковых окон была установлена более трех лет назад (рис. 9).

Прогноз развития сегмента окон

Согласно прогнозу «О.К.Н.А. Маркетинг» на 2017 год, первая половина года будет непростой для участников рынка, но начиная со второго полугодия компании смогут увидеть хрупкое восстановление спроса среди покупателей окон. К положительным факторам можно отнести возможный рост цен на нефть и снижение ключевой ставки, что в целом положительно сказывается на экономике России.

К отрицательным факторам относятся низкие доходы населения и отсутствие потенциала для их роста в дальнейшем, рост безработицы, а также насыщение оконного рынка. Негативно скажется на оконном рынке в 2017 году и планируемый масштабный снос «хрущевок» в Москве и программа сноса «ветхого и аварийного жилья» в регионах, поскольку эти старые дома (порой еще пригодные для проживания) предоставляли широкую базу для замены окон и увеличивали емкость рынка.

Стоит отметить еще ряд факторов, влияющих на целевые сегменты потребления. Например, отложенный спрос на окна за четыре года депрессии. Определенная часть потребителей, ожидавшая «лучших времен» для осуществления таких вложений, как замена окон, уже не сможет дольше терпеть и откладывать данные планы.

Программа ипотечного кредитования и материнский капитал также стимулируют население к покупке квартир, улучшению жилищных условий и сопутствующим тратам. По данным Агентства ипотечного жилищного кредитования, объем ипотечного кредитования в 2016 году вырос на 30% — до 1,5 трлн рублей.

Впервые за последние четыре года нынешний год принес хрупкую надежду на стабильность или относительный рост. Если учесть, что с начала кризиса рынок сократился почти в два раза, то возобновить расширение в данных условиях проще, поскольку часть производителей покинули рынок и освободили «поле» для дальнейшей игры.

Ведущие игроки рынка

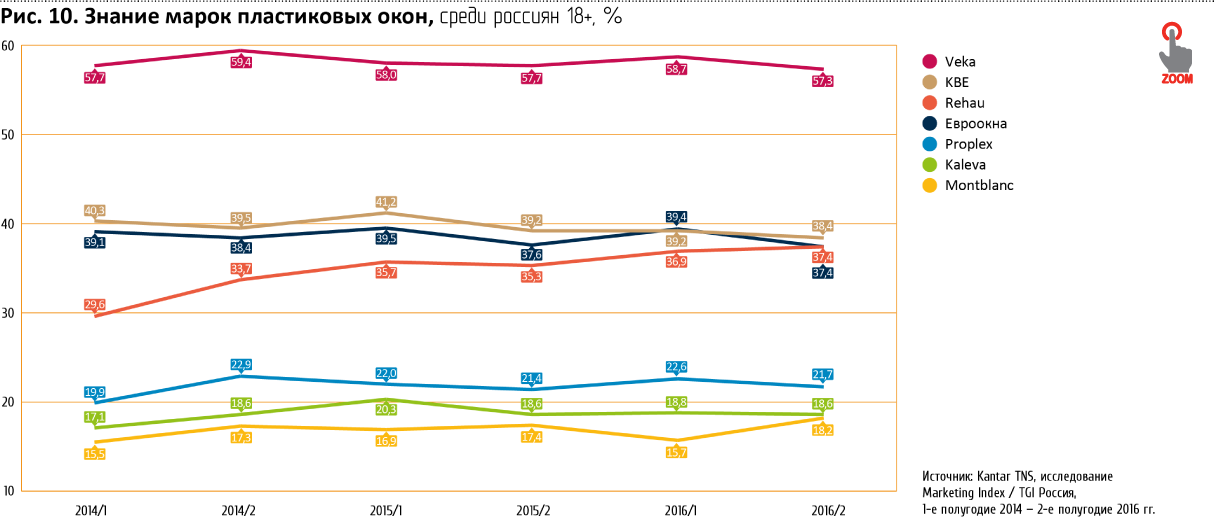

Рынок пластиковых окон сложился достаточно давно. Безоговорочным лидером по знанию является старейший на рынке бренд Veka (рис. 10). За ним с заметным отставанием следуют марки окон KBE и Rehau. Знание последних выросло за анализируемый период наиболее заметно в группе — с 29,6% до 37,4%. В целом знание марок в категории достаточно стабильное.

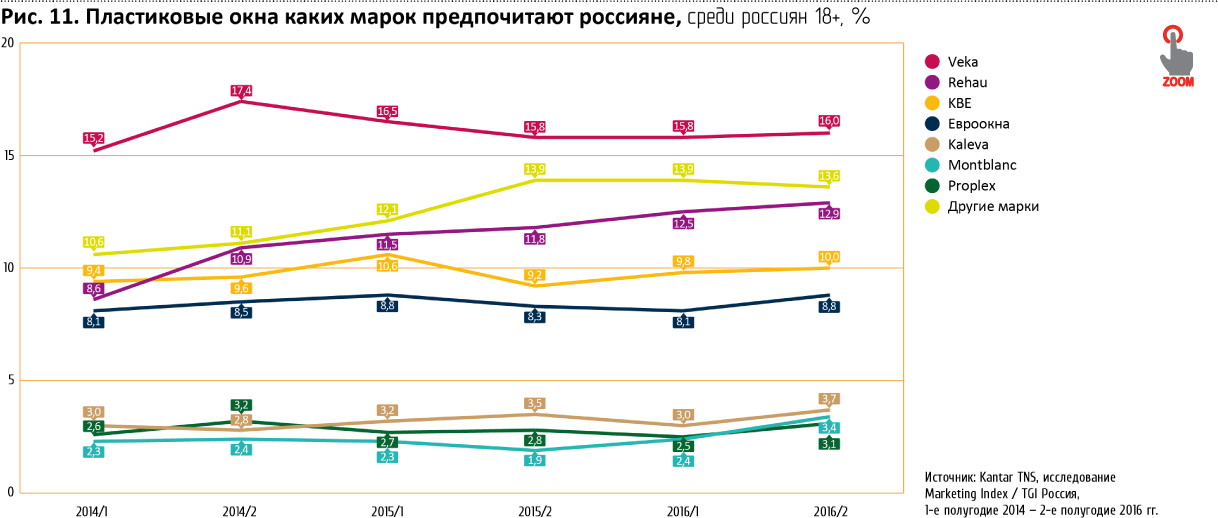

При ответе на вопрос «Пластиковые окна каких марок вы бы предпочли купить/установить?» среди россиян 18+ лидером оказывается бренд Veka, на втором месте Rehau, заметно усилившая свои позиции за последние три года, на третьем — KBE (рис.11).

Возросла доля тех, кто выбирает другие, менее известные марки, что можно объяснить стремлением к поиску наиболее выгодных предложений на рынке.

Крупнейшие продавцы товаров для дома и ремонта (гипермаркеты DIY)

В целом российский рынок DIY развивается в соответствии с мировыми тенденциями, являясь одним из наиболее перспективных по оценке рыночной емкости и потребительского потенциала. Несмотря на снижение объемов продаж с 2014 года, по масштабу рынка DIY Россия уступает лишь США, Германии, Великобритании и Франции.

Компании на рынке товаров DIY функционируют в нескольких торговых форматах, при этом в последнее время отмечается трансформация прежних видов торговли и наблюдается тенденция развития современных торговых форматов. Крупномасштабная розница занимает более половины объема рынка, концентрируясь в крупных городах. Преимущества для покупателей новых форматов в сравнении с традиционными строительными рынками и мелкими магазинами очевидны: это удобство выбора товара, единая точка оплаты, доставка товара, полноценная гарантия, возможность возврата товара и т.д.

В то же время значительная часть рынка, особенно в регионах, до сих пор охвачена неорганизованной розничной торговлей.

Рыночная доля сегмента интернет-торговли активно увеличивается, хотя и сдерживается рядом объективных трудностей, связанных со спецификой движения и представления товара.

Текущее положение

Последние годы доля десяти крупнейших в стране сетей по продаже товаров для дома и ремонта (DIY) на рынке растет, подсчитало агентство INFOLine. Так, по данным аналитиков, за 2015 год она выросла на 4,7 процентных пунктов (до 27,5%), а по итогам 2016 года рост достиг 2,2%.

Крупнейшие ритейлеры с устойчивым финансовым положением — международные Leroy Merlin, OBI, российские СТД «Петрович», «Максидом», «Агава» и «Бауцентр», — несмотря на продолжение сокращения рынка, открывают больше магазинов в регионах и продолжают инвестировать в онлайн- и мультиканальные продажи, поясняют эксперты «INFOLine-Аналитики». Так, в течение пяти лет Leroy Merlin намерена открыть в России до 140 магазинов, говорил в 2016 году директор по маркетингу ритейлера Филипп Мужо, благодаря чему компания рассчитывает «удержать и укрепить лидерство в будущем». Экспансия в России остается главным приоритетом и для OBI, несмотря на сложную экономическую ситуацию в стране, сообщал гендиректор «OBI Россия» Иан Стрикланд. Рост доли строительно-торгового дома «Петрович» его представитель Дарья Мельникова объясняет выходом в Московский регион (весной 2015 года здесь открылась торговая база, в феврале 2016 — полноформатный магазин), расширением ассортимента и ростом интернет-продаж до 23% в общей выручке. В планах «Петровича» открыть в Москве 8–10 магазинов за пять лет, добавляет Мельникова.

Что касается региональных сетей, то продажи у большинства снижаются существенно сильнее рынка, так как крупнейшие международные и федеральные российские сети забирают у них трафик, выигрывая ценовую и ассортиментную конкуренцию. Таким образом происходит перераспределение покупательского трафика и торгового оборота в пользу лидеров рынка. В 2015 года из 300 универсальных торговых сетей 84 сократили торговые площади и только 40 — нарастили, следует из данных «INFOLine-Аналитики».

Несмотря на общее снижение продаж, у сегмента DIY хорошие перспективы, уверены участники рынка. По словам директора по маркетингу ГК «Каширский двор» Бориса Сидорова, «Спад в сегменте DIY не так силен, как в других отраслях, за счет недооцененности рынка и недостаточной его заполненности. В Европе насыщенность рынка DIY по квадратным метрам гораздо выше, чем в Москве». При этом именно в Москве рост потребления товаров для дома и ремонта в последние годы особенно очевиден. На сегодняшний день 5% розничного товарооборота приходится на ассортимент DIY, тогда как еще семь лет назад этот показатель составлял 2,5–2,7%. Таким образом, несмотря на общее падение розничных продаж в кризис, сегмент DIY будет расти быстрее потребительского рынка, уверены в «Каширском дворе».

Импортозамещение

Российские товары занимают все больше места на полках ведущих международных сетей DIY. Сразу два крупнейших игрока российского рынка объявили о планах серьезно увеличить объем отечественных товаров в ассортименте своих гипермаркетов. Так, компания Leroy Merlin в ближайшие несколько лет намерена нарастить долю российских товаров с нынешних 55% до 65–70%. Об этом на проходившей в Москве в апреле 2017 года выставке Mosbuild рассказал директор по маркетингу сети Филипп Мужо. «Увеличивая долю российских товаров, мы, во-первых, защищаемся от флуктуации валют, во-вторых, приобретаем большую гибкость и, в-третьих, вносим свой вклад в экономику страны», — заявил Мужо. Впрочем, он добавил, что далеко не все товары на сегодняшний день можно купить в России. Например, практически весь электроинструмент экспортируется из Азии.

Еще более амбициозные цели в области импортозамещения ставит перед собой IKEA. «Наш план — после 2020 года довести долю локального производства до 80%», — заявил на Retail Strategy Forum 2017 руководитель отдела недвижимости сети Франсуа Бренти. Сейчас доля российских товаров в ассортименте ритейлера составляет 52%. При этом еще в 2008 году этот показатель не превышал 30%, в 2002 году — 10%.

Основные игроки рынка

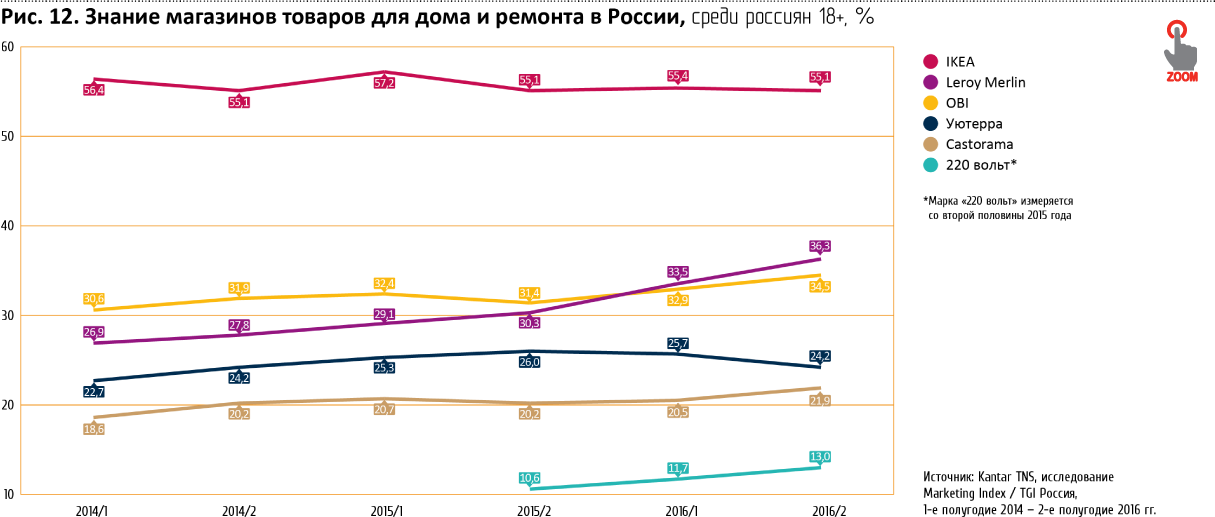

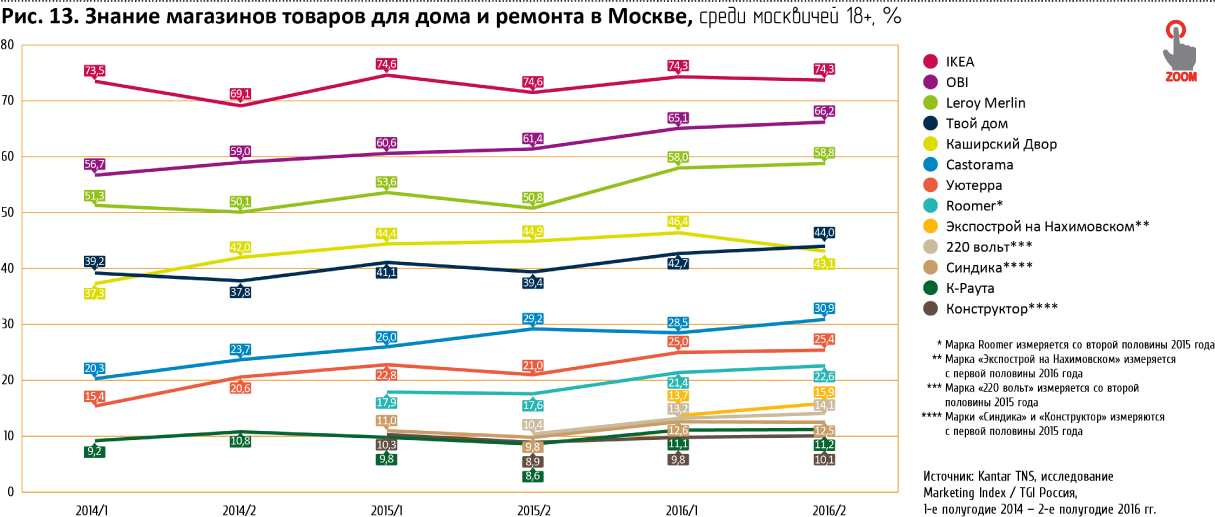

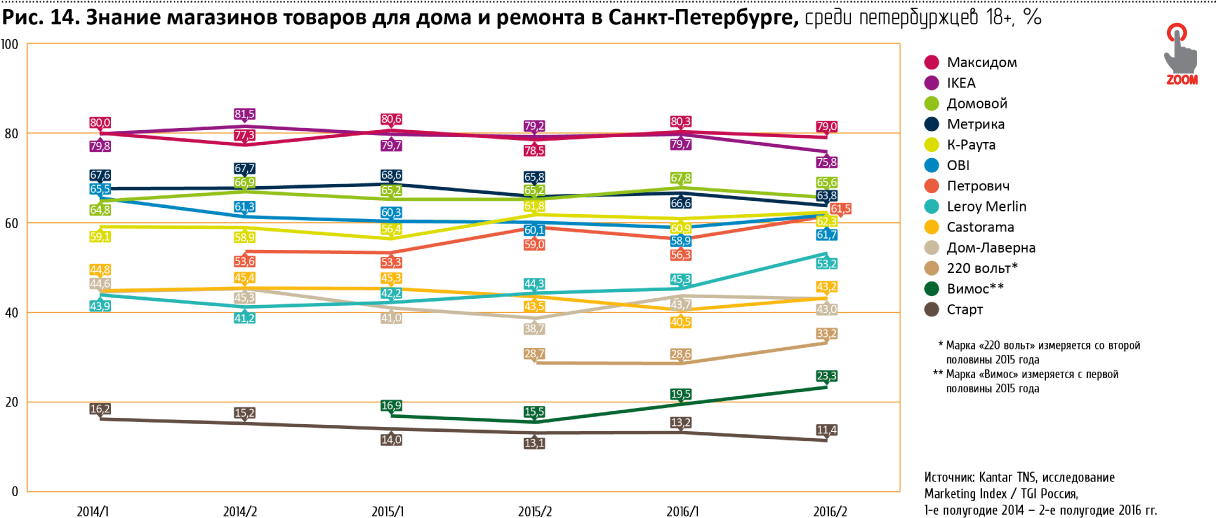

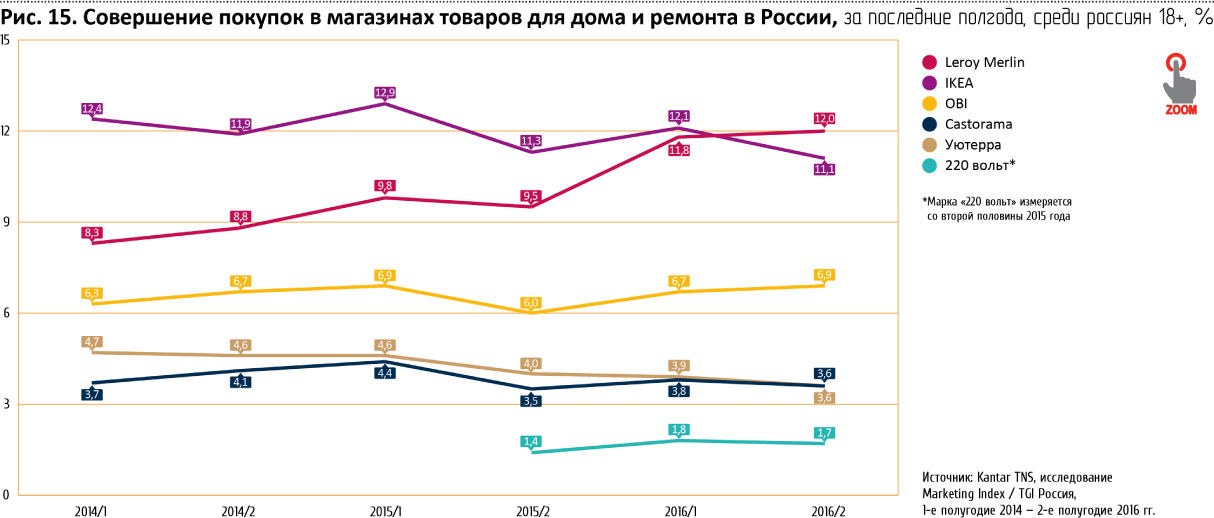

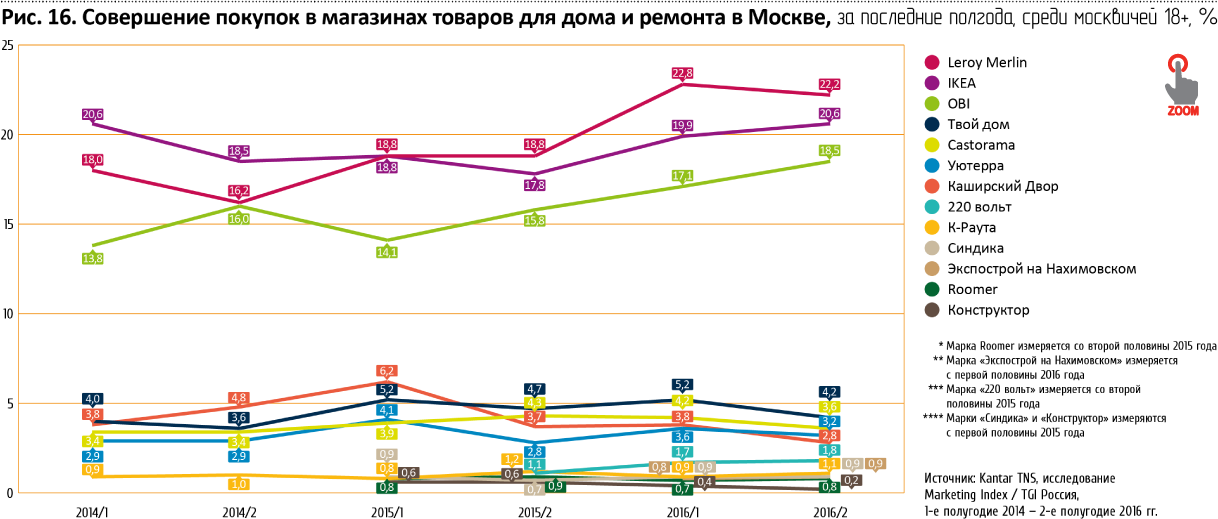

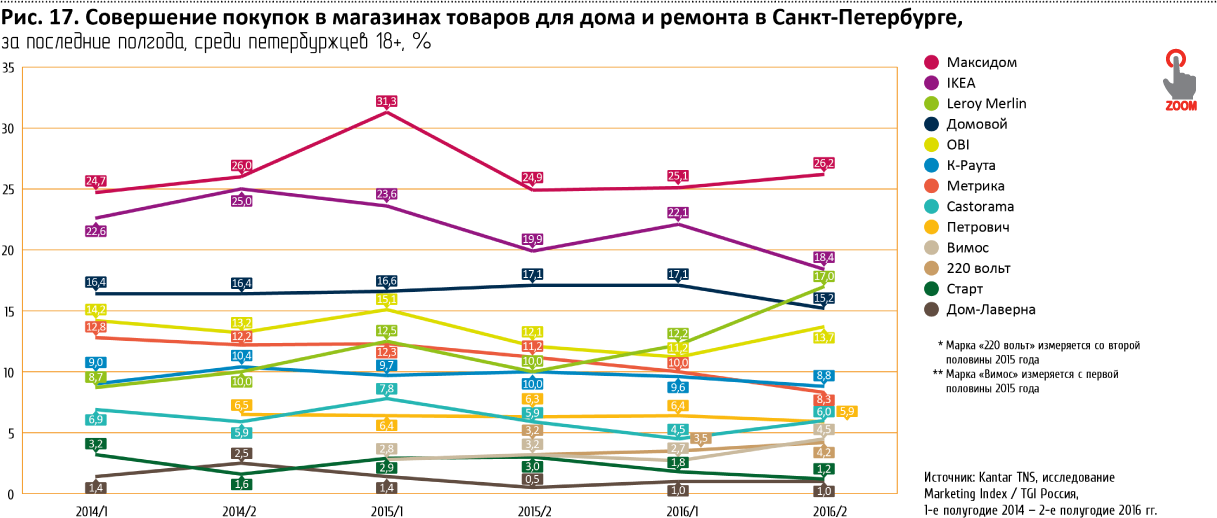

Расстановка сил на российском рынке DIY и на рынкаx Москвы и Санкт-Петербурга заметно отличается. Так, по знанию (рис. 12–14) IKEA является лидером на российском и московском рынках, в Санкт-Петербурге же она уступает лидерство «Максидому», оказываясь на второй позиции. Второе и третье места по России принадлежат соответственно Leroy Merlin и OBI, в Москве — OBI и Leroy Merlin. В Санкт-Петербурге тройку лидеров замыкает «Домовой».

Leroy Merlin имеет заметную положительную динамику знания во всех трех регионах. В Московском регионе также можно отметить устойчивый рост знания марок OBI и Castorama, а в Санкт-Петербурге — «Петрович».

По совершению покупок в магазинах DIY тройки лидеров в России и Москве выглядят одинаково — Leroy Merlin, IKEA, OBI. В Санкт Петербурге лидером является «Максидом», за ним следуют IKEA и Leroy Merlin. По данному показателю, так же как и по знанию, Leroy Merlin демонстрирует убедительную положительную динамику во всех трех регионах. В московском регионе хорошая динамика совершения покупок и у сети магазинов OBI. А вот IKEA показывает тенденцию к снижению совершаемых покупок в России и в Санкт-Петербурге. В зоне отрицательной динамики также оказались: в Москве — «Каширский Двор», а в Санкт-Петербурге — «Метрика».

Omni-channel и Digital — ключевые тренды современного DIY

Несмотря на продолжающийся кризис, российский рынок DIY по-прежнему обладает значительным потенциалом, но раскрыть его удастся лишь тем ритейлерам, которые научатся меняться вместе с покупателем. К такому выводу пришли участники Retail Strategy Forum, прошедшего на площадке строительно-интерьерной выставки Batimat Russia весной 2017 года.

Драйвером роста выступают крупные сети во многом потому, что имеют возможность развивать мультиканальные продажи, при этом остро стоит необходимость добиваться их эффективной синергии.

Важность развития сети одновременно онлайн и офлайн на форуме подчеркнул генеральный директор «Leroy Merlin Россия» Венсан Жанти. В 2017–2018 годах компания намерена осуществить глобальную трансформацию бэк-офиса, которая затронет главным образом информационные системы и логистику, рассказал топ-менеджер. Взятый компанией курс на омниканальность вкупе с интенсивным развитием офлайн (ежегодно сеть планирует открывать около 20 магазинов) через три года позволит ей перейти на 100% самофинансирование, заявил Жанти.

Директор по маркетингу СТД «Петрович» Игорь Колынин отметил: «Ритейл, как мы его знаем, очень скоро перестанет существовать. Время больших коробок безвозвратно прошло. Покупка без визита в магазин стала нормой, и этот тренд будет развиваться. Мы ожидаем, что в нашем сегменте доля онлайн-продаж составит 50%». Уже сегодня на e-commerce у СТД «Петрович» приходится 38% оборота, при этом только за 2016 год этот показатель вырос на 40% — с 7,15 млрд руб. до 10 млрд руб.

Ввести онлайн-продажи планирует и другой крупный игрок на рынке DIY — IKEA. Помимо освоения новых каналов продаж, IKEA намерена активно строить новые магазины (в ближайших планах — Москва, Санкт-Петербург, Воронеж и Челябинск).

О специфике работы операторов DIY в составе торговых центров рассказала на форуме директор по развитию Immochan Даниэля Вонс. «При покупке участка под торговый центр мы всегда рассматриваем участие оператора DIY, потому что считаем, что определенная доля посетителей магазина DIY — около 10% — приходит также в торговый центр — так достигается синергия разных объектов», — отметила эксперт.

Разговор о синергии различных магазинов в составе торгового комплекса продолжил директор по маркетингу «Каширский Двор» Борис Сидоров, по мнению которого одним из конкурентных преимуществ в сфере DIY является наличие мебельного центра. «По данным наших опросов, к наличию мебельного комплекса рядом с DIY-форматом положительно относятся 65% респондентов: посетители охотно смотрят мебель на этапе строительства», — рассказал Сидоров.

Сегодня большинство ритейлеров говорят о внедрении омниканальных систем — таков вызов времени. Однако далеко не все компании правильно толкуют само понятие omni-channel и зачастую реализуют под этим видом другую модель — мультиканальную. В этом случае, хотя каналов коммуникации с потребителями становится больше (интернет-магазин, В2В, В2С, франчайзинг и т.д.), но они работают автономно, практически не пересекаясь друг с другом. И даже если переход на омниканальное взаимодействие с клиентами осуществляется полноценно, недостаточно отлаженная технология или сервис способны дискредитировать и парализовать данную модель. Внедрение соответствующих технологий требует не только серьезных материальных и временных затрат, но и перестройки всей бизнес-модели компании.

Те же ритейлеры, которые строят реальную омниканальную модель, добиваются впечатляющего успеха.

«Нам все равно, из какого канала и в какую часть воронки продаж пришел клиент, главное — обеспечить ему максимально понятный и удобный сервис, сформировать для него подходящие ценовые и ассортиментные предложения — рассказывал порталу «Ради Дома Про» Игорь Колынин, директор по маркетингу СТД «Петрович». — Преимущества омниканальной модели очевидны. Учитывая реалии сегодняшнего дня, на кону стоит даже не прибыль, а само будущее компании. Если продавцы редких бриллиантов еще могут позволить себе отказаться от омниканальной модели, то для строительного ритейла такой шаг — явно не лучшая идея, особенно в условиях жесткой конкуренции. Фактически магазин, который способен приравнять процесс покупки стройматериалов к интересному и даже в чем-то увлекательному шопингу, получит все: сильный бренд, любовь и лояльность клиентов, высокую оборачиваемость товаров, перспективы для дальнейшего развития. Мы наблюдаем эту тенденцию уже сейчас, в том числе и на собственном опыте».

DIY и онлайн

«Диджитализация» рынка DIY идет по двум взаимодействующим направлениям. С одной стороны, сами пользователи, начинающие ремонт, видят в онлайн-среде мощное средство поиска информации, руководства к действию по проведению ремонта и закупке необходимых товаров. С другой стороны, продавцы рынка DIY активно осваивают онлайн для привлечения и работы с потребителями. Так, в СТД «Петрович» уже действует модель, позволяющая пользователю, например, начать делать заказ онлайн со смартфона, дополнить его по телефону, проверить на базе и выбрать любой удобный способ и время получения товара, причем все это без создания множества профилей и дополнительных регистраций.

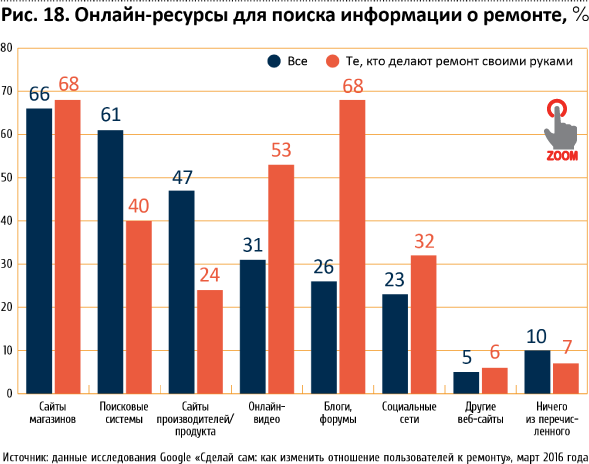

Как показало вышеупомянутое исследование Google «Сделай сам: как изменить отношение пользователей к ремонту», поисковые системы наряду с сайтами магазинов и производителей товаров для ремонта сейчас уже безоговорочно являются для потребителей первейшими источниками информации (рис. 18). Помимо этого, пользователей, делающих ремонт своими руками, также интересуют тематические блоги и онлайн-видео. Им важен опыт «бывалых», наглядные советы и руководства к действию, которые затем можно применить на практике.

Видеоконтент становится важным инструментом в управлении выбором покупателя и способом взаимодействия с ним. По данным Google, 53% пользователей, делающих ремонт самостоятельно, рассматривают YouTube как площадку для поиска дизайнерских решений и практических советов. Большую часть аудитории, просматривающей видео в категории «Сделай сам», составляют мужчины (73%), из них 30% — молодые люди в возрасте от 25 до 34 лет. Кроме того, уже 50% мужчин и 36% женщин смотрят видео в этой категории со своих смартфонов, что говорит о важности этого канала коммуникации для рекламодателей.

Видео, которые интересуют пользователей, можно разбить на три категории. К первой относятся все ролики по запросу DIY — на тему, как сделать что-то своими руками. Вторая — запросы к конкретным ремонтным работам или товарам, к примеру, «жидкие обои», «натяжные потолки», «декор комнаты» и пр. И наконец, третья — ролики блогеров по теме ремонта. Несмотря на то, что ниша блогеров в категории DIY не так развита, как например, в автомобильной тематике или косметике, а большую часть контента создают отдельные пользователи, здесь также важны лидеры мнений, которым доверяют в ремонтных вопросах. Создание контента, релевантного интересам пользователя, и интеграция с лидерами мнений являются ключевыми инструментами, которые укрепляют взаимоотношения с клиентами и создают положительный пользовательский опыт.

Илья Голобородько,

директор по стратегическому планированию

Nectarin

«Действительно, «диджитализация» категории DIY идет полным ходом. И в высококонкурентной среде на стагнирующем рынке performance-подход играет ключевую роль. Сегодня успешными игроками должна выполняться и «основная» программа по поисковой рекламе и активное освоение нового инструментария. Со всеми возможными видами ретаргетинга, чтобы реклама становилась по максимуму персонализированной, более релевантной текущим потребностям и более локальной. Так, например, можно использовать данные о погоде в каждом из регионов для рекламы соответствующих материалов и инструментов.

Используя инструменты мобильной рекламы, следует давать потребителям предложения, основываясь на их местоположении — в торговом центре они находятся или на пути в него. Здесь, например, можно показывать только тот ассортимент, который точно присутствует в торговой точке. Или, основываясь на истории поиска пользователя, рекламировать только подходящие категории.

В описании товара (карточке товара) также есть огромное поле для маневра — следует показывать потребителям рейтинги и отзывы о товаре, спецификации и, что довольно востребовано, изображения 360.

И, конечно, нельзя забывать про контент, поскольку потребители зачастую ищут не просто товар, но и вдохновение, идеи, советы. Брендам нужно активно создавать вдохновляющие видео и видеоинструкции, статьи, обзоры. При этом нельзя забывать, что среди потребителей есть разные типы потребителей — женщины и мужчины, новички и эксперты. Бренды DIY часто забывают об этом и увлекаются созданием профессионального технического контента для профессионалов».

«Мобилизация» DIY

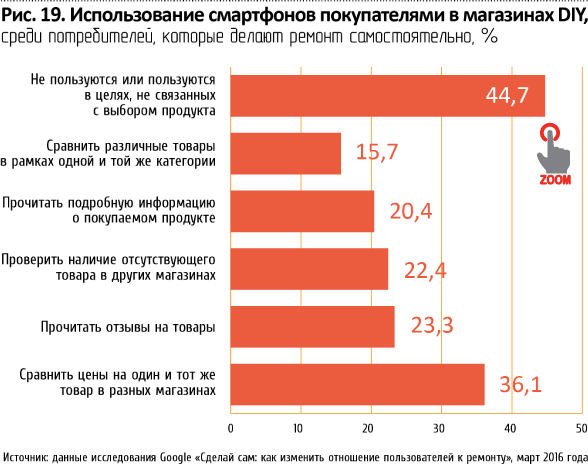

По данным Google, покупатели товаров DIY активно пользуются смартфонами в магазинах (рис.19). Наиболее часто при этом они сравнивают товары и цены (36,1%), ищут отзывы о той или иной продукции (23,3%), проверяют наличие отсутствующего товара в других магазинах (22,4%).

Использование мобильных устройств непосредственно перед покупкой — важная поведенческая модель современного потребителя, которая открывает DIY-продавцам большие возможности для привлечения клиента здесь и сейчас с помощью локального таргетинга.

Многие потребители, выполнившие свой первый ремонт, отвечая на вопрос о том, что помогло бы им решиться на ремонт в следующий раз, называют калькулятор бюджета с учетом жилой площади и предпочтений, описание «подводных камней» каждого этапа ремонта и заготовленные варианты дизайна со списком материалов и их стоимостью. При этом половина опрошенных (55%) не знает о наличии приложений, которые могли бы облегчить им процесс ремонта. Таким образом, эта ниша пока не перенасыщена предложениями, которые были бы популярны среди пользователей, а значит в ней будет проще завоевать их доверие, сделав продукт, отвечающий актуальным запросам — и здесь ритейлерам необходимо концентрировать свои усилия.

Юрий Берченко,

руководитель отдела по работе с ключевыми клиентами сектора ритейл

Google Россия

«Ремонт — трудоемкий процесс, который часто ассоциируется у людей с негативными эмоциями. Задача ритейлеров сегмента DIY — понять проблемы пользователей и предложить решения, которые помогут преодолеть этот негатив и превратить ремонт в интересный и приятный процесс. Здесь важны все направления: быстрота получения информации, навигация в торговом центре, грамотные советы по выбору товара, удобство оплаты и получения покупок, обратная связь с покупателями.

Диджитализация DIY — мощный инструмент для работы в этом направлении, но его реализация имеет ряд объективных трудностей и подводных камней, связанных со спецификой этой категории ритейла. Те игроки, которые серьезно и комплексно подходят к решению проблем, добиваются наибольших успехов. Ценным опытом уже обладают IKEA, Leroy Merlin, СТД «Петрович», к ним неизбежно будут подтягиваться и другие игроки рынка.

Особую роль играют и коммуникации в интернете. Сейчас большинство людей предпочитают сначала изучить вопросы онлайн и только потом совершать покупки. Именно поэтому, отслеживая запросы пользователей на разных стадиях ремонта, накапливая информацию и устанавливая с ними контакт, рекламодатель может гораздо эффективнее привлекать и удерживать клиентов, чем с помощью традиционных ATL и BTL-коммуникаций.

Активное использование потребителями мобильных устройств в магазине открывает новые перспективы для создания и поддержания лояльности клиентов, а геотаргетинг помогает быстро реагировать на запрос человека уже готового к покупке. Внедрение и популяризация ритейлерами мобильных приложений широкого функционала — от поиска нужных товаров и эффективной навигации в торговой точке до дизайнерских решений, адаптированных под нужды конкретного покупателя — способны поднять на новый уровень процесс взаимодействия ритейлеров с потребителями».

Рекламный аспект: распределение рекламы по медиа и подкатегориям

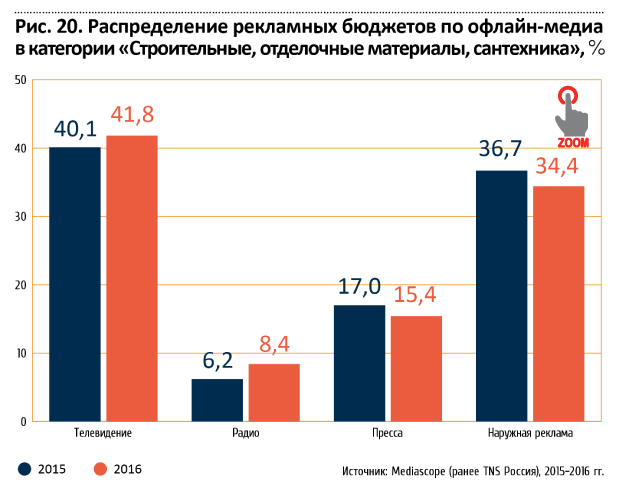

По данным компании Mediascope, ТВ и наружная реклама являются главными офлайн-медиа в категории «Строительные, отделочные материалы и сантехника». Их доли в 2016 году составили соответственно 41,8% (в 2015-м — 40,1%) и 34,4% (в 2015-м — 36,7%). Далее следуют пресса и радио, показатели которых равны соответственно 15,4% и 8,4%. При этом радио показал небольшой рост по отношению к прошлому году, когда как доля прессы снизилась.

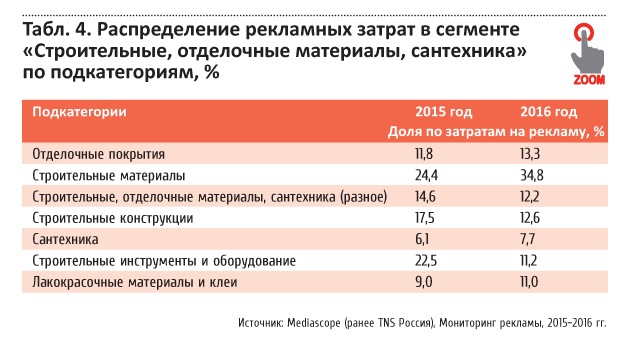

Распределение рекламных инвестиций в сегменте «Строительные, отделочные материалы и сантехника» по подкатегориям показано в табл. 4.

Наибольшая доля рекламных бюджетов приходится на подкатегорию «Строительные материалы», причем она заметно выросла по сравнению с прошлым годом: 34,8% в 2016 году против 24,4% в 2015. На втором месте «Отделочные покрытия», также увеличившие свою долю за анализируемый период с 11,8% до 13,3%. Занимающая последнюю строчку топ-3 подкатегория «Строительные конструкции» снизила свою долю с 17,5% в 2015 году до 12,6% в 2016. Следует отметить значительное сокращение доли рекламы в подкатегории «Строительные инструменты и оборудование» — с 22,5% до 11,2%.

Топ-лист рекламодателей и брендов

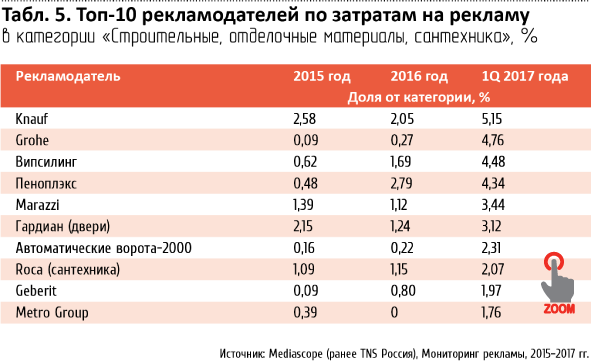

Топ-10 рекламодателей по итогам затрат на рекламу в категории «Строительные, отделочные материалы и сантехника» за первый квартал 2017 года и их показатели в 2015–2016 годах приведены в табл. 5.

Knauf, предлагающая комплексные решения для различных строительных работ, является лидером категории по итогам первого квартала 2017 года c долей 5,15%. Доля затрат идущего следом Grohe (производителя санитарно-технической арматуры, смесителей и аксессуаров) — 4,76%. На третьем месте компания «Випсилинг», специализирующаяся на продаже и установке натяжных потолков, с показателем 4,48%.

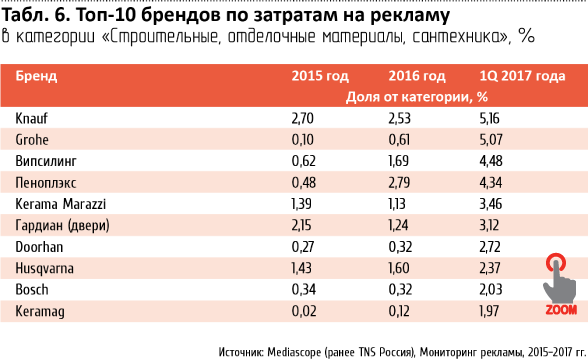

В табл. 6 представлен топ-10 брендов по затратам на рекламу в рассматриваемой категории по итогам первого квартала 2017 года и их показатели в 2015–2016 годах.

Тройка лидеров здесь та же, что и в топ-10 рекламодателей: Knauf (5,16%), Grohe (5,07%), «Випсилинг» (4,48%). Если анализировать годовые показатели, то бренд Knauf занимал большую долю категории по итогам 2015 года (2,70%). В 2016 года его показатели несильно снизились (2,53%), однако очень сильно возросла доля компании «Пеноплэкс» — с 0,48% до 2,79%, — которая и оказалась на первом месте по итогам 2016 года.

Основные выводы:

- Категория товаров для строительства и ремонта в целом испытывает типичные затруднения, связанные с падением товарооборота вследствие вызванных экономическим кризисом инфляции и сокращения доходов населения.

- Российский сегмент DIY ритейла входит в топ-5 мировых лидеров отрасли. Он достаточно успешно развивается в условиях кризиса и является основным драйвером роста всей категории товаров для строительства и ремонта.

- Современные форматы торговли строительными товарами вытесняют традиционные, доля последних неуклонно сокращается.

- Общая примета времени, характерная для ведущих игроков категории, — развитие собственных торговых марок и увеличение доли отечественных товаров в ассортимент.

- Развитие omni-channel продаж и диджитализация DIY — основные тренды настоящего и ближайшего будущего отрасли, успех в этом направлении является залогом сохранения сильных позиций игроков рынка.

Над номером работали

Главный редактор: Инна Смирнова

Обозреватель: Алексей Сазонов

Project-management: Марина Лебедева

Дизайн: Дмитрий Едомахов

Web-верстка: Владимир Кожанов

Директор по маркетингу: Таша Эшназарова

Руководитель департамента развития и коммерции:

Алексей Загребельный

Координатор рекламного отдела: Мария Буянова

Генеральный партнер проекта Nectarin:

Ольга Вяткина