Продуктовый ритейл

В настоящем обзоре рассмотрим рынок российского продуктового ритейла, традиционно сосредоточившись на товарном (включая рыночную ситуацию и потребительское поведение) и рекламном аспектах в данной категории. Рассмотрение начнем, исходя из сложившегося за последние два года экономического положения и ключевых факторов, влияющих на продуктовый рынок вообще и категорию продуктового ритейла в частности.

Российский рынок розничной торговли в 2015-2016 гг.

Цены на потребительские товары

В первой половине 2016 года рынок розничной торговли демонстрировал более низкую динамику по сравнению с аналогичным периодом 2015 года. Оборот розничной торговли за период с первого полугодия 2015 года по первое полугодие 2016-го упал на 5,7% (здесь и далее использованы данные Росстата). На это в первую очередь повлиял рост цен: за первое полугодие 2016 года по отношению к первому полугодию 2015 года индекс потребительских цен вырос на 7,8 процентных пунктов. При этом во втором квартале 2016 года рост несколько замедлился по сравнению с первым кварталом 2016 года.

Рассматривая общую динамику потребительских цен с 2014 года по середину 2016-го, можно говорить о постепенном восстановлении рынка с первого квартала 2016 года. В начале 2016 года произошел перелом динамики – индекс цен понизился с показателя 101,0% до 100,6% в феврале и 100,5% – в марте. Ключевым стабильным периодом стал апрель-июнь прошлого года, когда инфляция сохранялась на уровне 7,3%, и, соответственно, индексы потребительских цен по отношению к апрелю, маю и июню 2015 года оставались на едином уровне – 100,4%.

Таким образом, после скачка потребительских цен в январе 2015 года данный показатель демонстрировал зеркально резкое падение в первом полугодии 2015 года, во втором же полугодии 2015-го началось плавное повышение цен в пределах 1 процентного пункта. После выше отмеченного перехода к слабой нисходящей динамике первого квартала 2016 года последовал период относительной стабильности во втором квартале 2016 года.

Доходы населения и потребительское поведение

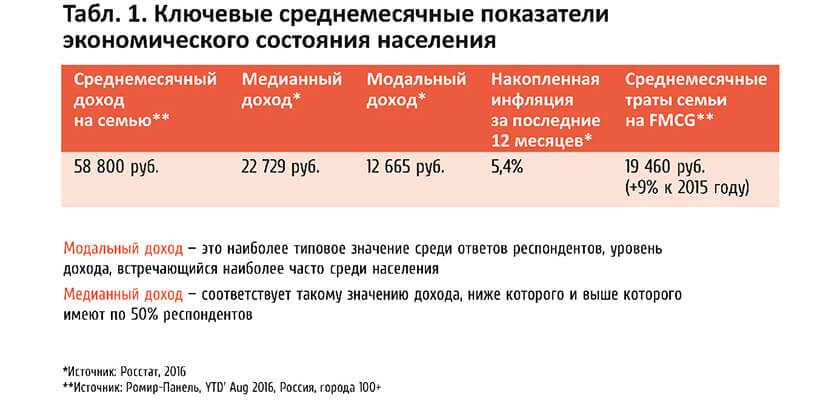

Согласно данным Росстата и исследованиям Ромир, основные показатели российского населения на середину 2016 года выглядят следующим образом.

По данным Росстата, за январь-август 2016 года доходы населения в реальном выражении снизились на 5,8% по сравнению с аналогичным периодом 2015 года. Реальные располагаемые денежные доходы определяются исходя из скорректированных на индекс цен денежных доходов текущего периода, за вычетом обязательных платежей и взносов. В номинальном выражении среднедушевые доходы в августе 2016 года составили 30,9 тыс. рублей (снижение на 1,1% в годовом выражении).

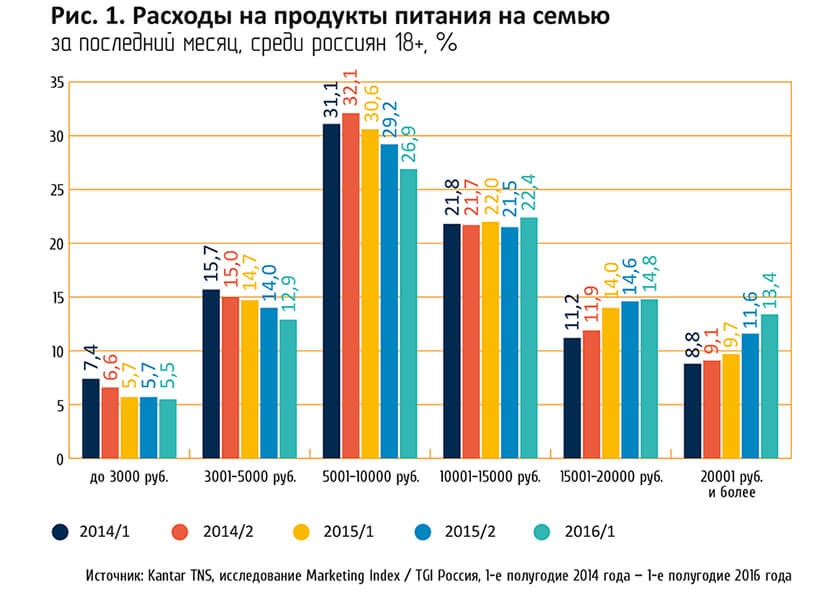

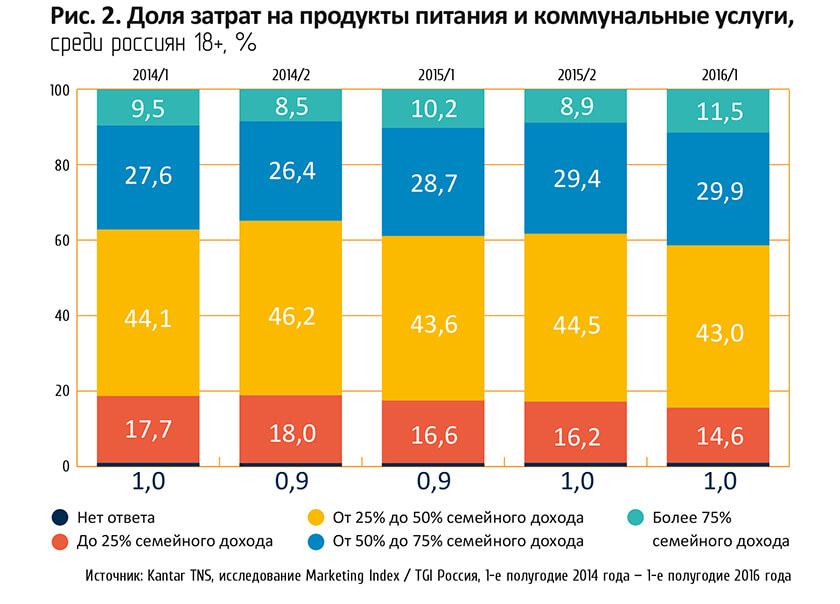

Согласно данным Росстата, непрерывное сокращение доходов россиян продолжается уже третий год, начиная с октября 2014 года, когда в последний раз отмечался их прирост в годовом исчислении. Темпы падения реальных доходов продолжают ускоряться (в июне 2016 года спад оценивался в 4,8%, в июле — в 7,3%) и в августе 2016-го достигли максимума более чем за семь лет – 8,3%. В последний раз сопоставимый провал доходов россиян был зафиксирован Росстатом в декабре 2008 года, когда они сократились год к году сразу на 10,7%. Негативные тенденции проявляются в увеличении как абсолютных расходов населения на продукты питания (рис.1), так и их доли в общей структуре потребительских затрат (рис. 2).

Увеличение расходов на продукты питания на фоне увеличения тарифов ЖКХ и подорожания других потребительских товаров накладывает существенный отпечаток на стратегии поведения как потребителей, так и операторов продуктового рынка.

Один из определяющих покупательских трендов – стремление сэкономить при покупке.

Татьяна Герасименко

директор по работе с клиентами

Ipsos Comcon

Среди покупателей продолжает активно расти доля тех, кто ищет скидки и покупает товар по акции. В 2015 году сократилось число людей, согласившихся с высказыванием «Если я выбрал какую-то марку товара, то я всегда буду стараться покупать именно ее». При этом выросла доля тех, кто «покупает новую марку из любопытства». Люди готовы искать и покупать новые марки, особенно, если они недорогие.

По данным исследований Ромир, структура потребительских расходов в общем кошельке покупателя товаров и услуг в России заметно отличается от Европы: у российского покупателя существенная доля расходов приходится на продовольствие, табак и алкоголь, меньше, чем в Европе, – на услуги и развлечения (рис. 3).

Виктория Давитаиа

директор по работе с клиентами потребительской панели

GfK Rus

Текущая макроэкономическая ситуация в стране влияет на покупательское поведение в целом, а именно на рост частоты покупок, что отражается на количестве магазинов в репертуаре у покупателя. По данным потребительской панели GfK, которая исследует потребление в городской и сельской России, за последние два года репертуар магазинов у средней российской семьи увеличился с 5,5 магазинов до 6 магазинов в месяц. Для ритейлеров это означает снижение лояльности к сети. Только «Пятерочка», Metro и «Азбука Вкуса» показали позитивный рост лояльности среди своих покупателей за прошедшие 12 месяцев.

Рынок продуктового ритейла в России: структура

Общая ситуация в розничной торговле

Темпы роста выручки ритейлеров и восстановления потребительской активности в настоящее время оставляют желать лучшего. Около 20% продаж осуществляются за счет промоакций. Выигрывает тот, кто предлагает лучшую цену для потребителя. При этом сегмент продуктового ритейла показывает самый активный рост в продажах. Аптечный сегмент и косметика также имеют положительную динамику, несмотря на рост цен из-за инфляции. Отрицательную динамику демонстрируют сегменты fashion, DIY (Do It Yourself – «Сделай это сам»), мебели.

Один из продолжающихся трендов розничной торговли, который начался еще до кризиса, – рост доли современных форматов торговли (гипермаркеты/С&C, супермаркеты, дискаунтеры, парфюмерные и хозяйственные сети, интернет-торговля и другие сети). По данному показателю Россия все еще отстает от наиболее экономически развитых стран (рис. 4). К традиционным каналам торговли могут быть отнесены обычные магазины (как продуктовые, так и со смешанными видами товаров), а также продуктовые рынки, ярмарки, палатки и т.п.

По мнению экспертов информационного агентства INFOLine, рост современной торговли обеспечивается прежде всего федеральными и конкурирующими с ними специализированными сетями, которые динамично растут, региональные же сети стагнируют (исследование «Состояние потребительского рынка РФ и рейтинг торговых сетей FMCG РФ: Итоги 2015-2016 годов»). В 2016 году основные торговые сети инвестируют в развитие, выходят на новые рынки и увеличивают свои доли благодаря поглощению небольших региональных сетей. Играет свою роль и сложная ситуации на рынке непродовольственной розницы.

Существующие форматы торговли

Структура розничной торговли в России, согласно данным GfK, представлена на рис. 5. По состоянию на третий квартал 2016 года, дискаунтеры продолжают оставаться наиболее успешными среди продуктовых каналов. Также растут каналы интернет-торговли, парфюмерные, хозяйственные и другие сети. Магазины традиционной торговли теряют свои позиции.

Схожие тенденции отмечают и в компании Ipsos Comcon.

Татьяна Герасименко

директор по работе с клиентами

Ipsos Comcon

Гипермаркеты, покупки в которых росли с 2010 года, не проиграли в кризис: 78% домохозяйств делали там покупки в 2015 году, по сравнению с 2014 годом эта доля выросла. А вот доля покупателей в универсамах, на рынках и небольших магазинах «у дома» сократилась в 2015 году по сравнению с 2014. Хотя следует отметить, что доля покупателей на рынках падает с 2010 года (это связано также с сокращением их числа).

Рассмотрим более подробно основные форматы современного продуктового ритейла и происходящие в них изменения.

Дискаунтеры

Типичный дискаунтер – розничный магазин с торговой площадью от 300 до 1000 кв. м, продающий товары с минимальной маржой, его ассортимент не велик и состоит из 500-2000 товарных пунктов (как правило, наиболее востребованных). В настоящее время дискаунтеры являются самым быстрорастущим сегментом современных торговых каналов в России.

Ключевым фактором, от которого зависит успех такого проекта, является его способность привлечь и удержать лояльную аудиторию покупателей. Если делать ставку на низкую цену, то придется долго оставаться операционно убыточными. Важны также эффективно выстроенные отношения с поставщиками и логистика. Поскольку ассортиментная матрица в дискаунтерах узкая, это означает ограниченное число ключевых товаров и, как следствие, менее выгодные цены от поставщиков.

Основными игроками в сегменте дискаунтеров являются Х5 Retail Group («Пятерочка»), «Магнит» и «Дикси» (розничная сеть «Дикси»).

На российском рынке пока незначителен кластер «чистых» дискаунтеров, таких как, например, немецкие Lidl или Aldi. Тем не менее ситуация меняется: «О’Кей Group», которая традиционно работает в формате гипермаркета, в 2015 году запустила цепь дискаунтеров под брендом Da!

Планировалось также открытие сети продовольственных дискаунтеров «Плюс» (принадлежит немецкой компании Tengelmann Group) в 2015-2016 годах. Однако Tengelmann Group остановила данный проект, согласно которому количество дискаунтеров к 2022 году планировалось довести до 150 (причиной такого решения стала ситуация с курсом валют и неопределенность положения в экономике).

Гипермаркеты

Гипермаркет – это магазин розничной торговли с торговой площадью более 2500 кв. м., где около трети пространства используется для торговли непродовольственными товарами. Как правило, гипермаркеты расположены на окраине крупных городов или в центре города как большой городской торговый центр (например, «Ашан», «О’Кей», «Карусель»).

Средний размер гипермаркетов в последние два года снизился вследствие того, что новые магазины открываются в небольших городах. Москва не может похвастаться высоким уровнем проникновения гипермаркетов. Одна из главных причин этого отставания — история развития рынка торговой недвижимости в Москве. Большинство гипермаркетов в Москве находятся за пределами МКАД.

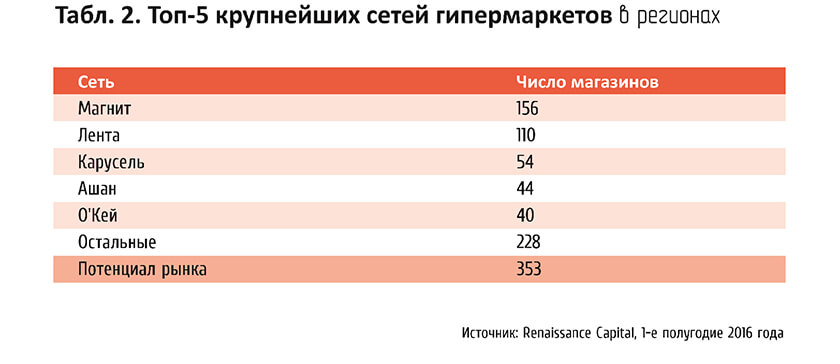

В целом сегмент гипермаркетов можно считать близким к насыщению. По данным аналитиков «Ренессанс Капитал» (по состоянию на октябрь 2016 года), в России открыто уже 632 гипермаркета. В среднем для российских городов от 300 тыс. человек, на 1 млн жителей приходится 17 гипермаркетов, а для небольших населенных пунктов (100-300 тыс.) – 20 гипермаркетов. Потенциал рынка аналитики «Ренессанс Капитал» оценивают в 353 гипермаркета (табл.2).

Супермаркеты

Супермаркет – магазин розничной торговли с торговой площадью от 400 до 2500 кв. м., где продается по крайней мере 70% пищевых продуктов и товаров повседневного спроса (например, «Перекресток», «Седьмой континент», «Спар»).

Это сегмент с наибольшим числом местных и региональных сетей. В сегменте супермаркетов преобладают отечественные операторы, но есть несколько успешных зарубежных компаний, присутствующих на рынке: «Спар» (Нидерланды), «Ашан» («Атак») (Франция), «Билла» (Германия). Лидер сегмента — «Перекресток» X5 Retail Group. По сравнению с другими форматами, сегмент супермаркетов поддерживает средний уровень консолидации. Одной из особенностей сегмента по сравнению с другими является относительно сильное позиционирование региональных игроков. Наряду с федеральными лидерами успешные сети супермаркетов включают «Марию-Ра» (Западная Сибирь), «Азбуку Вкуса» (Москва и Московская область), «Кировский» (Свердловская область) и «Бахетле» (Республика Татарстан, Москва).

Магазины органических продуктов, товаров для здоровья и магазины полуфабрикатов

Образ жизни занятого жителя крупного города создал устойчивый рост спроса на такие продукты, как охлажденные готовые блюда и замороженные полуфабрикаты. В результате супермаркеты, гипермаркеты и независимые продуктовые магазины улучшили предложения охлажденных блюд и полуфабрикатов. Кроме того, тенденция роста числа людей, заботящихся о своем здоровье, привела к большему разнообразию предложения здоровых продуктов, свежих фруктов и овощей. Высококачественные супермаркеты начали предлагать ряд органических продуктов, а некоторые предприниматели пытаются разработать супермаркеты, специализирующиеся на органических продуктах.

Вследствие кризиса, сопровождающегося ростом инфляции, все импортируемые товары дорожают для российских потребителей. Это влияет на продажи более дорогих органических продуктов. Тем не менее эксперты Euromonitor отмечают положительный рост данной категории товаров — в среднем на 5% ежегодно, а к концу 2019 года прогнозируют оборот на уровне $90 млн.

В то же время правительство России работает над законодательством для органических продуктов, которое призвано увеличить их продажи в будущем. Так, в конце 2014 года Государственной думой РФ утвержден и введен в действие национальный стандарт для органических продуктов, который содержит определения органического сельского хозяйства, производства, типов органических продуктов и т.д. Все это дает основания предполагать дальнейший рост данного сегмента.

Основные игроки продуктового ритейла

Несмотря на кризисный для ритейла период, российский рынок FMCG продолжает активно развиваться. Крупнейшие игроки активно наращивают сети. По данным на начало 2016 года (здесь и далее использованы данные аналитического портала Моллы.Ru), семь крупнейших продуктовых ритейлеров («Магнит», X5 Retail Group, «Ашан», «Дикси», «Лента», Metro, «О'Кей») контролировали 22,5% всего российского рынка, и этот показатель продолжает уверенно расти.

По итогам 2016 года суммарно в России ожидается открытие около 2500 магазинов ритейла. При этом более 2000 из них приходится на лидеров рынка – сети «Магнит» и X5 Retail Group (последняя закончила первое полугодие 2016 года с лучшими показателями на рынке). Разрыв по выручке между двумя лидерами впервые за последние годы достиг минимальной отметки в 6%.

Сводный рейтинг топ-10 лидирующих на рынке компаний по состоянию на начало 2016 года от портала Моллы.ru представлен в табл 3. Десятка лидеров составила более 50% (3 трлн рублей) РТО (розничного товарооборота в денежном выражении) от топ-100 торговых розничных сетей. В свою очередь, топ-100 сформировали 66 тысяч магазинов общей площадью 25 млн кв.м.

Итоги 2016 года

Магнит

Краснодарский «Магнит» – лидирующая по числу магазинов торговая сеть в России, специализирующаяся на развитии магазинов «у дома» в небольших населенных пунктах. На этот основной формат приходится 9 715 точек, что соответствует около 78% торговых площадей сети. С конца 2013 года также лидирует среди всех ритейлеров на российском рынке по показателю торговой выручки. До этого лидирующую позицию занимала X5 Retail Group.

Согласно данным аналитического портала Моллы.Ru, рост продаж «Магнита» по итогам 2016 года составил менее 13% (в 2007-2014 году он составлял 30-40%, в 2015 году – 24,5%). При этом выручка «Магнита» впервые превысила отметку в 1 трлн рублей (1,069 трлн рублей), и разрыв с X5 Retail Group достиг предельного минимума (однако без учета сети «Магнит косметик» краснодарский ритейлер уже уступил лидерство X5 Retail Group). Впрочем, несмотря на замедление выручки, «Магнит» остается безусловным лидером на рынке по показателю рентабельности.

В 2017 году в компании прогнозируют рост выручки в пределах 9-13%, при росте торговой сети на 20%.

«Магнит» продолжает инвестировать в развитие форматов. В течение декабря 2016 года компания открыла 245 магазинов, при этом общее количество магазинов в сети составило 14 059 (10 521 «магазин у дома», 237 гипермаркетов, 194 магазина «Магнит Семейный» и 3 107 магазинов дрогери (небольшой магазин 100-250 м2, в котором продаются парфюмерно-косметические, гигиенические, хозяйственные товары, бытовая химия, и ограниченный ассортимент продуктов питания)).

Ранее было объявлено, что ритейлер в течение четырех лет проведет программу редизайна основной сети, в том числе 1-1,5 тысячи магазинов в 2017 году. Летом 2016 года «Магнит» представил пилотный вариант новой концепции (редизайн, акцент на промоакции, расширение товаров категории fresh). Инвестиции в открытие магазинов улучшенного формата возрастут на 15-17%, что скажется на чистой прибыли и рентабельности компании в ближайшем будущем.

X5 Retail Group

X5 Retail Group – одна из лидирующих на рынке публичных компаний. Основным форматом является сеть магазинов-дискаунтеров «Пятерочка» (более 6 300 магазинов), обновление которой по всей стране во многом обеспечило компании лучшую на рынке динамику продаж за 2016 год (+27,5% в целом по всей группе). Это максимальный с 2011 года рост для группы. Продажи по сопоставимым магазинам сети увеличились на 14%. Выручка группы, как и у «Магнита», впервые превысила 1 трлн рублей (1,026 трлн рублей).

Большой вклад в рекордные темпы роста внесла масштабная экспансия основной сети X5 – за год было открыто 2167 «Пятерочек» (против 1537 годом ранее), а прирост торговой площади (преимущественно органическим путем) составил около 1 млн кв.м.

Поскольку по объему выручки X5 до сих пор отстает от сети «Магнит», группа применяет стратегию активной экспансии на рынке. По сообщениям X5 Retail Group, в первом квартале 2016 торговые площади группы выросли на 31% (332 новых магазина), что привело к падению рентабельности EBITDA до 7,1%. Во втором квартале сеть X5 расширилась еще на 539 магазинов.

С начала 2016 года компания демонстрирует самые сильные показатели на рынке, стремительно сокращая отставание по общей выручке от несколько «забуксовавшего» «Магнита».

Ашан Ритейл Россия

Российское подразделение Auchan Group, компания «Ашан Ритейл Россия», начиная с 16 ноября 2015 года, объединяет три направления – гипермаркеты «Ашан», супермаркеты «Атак» и интернет-торговлю. На сегодняшний день «Ашан Ритейл» является крупнейшим в России зарубежным игроком на рынке продуктового ритейла, а также лидером среди основных сетей по такому важному показателю, как выручка с 1 кв.м торговой площади. В 2016 году компания увеличила темпы роста сети на российском рынке – по прогнозам, инвестиции в развитие составили, предположительно, 17 млрд рублей.

Основной прирост выручки сети «Ашан» в России был осуществлен за счет открытия новых точек продаж. Позиции «Ашан» в целом остаются очень сильными на российском рынке, где, в отличие от многих европейских стран, сеть продолжает свое расширение. Тенденция ухода клиента в магазины «у дома», проявившаяся на российском рынке совершенно недавно, пока не столь ярко выражена, как на европейском. Поэтому формат больших гипермаркетов продолжает успешно работать, особенно в крупных городах.

Дикси

Группа компаний «Дикси», развивающая одноименную сеть дискаунтеров в четырех округах России, вышла на третье место среди публичных продуктовых ритейлеров после покупки московской сети супермаркетов «Виктория» в 2011 году. Спустя два года компания завершила масштабный ребрендинг основной сети «Дикси», а в 2015 году открыла рекордные для себя 513 магазинов. Чистая торговая площадь магазинов под управлением ГК «Дикси» составляет около 1 млн кв.м.

Однако темпы роста ритейлера продолжают снижаться. Если по итогам первого полугодия 2016 года продажи выросли на 20%, то в августе рост составил лишь 8,1%. Особенно «провальным» стал для «Дикси» четвертый квартал 2016 года, когда продажи выросли лишь на 4,2%. В результате годовой рост продаж замедлился до отметки в 14,3%. Положительный вклад внесла одна из самых успешных в истории российского ритейла маркетинговая акция с «прилипалами». Объем продаж «Дикси» по итогам года был равен 311,2 млрд рублей.

Слабые показатели компании могут быть напрямую связаны с новой программой оптимизации ассортимента, запущенной в августе 2016-го. Весной компания сменила управляющего, которым стал выходец из португальской Jeronimo Martins Педро Перейра да Сильва.

«Дикси» проводит реформатирование существующего формата сети супермаркетов «Виктория», которые обеспечивают около 12% выручки группы. В новом формате «Виктория» открывается на площади около 1000 кв.м вместо 2000 кв.м с возможностью работы как в стрит-ритейле, так и в торговых центрах. Кроме того, в «Дикси» управляют эффективностью действующих магазинов, закрывая низкорентабельные точки, что также сказывается на текущих темпах роста выручки.

Из благоприятных для ритейлера трендов важно отметить, что «Дикси» удалось вернуть в положительную зону покупательский трафик основной сети дискаунтеров, падавший с середины 2015 года. Чистая прибыль «Дикси» во втором квартале 2016 года составила 1,1 млрд рублей против убытка в размере 1,5 млрд рублей в первом.

Лента

Петербургская «Лента» является крупнейшим в России оператором в сегменте гипермаркетов и пятой по объему продаж продуктовой сетью на рынке. Первоначально развивалась исключительно в крупном формате, с 2014 года также работает в формате супермаркетов в Москве и Петербурге. На московском рынке представлена с 2013 года. В Петербурге занимает лидирующие позиции. «Лента» активно продвигает программу лояльности и делает ставку на постоянных покупателей, которые совершают 90% всех покупок. Число участников программы превышает 8 млн человек. В 2015 году объем выручки «Ленты» вырос на 30,3% (для сравнения, у X5 Retail – 27,3%, у «Магнита» – 24,5%).

В 2016 году благодаря активному расширению сети продажи «Ленты» выросли на 21,2%, до 306,4 млрд рублей. Это второй показатель на рынке, «Лента» уступила по росту выручки только X5 Retail Group.

В 2016 году ритейлер продолжал активно наращивать торговые площади, будучи лидером по открытию новых магазинов в сегменте «гипермаркет». С начала года были запущены в эксплуатацию 50 магазинов, в том числе 16 крупноформатных объектов в Москве и регионах. По приросту торговых площадей «Лента» далеко опережает большинство конкурентов и совсем немного отстает от «Магнита».

В 2017 году «Лента» будет особенно активно развивать относительно новый для себя формат супермаркета, в том числе впервые за пределами Москвы и Петербурга. Инвестиции в развитие в 2017 году составят 40 млрд рублей, а сеть будет увеличена на 200 тысяч кв.м.

В долгосрочной программе развития «Лента» рассчитывает войти в тройку крупнейших игроков на рынке к 2021 году. Ежегодно ритейлер будет запускать по 150-200 тысяч кв.м гипермаркетов, а в сегменте супермаркетов «Лента» планирует вырасти за четыре года в восемь раз.

О'Кей

«О'Кей» – вторая по величине торговая сеть гипермаркетов в Санкт-Петербурге и один из ведущих игроков в крупном формате в России. Первоначально развивалась в Петербурге, с 2005 года запущена региональная экспансия, с 2009 года – представлена в Москве, с 2015 года занимается интернет-торговлей. В 2015 году также запущен новый ритейл-проект «Да!», который представлен 49 дискаунтерами в Москве и городах Центральной России. Наиболее сильные позиции – в Петербурге и Ленинградской области.

Согласно данным Malls.ru, у основного конкурента «Ленты» в крупном формате в Санкт-Петербурге дела идут не так хорошо. Летом 2016 компания открыла первый за последние полтора года гипермаркет (в новом концепте), в сентябре – второй. В ближайшем будущем темпы роста сети сохранятся на низком уровне: 4-5 гипермаркетов, 3-4 супермаркета и 30-40 дискаунтеров в год.

Аналитики сходятся во мнении, что «О'Кей» пострадал больше других игроков FMCG от последнего кризиса. В первом полугодии 2016 года «О'Кей» получил убыток в размере 790 млн рублей, продажи в годовом сравнении возросли на 10,3% – это худший показатель среди топ-игроков.

Первоначально по итогам всего 2016 года в «О'Кей» прогнозировали рост продаж в диапазоне от 11% до 15%, после первого полугодия скорректировали прогноз до 5-8% без учета дискаунтеров.

В результате сеть оказалась ниже основных конкурентов по выручке, но, в отличие от «Дикси» и «Магнита», ритейлер не снизил темпы роста по сравнению с 2015 годом. Общая выручка «О'Кей» увеличилась на 7,2%.

В СМИ по-прежнему появляется информация о возможной продаже компании, хотя менеджмент «О'Кей» эту информацию не подтверждал. Ранее менеджмент компании планировал представить новую стратегию развития сети, но на настоящее время документ не опубликован.

Metro Cash&Carry

Metro Cash&Carry – сеть мелкооптовых гипермаркетов, входящая в немецкую Metro Group, третьего по величине в Европе и четвертого в мире ритейлера. На российском рынке – вторая по объему продаж иностранная компания после Auchan Group. Специфика представленного формата Cash & Carry в том, что сеть ориентирована, в большей степени, на профессионалов – представителей HoReCa, ритейлеров малого и среднего формата, коммерческих и государственных организаций. Доступ в гипермаркеты осуществляется только по клиентским картам Metro C&C, которые оформляются на юридических лиц.

Интерторг

Компания «Интерторг», оперирующая мультибрендовой сетью продуктовых магазинов в различных форматах, остается одной из наиболее быстрорастущих на рынке. Основным активом компании является сеть универсамов «у дома» под брендом «Народная 7Я семьЯ», с 2011 года компания развивает сеть супермаркетов Spar, а с 2012 года – управляет супермаркетами «Норма». Сильные позиции сеть «7Я СемьЯ» занимает на рынке Санкт-Петербурга и Ленинградской области, где открыто более 250 магазинов.

Глобус

Российская сеть гипермаркетов Globus – часть международной сети, охватывающей также Германию и Чехию. Globus – самый молодой и динамично развивающийся ритейлер в топ-10 на российском рынке. Открыв первый магазин в Подмосковье в 2006 году, спустя 9 лет компания впервые вошла в число лидеров, оперируя всего лишь 11 торговыми объектами. Globus работает только в формате классического гипермаркета и представляет 45 тыс. наименований товаров при средней посещаемости каждого магазина в 12-20 тыс. человек в день.

Монетка

Торговая сеть «Монетка» – единственный в топ-10 ритейлер, не представленный в Центральном и Северо-Западном федеральных округах. Образованная в 2001 году компания сегодня оперирует сетью более чем из 800 торговых объектов, основным движущим локомотивом торговой сети выступает сеть дискаунтеров шаговой доступности «Монетка». Ключевым рынком для развития сети остается Екатеринбург, где открыто 70 магазинов, и Свердловская область.

Торговые сети и потребители: смещение акцентов и новые стратегии

Доли затрат населения на покупки в сетях ритейлеров

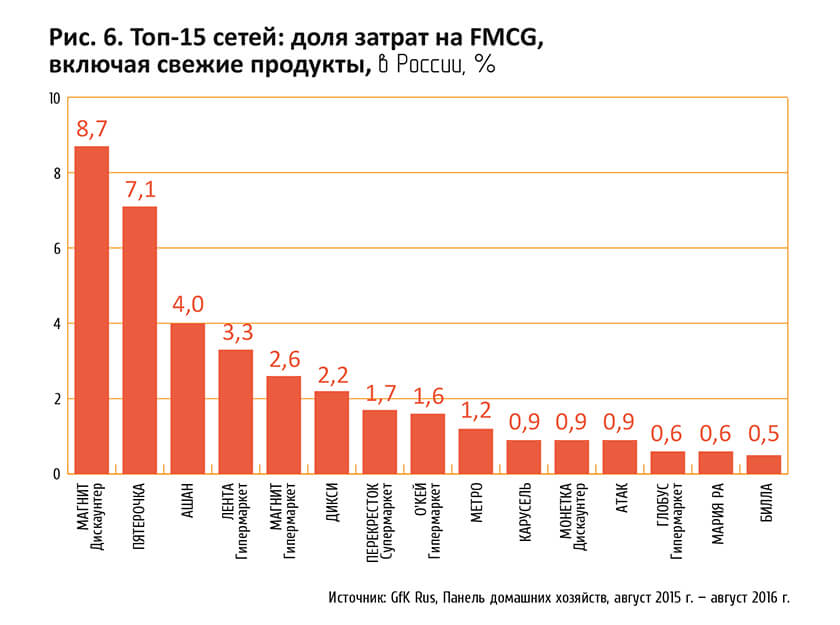

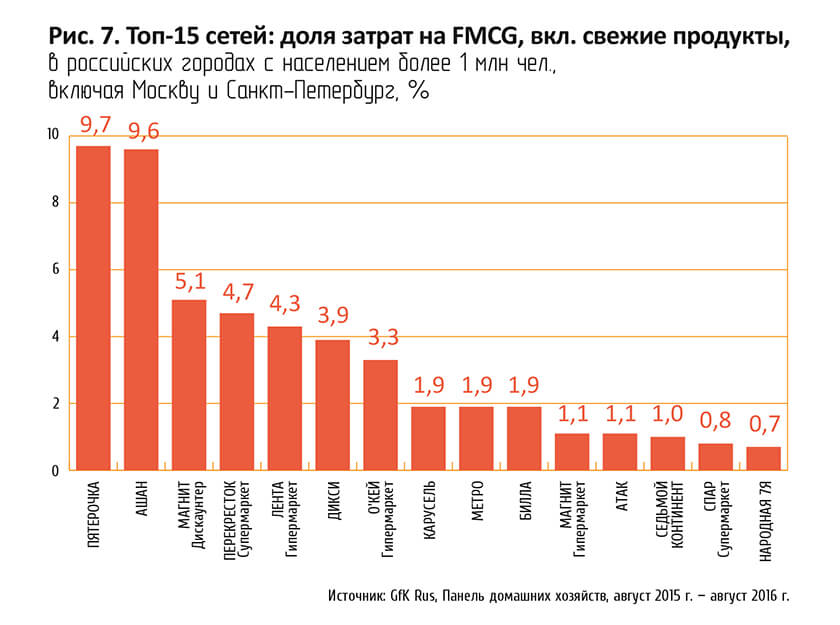

Потребительский рейтинг торговых сетей представила исследовательская компания GfK. Он показывает долю расходов российских семей на FMCG и продукты питания, приходящихся на покупки внутри той или иной сети. Данные по России отражены на рис. 6, а по городам-миллионникам, включая Москву и Санкт-Петербург, – на рис. 7.

Тройка лидеров, согласно исследованиям, в обеих выборках состоит из одних и тех же игроков, но в разном порядке. Первая позиция принадлежит дискаунтерам: по России в целом – это «Магнит», а по городам-миллионникам – «Пятерочка». В крупных городах с небольшим отставанием от «Пятерочки» на втором месте расположилась сеть гипермаркетов «Ашан». «Пятерочка» же оказалась на втором месте по России. С большим отставанием от «Ашана» в крупных городах третью строчку занимает общероссийский лидер – «Магнит» (дискаунтер). В масштабах России «Ашан» располагается на третьем месте (и также со значительным отставанием от лидеров).

Такое распределение вполне отражает приоритеты в дистрибуции каждой из сетей, а также разницу в социально-экономическом положении регионов России.

Частота совершения покупок в ритейле

Больше половины россиян (56%) совершают покупки в гипермаркетах / супермаркетах раз в неделю и чаще, среди них каждый день совершают покупки 6,5%.

Знание марок и покупки в ритейл-сетях (Россия и Москва)

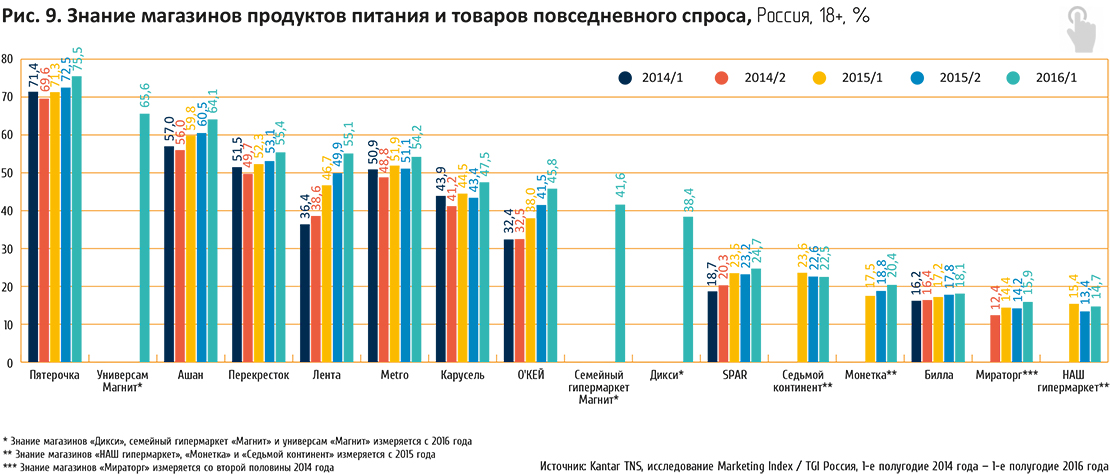

Ситуация со знанием марок основных ритейлеров среди взрослого населения России отражена на рис. 9.

Топ-3 по знанию составляют «Пятерочка» (75,5%), универсам «Магнит» (65,6%) и «Ашан» (64,1%), при этом «Пятерочка» является явным лидером с отрывом по знанию от ближайшего конкурента почти на 10%.

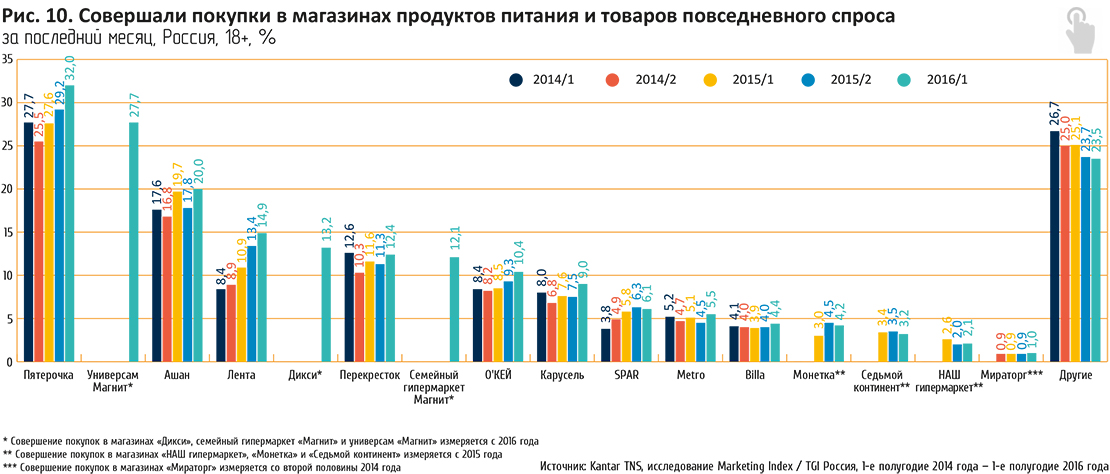

По совершению покупок в различных сетях (рис. 10) тройка лидеров остается неизменной.

Положительную динамику можно увидеть у многих сетей. Особенно она заметна у «Ленты» (с 8,4% в 2014 году до 14,9% в 2016 году, динамика равна 6,5%), «Пятерочки» (динамика 4,3%), «Ашана» (2,4%), SPAR (2,3%) и «О’Кей» (2%).

Интересно посмотреть на дальнейшую динамику «Седьмого континента» в связи с нестабильным положением сети на рынке и связанной с ней процедурой банкротства.

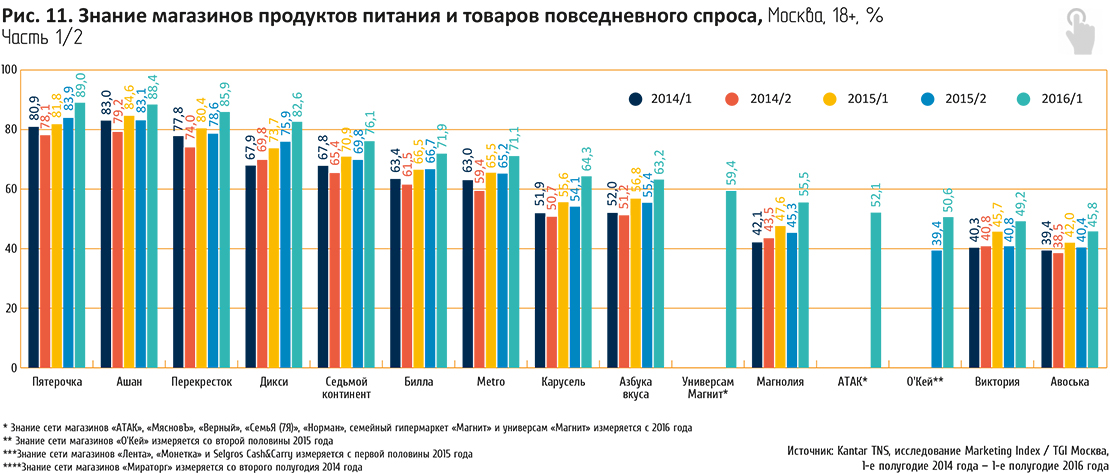

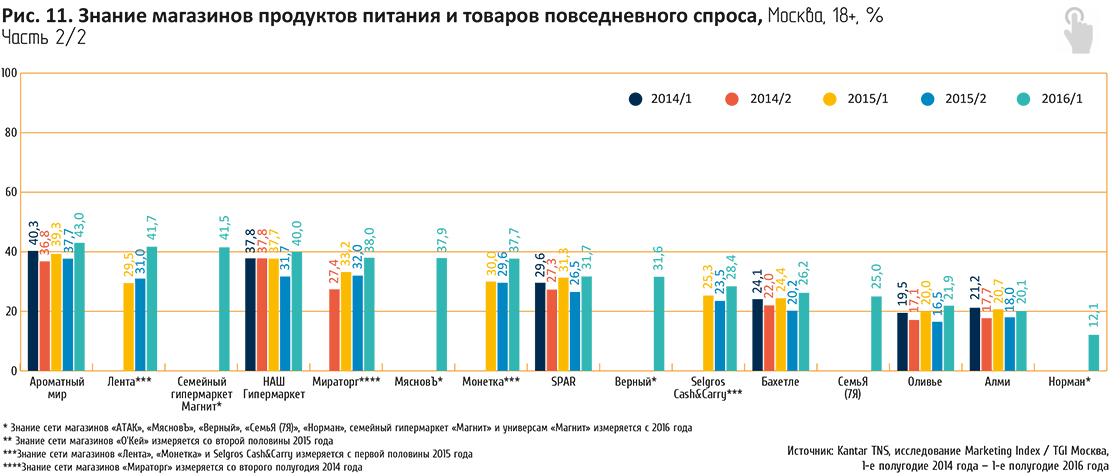

Список лидеров по узнаваемости на московском рынке частично отличается от российского (рис. 11).

В Москве, так же как и по России в целом, лидером по знанию является «Пятерочка» – 89% взрослых москвичей знают эту сеть. На втором месте с минимальным отрывом – «Ашан» (88,4%), на третьем – «Перекресток» (85,9%).

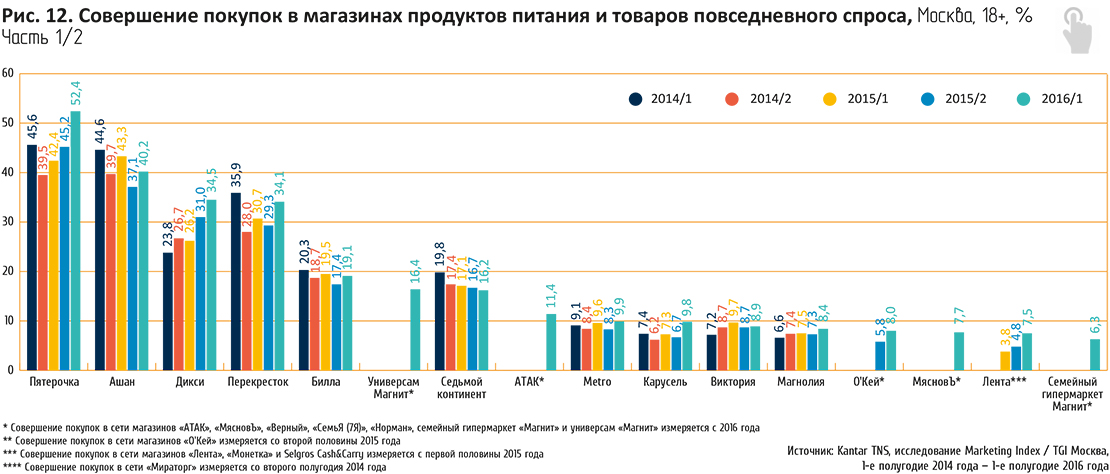

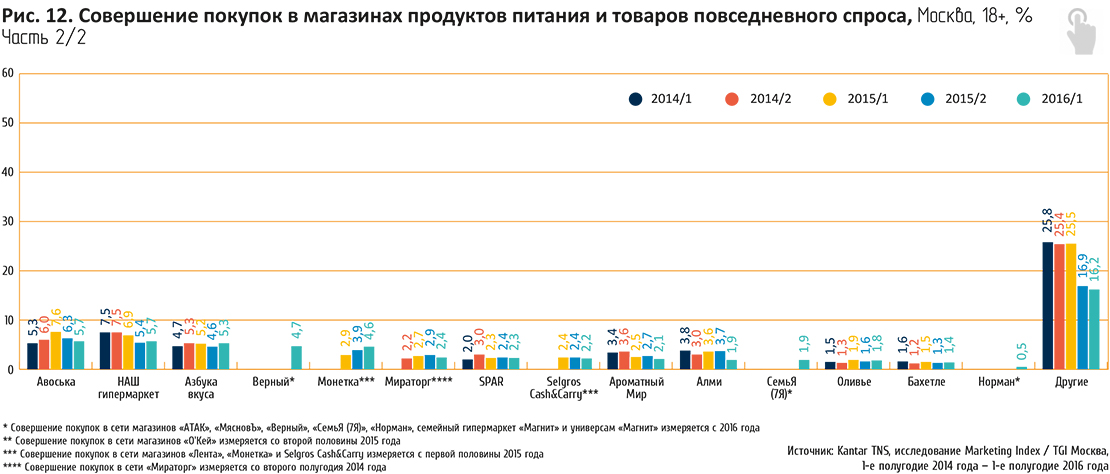

По совершению покупок в Москве (рис.12) «Пятерочка» является безусловным лидером, достигнув показателя 52,4% и на 13% опережая находящийся на втором месте «Ашан» (40,2%). На третьем месте – сеть «Дикси» (34,5%), которая, динамично увеличивая количество покупателей, обошла «Перекресток» во втором полугодии 2015 года.

Собственные торговые марки крупнейших сетей

Значимой приметой настоящего времени является активный запуск крупнейшими ритейлерами собственных торговых марок (СТМ). Как показывают результаты опросов Ромир, 44% россиян знают, что СТМ – это собственные торговые марки сетей. При этом половина из них (22%) воспринимает СТМ просто как самые дешевые товары в магазине, что в принципе верно, так как эти товары в среднем на 20% дешевле брендированных аналогов.

На сегодняшний день СТМ присутствуют в более чем 220 категориях. Наиболее распространенными и востребованными являются молочные продукты, а из непродуктовых категорий FMCG – шампуни, стиральные порошки и кондиционеры для белья, зубная паста и средства личной гигиены. Едва дотягивая до 2% в 2010-1011 годах, сегодня доля СТМ увеличилась в 2,5 раза – до 5% (рис.13).

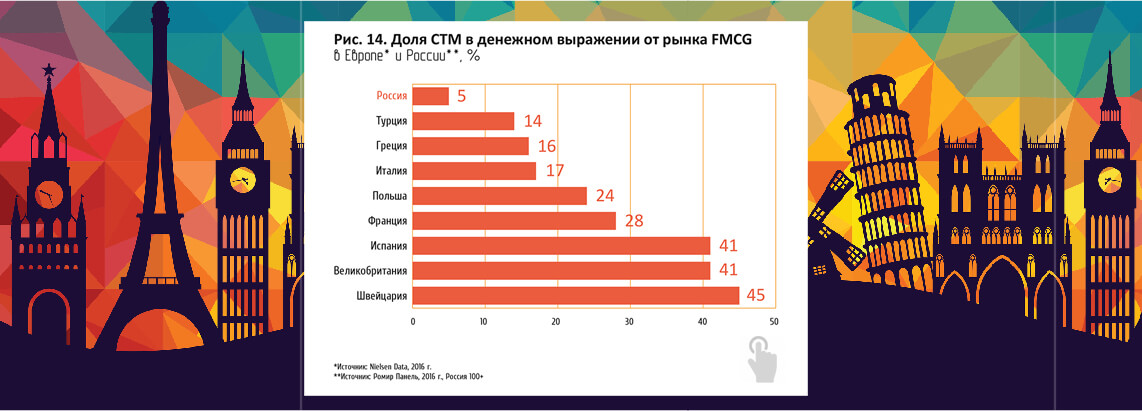

Однако несмотря на бурный рост и распространение СТМ, доля товаров, продаваемых под собственными торговыми марками сетей, все еще остается низкой в общем объеме продаж. Эта цифра пока не сопоставима с объемами продаваемых СТМ в других европейских странах. Например, в Польше каждый четвертый товар (24%) продается под собственной торговой маркой сети, во Франции доля СТМ достигает 28%, а в Великобритании, Испании и Швейцарии этот показатель превышает 40% (рис. 14).

Согласно данным скан-панели домохозяйств Romir Scan Panel, товары под собственными торговыми марками приобретали хотя бы раз в год 96% покупателей (рис.15).

По данным потребительской панели GfK, лидеры по объему товаров СТМ среди ритейлеров – те же, что и по общему объему товарооборота – «Магнит», X5 Retail Group и «Ашан» (рис. 16).

Согласно данным скан-панели домохозяйств Romir Scan Panel, наибольшей популярностью в 2016 году пользовались марки «Красная цена» (СТМ «Пятерочки») и «Каждый день» (СТМ «Ашана»), которые за последнее время покупали 52% и 45% опрошенных соответственно. Товары СТМ «Лента», «365 дней» и «Ашан» регулярно покупаются каждым третьим респондентом.

Маркетинг ритейлеров: промо и реклама

Indoor-промоактивность

Рост доли промотоваров у сетевых ритейлеров начал отмечаться задолго до начала кризиса. Сегодня же масштабы промо и всевозможных скидок и акций таковы, что в некоторых категориях практически невозможно приобрести товары вне промо.

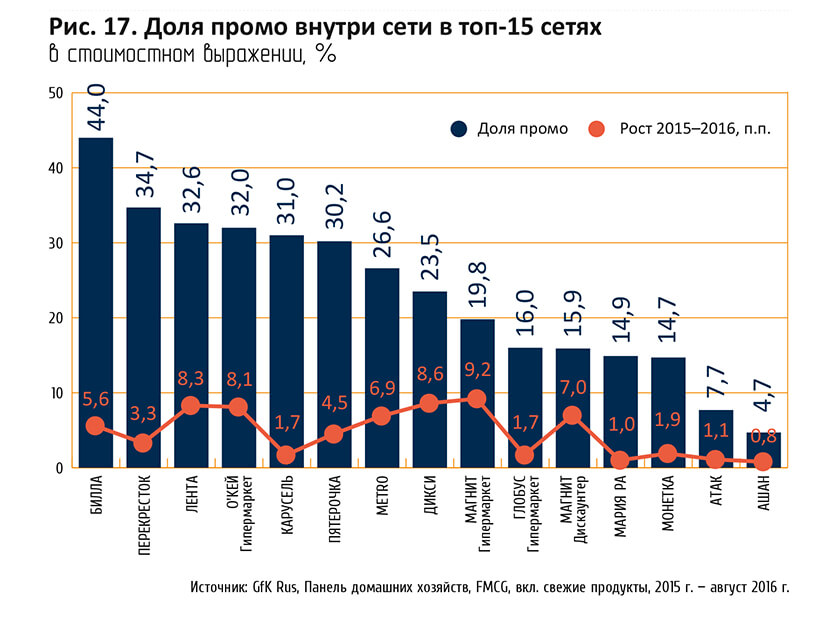

В 2016 году все топ-ритейлеры еще больше увеличили долю промо (рис. 17).

Самая высокая доля промо среди топ-15 сетей – у супермаркетов «Билла», за ними следуют сети «Перекресток» и «Лента». В то же время один из лидеров категории ритейла – «Ашан» – оказался по данному показателю на весьма скромном 15-м месте.

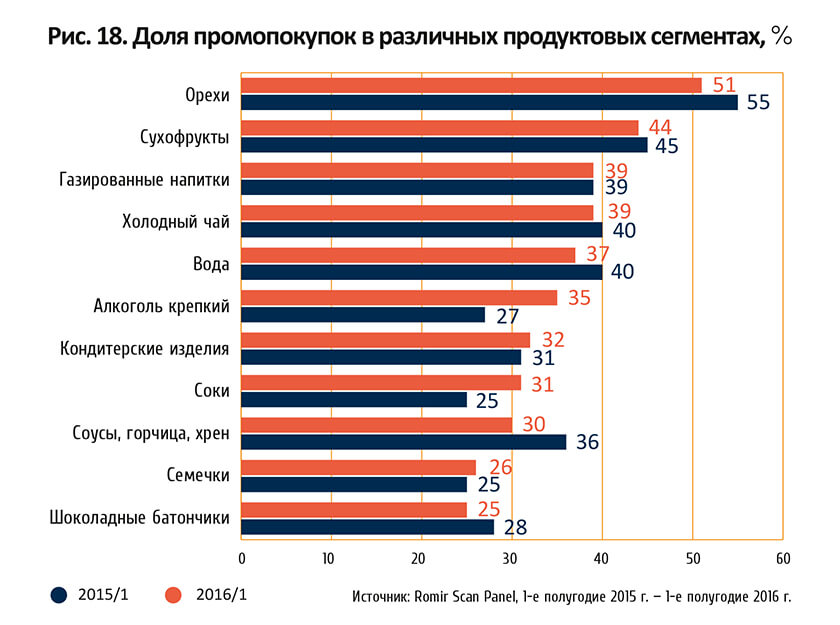

По данным скан-панели домохозяйств Romir Scan Panel, в первом полугодии 2016 года доля промопокупок в отдельных категориях приближалась к 50%, например в сухофруктах, или даже превосходила половину, как в случае с орехами. Причем в аналогичном периоде прошлого года доля промо в большинстве категорий была еще выше (рис.18).

Наиболее существенно возросла в 2016 году доля промо в сегменте крепкого алкоголя: с 27% до 35%.

В среднем по России доля промопокупок составляет 35% среди всех товаров повседневного спроса, что выше аналогичного среднеевропейского показателя (28%), но пока еще ниже британского (56%) (данные IRI, Price and promotion in WE). Однако, по прогнозам аналитиков, доля промо в России в ближайшие годы имеет все шансы достигнуть отметки в 50%.

Охотники за скидками

Анализируя стратегии экономии россиян, уже на протяжении нескольких последних лет аналитики Ромир выделяют особую группу «охотников за скидками», так называемых Cherry Pickers, потребительская корзина которых не менее чем наполовину состоит из промотоваров. Данные потребители «снимают» скидки, словно вишенку с торта, что и стало причиной такого названия. Причем эта группа имеет тенденцию к росту. Если еще пять лет назад доля любителей промо составляла малосущественные 3%, то осенью 2015 года число Cherry Pickers достигло 16% от всех потребителей. В 2016 году рост продолжился, достигнув показателя в 18% весной и 19% к сентябрю. По расчетам аналитиков Ромир, к 2021 году к числу Cherry Pickers будут относиться 25% потребителей в России.

Ксения Пайзанская

руководитель отдела по работе с клиентами

Ромир

Те факторы, которые мы наблюдаем в последнее время в покупательском поведении и ритейле, свидетельствуют о том, что россияне живут в режиме экономии. Погоня потребителя за низкой ценой на товары стимулирует и рост дискаунтеров, и увеличение доли промо, и развитие СТМ. Но за различными стратегиями экономии, которые практикуют все сегментационные группы покупателей, таится ряд опасностей.

Во-первых, снижается лояльность потребителя и к продуктовым брендам, и к торговым сетям. На авансцену выходит только фактор привлекательной цены. С другой стороны, производитель тоже не может до бесконечности снижать цену без урона для качества своего продукта. В ответ на стремление потребителя экономить производители начинают снижать издержки в лучшем случае за счет почти неуловимого уменьшения веса нетто упаковки, а в худшем – за счет снижения качества ингредиентов.

Есть ли выход из этого замкнутого круга? Нам видится, что есть. Российский народ, как известно, всегда отличался умом и сообразительностью. А вместе с тем нашим соотечественникам присуще особое эмоциональное восприятие мира и действительности. Поэтому даже в трудные времена при строгом режиме экономии не стоит манкировать этой уникальной эмоциональной составляющей в коммуникации с покупателем. Россияне – прочные приверженцы традиций, в том числе и при выборе товаров. Но им не чуждо любопытство к чему-то новому, что и дает производителю свободу для апеллирования к эмоциям потребителя.

Промоактивность онлайн и офлайн

Перспективы продвижения продаж ритейлеров в онлайн рядом экспертов признаются очень высокими. Так, по данным Nielsen/Nestle MMM (Россия 2016), опубликованным компанией Google, ROI медиаинвестиций в видеоресурсы Google и баннеры Google Display Network превышают ROI вложений в ТВ-рекламу в 1,5-2,5 раза. Среди преимуществ онлайн-продвижения специалисты Google выделяют следующие:

- возможность дополнить медиаразмещение опциями для непосредственного совершения покупок,

- получение инсайтов из аудиторных данных,

- возможность настроек таргетинга для максимизации конверсии в покупки.

Также весьма перспективны возможности, которыми онлайн обогащает ставшие уже традиционными приемы привлечения покупателей. В частности, в сравнении эффективности традиционных и онлайн-купонов (скачанные на мобильный гаджет приложения или промокоды, которые считываются и активируются на кассе в момент покупки) явное преимущество имеют последние: по представленным компанией Google результатам исследований, доля обналиченных онлайн-купонов в 10 раз превосходит долю традиционных. Кроме того, потребители, использующие онлайн-купоны, совершают на 22% больше походов в магазины, их средний чек за покупку на 23% выше, чем у традиционных покупателей. Годовые затраты – выше на 50%. Такая группа потребителей может стать основой для поддержания доли лояльных покупателей.

В целом, тенденции потребительского поведения в продуктовом ритейле таковы, что технологии оказывают все большее влияние на то, как покупатель выбирает и покупает товар. Исследования GfK на базе кросс-медийной панели выявили, что покупатели FMCG-товаров активно используют мобильные приложения. Ценовые агрегаторы, подобные «Едадил», позволяющие сравнить цены и получить информацию о промоакциях, – одни из самых популярных. Так, по данным GfK, приложение «Едадил» вошло в топ-40 самых популярных приложений (по состоянию на третий квартал 2016 года).

2015-2016 гг. ознаменовались примерами оригинальных промокампаний среди ритейлеров. Самым ярким примером стала акция «Прилипалы» ритейлера «Дикси». Первая акция прошла в 2015 году, когда за два месяца было роздано более 29 млн игрушек (вручались каждому покупателю во всех магазинах сети при покупке более чем на 500 руб.). Коммерческий директор «Дикси» Хуан Жиральт Сильва отметил: «несмотря на то, что своей основной аудиторией мы считали детей 4-12 лет, игра захватила и взрослых. Они собирали коллекции, выкладывали фотографии с ними в социальных сетях. Наши аналитики подсчитали, что доля сообщений в соцсетях об акции с «прилипалами» в общем числе всех позитивных сообщений, касающихся «Дикси», в ноябре 2015 года (в начале акции) составляла около 50%, а в декабре – более 70%».

В 2016 году акция была продолжена с акцентом на продвижении в социальных медиа. Маркетологи «Дикси» предложили покупателям единую платформу и направили весь трафик в официальную группу, откуда, в свою очередь, участники попадали на сайт «Дикси». Работа с группой включала в себя проведение конкурсов с призами самым активным участникам. Для пользователей смартфонов было разработано мобильное приложение – игра, вовлекающая детей в мир «прилипал».

В результате суббренд «Прилипалы» получил свою аудиторию и стал интересен за пределами целевой аудитории «Дикси». Добавление элемента геймификации и перформанса в банальный маркетинговый ход сыграли свою роль. Для продвижения акции были использованы даже телевизионные ролики – в дополнение к мобильному приложению, промосайту и классическим инструментам BTL.

В итоге за время кампании активность в группе «Дикси» во «ВКонтакте» выросла в четыре раза, количество человек, ежедневно вступающих в группу, – в 10 раз. Количество звонков в колл-центр за информацией об акциях возрастало в пять раз. Изучая обратную связь от покупателей, маркетологи получали обширную информацию для анализа.

Главный итог – по данным «Дикси», продажи товаров от поставщиков, которые участвовали в акции с «прилипалами», выросли на 30%, а общее увеличение трафика в магазины оценивается в 5-7%.

Успех промокампании «Дикси», по-видимому, вдохновил других ритейлеров на подобные механики акций. Например, в октябре 2016 года «Магнит» организовал совместную акцию с The Walt Disney Company. Кампания приурочена к премьере фильма «Изгой-один. Звездные войны: Истории». На кассе гипермаркетов покупателям за каждую 1 тыс. руб. в чеке выдавались фигурки персонажей.

Также в октябре в «Ленте» прошла совместная акция со «Смешариками» — покупателям предлагалось собрать 28 костяшек домино с популярными мультипликационными персонажами.

Рекламный аспект. Распределение рекламы по медиа и подкатегориям

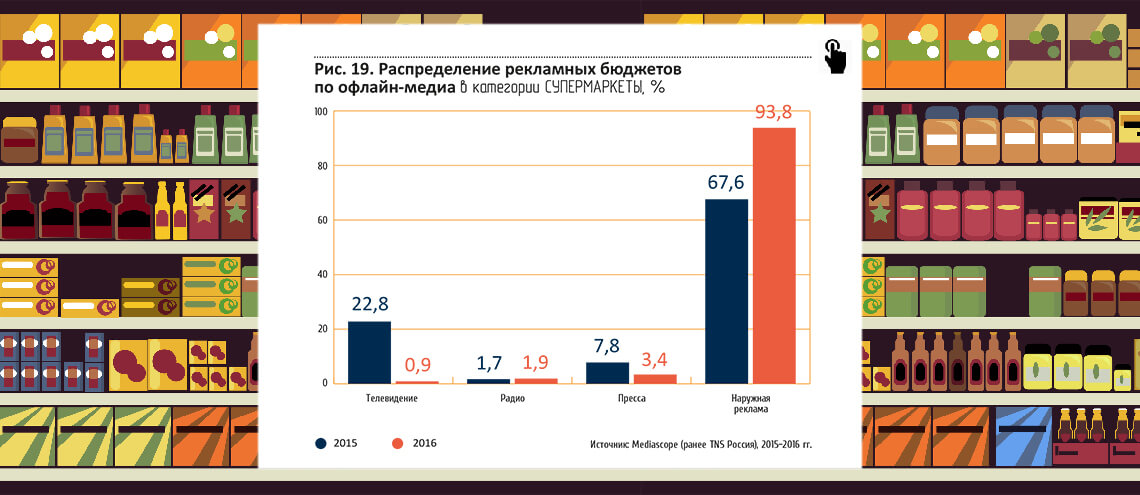

По данным компании Mediascope (ранее TNS Россия), наружная реклама является доминирующим офлайн-медиаканалом в категории «Супермаркеты». Ее доля в 2016 году составила 93,8% (в 2015 году она составляла 67,6%). За наружной рекламой следует пресса, заметно утратившая свои позиции по сравнению с 2015 годом (с 7,8 % до 3,4%).

На третьем месте ТВ, доля которого в 2016 году резко упала с 22,8% до 0,9%. Доля радио незначительно возросла: с 1,7% до 1,9%.

Доля рекламных инвестиций, приходящихся на рекламу супермаркетов в общих рекламных затратах торговых организаций, уменьшилась с 6,7% в 2015 году до 4,5% в 2016 году.

Илья Голобородько

директор по стратегическому планированию

Nectarin

Бизнес-модель большинства продуктовых ритейлеров опирается, прежде всего, на офлайн, c чем очевидно и связана невысокая доля интернета в медиамиксе. Интернет рассматривается в основном как инструмент для «добора охвата» в массовых сегментах и «выхода» в нишевые потребительские сегменты – бизнес-аудитории, аудитории ЗОЖ, мам с детьми и т.п.

Если говорить об инструментах, ведение брендовых сообществ в социальных сетях для большей части ритейлеров уже стало обыденностью, к которому в сезоны активных продаж добавляются соответствующие инструменты воронки продаж – дисплейная и видеореклама, интернет-промо, контекстная реклама и охватный инструментарий соцсетей.

Среди активно растущих инструментов можно выделить интернет-промо (кампании стимулирования сбыта) – очевидно влияние кризиса. Это и неудивительно, ведь интернет позволяет эффективно анонсировать, проводить промо с интерактивом, распространять призы (в т.ч. digital) и собирать данные об участниках для формирования баз данных для программ лояльности.

Таким образом, можно говорить о трех основных задачах, которые интернет позволяет ритейлерам эффективно решать в данный момент – построение охвата (дисплейная и видеореклама, социальные сети, контекст), стимулирование сбыта (промокампании, сайты и сообщества ритейлеров в социальных сетях) и построение лояльности (сервисы скидок, мобильные приложения, CRM).

Топ-лист рекламодателей и брендов

Топ-10 рекламодателей по итогам затрат на рекламу в категории «Супермаркеты» за 2015-2016 год приведены в табл. 4.

Х5 Retail Group является лидером категории, несмотря на то, что доля ее рекламных затрат в 2016 году заметно сократилась по сравнению с 2015-м (на 24,43%). Доля затрат идущей следом Metro Group, напротив, возросла на 7,13%. На третьем месте по затратам на продвижение находится «Лента», также увеличившая свои рекламные инвестиции: ее доля выросла на 5,73%. Все остальные ритейлеры из топ-10, кроме «Тандера», также улучшили свои позиции в 2016 году по сравнению с предыдущим годом.

В табл. 5 представлен топ-10 брендов по затратам на рекламу в категории «Супермаркеты» по итогам 2016 года и их показатели в 2015 году.

Тройка лидеров по результатам 2016 года – Metro, «Лента» и «Пятерочка». На их долю суммарно приходится 42,5% всех рекламных затрат в категории за год. За ними следуют «О’Кей» и «Перекресток» – 9,31% и 7,74% соответственно. Причем доли магазинов «Пятерочка» и «Перекресток» значительно снизилась по сравнению с предыдущим годом – на 11,54% и на 12,95% соответственно, тогда они занимали первое и второе места в категории. Доли брендов второго эшелона топ-10 крупнейших рекламодателей в сегменте относительно не велики.

Ритейл и e-commerce

Активный рост доли e-commerce – общая тенденция розничной торговли в России. Не обошла она стороной и продуктовые ритейл-сети. В настоящее время интернет-магазины работают у двух крупных продовольственных ритейлеров – «Ашана» и «О'Кей». Причем «Ашан», за исключением детского питания, продает онлайн лишь непродовольственные товары – бытовую технику, мебель, товары для сада и дома, игрушки.

«О'Кей», помимо вышеперечисленного, реализует через интернет широкую линейку продовольствия от молочных продуктов и напитков до овощей и мяса. Запустив первый интернет-магазин «О'Кей» в 2015 году в Москве, в 2016 году компания обеспечила доставку купленных через интернет продуктов во все районы Москвы и Санкт-Петербурга, а также осваивает в онлайне новые регионы: Воронеж, Краснодар, Иркутск и другие города. «О'Кей» запустил также мобильное приложение для выбора и покупок своих товаров с помощью мобильных устройств.

С другой стороны, растет заинтересованность со стороны потребителей в покупке товаров ритейла в онлайн. По данным Google за 2016 год, в среднем 50 пользователей сети в час ищут онлайн-версии традиционных ритейлеров. Рост количества запросов, связанных с ритейл-каталогами, составил по отношению к 2015 году +135%. Количество запросов, связанных с доставкой покупок из традиционного ритейла, выросло в 1,5 раза.

2016 год ознаменовался началом активных продаж ведущими ритейлерами продуктов питания в интернете. Однако данный сегмент онлайн-торговли имеет свою специфику, без учета которой недостаточно глубоко проработанные онлайн-проекты не смогут быть успешными.

По мнению одного из ведущих экспертов продуктовой онлайн-торговли, автора книги «Как продавать продукты в Рунете. Решения для розничной сети» Мстислава Воскресенского, беседа с которым была опубликована на Retail.ru, до недавнего времени торговля продуктами питания в интернете практически не развивалась. Сейчас же, в условиях кризиса, торговля продуктами питания – один из немногих товарных сегментов, сохранивших способность к расширению и развитию. Однако до сих пор ритейлеры не имели опыта в области онлайн-торговли и экспериментировали, пробуя разные варианты организации (пример – закрывшийся проект интернет-магазина Е5.ru компании Х5 Retail Group).

Только сейчас, считает г-н Воскресенский, сформировалось понимание, какая бизнес-модель будет рентабельной. Это – интернет-магазин, который организован на базе розничной сети среднего сегмента в городе-миллионнике с не менее чем 10-ю супермаркетами. Такая модель позволит получить выручку порядка полумиллиарда рублей в первые два года работы. Причем интернет-магазин должен функционировать для двух видов клиентов – частных и корпоративных.

Именно поэтому почти все международные и федеральные розничные сети, работающие в РФ, находятся на той или иной стадии организации продаж в интернете. «Магнит» уже тестирует свой интернет-магазин. В этом направлении работают также «Лента» и «Перекресток».

Юрий Берченко

руководитель отдела по работе с ключевыми клиентами сектора ритейл

Google Россия

Сегодня продуктовый онлайн-ритейл находится в самом начале пути. Крупные игроки только присматриваются к работе в сети и используют интернет в основном как инструмент для продвижения бизнеса, при этом отдавая предпочтение традиционным каналам — ТВ и наружной рекламе. Это связано с тем, что пока ритейлеры сталкиваются с рядом трудностей. Среди них низкая маржинальность онлайн-товаров, короткий срок хранения продуктов, высокая стоимость закупок, затраты на логистику и другие.

Однако в будущем ситуация должна меняться. Продуктовые сети постепенно выводят бизнес в онлайн-пространство, многие из них недавно объявили о запуске интернет-магазинов. При этом на рынке уже есть игроки, работающие с ключевыми преимуществами онлайн-бизнеса — Big Data и статистикой. Например, в компании «Утконос» есть сильные интернет-специалисты, которые совмещают традиционные и современные технологии розничной торговли. Если крупные сети смогут перенять их опыт, то продуктовый e-commerce будет развиваться значительно быстрее. Ритейлер, который первым сможет эффективно объединить свой офлайн-опыт, маркетинговые инструменты, в том числе digital, и работу с Big Data, станет драйвером рынка.

Основные выводы:

- Категория продуктового ритейла – одна из немногих успешно развивающихся в условиях системного экономического кризиса в России.

- Современные форматы торговли вытесняют традиционные, доля последних неуклонно сокращается.

- Сети-дискаунтеры являются основными драйверами роста категории, при этом основная тактика их развития – рост числа «магазинов у дома».

- Сегмент гипермаркетов сохраняет сильные позиции, но уже близок к насыщению.

- Общая примета времени, характерная для всех игроков категории, – развитие собственных торговых марок и увеличение доли промо, как ответ на вызовы кризисного времени.

- Большой потенциал онлайн-промо и e-commerce пока еще не использован большинством игроков по максимуму, но в этой сфере в ближайшие годы следует ожидать существенного прогресса.

Над номером работали

Генеральный директор: Василий Ананьин

Шеф-редактор: Ирина Пустовит

Главный редактор: Инна Смирнова

Обозреватель: Алексей Сазонов

Дизайн обложки: Андрей Урняев

Дизайн: Таша Эшназарова

Верстка: Дмитрий Едомахов

Project-management: Сергей Зачепилов

Web-верстка: Владимир Кожанов

Директор по маркетингу: Таша Эшназарова

Руководитель департамента развития и коммерции:

Алексей Загребельный

Координатор рекламного отдела: Мария Буянова

Генеральный партнер проекта Nectarin:

Ольга Вяткина

Контентные партнеры проекта:

TNS Russia:

Старший менеджер проектов Департамента мультимедиа исследований:

Анна Пивцова

Младший менеджер проектов отдела Marketing Index / TGI:

Анастасия Прохорова

Ipsos Comcon:

Специалист по маркетингу и корпоративным коммуникациям:

Ольга Третьякова

Директор по работе с клиентами:

Татьяна Герасименко

GfK:

Руководитель сектора фото- и видеотехники отдела аудита розничных

продаж:

Сафие Аль Хаффаф

Dentsu Aegis

Network:

Медиааналитик: Ирина Грипас