Реклама в печатных СМИ: состояние и перспективы

Следующая выдержка из доклада Роспечати посвящена описанию рекламы в периодической прессе, основным показателям развития этого сегмента в 2016 году, его состоянию и перспективам

За последнее десятилетие ситуация на мировом рынке рекламы в СМИ осложнилась. По данным Американской газетной ассоциации, в 2003-2013 годы доход от рекламы в печатной прессе США сократился с $45 млрд до $17,3 млрд, а рекламные объявления на сайтах изданий хотя и приносят больше денег, но в абсолютных величинах слишком малы, так как за эти же 10 лет выросли всего с $1,2 млрд до $3,4 млрд.

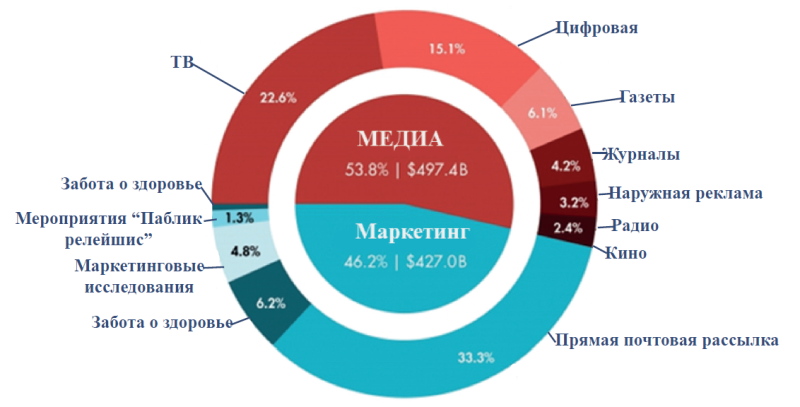

Рисунок 1. Распределение рекламных долей медийной и маркетинговой рекламы на мировом рынке, 2015 год

Источник: International Ad Forecast» стр. 82

Согласно прогнозу компании International Ad Forecast в 2016 году ожидается рост глобальных рекламных бюджетов на 4,4% и подъем в 7 из 12 основных сегментов мирового рекламного рынка. По сравнению с 2015 годом проекция глобального роста рекламы является примерно двойной – увеличение на 2,2% или на $414 млн в текущих ценах. Крупнейшие рекламные рынки мира, Китай и США, вырастут на 6,9% и 4,9% соответственно. Цифровой рост останется двухзначным, а программная торговля будет дальше развиваться и покроет потери традиционных СМИ.

Интернет становится крупнейшим рекламоносителем во всех 12 основных сегментах глобального рынка рекламы. При этом мировые расходы рекламодателей на медийную рекламу в интернете в 2015 году ($66,2 млрд) превысили расходы на контекстную рекламу ($62,5 млрд)), в то время как в 2014 году соотношение было обратным: контекстная реклама $55,6 млрд и медийная – $53,9 млрд (отчет ZenithOptimedia). Авторы отчета считают, что интернет в ближайшие три года останется самым быстрорастущим медиа – до 2017 года включительно объем рекламы здесь будет расти в среднем на 15% в год.

На рекламный рынок России в 2015 году негативное влияние оказывали падение цен на нефть, стагнация экономики, антироссийские санкции и контрмеры на них. Тем не менее, в октябре прошлого года российский офис ZenithOptimedia сделал заявление, что рынок рекламы в России уже адаптировался к новым реалиям, поэтому в 2015 году он сократится на 14,6% (до 290 млрд руб. без НДС), вместо 17%, как прогнозировалось ранее. А в 2016 году он даже незначительно вырастет за счет интернета (до 1%). Чуть ранее схожий прогноз давала и рекламная сеть Group M. По ее версии, российский рынок рекламы в 2015 году должен был снизиться на 15%, а в 2016 году вырасти на 1%.

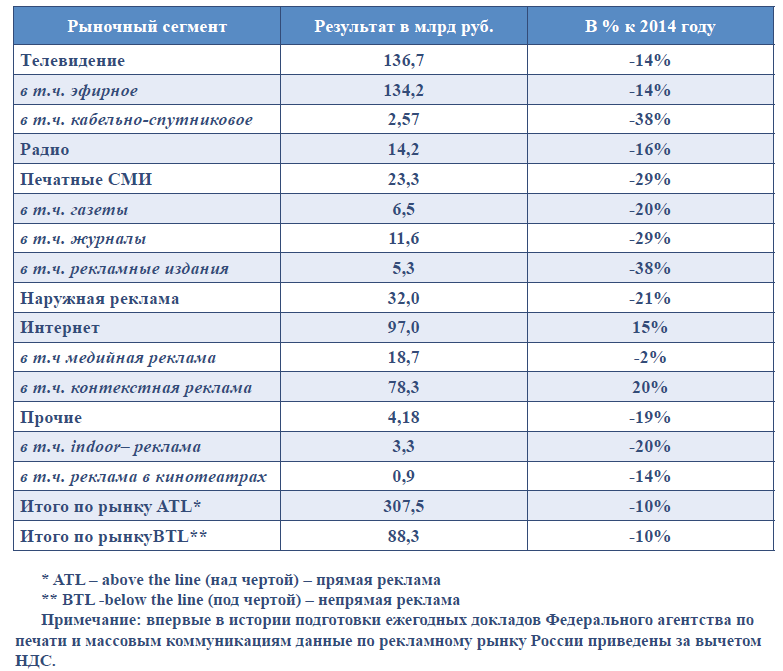

Таблица 1. Объем рекламного рынка России в 2014-2015 годах и прогноз на 2016 год, без НДС

Источник: ZenithOptimedia Group Russia стр.83

По данным АКАР, спад был еще менее значительным – за 2015 год рынок рекламы в России сократился всего на 10%, до 317 млрд руб., а цены на размещение по отношению к 2014 году корректировались во всех сегментах.

В 2015 году в России росла только контекстная онлайн-реклама, а объем рекламы в прессе упал на 29%. Цифры спада значительно различаются по регионам – в городах-миллионниках (кроме Москвы) – на 34%, в Ростове на Дону – на 63%, в Уфе – на 55%, в Челябинске – на 50%. По оценкам АКАР, суммарный объем российского рынка маркетинговых коммуникаций в 2015 году составил 530–550 млрд руб.

Таблица 2. Объем рынка маркетинговых коммуникаций России в 2015 году без НДС, в млрд рублей

Источник: Ассоциация коммуникационных агентств России стр.84

В ближайшее время на рынок медийной рекламы могут отрицательно повлиять три законопроекта – о запрете рекламы в СМИ лекарств и БАДов, потребительских кредитов и займов, и пищевых продуктов с высоким содержанием сахара, соли и жиров. Все они пока на заключительной стадии рассмотрения в Государственной Думе. Будучи принятыми, эти законы могут катастрофически снизить доходы рекламного рынка. Например, в прошлом году на фоне сокращения рекламных бюджетов FMCG-производителями, автоконцернами, ритейлом и другими сегментами, действующих запретов на рекламу алкоголя и табака в СМИ, фармацевтические компании воздержались от резкого снижения своих рекламных бюджетов, а где-то их даже нарастили. Реклама финансовых и страховых услуг хотя и упала за год на 17%, но ее общий объем только в центральной прессе составил почти 1 млрд руб.

Причем в ТОП-10 рекламодателей (по версии TNS Russia) вошли сразу 4 компании фарминдустрии. Оценка возможных потерь от запрета рекламы пищевых продуктов с высоким содержанием сахара, соли, жиров и насыщенных жиров вообще трудно поддается подсчету.

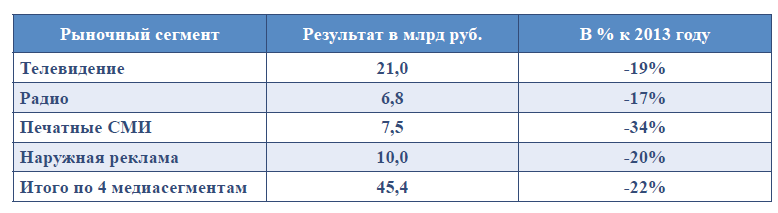

Таблица 3. Объем регионального российского рынка рекламы в 2015 году без НДС, в млрд рублей

Источник: Ассоциация коммуникационных агентств России стр. 85

Пока общее положение и развитие отрасли рекламы в печатных медиа оставляет желать лучшего. Этот рынок рухнул сразу после кризиса 2008 года, и с тех пор не достиг даже собственных предкризисных показателей. Важно понимать и то, что у российской прессы очень значим процент расходов в валюте. Поэтому для прессы, в отличие от других медиа, в гораздо большей степени важна стабилизация доходов, в том числе компенсирующая падение курса рубля.

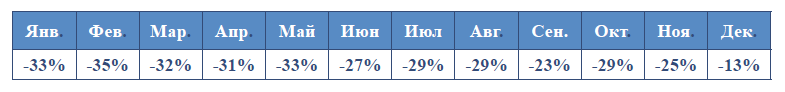

Таблица 4. Динамика рекламных доходов центральной прессы в 2015 году по сравнению с показателями 2014 года

Источники: АЦVi, TNS Media Intelligence стр. 86

По подсчетам АКАР, с 2008 года рекламные доходы печатной прессы России в рублях упали в два раза, а в валюте раз в пять-шесть. Но это в среднем, поскольку всегда есть игроки с меньшими потерями, а у Топ-10 изданий падение рекламы было не таким значительным, есть даже примеры роста. Из журналов самая грамотная политика в этом направлении у Hearst Shkulev Media – как в плане портфолио, так и в плане адаптации отдельных продуктов для потребителя. Сильные позиции у ИД «Толока» и особое положение ИД Condé Nast.

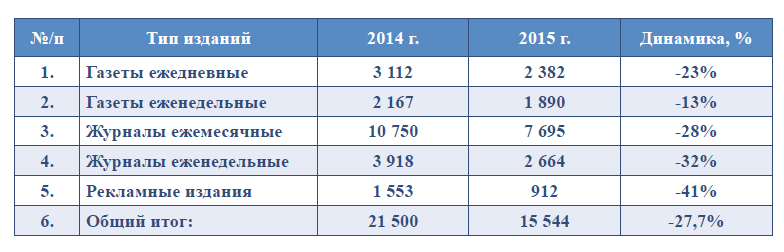

Таблица 5. Доходы от рекламы отдельных типов изданий центральной прессы в 2014-2015 годах, млн. руб. без НДС

Источники: АЦVi, TNS Media Intelligence стр.87

Однако отток рекламных бюджетов из прессы уже давно очевиден. Как считают эксперты, во многом виной тому нелогичное ценообразование и низкий уровень аргументации своих возможностей у издателей. Хотя продолжает существовать множество рекламодателей, не представляющих свою коммуникацию с потребителем без прессы – люксовые и премиальные категории, бренды с узкой и специфической целевой аудиторией. Например, в городах-миллионниках России позиции прессы по сбору рекламы лучше, чем в целом по стране.

«Бумага» хороша еще и тем, что требует вовлечения и концентрации, и исследования показывают – реклама в прессе воспринимается благосклонно.

Таблица 6. Рынки медийной рекламы в городах-миллионниках России, 2015 год, в млн руб. без НДС

Источник: Ассоциация коммуникативных агентств России стр.88

Электронные журналы в iPad и остальные новшества какое-то время выглядели эффектно. Но как только новизна прошла, рекламодатель сразу задумался об эффективности рекламы, тем более что доходы, полученные от этих форматов, в массе своей действительно ничтожны.

Тем не менее, выбор медианосителей у рекламодателей теперь существенно расширился, особенно за счет появления большого количества новых digital-форматов. К тому же в маркетинге сегодня наблюдается сдвиг с имиджевых на перфоманс-ориентированные задачи, связанные с более быстрой отдачей, трафиком и продажами.

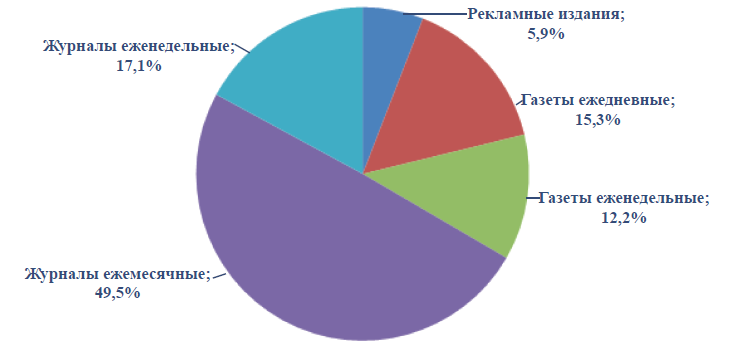

Рисунок 2. Доли различных типов изданий центральной прессы по доходам от рекламы в 2015 г., %

Источники: АЦVi, TNS Media Intelligence стр.89

Бизнес печатных СМИ сегодня далеко не самый прибыльный, и многие издатели отказываются от бумажных проектов, меняют бизнес-модель и уходят из бумаги на digital-носители. Но обычно это не спасает их медиа от исчезновения.

Во всяком случае, в России пока не найдется даже трех-пяти успешных примеров печатных изданий, которые бы полностью ушли в интернет, но при этом сохранили свою аудиторию, доходы и прежнее значение. К сожалению, стоимость производства контента для привлечения релевантного трафика на регулярной основе всегда будет выше тех денег, которые можно получить от монетизации этого контента за счет рекламы.

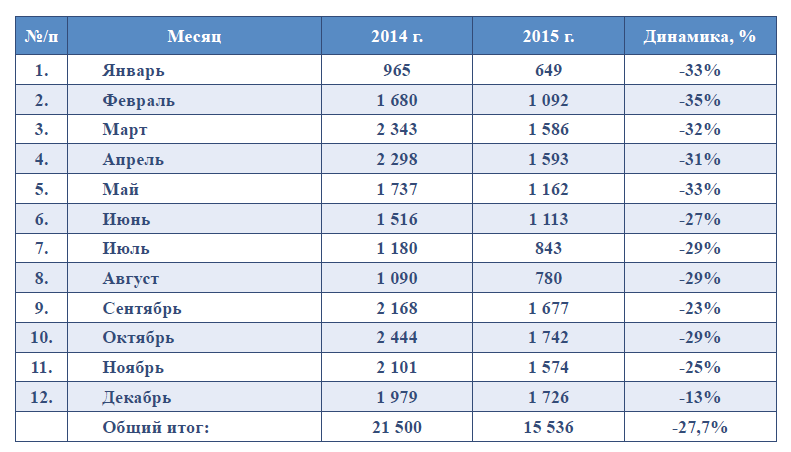

Таблица.7. Помесячные доходы от рекламы изданий центральной прессы в 2014-2015 годах, млн. руб. без НДС

Источники: АЦVi, TNS Media Intelligence стр.90

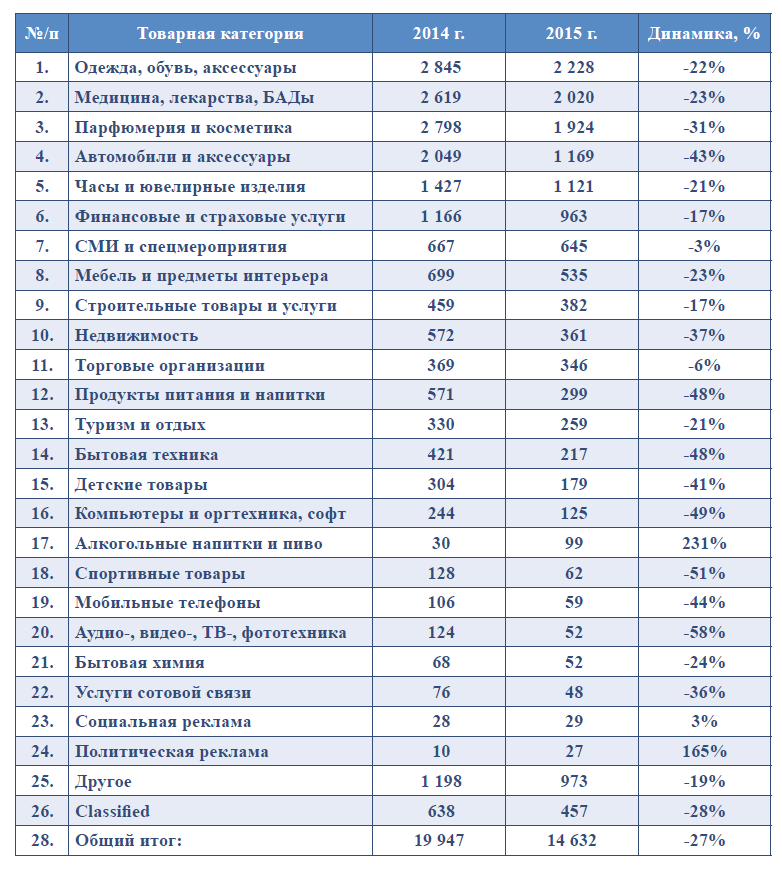

Таблица 8. Рекламные бюджеты товарных категорий в центральной прессе в 2014–2015 годах, млн. руб. без НДС

Источники: АЦVi, TNS Media Intelligence стр.91

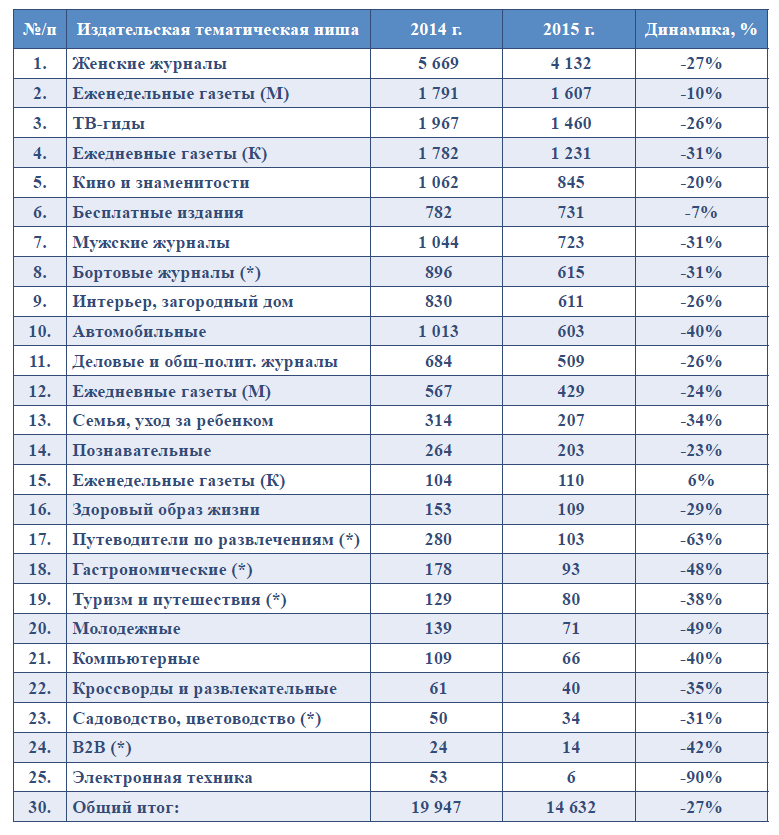

Таблица 9. Доходы от рекламы изданий центральной прессы в 2014-2015 годах в разрезе тематических ниш, млн. руб. без НДС

Источники: АЦVi, TNS Media Intelligence стр.92

Пока рекламодатели продолжают вкладывать миллиарды рублей в российскую периодическую печать. По данным TNS Media Intelligence, из ТОП-100 рекламодателей за 2014 год в прошлом году размещать рекламу в прессе перестала одна компания. А топовые товарные категории, рекламируемые в печатных СМИ, остались теми же – это «Ритейл», «Лекарства», «Косметика/Парфюмерия», «Одежда и Обувь», «Финансовые услуги» и «Автомобили/Транспорт». В некоторых товарных категориях расходы на рекламу в печатных СМИ за 2015 год даже выросли («Алкогольные напитки и пиво», «Социальная реклама», «Политическая реклама»). Но рекламодателям важно понять, стоит ли это делать дальше, и насколько можно рассчитывать на данный медийный канал в будущем, планируя свои коммуникационные кампании.

Самые успешные сегменты изданий по привлечению рекламы – женские и fashion-журналы, ежедневные газеты, еженедельные общие и деловые газеты, телегиды и бортовые журналы, а самое глубокое падение показывают рекламные издания (-38% или до 5,3 млрд руб.). Во многом потому, что в 2015 году перестали выходить в печатном формате несколько крупных рекламных газет (например, сеть газет «Из рук в руки»).

Лучшую динамику среди всех типов печатной прессы в 2015 году показатели газеты. Их рекламные поступления за этот год сократились менее чем на 20% (до 6,5 млрд руб.), тогда как общее падение рекламы в журналах составило 29% (до 11,6 млрд руб.). Хотя у крупнейших журналов (Cosmopolitan, Elle, Vogue, «7 дней», «Антенна-Телесемь») объем рекламных доходов уменьшился гораздо меньше.

Таким образом, в условиях кризиса происходит перераспределение рекламных бюджетов в пользу наиболее крупных изданий.

Кроме того, почти 30% падения рекламы в печатной прессе за 2015 год вызвала главным образом сложная экономическая ситуация в России. На технологический фактор и изменение медиапредпочтений аудитории можно списать 5-10 процентных пунктов. Учитывая прогнозы крупнейших рекламных агентств, а также наметившееся сохранение текущей динамики российской экономики, в АКАР считают, что в 2016 году ситуация с рекламой в отечественной прессе немного улучшится, а снижение ее рекламных доходов, скорее всего, будет в диапазоне тех же 5-10%, что и на развитых рынках. С целью коррекции издательских стратегий в борьбе за рекламные бюджеты, начиная с декабря 2015 года, состоялась серия консультаций руководителей рекламных агентств и ведущих издательских домов страны.