Инфлюенс-маркетинг и ретейл-медиа включили в рынок интерактивной рекламы

АРИР обновила методику подсчета рынка интерактивной рекламы, добавив к традиционным «инновационные сегменты»

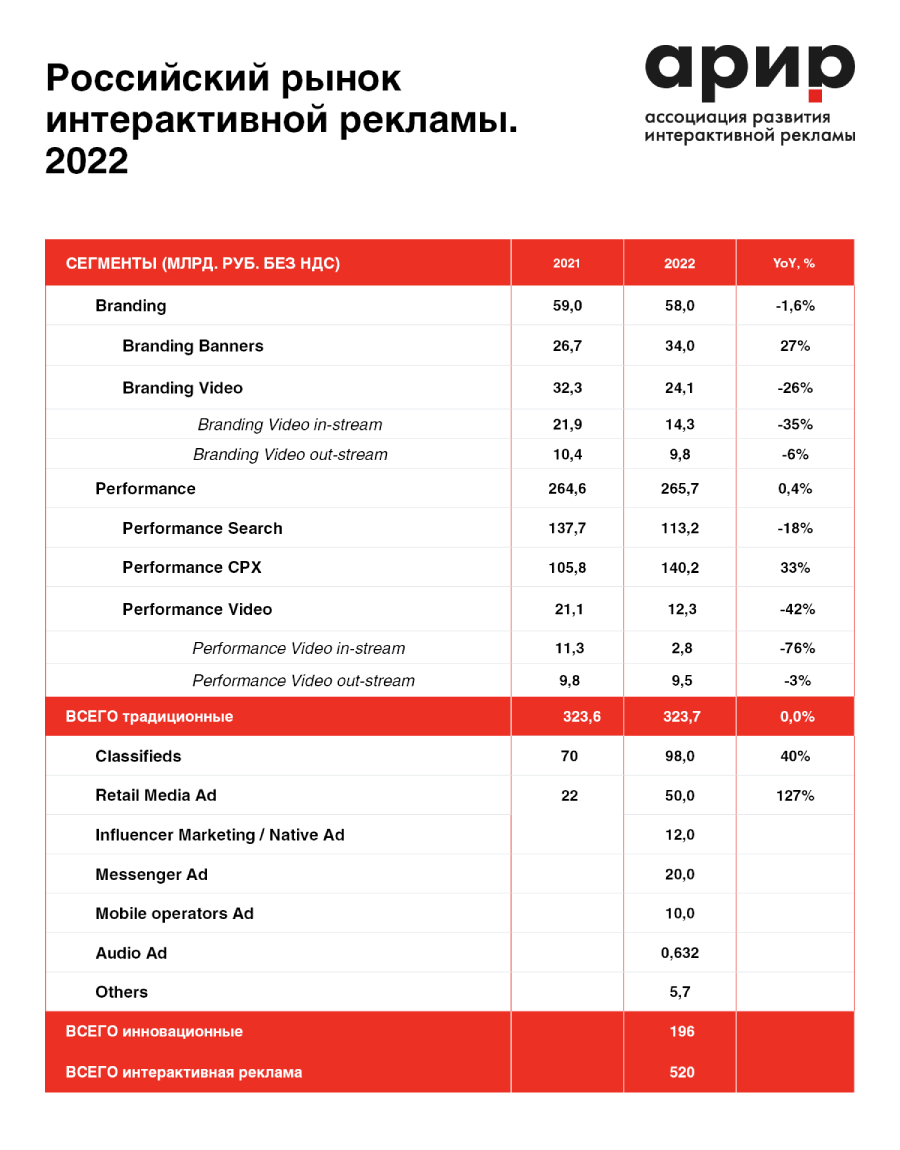

Объем традиционных сегментов за прошлый год сохранился на отметке в 323,7 млрд руб. Расходы рекламодателей на инновационные сегменты составили 196 млрд руб. Таким образом, общий объем рынка интерактивной рекламы составил 520 млрд руб. Это следует из отчета Ассоциации развития интерактивной рекламы (АРИР).

Традиционные сегменты

К традиционным сегментам относятся: performance-реклама (поисковая реклама, CPx, video instream и video outstream) и branding-реклама (banners, video instream, video outstream). В первом квартале 2022 г. перечисленные категории выросли на 12%, в сравнении с аналогичным периодом 2021 г. Во втором квартале произошел спад на 8%, в третьем — на 2%. В последние три месяца динамика дошла до нулевых значений.

- Объем performance за весь прошлый год вырос на 0,4%, до 265,7 млрд руб.

- Затраты на поисковую рекламу («Яндекс», VK) сократились на 18% и составили 113,2 млрд руб.

- Расходы на CPX (контекстные объявления в рекламных сетях, включая сеть «Яндекс», MyTarget, Ozon, рекламу в социальных сетях, мобильные и performance-сети), увеличились на треть и достигли 140,2 млрд руб.

«Рост CPX иллюстрирует высокий уровень технологической и продуктовой готовности рынка, изменение ситуации со стороны предложения инвентаря было быстро скомпенсировано отечественными игроками. Сокращение поискового сегмента вызвано уходом с рынка Google и соответствующим снижением объема поискового инвентаря», — говорит вице-президент и директор по аналитике коммерческого департамента VK Алексей Беляев.

- Затраты на performance video снизились на 42% — до 12,3 млрд руб. за 2022 г. Сегмент performance video instream упал на 76% — до 2,8 млрд руб.

- Бюджеты на performance video outstream составили 9,5 млрд руб. при отрицательной динамике в 3%.

- Объем branding-сегмента сократился на 1,6%, или до 58 млрд руб.

- Расходы на баннеры (РБК, «Рамблер», Ozon, в сетях AdRiver) выросли почти на треть — до 34 млрд руб.

- Бюджеты на branding video просели больше чем на четверть — до 24,1 млрд руб. Объем затрат на branding video instream упал на 35%, до 14,3 млрд руб. Branding video outstream сократился на 6% и составил 9,8 млрд руб.

Общее сокращение video instream связано со снижением доли крупных

транснациональных рекламодателей, которые покинули рынок, пояснил Алексей Беляев.

Инновационные сегменты

Выручка классифайдов составила 98 млрд руб в 2022 г.; в 2021 г. показатель был равен 70 млрд руб. Retail Media Ad стала лидером среди всех сегментов, категория выросла на 127%. По итогу затраты на рекламу внутри маркетплейсов достигли 50 млрд руб., это на 28 млрд больше, чем в 2021 г.

Общий объем Influencer Marketing и нативной рекламы составил 12 млрд руб. При подсчете бюджетов, вложенных в Influencer Marketing, учитывались площадки VK, YouTube, Facebook*, Instagram*, TikTok.

«На VK и коммерческие посты в Telegram-каналах приходится 40% расходов.

Рекламодатели активно работают с этими платформами ввиду ограничений в других соцсетях. На YouTube-интеграции, shorts, врезки / альт-роллы уходит 30% бюджетов. В стриминг-платформы Twitch или Trovo бренды вкладывают 10% средств. Instagram* забирает 20% бюджета: несмотря на ограничения, многие блогеры продолжают размещать в Instagram* контент, а рекламодатели продолжают покупать у них рекламу, так как стремятся получить доступ к большой и вовлеченной аудитории», — говорит председатель комитета Influencer Marketing АРИР, Head of Influencer Marketing MGCom Антон Петухов.

Эксперты также выделили тренд на интеграцию Influencer-маркетинга в традиционные каналы: ТВ и офлайн-мероприятия. Петухов объясняет тенденцию тем, что рекламодатели все чаще разрабатывают комплексные кросс-медийные стратегии, которые включают в себя сразу несколько платформ (OLV, DOOH, TV, Audio), а переход в традиционные каналы выступает как дополнение активности в соцсетях.

Объем Audio Ad АРИР оценила в 0,632 млрд руб. Показатель сохранился на уровне 2021 г. за счет брендов, которые пришли в музыкальный стриминг и онлайн-радио в поиске новых каналов продвижения, отметил сопредседатель комитета Audio Ad АРИР Эдуард Рекачинский. По его словам, финансы, телеком, «афиша и развлечения», фарма, ретейл стали самыми активными категориями, при этом недвижимость и FMCG восстановились к концу 2022 г.

Рекламодатели потратили 20 млрд руб на продвижение в мессенджерах, наибольшим спросом пользовалась платформа Telegram Ads. Инвестиции в рекламу у мобильных операторов составили 10 млрд руб. На рекламу в онлайн-играх, трансляциях игр, e-mail-маркетинг и других маркетинговых инструментах пришлось 5,7 млрд руб.

*Соцсети Facebook и Instagram принадлежат Meta, признаны экстремистскими и запрещены на территории РФ.

Недавно также были представлены общие объемы российского рынка рекламы по подсчетам Ассоциации коммуникационных агентств России (АКАР). Впервые за историю наблюдений она не опубликовала данные по телерекламе.