IAB: рынок programmatic в России вырастет на 30-35% в 2017 г.

Ассоциация IAB Russia представила исследование о развитии российского рынка programmatic-рекламы в 2016 г. Эксперты выделили основные события, тренды и явления, произошедшие в сфере programmatic-рекламы

В 2016 г. объем российского рынка programmatic-рекламы вырос на 40% по сравнению с 2015 г. и составил 7 млрд руб. Распределение доходов происходит следующим образом: 62,5% заработали площадки, 35% - прибыль технологических компаний, а 2,5% — поставщикам данных.

Среди главных трендов 2016 г. аналитики выделяют:

- развитие моделей Preferred Deals (Private Auction) и Programmatic Guaranteed

для продажи рекламы;

- расширение использования данных в рекламных кампаниях;

- развитие нативных размещений;

- контроль качества показываемой рекламы.

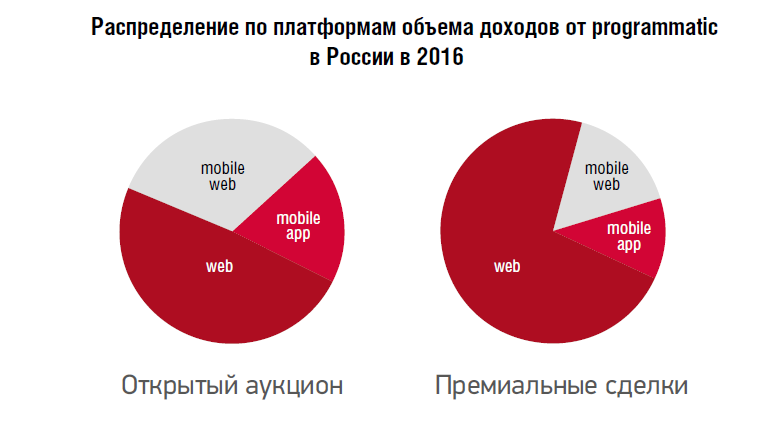

По данным Weborama, рынок programmatic в России за 2016 г. составил около 18 млрд показов, из них около 13 млрд проходили в формате открытого аукциона и 5 млрд – в формате премиальных сделок (Preferred deals/Private Auction и Programmatic Guaranteed).

На российском рынке продолжают превалировать сделки по модели Open Auction (RTB) и на них приходится около трех четвертей рынка. Тем не менее отмечается смещение от открытого аукцион в сторону премиальных сделок (характерный тренд для всего мирового рынка). Среди основных причин распространения programmatic direct называют: сохранение контроля над рекламными затратами, уверенность в качестве инвентаря и закупки API в социальных медиа (на глобальном уровне это, в первую очередь, Facebook и Twitter, а также Instagram, Pinterest и Snapchat).

В 2016 г. по итогам исследования в пятерку самых активных категорий рекламодателей, использовавших programmatic для закупок рекламного инвентаря в России вошли: потребительские товары и услуги (включая FMCG), лекарственные препараты и БАДы, розница (включая e-commerce), автомобильные компании и дилеры, финансовые услуги (банки и финансовые организации).

На доходы от mobile programmatic, согласно оценкам опрошенных экспертов, пришлось около 40% всего объема programmatic-закупок. Внутри открытого аукциона эксперты оценили долю mobile в чуть менее половины, в то время как в сегменте премиальных сделок на него пока приходится лишь около четверти всех доходов.

Нативная реклама, один из главных трендов 2015-2016 гг., в этом году переходит в programmatic. Например, компания Buzzoola запустила первую SSP-платформу в России для нативной рекламы. Она позволяет закупать рекламный инвентарь через RTB и дает возможность синхронизировать куки пользователей с подключенными DSP.

Что касается видео-programmatic, в 2016 году доля programmatic в in-stream не изменилась, так как есть существенный недостаток качественного инвентаря и нет смысла использовать дополнительные технологические инструменты. Единственный вариант по увеличению инвентаря на данный момент – закупка показов через западные видео-SSP с таргетингом на Россию – довольно сложен, зачастую экономически невыгоден и поэтому популярностью не пользуется, отмечают эксперты.

Тем не менее, данный сегмент показывает рост вместе с рынком (у отдельных игроков — до 50%). Что касается открытого аукциона, то, поскольку рынок programmatic видео в России — это, в основном, рынок частных сделок (private deals) между рекламодателем и площадкой, его доля, хоть и растет, остается минимальной.

Рынок данных

На данный момент можно выделить следующие тренды рынка данных в России. Во-первых, развиваются инструменты и платформы для работы с данными рекламодателей, в том числе связывающие оффлайн и онлайн-данные, что является закономерным ходом, так как 1st-party данные дают лучшую отдачу по сравнению с 3rd-party данными.

Во-вторых, крупные рекламодатели и медиаагентства стали проводить тендеры по выбору DMP-вендора. Также вырос интерес к DMP как к самостоятельному продукту, построенному на базе white label и self service решений от технологических партнеров. Особенно активно эти направления развивают операторы сотовой связи, e-commerce, маркетинговые агентства.

Весной 2017 года состоялась первая существенная сделка на рынке данных: холдинг «Национальная медиа группа» (НМГ), в который входят «Рен ТВ», «Пятый канал», «Известия» и «Спорт-экспресс», купил DMP AmberData. С ее помощью холдинг собирается анализировать поведение пользователей своих сайтов, а в перспективе — аудитории платного ТВ и онлайн-видео.

Стоимость сделки не разглашается, участники рынка оценивают ее в максимум $1 млн. Возможно, технологии компании будут использоваться для развития концепта кроссплатформенного онлайн-видео (включая обычное ТВ и Smart TV).

В целом, Big Data перестала быть просто инструментом для поиска и формирования аудиторных сегментов для таргетирования, теперь она воспринимается как полноценная технологическая платформа для решения самых разных маркетинговых задач.

Качество инвентаря

В отчете отмечается, что случившиеся в 2016 году скандалы с измерениями у крупных игроков глобального рынка побудили как мировое, так и российское рекламное сообщество серьезнее подходить к оценке эффективности рекламы.

В целом, эксперты отмечают, что развитие российского рынка programmatic-рекламы происходит аналогично общемировому, однако сохраняется отставание в некоторых сегментах и направлениях (от года до трех лет).

Facebook, рассчитывая среднее время просмотра рекламных роликов, не учитывала просмотры продолжительностью менее трех секунд (однако брала за них деньги). Вследствие этого среднее время просмотра рекламного видео последние два года завышалось, в среднем, на 60-80%47, а иногда и до 94%48. С подобной проблемой столкнулся и Twitter: система показа видеорекламы в приложениях на Android из-за технической ошибки отдавала рекламодателям неверные результаты, количество показов по этим кампаниям могло быть завышено на треть.

Неправильный подсчет показателей усилил беспокойство агентств о том, что крупные рекламные площадки предоставляют рекламодателям неполную статистику — рынку не хватает прозрачности, несмотря на то, что диджитал часто называют самым измеримым медиа.

Другое опасение рекламодателей — качество инвентаря, мошеннический трафик, несанкционированное размещение видеоплеера на площадках с низкокачественным контентом и, соответственно, показ рекламы другой по качеству аудитории. Бренды и рекламные агентства стали требовательнее к качественным показателям инвентаря и хотят понимать, видят ли рекламу реальные люди.

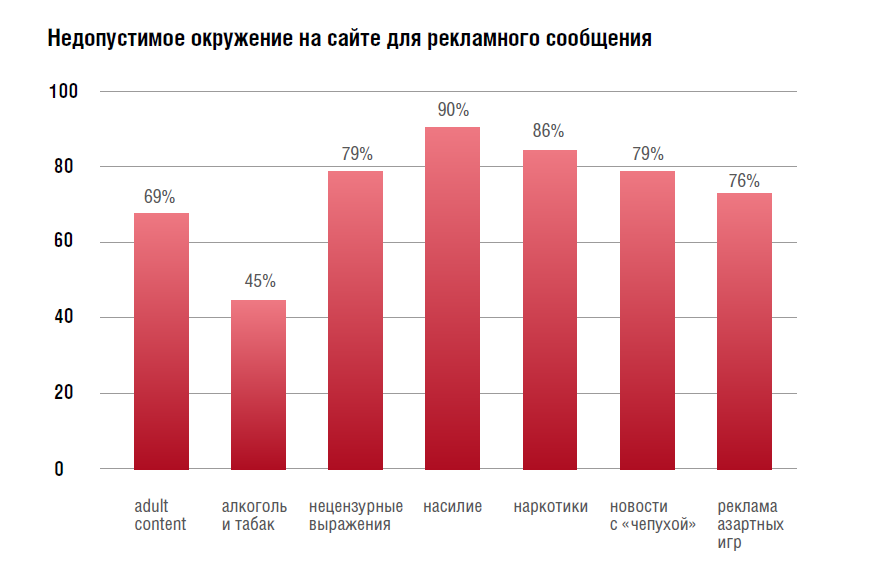

С целью выработать общие критерии проведения измерений и оценки результатов Weborama Russia в содружестве с IAB Russia провела исследование «Brand Safety & Quality Index»50, в рамках которого опросила российских экспертов со стороны рекламодателей и медийных агентств.

90% опрошенных назвали недопустимым любое размещение рекламы на сайте с нелицензионным контентом: непосредственно перед таким контентом или на сайте, на котором в принципе есть нелицензионный контент.

В топ недопустимых типов контентного окружения для рекламы попали насилие, наркотики, нецензурные выражения и новости с «чепухой». В целом, по данному вопросу представители разных категорий рекламодателей отличаются большим разнообразием мнений, что логично: каждый отдельный продукт или бренд может быть более или менее востребован в зависимости от информационного контекста, и этот контекст не может быть единым для всех продуктов.