Российский автомобильный рынок

Настоящий обзор посвящен российскому рынку легковых автомобилей. При рассмотрении данной категории традиционно сосредоточимся на товарном и рекламном аспектах.

Предшествующий обзор AdIndex Market по данной товарной категории относился к наиболее удачному для рынка межкризисному периоду 2010-2014 гг. Данный обзор сохраняет преемственность с прежним, в то же время уделяя основное внимание произошедшим за последние три кризисных года существенным изменениям, а также последним трендам в структуре рынка, потребительском поведении и маркетинговых коммуникациях в категории.

Мировой авторынок-2017: ситуация в целом стабильно-позитивная

За прошедший год во всем мире, согласно данным Автостат-Инфо, было продано 93 млн автомобилей (легковые авто и LCV-легкие коммерческие). Это почти на 2 млн единиц больше, чем в 2016 году. В процентном отношении продажи выросли на 2,3%.

В течение всего 2017 года продажи автомобилей на мировом рынке росли, а в декабре сократились на 1% и составили 8,548 млн единиц.

Лидером на мировой арене в 2017 году снова стал Китай, где было продано 27,562 млн машин, что на 2,3% больше, чем годом ранее. Примечательно, что доля Китая в объеме всех мировых продаж выросла с 2008 года на 17 процентных пунктов. Второе место в общемировом рейтинге занимает США, где объем реализации автомобилей снизился в 2017 году на 2%.

Прошедший 2017 год стал наихудшим для авторынка Японии за период последних шести лет. Объем реализации автомобилей составил здесь 5,11 млн единиц, что оказалось на 5% ниже результата 2016 года. В Индии же объем рынка в 2017 году удвоился в сравнении с показателями 2008 года. За прошлый год там было продано 3,67 млн авто, на 9,5% больше, чем в 2016-м. Бразильский авторынок в 2017 году завершил пятилетний период спада продаж и вырос на 9,3% до 2,172 млн авто.

Европейские авторынки заняли 19% от всего объема мировых продаж в 2017 году: здесь было реализовано 17,61 млн машин. Авторынок Германии показал в прошлом году 3%-й прирост продаж (достигнув показателя 3,715 млн единиц), а авторынок Франции вырос в продажах на 5% (всего 2,5 млн авто). Продажи новых машин в Великобритании снизились на 5,4% в годовом выражении и составили 2,91 млн единиц. Причем спад наступил после шести лет непрерывного роста показателей реализации.

Отечественный рынок новых легковых авто: влияние кризиса

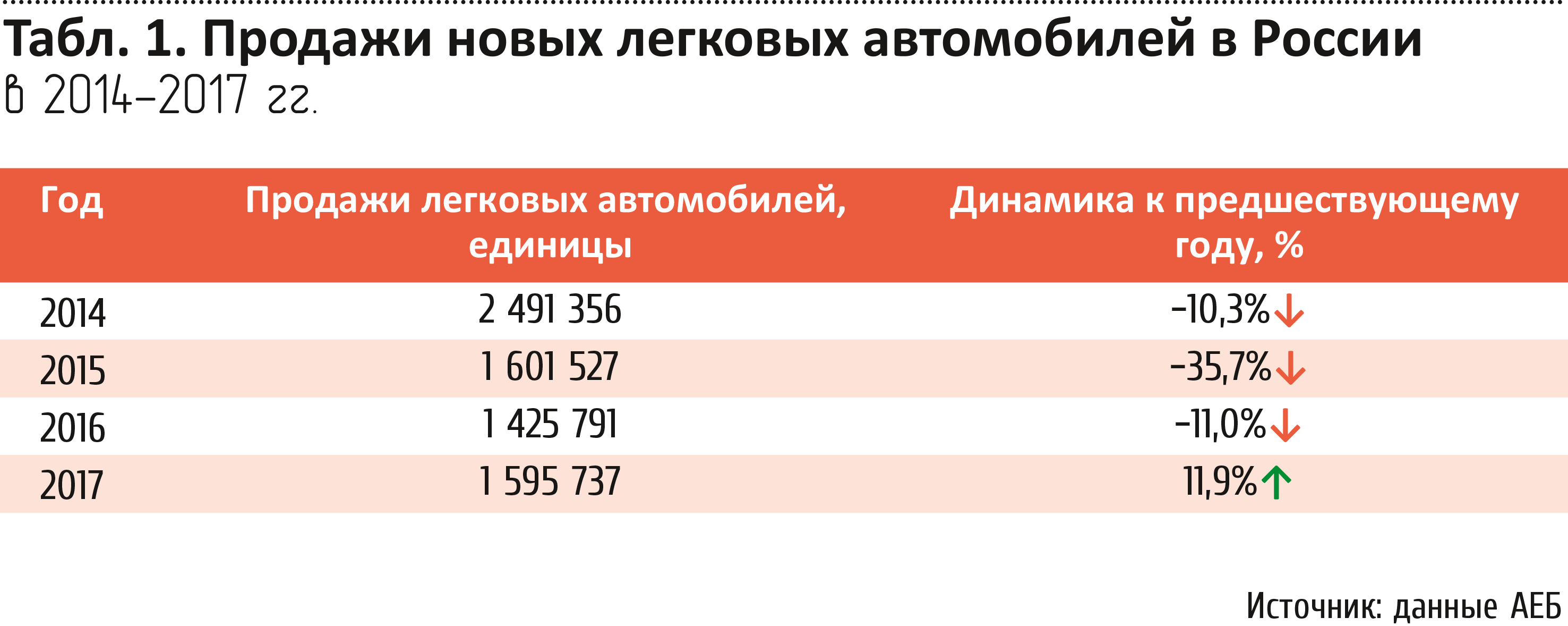

Легковые автомобили за период 2014-2017 годов оказались среди наиболее пострадавших от экономического кризиса товарных категорий.

В январе 2013 года российский авторынок в последний раз показал уверенный рост (+5%), после чего вошел в период затяжной рецессии: падение на 4% в марте того же года, на 8 — в апреле, на 12% — в мае (здесь и ниже использованы данные АЕБ). Далее ситуация усугубилась падением национальной валюты. По итогам 2014 года падение рынка по отношению к 2013-му составило уже минус 10,3%, и далее показатели только ухудшались (табл.1).

Наибольшее падение рынка было зафиксировано в 2015 году (минус 35,7%). В 2016 году падение продолжилось, но замедлилось: было продано около 1,4 млн автомобилей, что на 11% меньше результатов 2015 года. В течение 2016 года рубль частично отыграл свои позиции по отношению к мировым валютам: его курс вырос и укрепился. И хотя автопроизводители в подавляющем большинстве не снизили цены, однако покупатели несколько оживились: к ноябрю-декабрю 2016 года рецессия сократилась до 0,6–1%. (рис.1).

За первые два месяца 2017 года спрос упал на 4–5%, но уже

в марте тенденция переломилась и оставалась положительной до конца года.

В начале весны 2017-го автомобили стали расходиться на 9,4% лучше,

чем годом ранее — впервые с 2012 года. Май и июнь подтвердили тенденцию,

затем рост продаж стал устойчивым.

Согласно данным «Автостат Инфо», за полный 2017 год было реализовано 1 434 523

новых легковых автомобиля. Прирост рынка составил 16% относительно 2016 года (1

236 556 авто). Расхождение с данными АЕБ объясняется тем, что в последние

включены продажи легких коммерческих автомобилей (так называемый сегмент LCV),

в подсчетах «Автостат Инфо» они не учитываются.

За 2017 год в РФ было продано 1 125 864 новых иномарок, на 16,2% больше, чем за весь 2016 год, а также 308 659 машин российских брендов (+15,2%). Доли сегментов иномарок и отечественных авто распределились по итогам продаж как 78,5% и 21,5% соответственно.

Отметим, что в декабре рынок показал наиболее высокий результат продаж за весь 2017 год: 170 789 машин, что на 24,7% больше, чем за декабрь 2016-го. При этом в сегменте новых иномарок объем реализации вырос на 27,4%, а в сегменте авто российских брендов прирост составил 15,3% к аналогичному месяцу 2016 года. В целом же за четыре года кризиса (по состоянию на январь 2018 года) российский авторынок сократился более чем в два раза, выйдя на уровень 2009 года.

Данные исследования «Автостат Инфо» гласят, что по результатам продаж за

2017 год на рынке новых легковых авто в РФ лидерство удержала марка LADA,

которая реализовала 292 482 автомобиля, что на 17,5% превысило продажи 2016

года. Второе место заняла KIA, показавшая рост на 22,3% в годовом сравнении до

87 225 единиц, а третью строчку в годовом рейтинге удержал Hyundai — 165 521

авто (+28,2%). В топ-5 брендов с самыми высокими показателями реализации в 2017

году вошли также Renault (134 523 авто, +19%) и Toyota (88 723 машин,

+4,6%).

У остальных игроков на рынке продажи не носят столь масштабный характер, но

падений в общей массе практически не наблюдается.

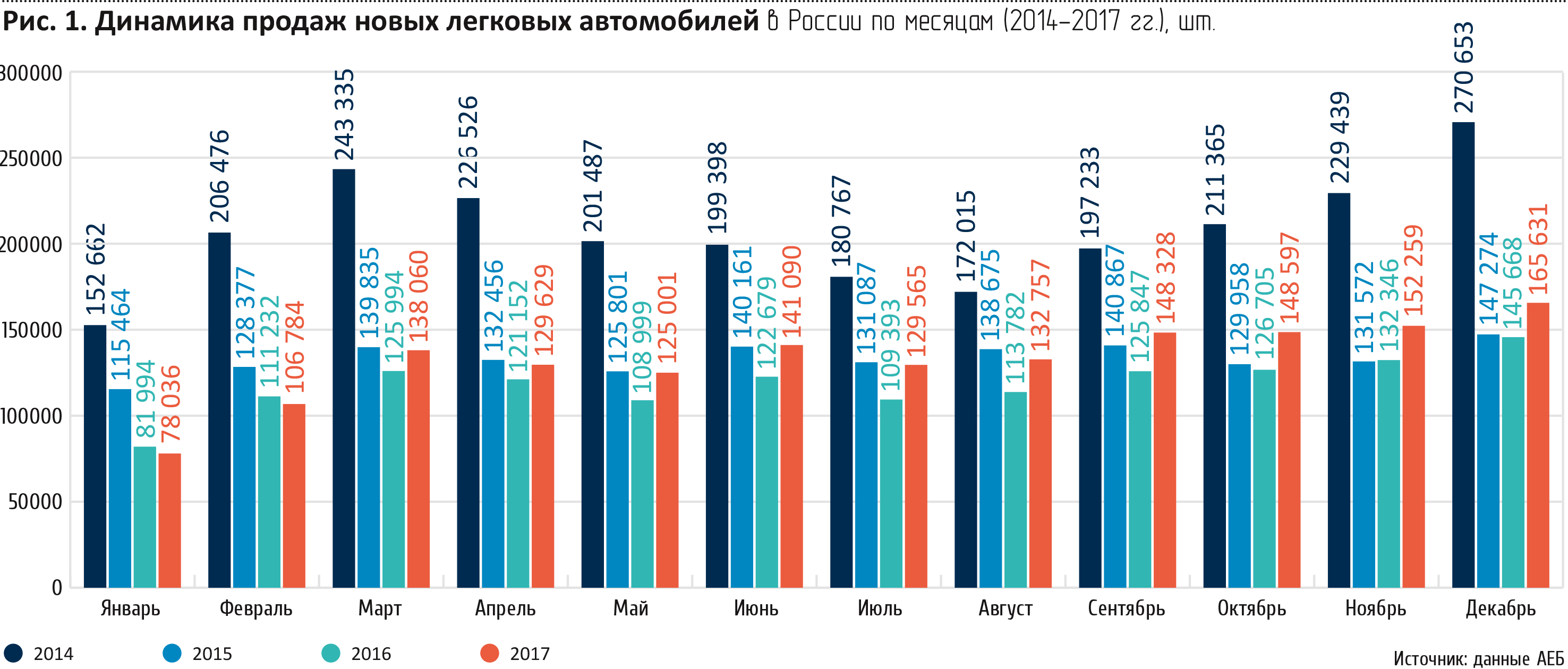

Самыми популярными моделями автомобилей в 2017 году, по данным «Автостат», стали малолитражки Kia Rio, Lada Granta и Lada Vesta (рис. 2)

Двумя главными прорывами года можно назвать: Lada Vesta — увеличение продаж на 22 тыс. единиц по сравнению с 2016 годом, и кроссовер Hyunai Creta — плюс 33 тыс. автомобилей.

Согласно данным «Автостат», выручка от продажи новых легковых авто в Российской Федерации составила по итогам 2017 года порядка 2 трлн рублей (в сравнении с 2016 годом рост на 15%). Данный результат оказался выше показателя 2011 года, когда было продано автомобилей на 1,87 трлн рублей, однако заметно ниже результатов 2012—2014 годов, которые оказались очень удачными для российского авторынка — тогда средний показатель был на уровне 2,3 трлн рублей.

По мнению аналитиков, на увеличение выручки в 2017 году повлиял не только

рост продаж в количественном выражении, но и повышение расценок на автомобили.

Согласно данным «Автостат», в среднем легковые авто подорожали в течение года

примерно на 5%.

По итогам прошедшего года российскому авторынку удалось удержаться на 5 месте

рейтинга крупнейших рынков Европы.

2018: Ситуация и прогнозы

В январе 2018 года продажи легковых автомобилей и LCV в нашей стране, по данным АЕБ, составили 102 464 единицы — на 31,3% больше, чем за тот же период в 2017 году. Это рекордная положительная помесячная динамика за все последние кризисные годы.

Топ-10 производителей традиционно в январе 2018 года возглавляет группа AVTOVAZ-Renault-Nissan, реализовавшая 35 765 автомобилей, что соответствует доле рынка 34,9%. На втором месте группа KIA-Hyundai с 24 110 проданными экземплярами и рыночной долей 23,5%. Третью строчку занимает Volkswagen Group с объемом 11 185 автомобилей и долей 10,9%. Таким образом, этим группам вместе принадлежит около 70% российского авторынка.

Эксперты отмечают, что из десяти представленных групп автопроизводителей у всех отмечен рыночный рост. Больше других вырос в январе Mitsubishi: его продажи увеличились на 95,4%. Наименьший рост показал Mercedes-Benz (+8,5%).

Лидером среди моделей впервые стала LADA Vesta, сместив с первой строчки рейтинга продаж бестселлер 2017 года KIA Rio. За январь 2018 года было реализовано 6 696 экземпляров LADA Vesta, что на 63,8% превышает показатель предыдущего года. Далее с объемом продаж 6 582 штук (+15,6%) следует KIA Rio. На третьей позиции — еще одна отечественная модель LADA Granta c показателем 5 315 единиц (+14,9%). Hyundai Creta c 3 833 экземплярами — на четвертом месте, показав рост продаж на 49,4%. Замыкает пятерку Volkswagen Polo c 3 209 автомобилями (+25,8%).

Согласно данным аналитического агентства «Автостат», за январь весь топ-20 моделей показал положительную динамику. Самый высокий рост продаж — у KIA С'eed (+109,9%), наименьший — у Hyundai Solaris (+3,5%).

Данные по началу года дают основание полагать, что восстановление рынка в 2018 году продолжится и продажи новых легковых и легких коммерческих автомобилей в России вырастут в среднем на 10–12%, хотя цены и поднимутся, — так прогнозирует большинство аналитиков и автопроизводителей, опрошенных РБК. Драйверами роста называют господдержку и отложенный спрос. Наиболее оптимистичная оценка — рост на 15–17% год к году.

Существуют и диаметрально противоположенные мнения на счет ближайшего будущего и среднесрочного периода развития рынка: от стагнации до отрицательных показателей.

Аналитики

Комментарий председателя комитета автопроизводителей АЕБ Йорга Шрайбера: «Динамика декабрьских продаж осталась в гармонии с предыдущими месяцами: продажи улучшились в процентах на двузначную величину по сравнению с тем же месяцем прошлого года. Таким образом, несмотря на слабый старт в январе и феврале, за весь год продажи пассажирских и легких коммерческих автомобилей в России выросли на 11,9% год к году до уровня 1 596 млн штук. Рынку предстоит долгий путь возвращения к его прежнему размеру, но первый и очень важный шаг в правильном направлении сделан».

Четких прогнозов ассоциация не дает, по ее предварительным оценкам рост может составить от 5 до 10%.

Аналитическое агентство «Автостат» полагает, что рост будет умеренный, но в первую половину года рынок, возможно, укрепится.

Как сообщил РБК аналитик практики EY по оказанию услуг компаниям автомобильного сектора в СНГ Александр Ряпухин, продажи новых легковых и легких коммерческих автомобилей (LCV) в 2018 году могут вырасти на 12%, до 1,8 млн машин. По его словам, движущими факторами роста станут восстановление покупательной способности и наличие не до конца реализованного отложенного спроса, продление программ господдержки, выход новых моделей и устаревание парка российских брендов.

В KPMG придерживаются более сдержанного прогноза — рост на 3–5%, до 1,65–1,7

млн машин.

В то же время партнер практики «Промышленность» консалтинговой компании «НЭО

Центр» Александр Ракша отмечает, что рынок активно набирает обороты, и по

итогам 2018 года рост может составить до 17%.

Автопроизводители

Уверенный рост рынка в 2017 году позволил представителям автобрендов говорить о продолжении этой тенденции в 2018 году. В Ford ожидают, что в этом году рынок продолжит восстановление с темпами роста 10–15%. По словам представителя компании, рынок по-прежнему будет стимулироваться программами господдержки.

Управляющий директор Kia Motors Rus Александр Мойнов рассказал РБК, что рост составит минимум 5–7%, если в 2018 году макроэкономические показатели покажут положительную динамику, также свой вклад в рост должны внести программы господдержки. По бренду задача минимум — удержать долю рынка.

В Hyundai ожидают, что продажи авторынка достигнут 1,75 млн машин (плюс 10%). Представитель Mitsubishi сообщал РБК, что восстановление рынка будет зависеть от госсубсидий, и прогнозировал рост на уровне 10–13%.

Дилеры

По словам директора по развитию автодилера «Рольф» Владимира Мирошникова, говорить об устойчивой тенденции к восстановлению рынка пока рано, все будет зависеть от господдержки и отложенного спроса. По прогнозу группы компаний «Автомир», рост рынка по году может составить 5%.

Председатель правления автодилерской группы «Авилон» Андрей Павлович считает, что при сохранении текущей экономической ситуации рост может составить около 10%. «В той или иной степени мы увидим рост всех сегментов. Что касается премиум-сегмента, то здесь ожидаем рост в пределах 5% начиная со второго квартала 2018 года».

Государство

В 2017-м правительство выделило на поддержку автопрома 62,3 млрд рублей — вдвое меньше, чем в 2016‑м. По данным Минпромторга, около половины от общего количества реализованных в России автомобилей продано с господдержкой. Дополнительным стимулом станет увеличение с 1,15 млн до 1,45 млн рублей максимальной цены машины, доступной по кредиту с госсубсидией.

Объем господдержки спроса на автомобили в 2018 году вновь уменьшен вдвое — об этом сообщал министр промышленности и торговли Денис Мантуров в середине декабря 2017 года. В бюджете на 2018 год на это заложено 24 млрд рублей, еще около 9,5 млрд рублей будет выделено из Резервного фонда. В 2018 году Минпромторг отказался от субсидирования процентных ставок по автокредитам и программы утилизации, оставив адресные меры поддержки («Первый автомобиль», «Семейный автомобиль», «Российский тягач», «Российский фермер» и «Свое дело»).

Цены вырастут

Существенными факторами повышения цен на новые автомобили в 2018 году

являются индексация утилизационного сбора и повышение акцизов на ввоз

автомобилей. Однако по мнению большинства экспертов, к скачкообразному росту

цен они не должны привести.

В наименьшей степени повышение коснется производимых в России автомобилей в

связи с существенным объемом средств федерального бюджета, запланированных в

2018–2020 годах на поддержку отечественной автомобильной промышленности,

включая субсидии на программы стимулирования спроса, производственных затрат

производителей и выполнения ими экологических требований.

Для разных брендов и моделей масштабы увеличения издержек от повышения утилизационного сбора и акцизов будут разными: для отдельных моделей повышение издержек производителей может доходить до 8–10%. По данным РБК, в начале 2018 года об увеличении стоимости по всему модельному ряду уже сообщили Mercedes (+5%), BMW (+1,4–3%), Audi (+2%). С большой вероятностью можно предполагать и дальнейшее увеличение цен по этим брендам в течение года.

Большинство экспертов сходится в ожиданиях умеренного роста цен в пределах 10–15%.

Потребительское поведение. Кризис и автомобиль.

Владение автомобилем и намерение купить

По данным Kantar TNS, результаты исследования Marketing Index / TGI, проведенного во втором полугодии 2017 года в городах 100 000+ среди населения 18+, показывают, что у 53,1% опрошенных есть автомобиль в семье: большинство респондентов (42,2%) имеют один автомобиль в семье, 9,6% — два автомобиля, а 1,2% владеют тремя и более автомобилями.

По данным исследовательского холдинга Ромир, который проводил опрос среди российских автолюбителей в 2017 году, о наличии одного автомобиля в семье заявили 67% опрошенных, двух — 26% респондентов, трех и более — 5%. В 2014 году, по данным Ромир, эти цифры составляли соответственно 69%, 25% и 5%. Таким образом, за два кризисных года ситуация кардинально не изменилась.

На вопрос о планах на покупку автомобиля в 2017 году, по данным Ромир, утвердительно ответили 40% опрошенных, тогда как два года назад о подобном намерении говорили 35% респондентов. То есть несмотря на непростые экономические времена, россияне не откладывают плановые замены автомобилей.

Правда, по сравнению с планами двухлетней давности несколько сократилась доля тех, кто рассчитывает купить новый автомобиль — с 61% до 54%. Соответственно, немного возросла доля предпочитающих купить подержанный — с 27% до 30%. Число неопределившихся с выбором при последнем опросе Ромир оказалось равно 16%, тогда как в 2014 году таких респондентов насчитывалось 12%.

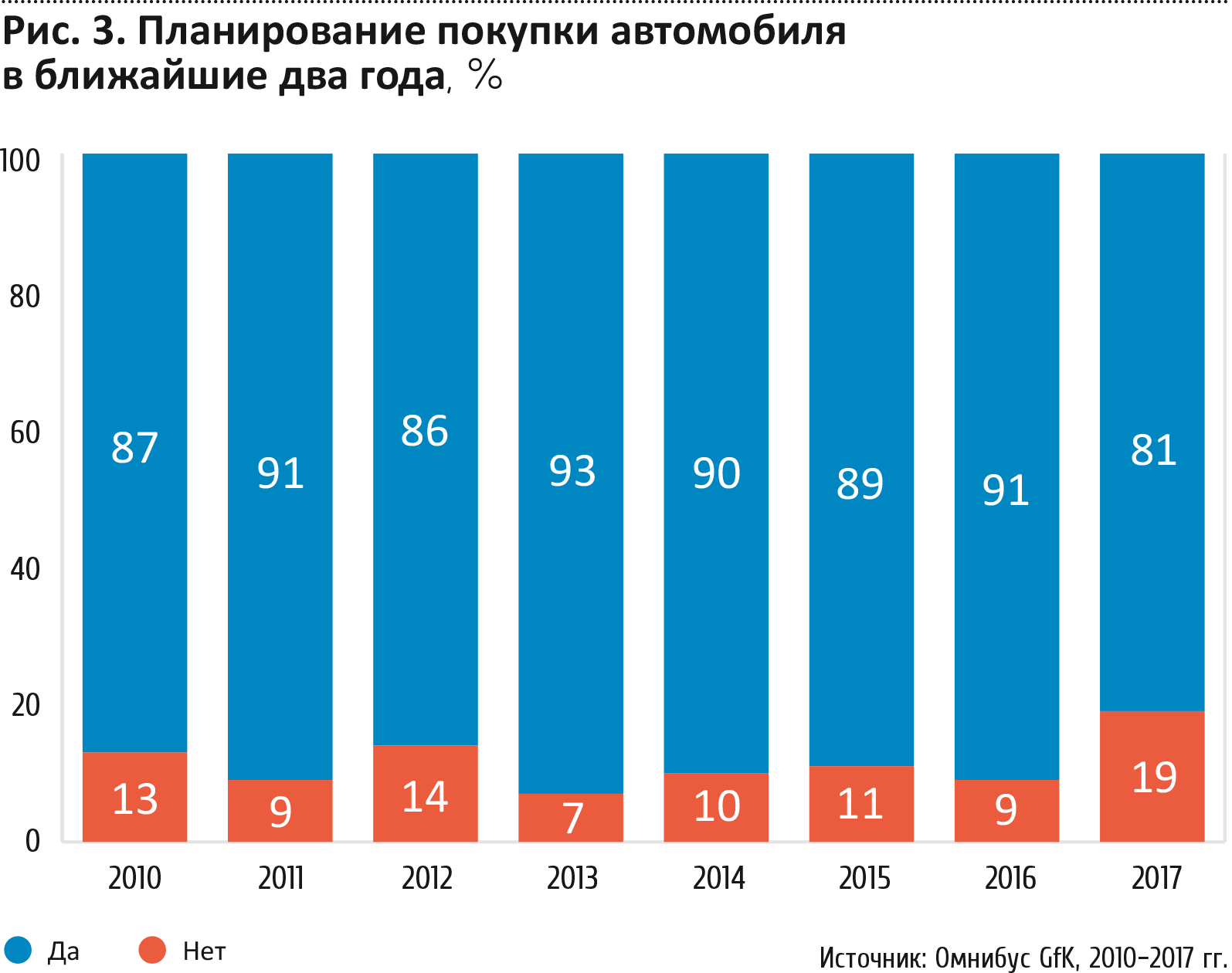

Еще более впечатляющими выглядят результаты исследования Омнибус GfK (регулярные опросы населения России в возрасте от 16 лет и старше по репрезентативной общенациональной выборке), в котором проанализированы актуальные тренды на рынке автомобилей и автотоваров в 2017 году. Согласно им, доля людей, которые планируют приобретение автомобиля в ближайшие два года, увеличилась на 10 процентных пунктов (рис. 3). Такого резкого увеличения показателя не наблюдалось с 2010 года.

Уровень реальных доходов населения постепенно падает, но ежегодное количество тех, кто вне зависимости от ситуации меняет автомобиль на новый, составляет около полутора миллионов человек (ниже этой отметки продажи не рухнули и в кризисном 2009‑м). Кто не купил новую машину на волне ажиотажа в конце 2014 – начале 2015 года, стал ждать более удобного случая. За два с половиной года он так и не представился, поэтому люди начинают обновлять личный автотранспорт в нынешних условиях. Благо скидки, кредитные программы и различные бонусы есть у всех марок. В автосалоны потянулись и те, кто покупал машину до обвала рубля. Большинство брендов дают гарантию на два-три года — так что автомобили, купленные под занавес 2014-го, ее уже утратили.

Позитивные макроэкономические показатели, которые наблюдались большую часть 2017 года, вселили оптимизм в значительную часть покупателей — началась реализация отложенного спроса, сформированного в 2014–2016 годы. Росту рынка также ощутимо способствовала господдержка.

Предпочтения российских автолюбителей

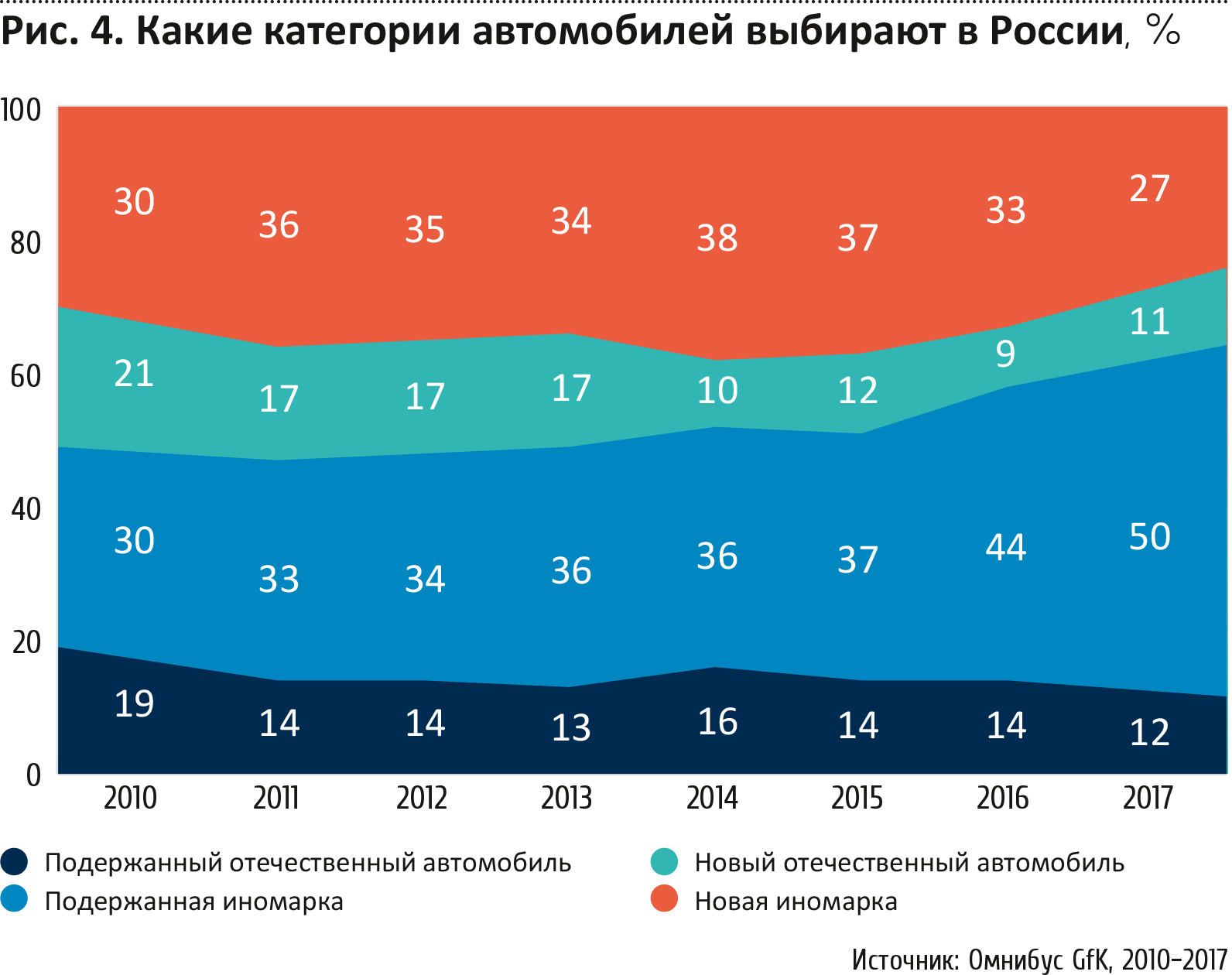

Альтернативы выбора автомобиля, планируемого к покупке потребителями, в плане отечественный/иностранный и новый/подержанный, согласно Омнибус GfK, выглядят следующим образом.

Александр Кисов,

руководитель отдела автомобильных исследований GfK Rus

«Можно сказать, что в последние два года наблюдается откат модели потребительского поведения к временам ранних 2000-х, когда решение принималось на уровне: новая машина скромной модели или подержанная более высокого класса. Доля рассмотрения новой иномарки серьезно снизилась, но при этом заметно выросла доля тех, кто готов приобрести для себя иномарку, но подержанную. Относительное постоянство демонстрируют автомобили отечественных марок (как новые, так и подержанные).

Достаточно стабильным выглядит и соотношение премиальных и непремиальных марок. Доля планирующих стать обладателем автомобиля премиального бренда, по данным Омнибус GfK, колеблется от 13% до 17% на протяжении последних четырех лет».

Что касается сегментной структуры рынка, то, по данным GfK, доля автомобилей SUV (с англ. Sport Utility Vehicle — автомобиль спортивного применения (торговый термин для обозначения внедорожников)) различного размера неуклонно растет, при этом среди «потесненных» в 2017 году сегментов оказались компактные автомобили (класс С).

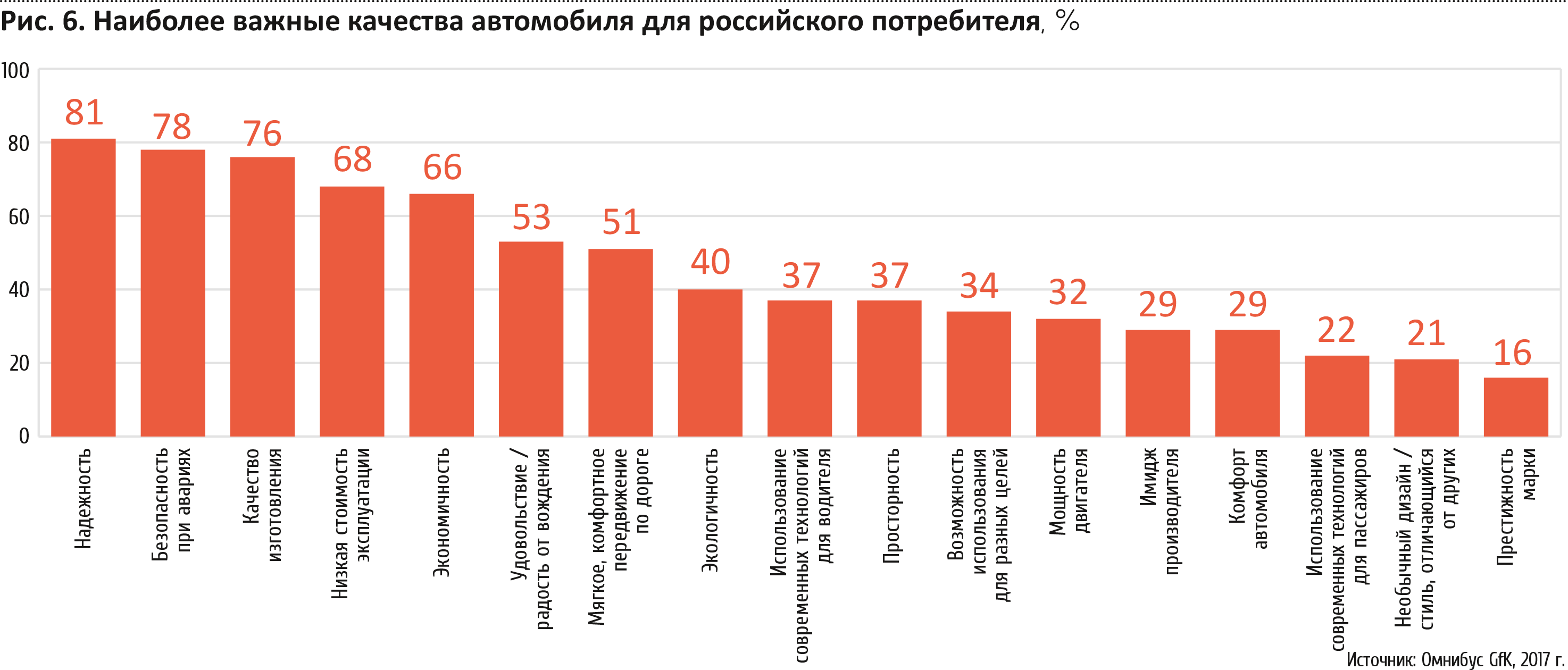

В перечне характеристик, которые являются наиболее важными для владельца автомобилей, преобладают рациональные ценности и выгоды, лежащие в плоскости удобства, безопасности и надежности использования автомобиля, а также владения им и содержания.

По данным Kantar TNS (исследование Marketing Index / TGI, 2 полугодие 2017 года) среди типов кузова автомобилей во владении россиян 18+, проживающих в городах с населением 100 000+, с большим преимуществом преобладают седаны (рис. 7). Корни такого предпочтения, возможно, следует отнести к тому факту, что в советские времена подавляющее большинство среди выпускавшихся отечественных машин составляли именно седаны, что и предопределило влияние «архетипической памяти» при выборе.

Второе место по популярности принадлежит хэтчбекам, третье – универсалам.

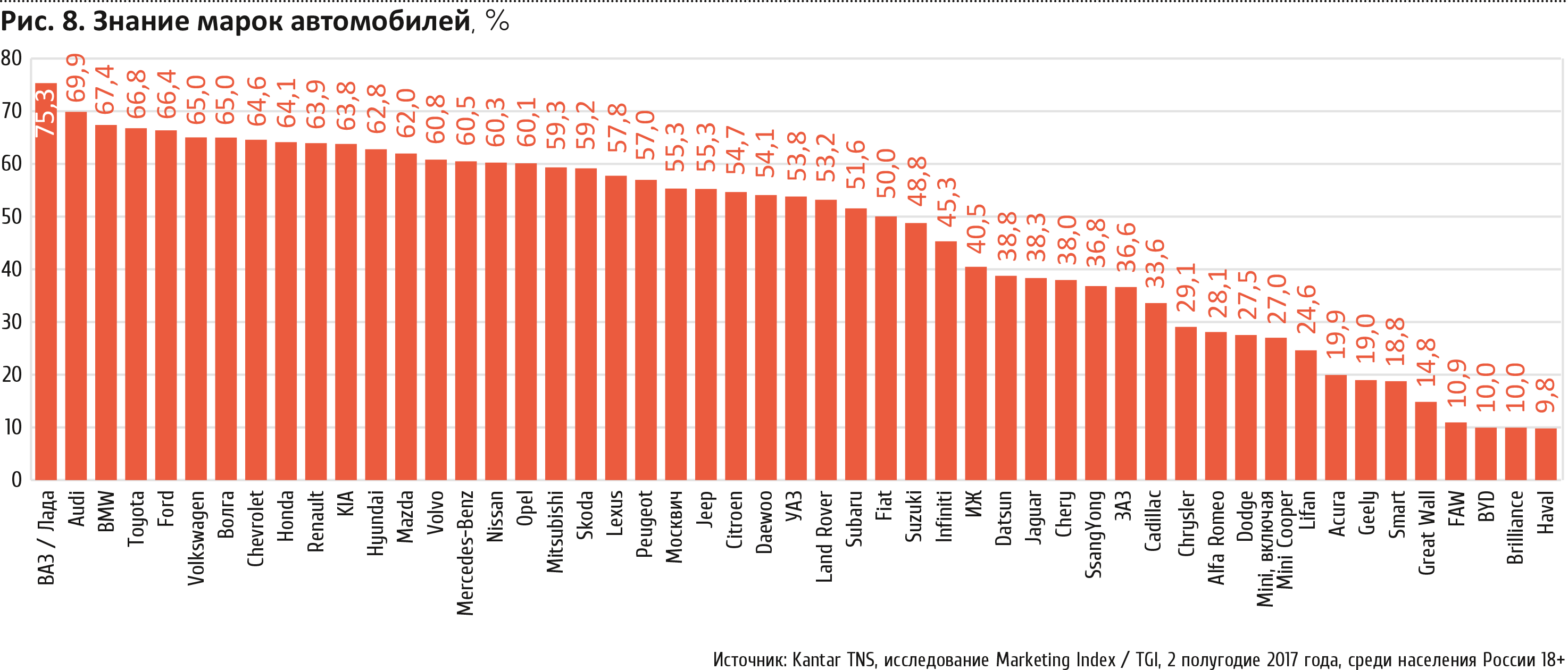

Марки автомобилей: знание и владение

Лидирующую позицию по знанию занимает отечественная марка ВАЗ/Лада – 75,3%

среди россиян 18+, проживающих в городах с населением 100 000+ (здесь и далее

использованы данные Kantar TNS, исследование Marketing Index / TGI, 2 полугодие

2017 года). Второе и третье места принадлежат премиальным немецким брендам Audi

и BMW – 69,9% и 67,4% соответственно.

На четвертом месте Toyota (66,8%), а замыкает топ-5 самых известных марок Ford

(66,4%).

Среди корейских автобрендов наибольшей известностью обладают KIA (63,8%) и

Hyundai (62,8%), занимающие, соответственно, соседние 11-е и 12-е места. Из

китайских марок наибольшей известности на российском рынке добилась Chery

(38%), опередив в частности таких именитых «американцев», как Cadillac (33,6%),

Chrysler (29,1%) и Dodge (27,5%).

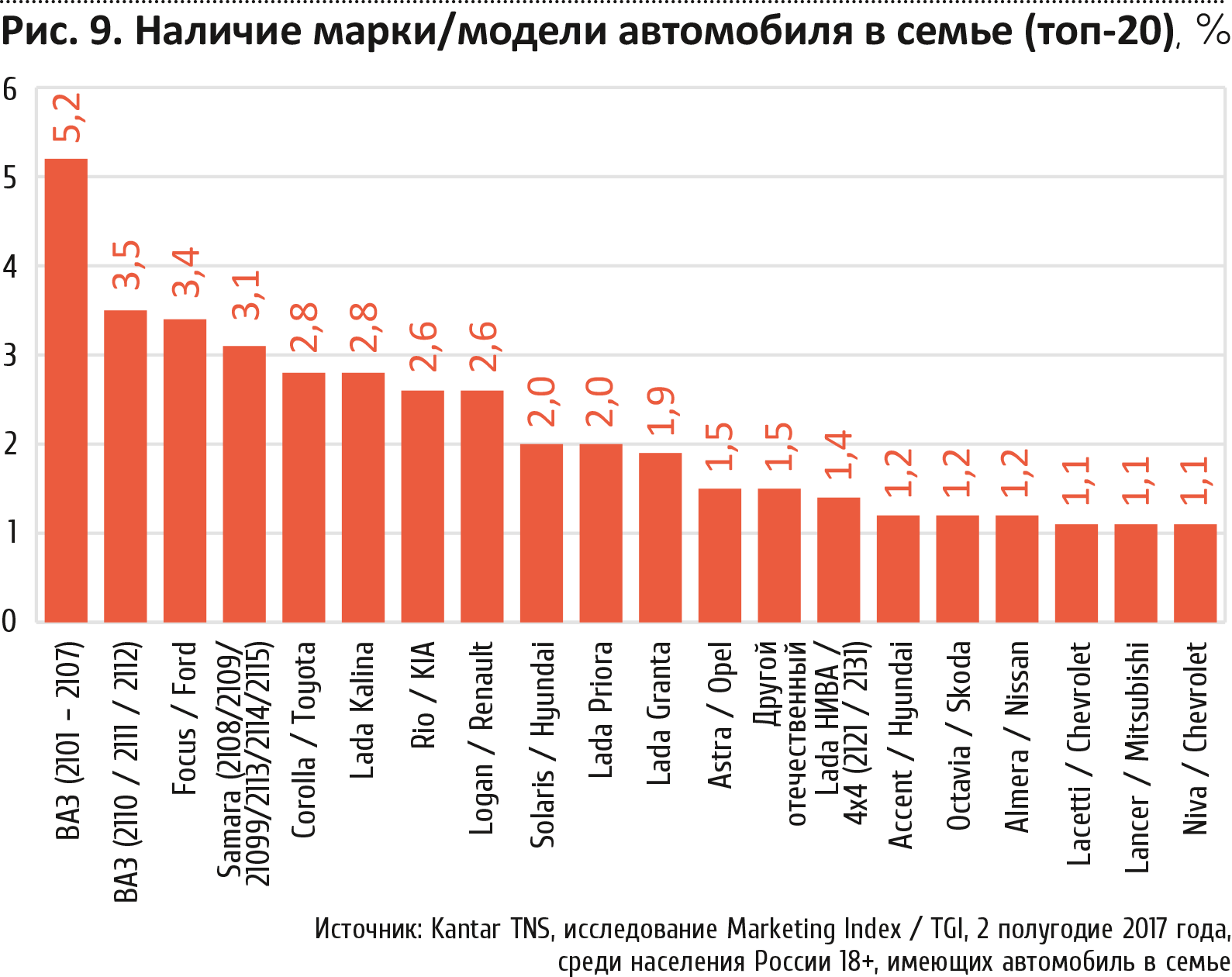

Среди марок автомобилей в российских семьях лидирующие позиции принадлежат российским маркам ВАЗ/Samara/Lada – пять из первых десяти. На первом месте – «классические» заднеприводные модели разработки прошлого века ВАЗ2101-2107 – они присутствуют в семьях 5,2% россиян-автовладельцев. На втором месте – марки переднеприводных моделей ВАЗ (2110-2112) (3,5%). Третье место принадлежит автомобилям марки Ford Focus – 3,4%.

В целом же, несмотря на лидирующие позиции отечественных моделей автомобилей, по общему соотношению между ними и иностранными моделями наблюдается заметный перевес в пользу последних (рис. 10).

Опубликованные в 2017 году данные исследования Ромир, в ходе которого были опрошены 3000 респондентов-владельцев авто в возрасте от 18 до 60 лет и старше, проживающих в городах различных типов и в сельской местности, во всех федеральных округах, показали отличия в оценке автомобилей среди владельцев иномарок и отечественных авто. Степень удовлетворенности своими автомобилями среди владельцев иномарок в целом выше почти по всем параметрам, но особенно – в вопросе общего качества, комфорта и безопасности. Среди владельцев отечественных авто удовлетворенность такими параметрами, как управляемость, качество, комфорт, безопасность и бренд, значительно ниже, чем в среднем по выборке.

Обеспеченные автовладельцы: особенности потребления

По данным исследования Premier’17 компании Ipsos Comcon (углубленного синдикативного онлайн-исследования обеспеченных потребителей в России), у большинства (96%) россиян с доходом выше среднего есть автомобиль. Из них у 68% одна машина в семье, у 32% – две и более. Почти все (90%), у кого есть автомобиль в семье, водят его лично.

Как показали данные исследования Premier’17, за 2017 год значимо выросло

число тех, кто планирует приобрести автомобиль в течение следующих 12 месяцев:

в 2016 году их число составляло 48% обеспеченных россиян, а в 2017 году –

увеличилось до 53%. Большинство (76%) респондентов исследования отметили, что

последний купленный ими автомобиль был новым. 24% состоятельных владельцев

указали, что последняя купленная машина была подержанной.

Для россиян с доходом выше среднего, которые купили новый автомобиль в 2017

году, топ-3 самых популярных типов машин – это седан (41%), 5-дверный

внедорожник (18%) и кроссовер (17%). Топ-3 типов автомобилей для покупателей

подержанных машин – это также седан (37%), 5-дверный хетчбэк (20%) и 5-дверный

внедорожник (14%).

За последний год выросла доля состоятельных россиян, которые приобретают автомобиль на собственные средства: на 2 п.п. среди тех, кто покупает новую машину (с 74% в 2016 году до 76% в 2017 году), и на 4 п.п. среди тех, кто покупает подержанную машину (с 80% в 2016 году до 84% в 2017 году).

Среди тех, кто пользуется кредитом, по данным исследования Premier’17, покупатели новых машин предпочитают автокредит потребительскому. Среди тех обеспеченных россиян, которые покупали новый автомобиль, несколько сократилось число как бравших автокредит с залогом транспортного средства (с 17% в 2016 году до 15% в 2017 году), так и тех, кто брал потребительский кредит без залога (с 10% в 2016 году до 9% в 2017 году). Покупатели подержанных машин, наоборот, услугами потребительского кредита (12%) в 2017 году пользовались больше, чем услугами автокредита (5%).

Сегмент автомобилей класса люкс в России

По данным аналитического агентства «Автостат», количество люксовых автомобилей в России составляет около 10 тысяч, что соответствует 0,025% доли на рынке легковых авто.

Самым популярным люксовым брендом оказался Bentley, автомобили которого зарегистрированы в количестве 3,6 тыс. единиц. Далее следует Mercedes-Maybach (2,1 тыс. и доля в 20%). Практически одинаковые показатели имеют Maserati и Rolls-Royce (по 1,1 тыс. шт.), доля каждого из которых немного превышает 10%.

Среди тех люксовых брендов, которые официально осуществляют продажи автомобилей на российском рынке, «Автостат» отмечает спортивные автомобили Ferrari (712 шт.), Aston Martin (411 шт.) и Lamborghini (252 шт.).

Более половины всех люксовых автомобилей в России состоят на учете в Москве (5,9 тыс. шт.). В Санкт-Петербурге зарегистрировано порядка 1 тыс. таких машин, в Подмосковье – чуть более 900. Из нестоличных регионов по объему парка автомобилей сегмента luxury лидирует Краснодарский край (290 шт.).

Рекламный аспект

Офлайн-реклама в категории Транспорт и сопутствующие товары

Структура рекламных затрат в категории Транспорт и сопутствующие товары по подкатегориям представлена в табл.2.

Львиная доля рекламных затрат в категории приходится на подкатегорию «Легковой транспорт», однако за последние три года налицо ее уменьшение с 85,14% в 2015-м году до 80,1% в 2017-м. Из сопутствующих подкатегорий заметно увеличение доли рекламных бюджетов горюче-смазочных и расходных материалов (с 7,89% до 11,87 за тот же период) и автозапчастей (с 2,96% до 4,59%). Доля рекламы коммерческого транспорта относительно стабильна.

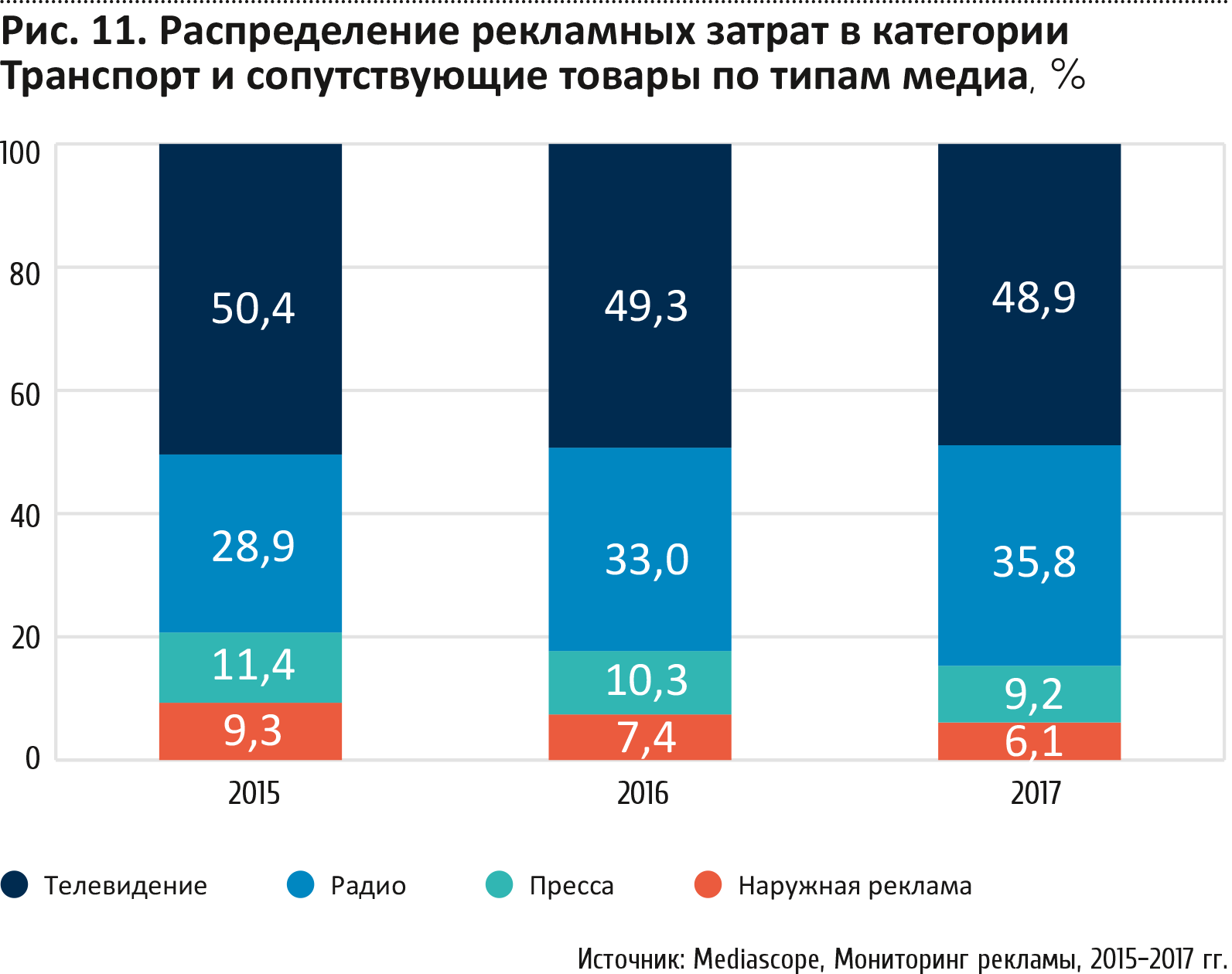

Распределение рекламных затрат в категории Транспорт и сопутствующие товары по типам офлайн-медиа отражено на рис. 11.

ТВ стабильно сохраняет ведущую роль в медиамиксе рекламодателей категории – на него приходится около половины рекламных затрат. За анализируемый период увеличилась доля затрат на рекламу на радио: с 28,9% в 2015-м году до 35,8% в 2017-м. Рекламные бюджеты в прессе и наружной рекламе сократились соответственно с 11,4% до 9,2% и с 9,3% до 6,1%.

Крупнейшие рекламодатели в категории «Автомобили» представлены в таблице 4.

Бесспорным лидером среди рекламодателей последние три года является Volkswagen Group. Его доля в 2017 году составила 16,07% от затрат в категории. За ним следует Toyota (8,77% в 2017-м) и KIA Motors (7,44%). За рассматриваемый период значительно снизилась доля рекламных бюджетов Nissan: с 14,06% в 2015 году, когда он был вторым после Volkswagen, до 6,81% в 2017-м, в результате которого он опустился на четвертое место. Следует отметить заметное увеличение рекламы АВТОВАЗ: его доля возросла с 0,31% в 2015 до 4,96% в 2017-м.

Первая десятка рекламирующихся брендов в категории представлена в табл.5.

Бренд KIA в 2017 году вышел на первое место с долей 7,44%, впервые за последние три года опередив Volkswagen, у которого доля в 2017-м составила 6,82%. На третьем месте – Renault с показателем 5,81% (в предшествующие годы рассматриваемого периода этот бренд также был третьим).

Онлайн-реклама в категории Транспорт и сопутствующие товары

Рекламодатели рассматриваемой категории активно используют интернет как рекламный медианоситель. Причины этого – с одной стороны активное развитие сегмента интернет-рекламы вообще, с другой – растущий интерес пользователей к автомобильной тематике в интернете., который стал основным источником информации при принятии решения о покупке и выборе автомобиля.

Эксперты компании Google проанализировали поведение потребителей автомобильного рынка в cети в 2017 году. Как показали результаты, количество запросов по этой теме в поиске Google увеличилось на 5% и в видеохостинге YouTube — на 13%. Лидерами прошедшего года в поиске Google в России стали:

1. Hyundai

2. Lada

3. Kia

4. Toyota

На 6% по сравнению с 2016 годом вырос интерес пользователей в поиске Google к новым автомобилям, а ко вторичному рынку – на 5%. Самый большой рост показали следующие категории:

-

Сервис (рост 16% год к году) — увеличение интереса стабильно наблюдается весной и осенью;

-

Трейд-ин (рост 22%) и кредит на авто (рост 18%) — благодаря государственной поддержке и интересу к ней со стороны пользователей эти категории продолжают уверенно расти.

В 2017 году на 10% вырос интерес пользователей к массовым маркам

автомобилей. Наибольший прогресс показали Skoda, Kia и Hyundai. В то же время

интерес к премиальным брендам не изменился за прошедший год — лидером является

BMW, за ним следуют Mercedes-Benz и Audi. При этом самый большой рост интереса

наблюдался к Volvo, которые анонсировали несколько новых моделей, Infiniti и

Land Rover. На видеохостинге YouTube наибольшее количество брендовых просмотров

собрал канал Land Rover, в основном за счет запуска автомобиля Velar.

В ходе исследования было также выявлено, что почти каждый четвертый поисковой

запрос по автомобильной тематике пользователи делают на YouTube. Общее

количество просмотров роликов про автомобили на видеохостинге составило более

1,4 млрд органических просмотров, половина из которых пришлась на категорию

SUV.

Лидерами по доле контента, произведенного самим брендом, в премиальном сегменте стали Cadillac, Infiniti и Volvo, а в массовом — Skoda, Volkswagen и Peugeot, которые активно интегрируют видеоконтент в свои рекламные кампании.

Кроме того, по данным Google, 65% всех автомобильных запросов в 2017 году пришлось на пользователей мобильных устройств, что на 16% выше того же показателя в 2016 году (56%).

Мария Морозова, глава отдела по работе с крупными клиентами сектора Branding, Google

«Интерес пользователей к автомобилям в интернете изменился по сравнению с 2016 годом. Например, в 2017 году вырос интерес к вторичному рынку и люди стали значительно чаще искать информацию о брендах массового сегмента. В то же время объем запросов про премиальные бренды совсем не изменился. При этом перед принятием решения о покупке автомобиля пользователи изучают информацию не только в Поиске, они очень активно смотрят тематические видеоролики на YouTube. Россия второй год находится на втором месте в мире по количеству просмотров автомобильных роликов на YouTube»

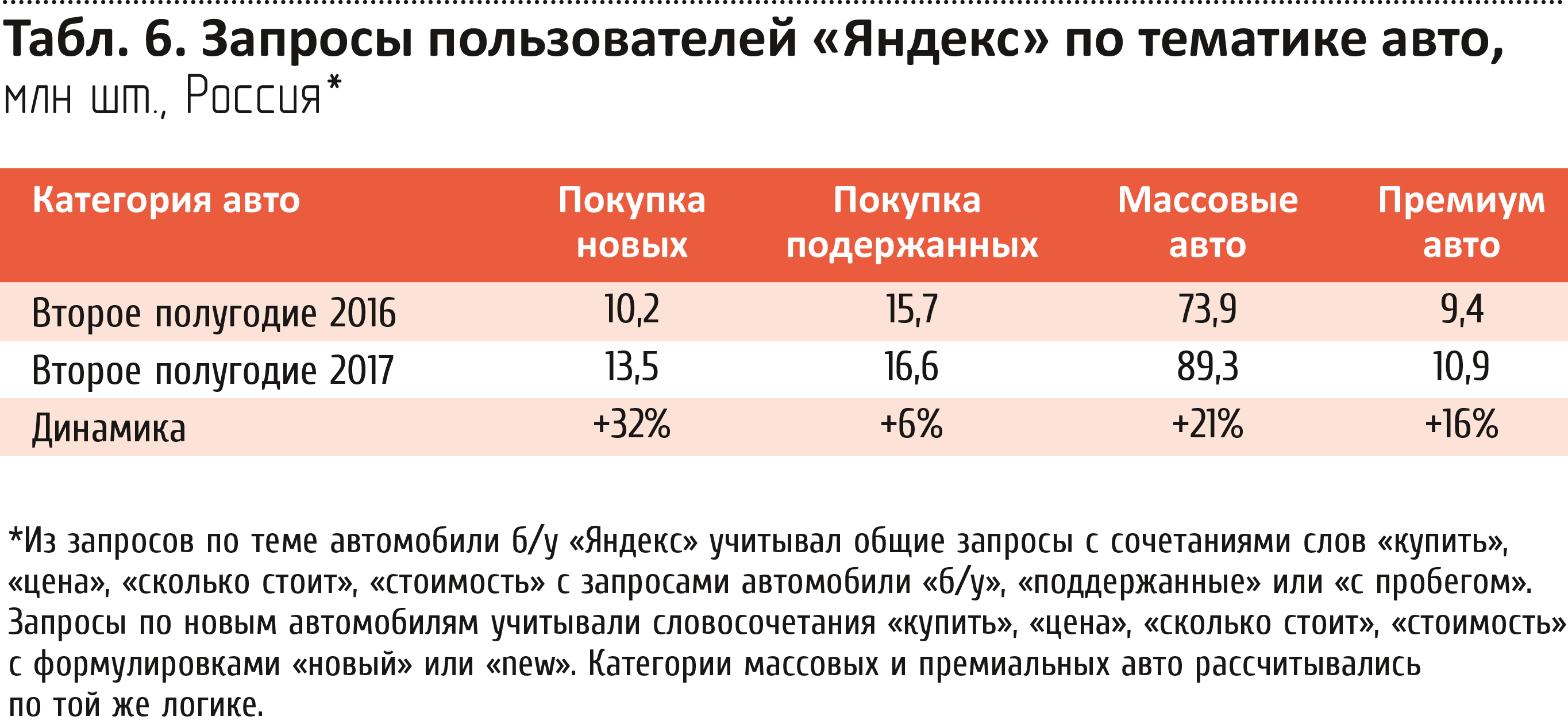

Статистика «Яндекс» позволяет сделать аналогичные выводы. Табл. 6, составленная на основании данных «Яндекса» о запросах пользователей, показывает, что интерес к покупке растет во всех сегментах авто.

При этом распределение интереса к наиболее популярным моделям авто хорошо коррелирует с показателями их продаж.

Анализ регионального интереса к покупке автомобилей показал, что покупкой авто чаще, чем в среднем по РФ интересуются в Уральском ФО: 125% (affinity индекс), меньше всего в Дальневосточном (51%), Сибирском (76%) и Северо-Кавказском ФО (87%). При этом все регионы показали прирост количества запросов во второй половине 2017 года к аналогичному периоду прошлого года.

Екатерина Аскерова, директор по продажам ключевым клиентам и партнерам компании «Яндекс»

«Во второй половине 2017 года люди активнее интересовались автомобильными темами, чем годом раньше. Так, количество запросов к «Яндексу» об автомобилях выросло на 12%, а число запросов о покупке автомобиля и ценах на разные модели — на 20%. Два основных всплеска интереса пришлись в прошлом году на март и октябрь — люди спрашивали и про новые, и про подержанные модели. Рекламодатели отвечали соответственно: автомобильные бренды продолжали увеличивать бюджеты на интернет-рекламу. Это сопоставимо с ростом активности брендов в travel-сегменте или в финансовых услугах».

Данные компании Mediascope позволяют проанализировать объемы затрат по баннерной рекламе на сайтах yandex.ru, mail.ru, win.mail.ru (табл. 7), а также статистику показов рекламных видеороликов в видеоконтенте (in-stream) на десктопных компьютерах в составе 150+ сайтов (табл.8).

Как видим, подавляющее большинство активных рекламодателей в офлайне используют и онлайн рекламу. Представитель Volkswagen Юрий Самойленко, директор по маркетингу компании, сообщил в интервью AdIndex, что в целом по стране digital-бюджеты Volkswagen в третьем квартале 2017 года обогнали телевидение. Также следует отметить заметное присутствие в топе онлайн-рекламодателей премиум брендов.

Илья Голобородько, директор по стратегическому планированию Nectarin

С развитием digital-каналов заметно изменяется и модель покупки автомобилей. Согласно последним исследованиям, сокращается число посещений дилерских центров перед покупкой, все чаще аудитория приходит в дилерский центр уже с готовым решением. Большая часть «работы» по анализу и выбору переносится в digital, где пользователь получает доступ к огромному числу площадок, сервисов, лидеров мнений и соответствующего контента. Поэтому интеграция всего инструментария в единую стратегию становится нетривиальной задачей – автобрендам предстоит решить, на каких этажах воронки конверсии сосредоточить усилия, с помощью каких инструментов их реализовать и как оценить. Причем у разных автобрендов эти стратегии могут быть совершенно разными – в зависимости от сегмента, ценового позиционирования, жизненного цикла бренда, системы дистрибуции, уровня диджитализиции ЦА, конкурентного давления и т.д.

Например, для массовых брендов большее значение имеет «лучшее предложение» в четких ценовых рамках, покупателем рассматривается большее число брендов. В такой ситуации возможно переключение и между брендами и даже между классами. Соответственно в digital упор делается на «верхних» этажах воронки. В то же время спрос потребителей премиального сегмента сфокусирован на небольшом числе конкретных брендов, здесь важен интерактив с представителями бренда и «тонкая» настройка опций – тут digital эффективно обслуживает «нижние» этажи воронки.

Специфика планирования digital в автомобильном сегменте усложняется и высокой скоростью развития самих инструментов рекламы, когда к ставшим «классическими» инструментам применяются новые требования. Например, все чаще в социальных сетях для авто-брендов ставятся задачи генерировать трафик и лиды. И конечно, автомобильный сегмент создал огромный рынок digital-контента, включающий как «малые» формы – в виде постинга, так и «большие» – брендовые фильмы, коллаборации и интеграции.

Развитие маркетинговых коммуникаций на авторынке в ближайшей перспективе

В современном маркетинге ведущих автобрендов ключевой тренд состоит в смене основного коммуникационного месседжа: от продвижения «железа» к продвижению решения и обеспечения мобильности, от акцента на каких-то опциях и функций автомобиля к акценту пользы его для человека. Сама коммуникация при этом должна как меняться по содержанию, так и приближаться к конкретным людям.

Использование digital-инструментов: проблемы

Несмотря на отмеченную тенденцию к увеличению присутствия автобрендов в онлайне, проблемы, связанные с digital-рекламой, остаются. Среди главных, препятствующих еще более широкому использованию онлайн, рекламодатели называют отсутствие адекватной статистики. Так, по словам представителя Volkswagen, примерно половина бюджета компании в России сейчас идет на digital-инструменты. В то же время получить адекватное представление данных по таким направлениям, как контекстная реклама или programmatic, пока не представляется возможным, что сильно сдерживает их развитие. При этом самих данных очень много, но они не всегда верны и сопоставимы.

Помимо проблемы с чистотой и прозрачностью данных, существуют такие проблемы, как мошенничество, боты, трекинг показов, viewability и brand safety. Огромное количество коммуникационных сообщений показывается не той аудитории, на которую они рассчитаны. Существует и проблема «закрытых» площадок с достаточно большим инвентарем, которые не разрешают ставить трекинговые коды в сообщения.

Big Data – что можно и что нужно сделать

Большие данные включают в себя гораздо большее количество параметров, чем это принято в классическом медиапланировании рекламных кампаний. В том числе – характеристики поведения отдельных людей. Ключевая проблема здесь – это опять-таки чистота и адекватность данных.

Необходимо включить в процесс планирования всю цепочку взаимодействия с потенциальным клиентом: было ли показано сообщение, кому именно, что он потом сделал, среагировал на сообщение, отправился ли на сайт компании, сконфигурировал ли автомобиль, записался ли на тест-драйв, позвонил, приехал в салон, и, наконец, купил ли автомобиль?

Основная проблема в том, как связать все данные и получить единую картину. Для этого нужна соответствующая digital-экосистема, в которой возможно объединить все инструменты маркетингового продвижения и все параметры поведения нужного человека, когда станет возможно проследить его путь до и после покупки автомобиля. Речь идет о соединении онлайн и офлайн-инструментов при обязательном участии грамотного агрегатора данных. Разумеется, это глобальная задача, актуальная и для других рыночных категорий.

Социальные сети

Большинство представителей автобрендов признают, что для них важны видеоресурсы, видеоблоги и социальные сети, в которых люди проводят очень много времени. И речь здесь должна идти не просто о рекламе в социальных сетях, которая имеет сильную специфику и далеко не всегда работает, но и о создании собственного контента, грамотном использовании контента, который создают сами потребители.

Ивент-маркетинг

Требования к качеству автомобильных ивентов растут. Заказчики стремятся проводить ивенты для конкретной аудитории, с четко сформулированными требованиями по эффективности. Соответственно, ивент- и BTL-проекты должны соответствовать этим требованиям и иметь возможность четкого отображения необходимых KPI.

Долгое время презентации и тест-драйвы было принять проводить за рубежом: их привлекательность и яркость уже заранее во многом определялась необычным заграничным колоритом. Начиная с 2015 года, с появлением значительного ценового перекоса, при выборе локации Россия оказалась в приоритете. Уже сформировался список традиционных беспроигрышных локаций для авто-ивентов. Калининград, Санкт-Петербург, Казань были освоены в первую очередь, сейчас к ним добавились Владикавказ, Пермь, Дальний Восток, Камчатка, Байкал, Сахалин, Крым. Основной задачей становится производство оригинальных программ и маршрутов, используя обоюдное желание заказчиков и исполнителей подобрать для мероприятия нечто совершенно новое и неизведанное.

Если раньше целевой аудиторией тест-драйвов были преимущественно профильные

СМИ, то теперь к ним добавились блогеры и видеоблогеры. Как инструмент для

коммуникации участников обычно создается страница в соцсетях, например в

Facebook, где общаются только приглашенные участники предстоящего проекта и

демонстрируются материалы заказчика.

Еще одна важная задача ивентов – инициирование публикаций в социальных сетях с

хэштегами мероприятия.

Последние тренды авторынка: изменения в психологии потребителей, развитие технологий и диджитализация авто

На текущий момент большая часть продаваемых автомобилей имеет двигатель внутреннего сгорания и приобретается для личного пользования. Вместе с тем уже накоплена альтернативная «критическая масса» и видно дальнейшее направление развития автомобильной отрасли. По мере того, как потребитель становится все более искушенным, фокус его внимания смещается от «что я имею» к «что я делаю». Не обошел этот глобальный тренд и автовладельцев. Человеку нужен не столько сам автомобиль, сколько свобода и мобильность, которую он до известной степени ему предоставляет. Люди хотят просто перемещаться из одного места в другое ¬– комфортно, быстро, с минимальными усилиями и расходами и без каких-либо сопутствующих проблем.

Каршеринг

Одним из сигналов к переходу от владения к использованию автомобиля является появление каршеринговых (англ. car sharing) компаний, онлайн-приложений для совместных поездок и пр. Стремительно развиваясь за последние 2-3 года в крупных городах, прежде всего Москве и Санкт-Петербурге, эти новые направления стали одними из самых заметных и успешных стартапов, чему в немалой степени способствуют нерешенные проблемы с пробками и парковками автомобилей в мегаполисах.

По сути, для значительной части населения автомобиль необходим только для того, чтобы куда-то доехать в определенные моменты времени, и потому не нужен на постоянной основе. Эта аудитория и является основной «питательной средой» для массового каршеринга. Тем же, кто любит сам процесс вождения или привык передвигаться с повышенным комфортом, каршеринг сможет предлагать динамичные «околоспортивные» модели или модели премиум-класса, разумеется, за совсем иную стоимость.

Тем не менее все эти новации отнюдь не призывают отказаться от использования личного автомобиля, они продвигают исключительно идею альтернативного и более рационального подхода к нему. В этом смысле каршеринг представляется серьезным конкурентом в первую очередь сервисам такси в мегаполисах, и лишь во вторую – индивидуальным владельцам, опять же лишь в мегаполисах.

По данным исследовательского проекта GfK Connected Cars, который изучает отношение потребителей к перспективным новинкам автомобильного сектора (автономные машины, каршеринг и умные функции автомобиля), 55% россиян позитивно относятся к идее каршеринга (сумма ответов респондентов, ответивших, что уже пользуются каршерингом, и сообщивших, что с большой вероятностью или определенно планируют пользоваться такой услугой, как каршеринг). Для сравнения, в целом по миру доля составляет 48%.

По мнению автоэкспертов, покупатели машин в эпоху каршеринга, видимо, разделятся на два сегмента. Останется премиум-рынок, в котором автомобиль — символ статуса и финансового успеха. Также будут и те, кто захотят ездить в собственном автомобиле и делить машину только с друзьями и семьей, а не другими пользователями.

Некоторые классы автомобилей, например, внедорожники или большие универсалы, в принципе не вписываются в нишу каршеринга. В то же время человек молодой, «легкий на подъем», который передвигается в основном налегке и не считает зазорным пользоваться общественным транспортом, примет каршеринг как вполне естественное явление.

Повлияет развитие каршеринга и на автопроизводителей: наверняка уже сейчас при разработке будущих моделей массового и эконом-класса многие из них задумаются об авто, «заточенном» под использование в каршеринге, то есть способном предложить наилучшие для этого условия: приемлемая начальная стоимость, высокая надежность, ремонтопригодность, низкая страховка и т.п. — и все это дешевле, чем у конкурентов. Не исключено и то, что какие-то автопроизводители могут взять часть рынка каршеринга «под свое крыло», рассматривая его как одно из направлений cвоего b2b.

Электромобили

В США, Китае и Европе электромобили и сети их обслуживания стали повседневностью, большинство ведущих автобрендов весьма активно продвигают здесь свои электромодели . В частности, Volkswagen намерен стать мировым лидером в сфере электромобилей. К 2020-му году планируется представить новое большое электрическое семейство – ID, которое будет запущено в серийное производство на строящихся сейчас заводах в Германии и Китае. В более отдаленном будущем концерн собирается выпускать больше миллиона электрических автомобилей и иметь около 80 моделей по всему миру.

В России ситуация также не стоит на месте. Первые электрозаправки уже появились в Москве и Санкт-Петербурге. Однако для полноценного запуска программы электромобилизации необходима подготовленная инфраструктура. Изменить ситуацию возможно только с участием государственных управленческих структур. Сейчас в России власти больших городов, таких как Москва и Санкт-Петербург, серьезно изучают и продвигают этот вопрос уже на законодательном и практическом уровнях.

Автомобили и диджитализация

Современные автомобили, и так уже до предела напичканные автоматическими электронными системами за последние 10-20 лет, не остались в стороне от важнейшего тренда современности – диджитализации. Основные черты диджитализации в современном автопроме – повышение комфорта водителя и пассажиров, персонализация, повышение безопасности, интеграция с другими онлайн-экосистемами. Какие-то решения закладываются самими производителями еще на конвейере, какие-то дополняются после покупки автомобиля, кастомизируясь под владельца. Крупнейшие игроки общего IT-рынка активно включились в процесс диджитализации: Google уже много лет работает над беспилотным автомобилем, Microsoft также ведет разработки в автомобильной области, Samsung объявил, что вкладывает 300 млн евро в рынок автомобильных цифровых технологий.

Примером отечественной автомобильной digital-системы является мультимедийная платформа «Яндекс.Авто», включающая в себя различные сервисы «Яндекса», адаптированные под использование в автомобиле. Отличительная особенность платформы, по словам представителей компании, — мультизадачность. На одном экране будут одновременно работать несколько сервисов: водитель сможет ответить на входящий звонок и посмотреть маршрут поездки, не переключаясь между приложениями. Система поддерживает ручное и голосовое управление, которое включается голосовыми командами на базе речевых технологий «Яндекса» SpeechKit. Первыми автомобилями, в которые встроена платформа «Яндекс.Авто», стали Toyota Camry Exclusive и Toyota Rav4, поступившие в продажу в октябре 2017. Также «Яндекс» подписал меморандумы о сотрудничестве с компаниями «Ягуар Ленд Ровер», «АВТОВАЗ», «Форд Соллерс Холдинг» и другими.

Первые версии платформы не поддерживают стороннюю рекламу, рассказал Андрей Васильевский, руководитель лаборатории автомобильных решений «Яндекса». Однако компания будет изучать форматы полезной рекламы, которую можно интегрировать в сервис так, чтобы реклама не отвлекала водителя от дороги.

Самый заметный конкурент «Яндекс.Авто» — Apple CarPlay. Технология позволяет слушать музыку, прокладывать маршруты, звонить, отправлять сообщения. Для этого необходимо подключить iPhone к мультимедийной системе машины. Технологию поддерживают более 200 автомобилей ключевых автопроизводителей.

Основные выводы

- Отечественный авторынок впервые по результатам 2017 года показал положительную динамику после нескольких лет падения. Результаты начала 2018 года позволяют говорить о сохранении этой тенденции и высокой вероятности дальнейшего роста рынка в 2018 году.

- На конкретные показатели рынка влияет ряд факторов, важнейшим из которых является общее экономическое состояние страны и реальные доходы граждан. Также влияние оказывает накопленный за годы кризиса отложенный спрос и различные госпрограммы поддержки авторынка.

- Цены на легковые автомобили в 2018 году будут расти вследствие как инфляции, так и ряда мер государственного регулирования (утилизационный сбор и акцизы на ввозимые автомобили).

- Диджитализация – глобальный тренд современности, оказывающий существенное влияние как на производителей автомобилей, так и на их потребителей. Насущной задачей здесь является развитие технологий и формирование реально работающей системы Big Data.

- Видеореклама играет ключевую роль в продвижении автобрендов. Наряду с традиционным ТВ не меньшую роль в сегменте легковых автомобиле начинает играть онлайн-видео. Роль наружной рекламы и прессы снижается.