В какие форматы программатик-рекламы инвестируют игроки рынка и почему они это делают — обзор IAB

В исследовании европейского рынка программатик-рекламы IAB Europe изучила, что побуждает издателей, рекламодателей и агентства вкладывать деньги в сегмент, в какие форматы они инвестируют, а также какие операционные модели и по каким причинам набирают популярность у разных игроков

Какой инвентарь игроки покупают через программатик

Компания IAB Europe представила исследование рынка программатик-рекламы в Европе. Отчет собран на основе онлайн-интервью с рекламодателями, агентствами издателями и поставщиками рекламных технологий.

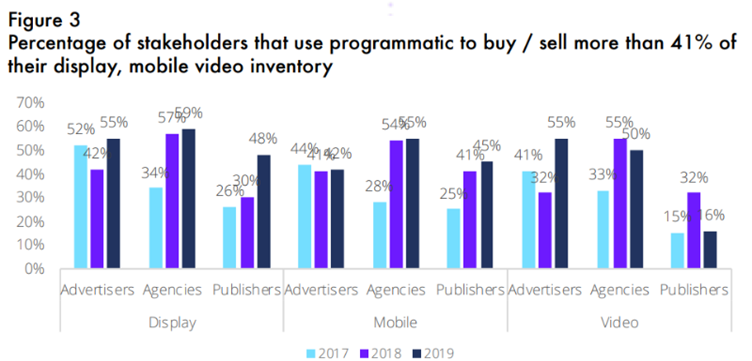

Бюджеты, выделяемые участниками рынка на программатик-размещение, продолжают расти, отмечается в отчете IAB. Доля рекламодателей, издателей и агентств, закупающих более 41% дисплейного и мобильного инвентаря через программатик, за последние два года увеличилась. Одновременно с этим снизилась доля издателей и агентств, покупающих через программатик более 41% видеоинвентаря.

- Стало больше площадок, автоматизирующих продажу мобильного и дисплейного

инвентаря. Наибольший прирост по сравнению с прошлым годом пришелся на

издателей — в 2019 г. их доля выросла до 48% против 30% в 2018 г. Количество

рекламодателей и агентств, закупающих такой инвентарь через программатик, в

этом году увеличилось на 1%.

- Количество издателей, закупающих размещение в видео через программатик,

снизилось вдвое, а доля агентств сократилась с 55% до 50%. Однако

автоматические закупки видеоинвентаря увеличились в бюджете рекламодателей

— в 2018 г. доля таких компаний составляла 32%, а в 2019 г. достигла

55%.

- Уровень расходов на нативную программатик-рекламу остается низким, отмечается в отчете. Среди всех игроков рынка 24% вообще не выделяют средства на нативное программатик-продвижение. На рынке превалирует доля тех игроков, которые тратят на такое размещение менее 20% бюджета. Доля таких агентств составляет 74%, количество издателей достигает 49%, а рекламодателей — 52%.

Артем Цыплаков, Programmatic and Data solutions Director Publicis Media: «Если считать за программатик всю автоматизированную закупку рекламы через интерфейсы, то, по нашим оценкам, доля такой рекламы больше 80%. В целом, закупка через программатик чаще прозрачнее, быстрее, удобнее и понятнее, чем прямые размещения. Исключением могут быть прямые сделки рекламодателей с крупными поставщиками трафика, когда большая доля размещений идет по резерву. Но даже в этом случае бывает, что аукционная закупка с внимательной оптимизацией со стороны менеджера выигрывает по качеству у таких кампаний».

Драйверы и барьеры для инвестиций в программатик-рекламу

- За три года количество рекламодателей, которые считают цену главным драйвером для инвестиций в программатик, снизилось почти вдвое.

- Широкие возможности больших данных, которые сейчас стоят на первом месте

для рекламодателей, попали в фокус игроков рынка только два года назад и сразу

стали одной из главных мотиваций для инвестиций. Та же картина наблюдается у

агентств.

- Всего четверть рекламодателей считает, что имеет значение вовлеченность

аудитории за счет программатик-размещения в видеоформате. При этом в 2017 г.

видеоформаты вошли в топ-три драйверов для инвестиций в сегмент.

- За четыре года на 9% сократилось количество агентств, считающих одним из

важных драйверов операционную и торговую эффективность автоматизированных

закупок рекламы.

- Половину агентств сейчас привлекает повышение контроля за инвентарем —

популярность этого фактора стабильно росла в течение трех лет.

- Для площадок основными причинами вложений в программатик-рекламу стали

запросы клиентов, увеличение стоимости инвентаря и повышение ценности

медиа.

- Поставщики рекламных технологий считают, что рынок будет расти за счет повышения прозрачности бизнес-моделей, лучшего использования данных и предоставления доступа к премиальному инвентарю.

Павел Буданов, директор по маркетингу Between Exchange: «Наиболее понятна мотивация клиентов, которые частично заменяют ТВ на OLV. Бюджеты на продвижение не растут, на телевидении медиаинфляция, а охват необходимо сохранить. В условиях снижения телесмотрения и увеличения потребления digital-контента во всех платежеспособных возрастных группах цифровая реклама становится более привлекательной. Сложности возникают при планировании кампаний, но мы, например, пошли на то, чтобы наш трафик измерялся Mediascope, и специалисты по медиапланированию использовали привычные инструменты».

Стопперы

- Из всех препятствий, которые мешают рынку получать инвестиции, на первом

месте для рекламодателей находится неполная картина того, как

программатик-продвижение влияет на общую выручку. Вторым по значимости барьером

является прозрачность цепочки поставок, а на третьем месте стоит безопасность

бренда.

- У агентств одинаковые сложности вызывают найм квалифицированных кадров и

оценка влияния программатик-размещения на выручку. Также 36% компаний считают

барьерами для инвестиций в этот рынок качество данных и необходимость обучения

специалистов. Прозрачность цепочки поставок и накрученный трафик являются

препятствием для 34% компаний.

- Издателей и поставщиков программатик-технологий от автоматизации закупок рекламы удерживают в первую очередь сложности в подборе квалифицированных кадров и прозрачность цепочки поставок. Издатели также считают проблемой обучение специалистов. Для поставщиков барьером является риск получить накрученный трафик.

Операционные модели, которые используют игроки на рынке

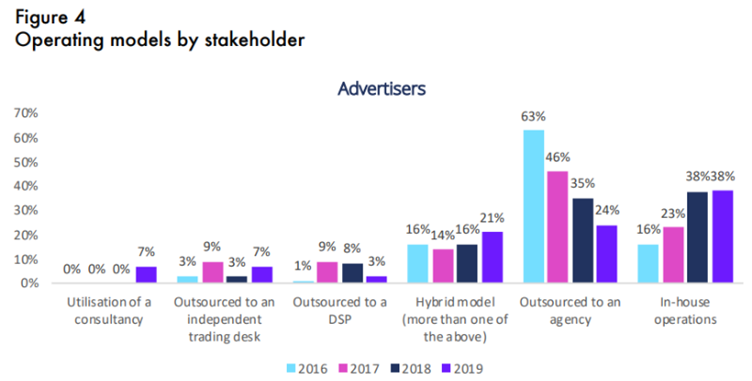

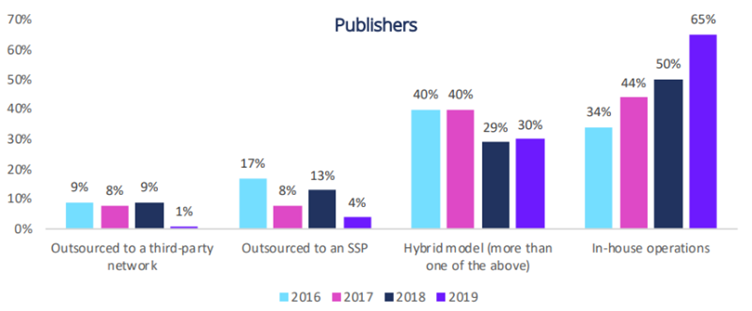

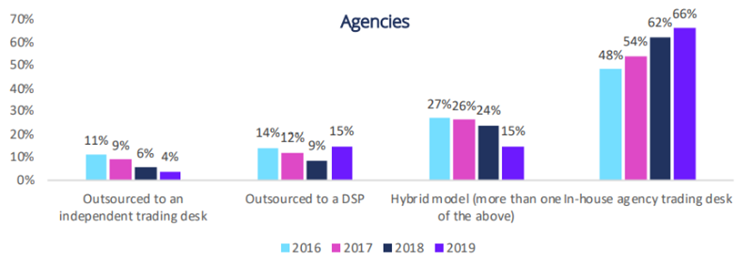

Главной операционной моделью для игроков рынка программатик-размещения стала автоматизация закупок инхаус. За год количество площадок, которые перешли на инхаус-обслуживание, увеличилось с 50% до 65%. Агентства также нарастили собственные ресурсы для поддержки собственных торговых площадок — в 2019 г. инхаус-подразделение для обслуживания клиентов имеют 66% компаний против 62% в 2018 г.

Количество рекламодателей, закупающих программатик-рекламу инхаус, не изменилось — второй год подряд их доля составляет 38%. Однако по сравнению с прошлым годом на 11% сократилось количество компаний, использующих сторонние агентства для рекламных закупок. На фоне этого вырос спрос на внешнюю экспертизу — с 2018 г. количество рекламодателей, получающих консультации по программатик-закупкам, увеличилось с нуля до 7%.

Что заставляет компании переходить на инхаус-обслуживание

Согласно опросу рекламодателей, основными мотиваторами для перехода на самостоятельную закупку программатик-рекламы являются увеличение операционного контроля (50%) и снижение стоимости медиаразмещения (42%). Также для компаний одинаково важны прозрачность в конкретных медийных запусках и возможность интеграции программатик-технологий в работу других внутренних команд (CRM, сервисное обслуживание клиентов).

При этом качество данных (42%), трудности в поиске квалифицированных кадров (33%) и сложности в обучении новых специалистов (33%) не дают рекламодателям более активно инвестировать во внутренние программатик-подразделения.

Для агентств драйверами для инвестиций в собственное программатик-обслуживание клиентов является доступ к аудиторным данным, увеличение операционного контроля и возможность проводить более эффективные масштабные кампании для брендов. Наибольшие трудности при переходе на инхаус-обслуживание вызывают кадровые проблемы — главными барьерами считаются обучение специалистов и поиск квалифицированных работников. На третьем месте стоит качество данных.

Издатели называют главными драйверами внутренней операционной модели лучшую монетизацию инвентаря, повышение прозрачности и контроля за операциями и возможности масштабирования премиальных рекламных форматов. Основными барьерами считаются оптимизация кампаний, а также проблемы с наймом и обучением специалистов по программатик-размещению.

В целом ту же тенденцию мы наблюдаем по всему миру в медийной программатик-рекламе. Рекламодатель хочет больше контроля над закупкой, прозрачных процессов и скорости, но не всегда понимает идущие вместе с этим риски. Не всегда переход на инхаус обоснован экономически, не всегда получается создать такую команду с первого раза; часто такой переход может занимать несколько лет».

Эффективность для разных игроков — из чего складывается KPI

Большинство игроков используют для оценки дисплейных программатик-кампаний те же критерии эффективности, что и для других активаций. Однако преобладающие метрики на стороне покупателей и продавцов отличаются. Показатели эффективности продаж включаются в KPI у половины брендов и 41% агентств, 25% рекламодателей учитывают намерение совершить покупку, а 21% придают значение узнаваемости бренда. На охват и частоту показов обращают внимание 38% агентств, а для четверти важна видимость рекламы.

Почти треть издателей (34%) оценивает эффективность по CPM (стоимость за тысячу показов). Для 28% площадок значение имеют показатели продаж и видимость рекламы. Узнаваемость бренда входит в оценку эффективности у 26% компаний.

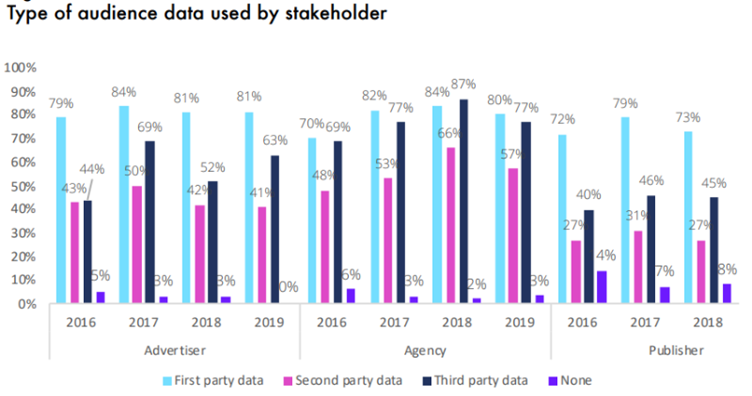

GDPR и данные — откуда игроки собирают информацию

После вступления в силу в 2018 г. Общего регламента по защите данных (GDPR) в Европе участники рынка программатик-рекламы усилили опасения по поводу использования сведений о пользователях. В 2019 г. основным источником информации об аудитории стали первичные данные. Кроме того, агентства и издатели по сравнению с прошлым годом сократили использование вторичных и третичных данных.

Также игроки стали осторожнее в подборе источников информации о пользователях — почти три четверти рекламодателей и 80% агентств предпочитают использовать собственные аудиторные данные, а две трети делают ставку на премиальные торговые площадки (PMP). Больше половины всех участников рынка рассматривают в качестве решения контекстный таргетинг.

Как и в 2018 г., платформы по управлению данными (DMP) остаются основным источником информации об аудитории, при этом увеличилось количество агентств и рекламодателей, закупающих рекламу в автоматическом режиме с помощью программных надстроек (DSP). Также две трети площадок используют собственные платформы для сбора данных, что позволяет говорить об усложнении программатик-стратегии, отмечается в отчете.

Программатик в разных форматах — инвестиционные перспективы рынка

В период с 2016 г. по 2019 г. участники рынка программатик-рекламы вкладывали средства в разные диджитал-форматы. Поставщики рекламного оборудования наибольший упор делают на Smart TV и цифровую наружную рекламу. Издатели и агентства больше всего инвестировали в аудиотехнологии и рынок Smart TV. Рекламодатели также вкладывали деньги в рынок аудио, но больше всего инвестиций пришлось на наружное digital-размещение.

Наиболее перспективным для инвестиций сегментом, который будет расти в ближайший год, рекламодатели считают цифровую наружную рекламу, отмечается в отчете. Остальные игроки рынка видят возможности для роста в области аудио и Smart TV.