АКАР: Рунет обошел ТВ по рекламным доходам в первом полугодии

По итогам первого полугодия 2018 года российский рынок интернет-рекламы стал лидером, незначительно обогнав по доходам ТВ. Интернет продолжает оставаться самым динамично растущим сегментом рекламного рынка

Ассоциация коммуникационных агентств России (АКАР) подвела итоги развития

российского рекламного рынка за первую половину 2018 г. С января по июнь

расходы рекламодателей выросли на 13% — до 219 млрд руб. Годом ранее в

этот же период рынок вырос на 14%.

Объем рынка маркетинговых услуг, по данным Российской ассоциации маркетинговых

услуг (РАМУ), составил 60,6 млрд руб.

Интернет vs ТВ

Рунет продолжает оставаться самым динамично растущим сегментом. Объем рынка интернет-рекламы вырос на 21% — до 90,5–91,5 млрд руб., оценили в АКАР. При этом сегмент ТВ увеличился на 13% (основные и нишевые каналы) — до 90–91 млрд руб.

Ранее о своих доходах отчитались две крупнейшие интернет-компании — «Яндекс» и Mail.ru Group. Рекламная выручка «Яндекса» в первом полугодии выросла на 17%, до 47,3 млрд руб., Mail.Ru Group — на 41%, до 13,7 млрд руб.

«Интернет впервые стал лидером, немного опередив ТВ-сегмент по объему рекламы. Это событие было вполне ожидаемым и прогнозируемым, учитывая динамику ТВ (13%) и интернета (21%). При этом позиции этих двух медиасегментов достаточно близки — каждый из них на рекламном рынке имеет долю несколько больше 41%, — говорит Сергей Веселов, сопредседатель комиссии экспертов АКАР. — Рекордную динамику (46% за полугодие) показали нишевые телевизионные каналы. Они опережают по этому показателю и digital video интернет в целом. Основным фактором здесь, на мой взгляд, стало применение новых технологий при продаже рекламы и новых технологий в измерении аудитории. В частности, использование так называемого Единого канала дало весьма впечатляющий эффект. "Сквозное" размещение одних и тех же рекламных блоков на большом количестве относительно небольших телеканалов вместе с возможностью измерения их суммарной аудитории создало фактически новый очень востребованный медийный ресурс, сопоставимый с показателями самых крупных телеканалов в стране».

Окончательные данные по интернет-бюджетам и разбивку по сегментам обычно дает Interactive Advertising Bureau (IAB) Russia, но вот на этот раз эксперты АКАР и IAB Russia разошлись в оценке.

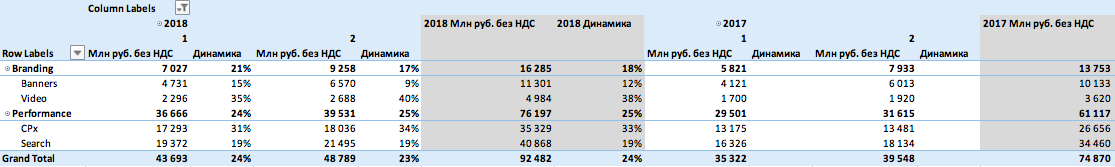

Согласно данным IAB Russia, рынок интернет-рекламы достиг 92,5 млрд руб. без НДС, показав 24-процентную динамику роста по сравнению с аналогичным периодом прошлого года.

При этом рост сегмента Performance несколько опережает общеотраслевую динамику — 25% по сравнению с аналогичным периодом прошлого года, отмечают в IAB.

Объем рекламы в результатах поиска (Performance Search) составил 40,89 млрд руб. (19% роста), а Performance CPx (контекстные объявления в соцсетях, приложениях и рекламных сетях, включая MyTarget и рекламные сети «Яндекса» и Google AdSense) вырос на рекордные 33%–35,33 млрд руб. без НДС.

Сегмент Branding, включающий доходы от продаж рекламы по модели «оплата за выход рекламного сообщения», вырос на 18% и составляет уже 16,3 млрд руб. без НДС. Подсегмент баннерной рекламы (Banners) вырос на 12% и составляет 11,3 млрд руб. без НДС. Видеореклама (Video Ads) продолжает оставаться лидером динамики роста среди прочих сегментов интернет-рекламы — 38% и 4,9 млрд руб. Начиная с 2018 г. в объемах видеорекламы эксперты сочли необходимым выделить подсегмент Outstream (Inpage, In feed и др). — 550 млн руб. без НДС. В оценках 2017 г. и ранее эти бюджеты были учтены в других форматах.

«Основные точки роста объемов рынка интернет-рекламы связаны с сегментами, где продолжается развитие рекламных продуктов и моделей закупки. Продолжается опережающий рост объемов Performance CPx сегмента, где развиваются аукционные модели, и сегмента видеорекламы, — говорит Алексей Беляев, председатель индустриального комитета IAB Russia по исследованиям. При этом в 2018 г. существенно выросли объемы outstream-формата (когда рекламное видеосообщение не привязано к какому-то видеоконтенту и показывается пользователю на странице с текстовыми материалами или в ленте сообщений социальных сетей), и эксперты сочли необходимым выделить в общих объемах Video подсегмент outstream. Ранее эти бюджеты были учтены в других форматах».

Отстающие

По итогам полугодия наихудшую динамику продемонстрировали два сегмента — радио и пресса. Доходы радиовещателей выросли всего на 2%, а рекламный рынок печатных СМИ упал на 9%. При этом сегмент «журналы» снизился на 8%, «газеты» — на 11%.

В январе этого года АКАР изменила методику подсчета рекламы в прессе по запросу издательского сообщества. Участники индустрии предложили ассоциации обновить способ пересчета рынка, поскольку существовавшая в то время система, по их мнению, искажала реальную картину и плохо сказывалась на репутации издателей. Тогда компании требовали добавить в подсчеты доходы издательств от digital-рекламы. Из оценки рынка также была убрана строчка «рекламно-информационные издания». В текущих результатах доходы издателей от цифровой рекламы пока не учтены, говорят в АКАР. Сейчас стороны согласовывают методику и будут готовы представить результаты уже по итогам года.

Подвели регионы

Рынок наружной рекламы замедлил свое развитие. Если в прошлом году за первые шесть месяцев он показывал рост на 8%, то в этом году этот показатель равен 4%. Наиболее сильно упал сегмент транзитной рекламы — на 23%, Indoor и реклама в кинотеатрах незначительно выросли — 4% и 3% соответственно. В целом сегмент Out of Home вырос на 1%.

По словам Андрея Березкина, генерального директора «ЭСПАР-Аналитик», причиной падения темпов роста наружной рекламы стала кризисная ситуация и стагнация в регионах.

«Падение регионального сегмента обусловлено торгами и демонтажем конструкций в Санкт-Петербурге (по сравнению с январем 2017 г. демонтировано порядка 20% конструкций), а также региональными торгами и продолжающимся демонтажем рекламных конструкций (по данным ЭСПАР, по сравнению с январем 2017 г. в регионах было демонтировано порядка 10% конструкций)», — отмечает управляющий директор Russ Outdoor Жан-Эммануэль де Витт.

Положительная динамика рынка связана с развитием московского сегмента (прежде всего, digital-направления).

|

Сегменты |

Январь — июнь |

Динамика, |

|

Телевидение |

90,0–91,0 |

13% |

|

в т. ч. основные каналы |

86,5–87,5 |

12% |

|

нишевые каналы |

3,3–3,4 |

46% |

|

Радио |

7,5–7,7 |

2% |

|

Пресса |

8,9–9,1 |

-9% |

|

в т. ч. газеты |

3,7–3,8 |

-11% |

|

журналы |

5,2–5,3 |

-8% |

|

Out of Home |

21,0–21,4 |

1% |

|

в т. ч. наружная реклама |

17,4–17,6 |

4% |

|

транзитная реклама |

1,8–2,0 |

-23% |

|

indoor-реклама |

1,33 |

4% |

|

реклама в кинотеатрах |

0,46 |

3% |

|

Интернет* |

90,5–91,5 |

21% |

|

ИТОГО |

218,0–220,0 |

13% |

* IAB Russia предоставил свои данные, но Комиссия экспертов АКАР не согласилась с ними.

Суммарный объем региональных рекламных бюджетов (без учета московского регионального рекламного рынка) за первое полугодие 2018 г. составил свыше 23 млрд руб., что на 2% больше аналогичного показателя прошлого года. Суммарная доля региональных рекламных бюджетов от общих рекламных бюджетов в стране по четырем медиасегментам (пресса, наружка, ТВ, интернет) несколько снизилась и составила 18%.

|

сегменты |

Январь — июнь 2018 года, |

Динамика, |

|

Телевидение |

12,1–12,3 |

8% |

|

Радио |

4,2–4,3 |

3% |

|

Печатные СМИ |

2,3–2,4 |

-13% |

|

Наружная реклама |

4,3–4,4 |

-6% |

|

ИТОГО по 4 медиасегментам |

22,9–23,4 |

2% |

Объем региональной рекламы в средствах ее распространения в

крупнейших городах в 1-м полугодии 2018 года.

(без учета московского регионального рекламного рынка), млн.руб.*

|

Регион |

ТВ |

Радио |

Пресса |

Наружная реклама* |

Итого по 4-м медиа сегментам |

|

Волгоград |

118 |

43 |

27 |

137 |

324 |

|

Екатеринбург |

481 |

143 |

38 |

330 |

992 |

|

Казань |

288 |

105 |

56 |

204 |

652 |

|

Красноярск |

205 |

94 |

38 |

288 |

625 |

|

Нижний Новгород |

339 |

113 |

66 |

254 |

772 |

|

Новосибирск |

379 |

108 |

96 |

476 |

1 059 |

|

Омск |

159 |

61 |

17 |

180 |

416 |

|

Пермь |

230 |

71 |

46 |

171 |

518 |

|

Ростов-на-Дону |

218 |

84 |

14 |

226 |

541 |

|

Самара |

291 |

77 |

60 |

277 |

706 |

|

Санкт-Петербург |

2 009 |

525 |

559 |

1 391 |

4 484 |

|

Уфа |

219 |

65 |

81 |

202 |

567 |

|

Челябинск |

218 |

75 |

42 |

295 |

630 |

|

Итого по 13 городам |

5 154 |

1 563 |

1 138 |

4 431 |

12 286 |

Таблица 2. Динамика медиа сегментов

на отдельных региональных рынках крупнейших городов

в 1-м полугодии 2018 года, %.

|

Регион |

ТВ |

Радио |

Пресса |

Наружная реклама* |

Итого по 4-м медиа сегментам |

|

Волгоград |

4% |

1% |

-5% |

2% |

2% |

|

Екатеринбург |

13% |

8% |

-20% |

-12% |

1% |

|

Казань |

14% |

3% |

-15% |

-35% |

-11% |

|

Красноярск |

2% |

7% |

-18% |

-1% |

0% |

|

Нижний Новгород |

7% |

3% |

-17% |

-1% |

1% |

|

Новосибирск |

7% |

2% |

-15% |

-1% |

1% |

|

Омск |

-4% |

-3% |

-12% |

6% |

0% |

|

Пермь |

4% |

2% |

-13% |

13% |

4% |

|

Ростов-на-Дону |

6% |

8% |

-17% |

28% |

14% |

|

Самара |

-1% |

1% |

-8% |

-5% |

-3% |

|

Санкт-Петербург |

18% |

0% |

-15% |

2% |

5% |

|

Уфа |

3% |

8% |

-7% |

-27% |

-11% |

|

Челябинск |

-4% |

4% |

-16% |

7% |

1% |

|

Итого по 13 городам |

10% |

3% |

-14% |

-3% |

2% |

* Данные по отдельным сегментам и городам за 2017 год

скорректированы.

** По сегменту наружной рекламы учитываются совокупные бюджеты по всем

размещавшимся в городе рекламодателям (федеральным и региональным)