Рейтинг AdIndex: 30 крупнейших рекламодателей России в 2014 году

На основе данных независимого мониторинга TNS Russia и «Эспар-Аналитик» подсчитаны бюджеты на ТВ, радио, в наружной рекламе, прессе и интернете. Причем впервые AdIndex оценил расходы не только на баннерную рекламу, но и на другие интернет-инструменты: контекстную рекламу, автоматизированные закупки, оптимизацию поиска и т.п.

Общие затраты на рекламу в 2014 году достигли, по версии Ассоциации коммуникационных агентств России (АКАР), 401,3 млрд руб. с НДС. Совокупный прошлогодний бюджет 30 крупнейших рекламодателей превышает, по подсчетам AdIndex, 109,8 млрд руб. также с НДС. Таким образом, на участников рейтинга приходится 27% всего рекламного рынка. При этом основная активность 30 крупнейших рекламодателей сосредоточена на ТВ. Их затраты в этом сегменте в 2014 году достигли почти 85,4 млрд руб. при общих рекламных доходах телевещателей 188,6 млрд руб. Получается, что на отдельно взятом ТВ участники рейтинга занимают уже 45%.

Реклама важнее

Телевидение — стратегически важный для государства актив. Все телеканалы, которые вещают на территории, где проживает как минимум половина населения даже одного субъекта РФ, попадают под действие закона «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства». Кроме того, сейчас закон «О СМИ» запрещает иностранцам владеть 50% и более в телеканалах, вещающих в половине субъектов РФ или на территории, где проживает половина населения страны. Со следующего года требования к телеканалам, равно как и ко всем другим СМИ, ужесточатся: иностранцы не смогут владеть уже напрямую или косвенно 20% и более в учредителе любого СМИ.

В эфирном ТВ ограничения затронут лишь канал Disney, 49% которого принадлежит американской Walt Disney Co., и телевизионный холдинг «СТС Медиа» (СТС, «Домашний», «Перец» и CTC Love), крупнейшим акционером которого является шведская Modern Times Group с 37,9%, а еще около 36% торгуется на американской бирже NASDAQ.

Все остальные эфирные телеканалы контролируются государством либо лояльными к нему холдингами. Так, крупнейший сейчас по аудитории «Первый канал» на 51% принадлежит государству, еще 25% — у «Национальной Медиа Группы», связанной с банком «Россия» Юрия Ковальчука, оставшиеся 24% — у структур Романа Абрамовича. ВГТРК управляет «Россией 1», «Россией 2», «Россией К», «Россией 24». Минобороны владеет «Звездой», правительство Москвы — «ТВ Центром».

Уже упомянутая «Национальная Медиа Группа» контролирует РЕН ТВ и «Пятый канал». Кроме того, она вместе со структурами банка «Россия» владеет еще и 25% «СТС Медиа». А Газпромбанк, до прошлого года тесно связанный с банком Юрия Ковальчука, является собственником холдинга «Газпром-Медиа», который, в свою очередь управляет НТВ, ТНТ, ТВ-3, «Пятницей» и «2х2». Наконец, есть еще холдинг ЮТВ, владелец канала «Ю» и 51% Disney: он принадлежит на паритетных началах Алишеру Усманову и группе «Медиа 1» Ивана Таврина.

Но для эфирного ТВ основным источником дохода является все-таки реклама — доходы от нее значительно превышают субсидии владельцев. К примеру, НТВ, как следует из отчетности по РСБУ головного ОАО «Телекомпания НТВ», заработал на рекламе в 2014 году 19,2 млрд руб. и получил лишь 759,7 млн руб. господдержки на распространение сигнала в городах с населением менее 100 тыс. человек. Рекламная выручка ОАО «Первый канал» в 2013 году (данные за 2014-й еще не опубликованы) превысила 28,5 млрд руб., тогда как помощь из федерального бюджета составила 3,8 млрд руб.

Среди крупнейших рекламодателей преобладают транснациональные корпорации, свидетельствует рейтинг AdIndex. В получившийся топ-30 попала лишь одна компания, основной акционер которой государство — Сбербанк (25-е место с бюджетом 3,4 млрд руб.). Помимо него в рейтинге присутствуют лишь семь компаний с российскими корнями: три оператора связи, два фармпроизводителя и два ритейлера.

Подсели на лекарства

Крупнейшим рекламодателем России, как и год, назад стал Procter & Gamble (P&G), чей рекламный бюджет AdIndex оценил почти в 6,7 млрд руб. Тут, правда, надо учитывать, что на рекламном рынке действуют закупочные союзы. Тот же P&G на ТВ закупает рекламу вместе с фармкомпанией Teva Pharmaceutical, о партнерстве с которой на глобальном уровне было объявлено еще в 2011 году. Поэтому Teva получает, как и P&G, лучшие условия от телевизионных сейлз-хаусов. Ее прошлогодний рекламный бюджет AdIndex оценивает в 1,1 млрд руб. Вместе рекламные затраты P&G и Teva приближаются к 7,8 млрд руб., что всего на 200 млн руб. больше, чем у другого закупочного альянса — французской L'Oreal и швейцарской Nestle. Их общий бюджет составил по итогам года почти 7,6 млрд руб.

Крупнейшие производители товаров повседневного спроса снижали в прошлом году свою рекламную активность, следует из подсчетов AdIndex. Так, у P&G расходы на рекламу снизились на 21%, у L'Oreal — на 22%, у Nestle — на 24%. Падение также зафиксировано у PepsiCo и Henkel (минус 18%), Mars Inc. (минус 27%), Unilever (минус 32%).

Зато продолжают увеличивать свою активность производители лекарств и биологически активных добавок. Впервые фармкомпания попала в десятку крупнейших рекламодателей по итогам 2013 года: это была швейцарская Novartis, которая тогда заняла 9-е место с бюджетом почти 4 млрд руб. По итогам прошлого года она поднялась уже на 5-е место, увеличив, по оценке AdIndex, свой рекламный бюджет на 10%, до 4,4 млрд руб. Второй фармкомпанией в первой десятке в этом году впервые стал российский «Отисифарм», производитель «Арбидола», «Компливита», «Пенталгина»: бывшее безрецептурное подразделение «Фармстанадарта», в начале прошлого года выделенное в отдельную компанию, увеличило свой бюджет почти в полтора раза, до 4,2 млрд руб.

Уже второй год подряд фармкомпании становятся крупнейшей категорией рекламодателей на ТВ, свидетельствуют данные аналитического центра «Видео Интернешнл». В 2012 году их общие затраты на телерекламу равнялись 19,1 млрд руб. с НДС, тогда как производители продуктов питания потратили тогда 22,8 млрд руб. Но уже в 2013 году на рекламу лекарств и добавок было выделено почти 25,3 млрд руб., продуктов — только 23,4 млрд руб. В прошлом году разрыв увеличился: почти 30 млрд против 22,2 млрд руб.

С оценками AdIndex не согласны в «Вымпелкоме» – руководителя его департамента по медиапланированию Андрея Скрипкина удивили как абсолютные цифры, так и динамика затрат. Представитель Unilever отметил, что приписываемые концерну затраты на интернет не соответствуют реальности. Представитель «М.Видео» Антон Пантелеев заявил, что по его компании оценка «в целом верна», хотя в расчетах AdIndex в целом недооценен интернет. В пресс-службе российского офиса Sanofi-Aventis предложили ориентироваться на результаты проводимого TNS Russia мониторинга рекламных затрат без учета скидок — более 5,7 млрд руб. (по версии AdIndex с учетом скидок — только 2,9 млрд руб.).

Связаться с представителем Nissan не удалось. Все остальные фигурирующие в рейтинге рекламодатели отказались комментировать оценки AdIndex либо проигнорировали запрос РБК.

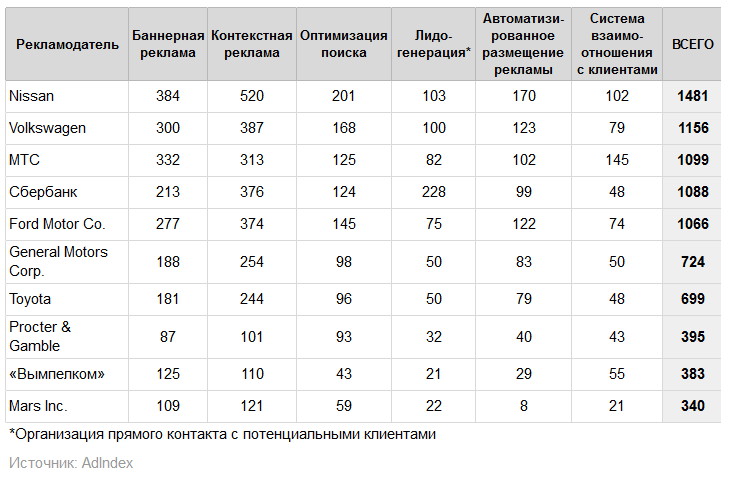

Затраты крупнейших рекламодателей на интернет в 2014 году, млн руб. с НДС:

Как считался рейтинг

Рейтинг рекламодателей базируется на данных двух исследовательских компаний – TNS Russia и «Эспар-Аналитик». Кроме того, принимаются во внимание экспертные заключения сотрудников рекламных агентств, какие условия может получить у медиаплощадок тот или иной рекламодатель. В этом году свои оценки предоставили OMD Optimum Media Group, Dentsu Aegis Network Russia, Group M, OMD MD / PHD Group, Twiga, Media Arts, Strong. При подсчетах расходов на интернет учтено также мнение агентства i-Guru.

Для оценки бюджетов на ТВ все рекламодатели поделены на несколько групп в зависимости от закупленных за год пунктов рейтинга (GRP) – условных единиц, по которым на ТВ продается реклама, они отражают количество зрителей, увидевших стандартный 30-секундный ролик. Чем больше рекламодатель закупает GRP, тем лучшие условия он получает от телевизионных сейлз-хаусов. К примеру, в первую группу с наибольшим числом закупленных пунктов рейтинга (от 60 тыс. GRP) вошли три рекламодателя – Proctor & Gamble, альянс L’Oreal-Nestle и Mars Inc. Вторая группа, чьи годовые закупки варьируются от 40 тыс. до 60 тыс. GRP, представлена PepsiCo, Novartis, Unilever, Reckitt Benckiser и Henkel. Всего насчитывается шесть групп рекламодателей.

Эксперты дали свою оценку стоимости 1 GRP для каждой группы рекламодателей по каждому федеральному телеканалу. Причем отдельно учитывается размещение в прайм-тайм и офф-прайм. Например, рекламодателям из первой группы 1 GRP на канале СТС в 2014 году в прайм-тайм стоил в среднем 110 тыс. руб., в офф-прайм – лишь 70 тыс. руб. Рекламодатели из второй группы за 1 GRP на все том же канале платили уже 126 тыс. и 78 тыс. руб. соответственно.

При оценке затрат на региональную телерекламу (когда в каждом городе выходит свой, предназначенный именно для этого региона ролик) учитывались экспертные оценки, сколько стоит 1 GRP в каждом из 27 городов, где проводятся локальные телеизмерения. В Барнауле этот показатель в 2014 году равнялся 755 руб., в Уфе – 1,7 тыс. руб., в Новосибирске – 2,7 тыс. руб. Для региональных блоков в Москве и Петербурге были произведены отдельные расчеты, где стоимость 1 GRP рассчитывалась уже в целевой аудитории каждого телеканала.

Отдельно оценивались спонсорские бюджеты на ТВ. Для каждого телеканала был определен коэффициент наценки спонсорской заставки к цене 1 GRP для каждой из шести групп рекламодателей. Для «России 1» такой коэффициент равняется 2,7, для РЕН ТВ – 3, для ТНТ – 4,1.

Учитывалось и размещение рекламы на тематических телеканалах, распространяемых через кабельные сети и спутник. Для самых востребованных вещателей эксперты определили примерную стоимость одной минуты рекламы. Для канала «Усадьба» – это 2,2 тыс. руб., для TV 1000 – уже 22,6 тыс. руб.

При оценке затрат на региональную радиорекламу учитывались ее выходы в 12 городах. Для каждого из них была определена средняя стоимость одной минуты: в Волгограде – 1,4 тыс. руб., в Омске – 1,8 тыс. руб., в Челябинске – 2,3 тыс. руб. и т.д. Для Москвы, Петербурга и Сочи оценивалась стоимость одной минуты уже отдельно по каждой станции. Такой же подход был и при подсчете средних расценок на сетевую радиорекламу (когда ролик выходит во всех городах вещания). К примеру, 1 минута рекламы в эфире радиостанции «Комсомольская правда» была оценена в 15,6 тыс. руб., на «Радио 7» – в 70,2 тыс. руб., на «Русском радио» – уже в 181,4 тыс. руб. Всевозможные спонсорские проекты и интеграции по-прежнему не учитываются.

Бюджеты на центральную прессу вычислены как данные мониторинга TNS по официальным прайс-листам, помноженные на среднерыночную скидку. Она была определена по результатам опроса основных издательских домов и заключения аналитического центра «Видео Интернешнл» – по итогам 2014 года эта скидка равняется 62,8%.

В основе бюджетов на наружную рекламу лежат данные мониторинга исследовательской компании «Эспар-Аналитик» в 50 крупнейших городах. Для каждого формата рекламных конструкций применяется повышающий коэффициент к стандартному размещению на щитах 6х3 м отдельно для Москвы и отдельно для регионов. Например, он для конструкции на стойке (юнипол) равняется 1,165 в Москве и 1,033 в регионах.

В этом году была усовершенствована оценка затрат рекламодателей в интернете. Мониторинг TNS позволяет лишь определить возможные затраты на баннерную рекламу. Исследователь сейчас отслеживает выходы рекламы на 35 площадках, для каждой из которых была вычислена средняя скидка. К примеру, для news.yandex.ru она равна 19%, для utro.ru – уже 48%.

Но расходы на баннерную рекламу – лишь часть бюджетов, которые выделяются на интернет. В этом году предпринята попытка впервые оценить бюджеты и в других сегментах: на контекстную рекламу (коммерческие ссылки в результатах поиска и на профильных ресурсах), оптимизацию поиска, лидогенерацию, автоматизированные закупки рекламы, системы управления взаимоотношений с клиентами (CRM). Основой для этих оценок стало проведенное AdIndex в декабре 2014 года опрос ключевых рекламодателей в интернете. В исследовании участвовали 458 маркетологов из 361 компании, в том числе Audi Russia, Beiersdorf, Coca-Cola Co., Henkel, Nissan, Novartis, Unilever, Альфа-банк, «Вымпелком», МТС.

В результате были определены доли различных инструментов для 24 товарных категорий. Подсчитав затраты на баннерную рекламу, были вычислены и бюджеты в других сегментах. Например, Nissan, по версии AdIndex, потратил в 2014 году на баннеры 384 млн руб. Для категории «Автопром» коэффициент затрат на контекстную рекламу к баннерной равняется 1,35. То есть на контекстную рекламу Nissan мог уже потратить около 518 млн руб. Коэффициент поисковой оптимизации к баннерам для автопроизводителей получился 0,52. Значит, на этот инструмент Nissan мог потратить около 200 млн руб. Коэффициент для лидогенерации составил 0,27, для автоматических закупок – 0,44, для CRM – 0,27. В итоге суммарный бюджет Nissan на интернет мог достичь 1,481 млрд руб.

Не учитываются пока затраты на видеорекламу и коммуникации в мобильном интернете – на смартфонах и планшетах.

Источник: РБК