Новостройки двух столиц

Новостройки двух столиц

В настоящем обзоре рассмотрим рынок недвижимости двух ключевых и наиболее развитых регионов отрасли: Московского и Санкт-Петербургского, традиционно сосредоточиваясь на рыночном и рекламном аспектах. Основное внимание будет уделено рынку первичной жилой недвижимости с разделением на городское и загородное жилье.

«Специализация на недвижимости предполагает постоянный анализ рынка и внимание к малейшим его изменениям. Для того чтобы добиваться результатов, нужно быть в курсе актуальных новостей и тенденций локальных рынков. Летом российская недвижимость вступила в новую эру: июльские поправки в законодательстве о долевом строительстве повлекли за собой перемены во многих смежных отраслях, в том числе и в рекламной. В связи с этим мы решили провести совместное исследование с AdIndex.

Потребительский спрос на недвижимость очень зависим от внешних факторов: макроэкономических (рост/падение доходов населения, ставка ЦБ), политических (присоединение Крыма, изменения в законодательстве) и других. В данный момент рынок начинает адаптироваться к законодательным изменениям, и все отечественные девелоперы решают «уравнение с двумя неизвестными». Вслед за продающей стороной выжидает и покупатель. В таких условиях наиболее остро встает вопрос об эффективном привлечении конечных покупателей, который предполагает рациональное использование рекламного бюджета и снижение маркетинговых издержек.

Исследование будет полезно как маркетологам в сфере недвижимости, так и отделам продаж».

Рыночная ситуация

Общая ситуация на рынке недвижимости Москвы и Санкт-Петербурга, так же как и в целом по стране, последние годы определяется самым главным фактором — системным кризисом в российской экономической системе и, как следствие, падением реальных доходов населения и ослаблением национальной валюты. С 2014–2015 года ситуация усугубилась и геополитическим фактором, связанным с негативной реакцией западных стран на внутреннюю и внешнюю политику России, и, как следствие, экономическими санкциями.

На этом фоне также проявляются и менее глобальные тренды, вызванные как потребительскими ожиданиями, так и действиями регуляторов финансовой системы, принятием резонансных федеральных законов, развитием инфраструктуры городов.

Следуя маркетинговому исследованию рынка жилой недвижимости Москвы компании PwC и Avito (2018), приведем наиболее значимые факторы, повлиявшие и продолжающие влиять на рынок жилья Москвы и Санкт-Петербурга.

В 2018 году рынок недвижимости Москвы оживился, однако это произошло преимущественно в самых дешевых сегментах — так как доходы населения в лучшем случае стагнируют, то можно позволить себе покупку лишь недорогой квартиры.

Удешевление ипотеки и некоторое снижение цен в предыдущие годы сделало жилье более доступным для покупателей, что и привело к активизации спроса. Вероятно, спрос рос бы медленнее, если бы не изменение тренда на рынке в конце 2018 года. Из-за ухудшения макроэкономической ситуации в связи с угрозой введения американских санкций в отношении российского долга и государственных банков Центробанк в сентябре 2018 впервые с 2014 года поднял ключевую ставку. Как следствие, ипотека начала дорожать. Это привело к реализации отложенного спроса на жилье — опасаясь, что ипотека станет еще дороже, покупатели постарались ускорить сделки до конца года, чтобы зафиксировать ипотечные ставки, пока они не выросли еще больше.

В целом за период с января 2018 по июль 2019 года колебания средневзвешенной ставки по ипотечным кредитам составили, по данным ЦИАН, от 9,41% до 10,56% годовых.

Вторым драйвером рынка в 2018 году стало падение курса рубля и разговоры о дедолларизации экономики. Опасаясь принудительной конвертации долларов в рубли, вкладчики в августе-сентябре забрали из госбанков несколько миллиардов долларов. Значительная часть этих средств оказалась на московском и питерском рынке недвижимости. Причем ослабление рубля в предыдущие месяцы позволило владельцам валюты почти на четверть увеличить рублевую стоимость своих сбережений (доллар в 2018 году дорожал с 55-56 руб. до 69-70 руб. на пике, после чего стабилизировался на уровне 64-65 руб.).

Еще одним резонансным событием последнего времени является вступление в силу поправок к 214-ФЗ, которые фактически поэтапно запрещают долевое строительство и переводят отрасль на проектное финансирование и продажу квартир через систему эскроу-счетов. (Покупатель-депонент кладет на специальный счет необходимую сумму, при этом четко определяются условия, при которых право пользования ей переходит к продавцу. Банк сохраняет сумму на эскроу-счете до завершения сделки и следит за соблюдением всех условий).

Однако на рынок повлияло не столько изменение законодательства о долевом строительстве, вступившее в силу после почти двухлетнего обсуждения с 1 июля 2019 года, сколько развернутая застройщиками масштабная информационная кампания, привязанная к этому событию и спровоцировавшая повышение спроса в связи с ожиданием роста цен.

Уже с самого начала 2019 года ряд крупных застройщиков планировали воспользоваться ажиотажем вокруг эскроу, чтобы еще до 1 июля увеличить стоимость метра на 15–20%. Изменения законодательства действительно ведут к росту затрат, так как инвестировать придется за счет банковских кредитов, а не бесплатных денег дольщиков. Девелоперы, естественно, хотели переложить свои издержки на плечи покупателей. На этом фоне, наслушавшись заявлений о непременном росте цен, ряд потребителей устремились покупать квартиры. В результате, по данным Росреестра, в 1-м квартале 2019 года спрос увеличился на 24,5% в годовом выражении.

Однако цены на столичных рынках жилья зависят главным образом не от себестоимости строительства, а от уровня платежеспособного спроса и объема предложения. И поскольку доходы людей не растут, а предложение жилья по-прежнему огромно, сценарий, который внушался покупателям, не сработал по следующим причинам: во-первых, на новые правила перешла лишь небольшая часть рынка. Новое постановление имеет ряд условий для поэтапного внедрения. В результате, по данным Единой информационной системы жилищного строительства, на 1 октября 2019 года по старым правилам на территории Москвы строится 10,3 млн кв. м жилья, или 74% от общего объема проектов, имеющих право привлекать средства дольщиков. А по эскроу — только 3,6 млн кв. м. Еще 2,7 млн кв. м пока не перешли на эскроу, но и не получили права продавать квартиры напрямую дольщикам. На рассмотрении Москомстройинвеста, по информации «Коммерсанта», находится 28 таких заявок от девелоперов. Если они будут одобрены, реализация еще 1,7 млн кв. м жилья продолжится без эскроу и проектного финансирования. И в общей сложности реформа 214-ФЗ не коснется 12 млн кв. м жилья.

Таким образом, в ближайшие пару лет львиную долю на рынке новостроек Москвы будут составлять объекты без эскроу. А полностью на новые правила рынок перейдет нескоро: по уже выданным разрешениям на строительство, застройщики будут работать по «старой схеме» вплоть до 2028 года, заявил заместитель председателя Москомстройинвеста Александр Гончаров на форуме Proestate-2019.

Во-вторых, новостройки, которые уже продаются через эскроу-счета, хотя и дороже продающихся без эскроу, но незначительно — по данным компании «Метриум», на 4% в массовом сегменте, при этом речь идет о ценах предложения, а не реальных сделок. Покупатель же, выбирая между проектом с эскроу и без, всегда скорее купит то, что дешевле.

В итоге рынок в 2019 году в очередной раз показывает, что в регионах, где себестоимость строительства жилья в два и более раза ниже его продажной цены, рыночную стоимость формируют не затраты застройщиков, а баланс платежеспособного спроса и предложения. Поэтому, как считают специалисты аналитического центра «Индикаторы рынка недвижимости IRN.RU», в обозримом будущем вряд ли стоит ждать существенного подорожания жилья.

Все вышеназванные факторы нашли свое отражение в изменениях цен на недвижимость в рассматриваемых регионах.

Цены на новое жилье

Москва

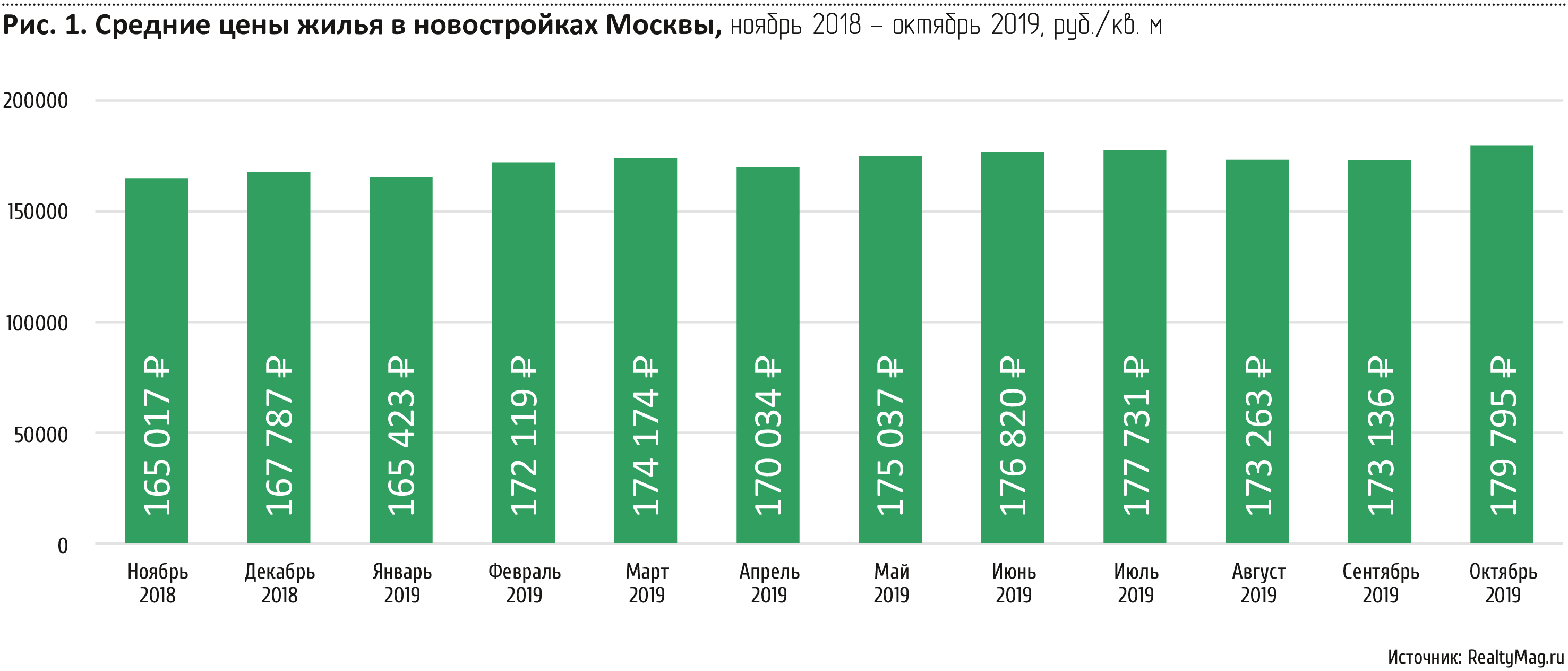

Динамика цен на новое массовое жилье в Москве за последние 12 месяцев (ноябрь 2018 — октябрь 2019) представлена на рис. 1.

За 12 месяцев с ноября 2018 по октябрь 2019 года рост цен составил +9%, при этом цены колебались, снижаясь в отдельные месяцы.

По данным аналитического центра www.irn.ru, в 2018 г. долларовый индекс стоимости жилья снизился на 8,3%, дойдя до отметки в $2 600 за квадратный метр. При этом в рублях цены выросли на скромные 3,4%. Однако рост цен практически в течение всего 2018 года был неравномерным — рынок толкали вверх в основном недорогие сегменты. По итогам года индекс дешевого жилья, рассчитываемый IRN.RU, прибавил почти 9%, а индекс дорогого — только 0,5%.

При этом эксперты IRN отмечают, что даже в наиболее успешных сегментах рынка рост рублевых цен отставал от темпов снижения курса рубля. То есть фактически падение реальной стоимости метра продолжается уже четыре последних года, в 2018 году этот тренд был замаскирован сильным ослаблением отечественной валюты.

Подъем цен на новое жилье в первой половине 2019 года объяснялся активизацией спроса в связи с уже рассмотренными выше факторами.

Во второй половине 2019 года покупательская активность пошла на спад. Те, кто опасался роста цен после 1 июля, уже купили жилье. Те, кто стремился зафиксировать низкую ипотечную ставку, сделали это еще раньше. Спрос на жилье остальной части потенциальных покупателей перешел в разряд отложенного, что закономерно: всплеск спроса, не подкрепленный увеличением доходов потребителей, всегда приводит к исчерпанию спроса будущих периодов.

Все это говорит о том, что наметившийся к середине 2019 года рост цен уже «выдыхается». Самые дешевые сегменты одновременно являются и самыми мобильными в плане цен, потому что покупателей там много и они чувствительны к бюджетам. Соответственно, когда на рынке начинается рост цен, в первую очередь дорожает недорогое жилье. А в сентябре цены на такие лоты не только не выросли — они даже незначительно упали.

Сентябрь показал, что снижения ипотечных ставок недостаточно для устойчивого роста спроса и цен на жилье. Фактически спрос на подешевевшие кредиты оказался исчерпан примерно за месяц, в июле, а уже в августе, по данным Росреестра, резко упал и спрос на ипотеку, и покупательская активность на рынке жилья в целом. Можно предположить, что теперь покупатели ждут еще более дешевой ипотеки. Однако даже если снижение ставок продолжится, вряд ли стоит ожидать ажиотажа: ипотека не панацея и не может заменить рост доходов населения. Но если рынок лишится ипотечной поддержки в виде снижения ставок — к концу года не исключена стагнация и даже коррекция цен вниз. Все-таки более половины сделок на рынке (по данным ЦИАН — 54% в первом полугодии 2019) — ипотечные. Но скорее всего такая корректировка, если она случится, будет скрыта — за счет увеличения скидок и торга.

Цены по округам Москвы

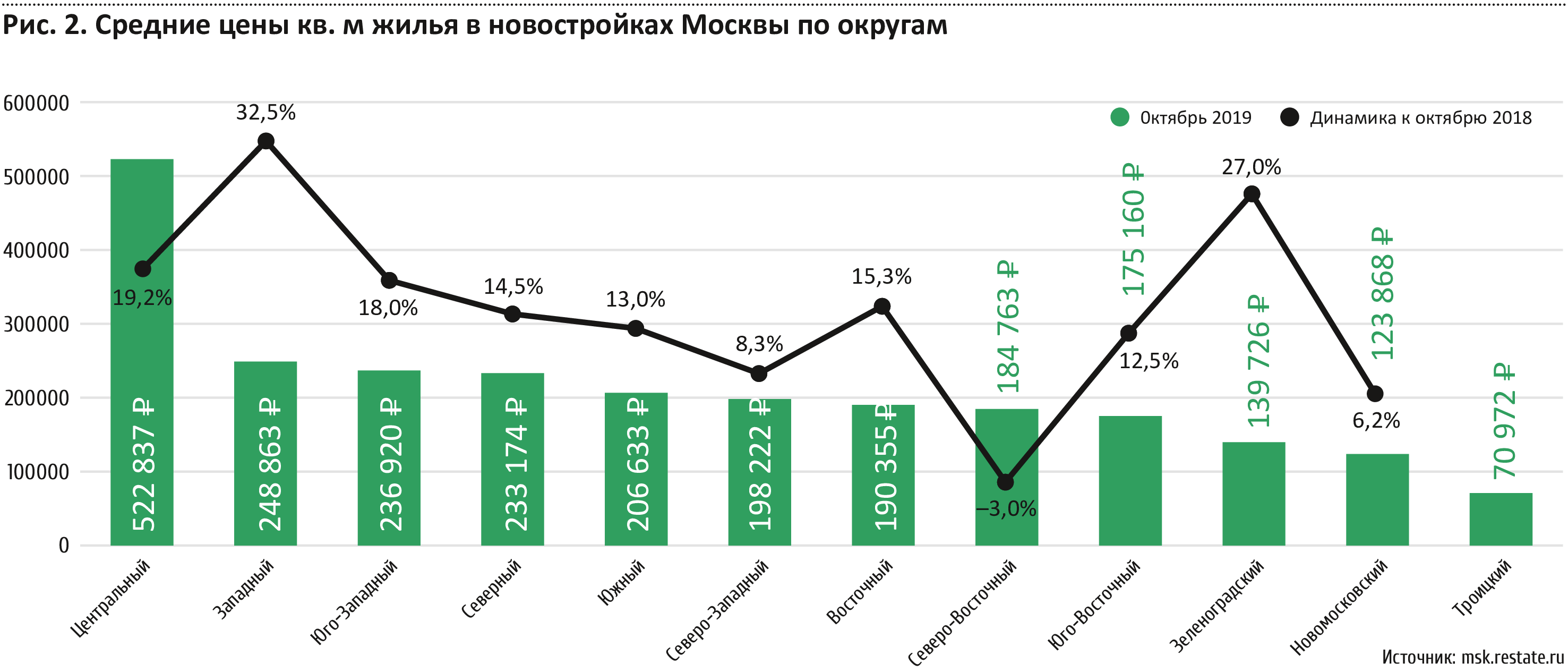

Цены на новое жилье по различным округам города существенно отличаются, разница доходит до нескольких раз (рис. 2.)

Наиболее дорогое жилье традиционно в центральной части Москвы — здесь стоимость квадратного метра составляет по состоянию на октябрь 2019 года 522 837 рублей. В то же время в Троицком АО стоимость минимальна: 70 972 рубля. В целом динамика цен за годовой период октябрь 2018 — октябрь 2019 года положительна, хотя разброс изменений сильно варьируется. Так, в Западном АО рост составил 32,5% — это максимальный показатель, а цены в Северо-Восточном АО продемонстрировали отрицательную динамику — квартиры здесь подешевели в среднем на 3%.

Новая Москва

С начала 2019 года в Новой Москве было зарегистрировано более 18,1 тыс. договоров долевого участия (ДДУ), что составило 34% от общего числа заключенных в этот период подобных соглашений с квартирами в Большой Москве, отмечают аналитики «Метриум».

Наиболее успешные продажи продемонстрировал застройщик ЖК «Саларьево Парк». Здесь было реализовано 15% от общего числа квартир в новостройках ТиНАО. На втором месте оказался проект «Бунинские луга». На этот комплекс пришлось 11% всех сделок. Третью позицию занял комплекс «Скандинавия», в проекте которого реализовано 10% квартир локального рынка.

Лидирующий по продажам проект «Саларьево Парк» оказался и одним из самых дорогих среди новостроек Новой Москвы: средняя стоимость квадратного метра в конце 3-го квартала 2019 составила 130 тыс. рублей. Занявший вторую позицию проект «Бунинские луга» относится к средней для лидеров ценовой категории (125 тыс. рублей за кв. м), так же как и ЖК «Скандинавия» — 129 тыс. рублей. Средняя стоимость квадратного метра в новостройках ТиНАО по сравнению с третьим кварталом 2018 года увеличилась на 16%. Причиной этому стало активное развитие инфраструктуры в Новой Москве, открытие новых станций метро и анонсирование планов постройки новой ветки, а также реконструкция дорог — все это приводит к повышению ликвидности местных новостроек.

Среди наиболее востребованных комплексов Новой Москвы максимальный уровень цен отмечен в ЖК «Городские истории». Этот жилой комплекс находится недалеко от Москвы в Рассказовке и обладает высокой строительной готовностью, что и обусловило стоимость «квадрата» в 139 тыс. рублей и среднюю стоимость квартиры в 9 млн рублей.

Самая низкая стоимость квадратного метра среди лидирующих по продажам новостроек была отмечена в ЖК «Первый Московский» (110 тыс. рублей за кв. м). А самая маленькая средняя стоимость квартиры (5,61 млн рублей) — в жилом комплексе «Новые Ватутинки».

Новостройки Московской области

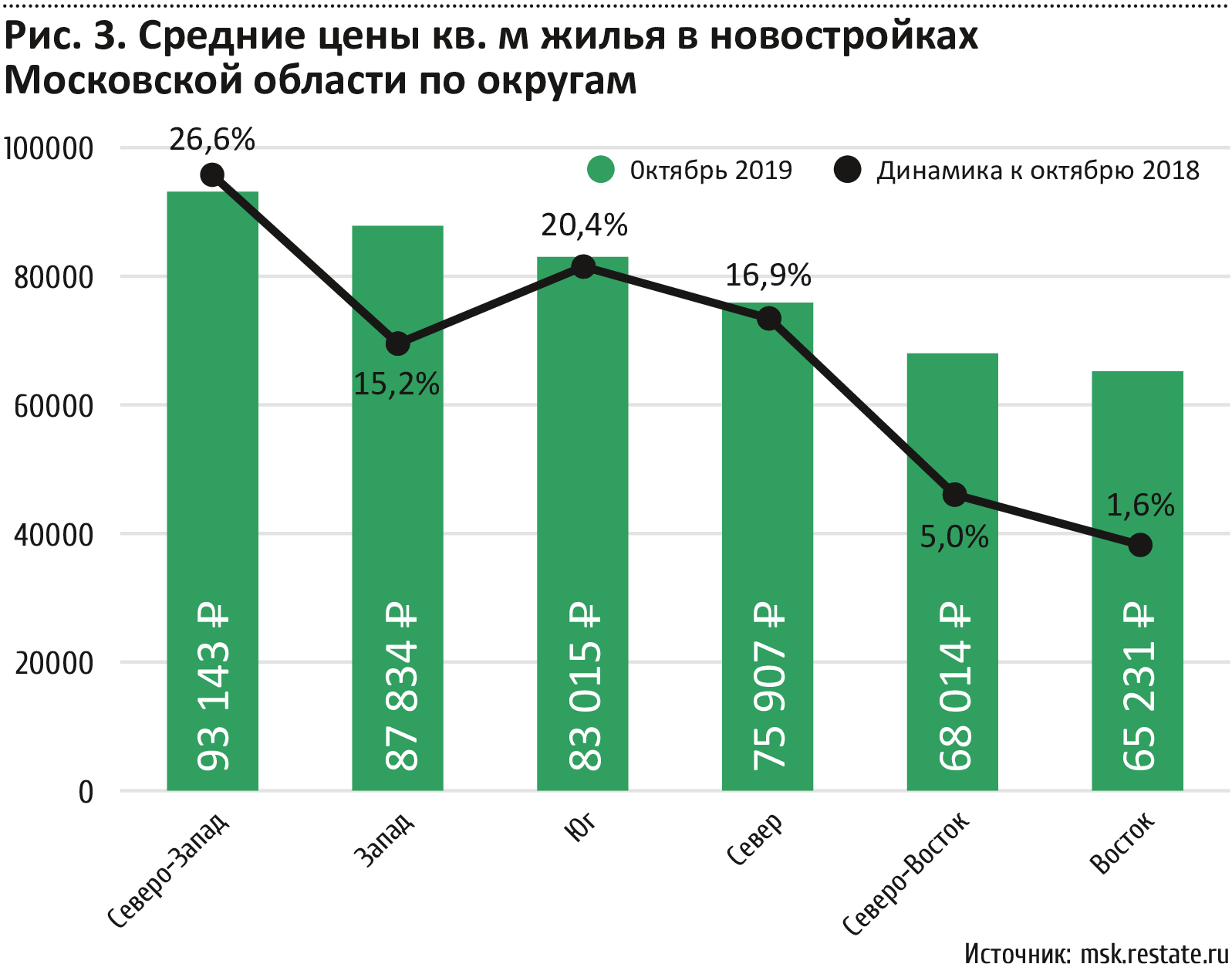

Разброс цен на новостройки в различных районах Подмосковья имеется, но он не такой значительный, как по Москве.

Наиболее дорогое жилье (93 143 рубля за квадратный метр) предлагается к покупке на западе Подмосковья, и здесь же отмечена наибольшая динамика роста за период октябрь 2018 — октябрь 2019 года: + 26,6%. Наименьшая стоимость — у жилья на Востоке (65 231 рублей), и здесь же самая низкая динамика цен: +1,6%.

Санкт-Петербург

Результаты 2018 года на рынке строительства в Санкт-Петербурге оказались впечатляющими: 5 млн кв. м строящегося жилья в год — это почти столько же, сколько в рекордном 2014-м году.

По официальным данным Росреестра, в Санкт-Петербурге за первые 6 месяцев 2019 года заключено 57,2 тыс. договоров долевого участия (ДДУ) — на 49% выше показателей этого же периода 2018 года (38,4 тыс.). Из них 49,1 тыс. ДДУ приходится на жилые помещения, что также больше, чем год назад (33 тыс.). В среднем продажи по сравнению с 2018 годом выросли, причем заметно, и основные драйверы здесь те же, что и в Московском регионе: ожидание скачка цен с 1 июля 2019 года с приходом эскроу и удешевление ипотеки.

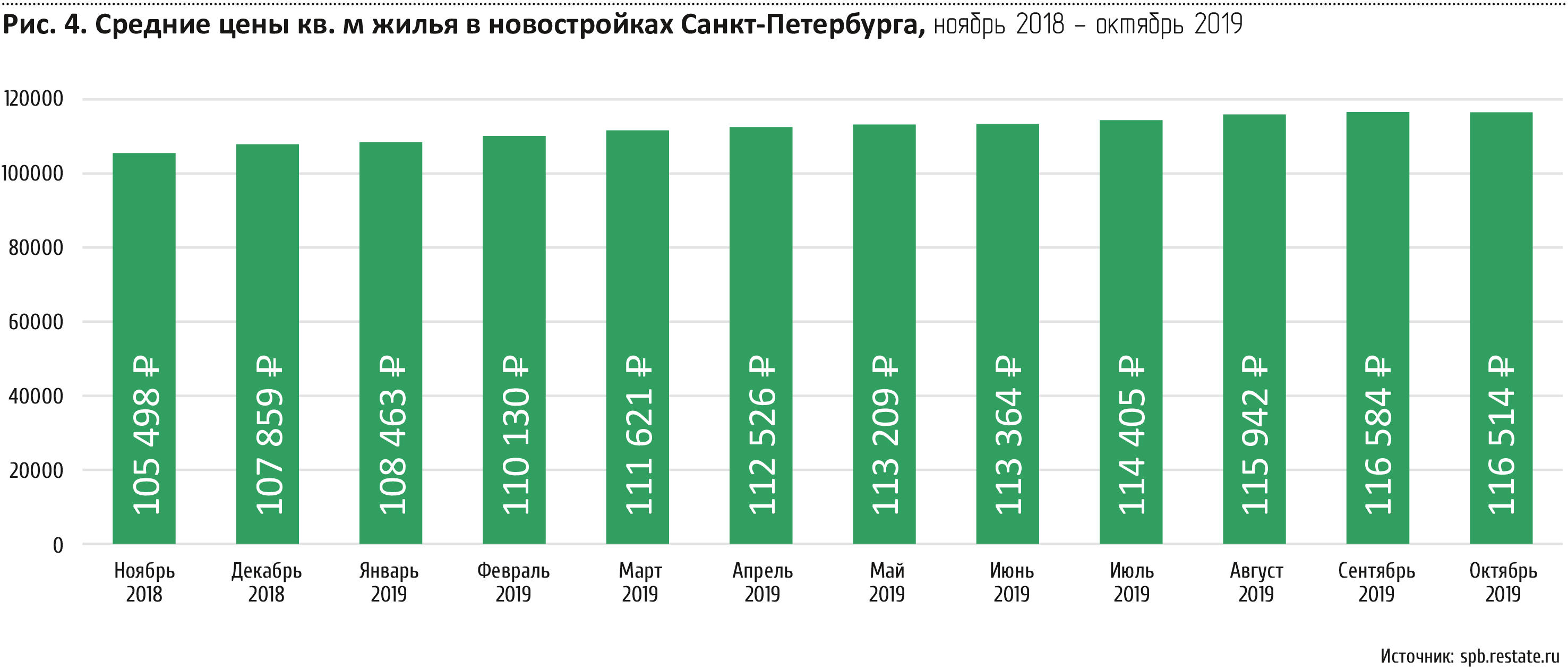

Выросли и цены (рис. 4).

Рост цен на новое жилье в Санкт-Петербурге за период ноябрь 2018 — октябрь 2019 происходил более поступательно, чем в Москве, и составил за данный период +10,5%.

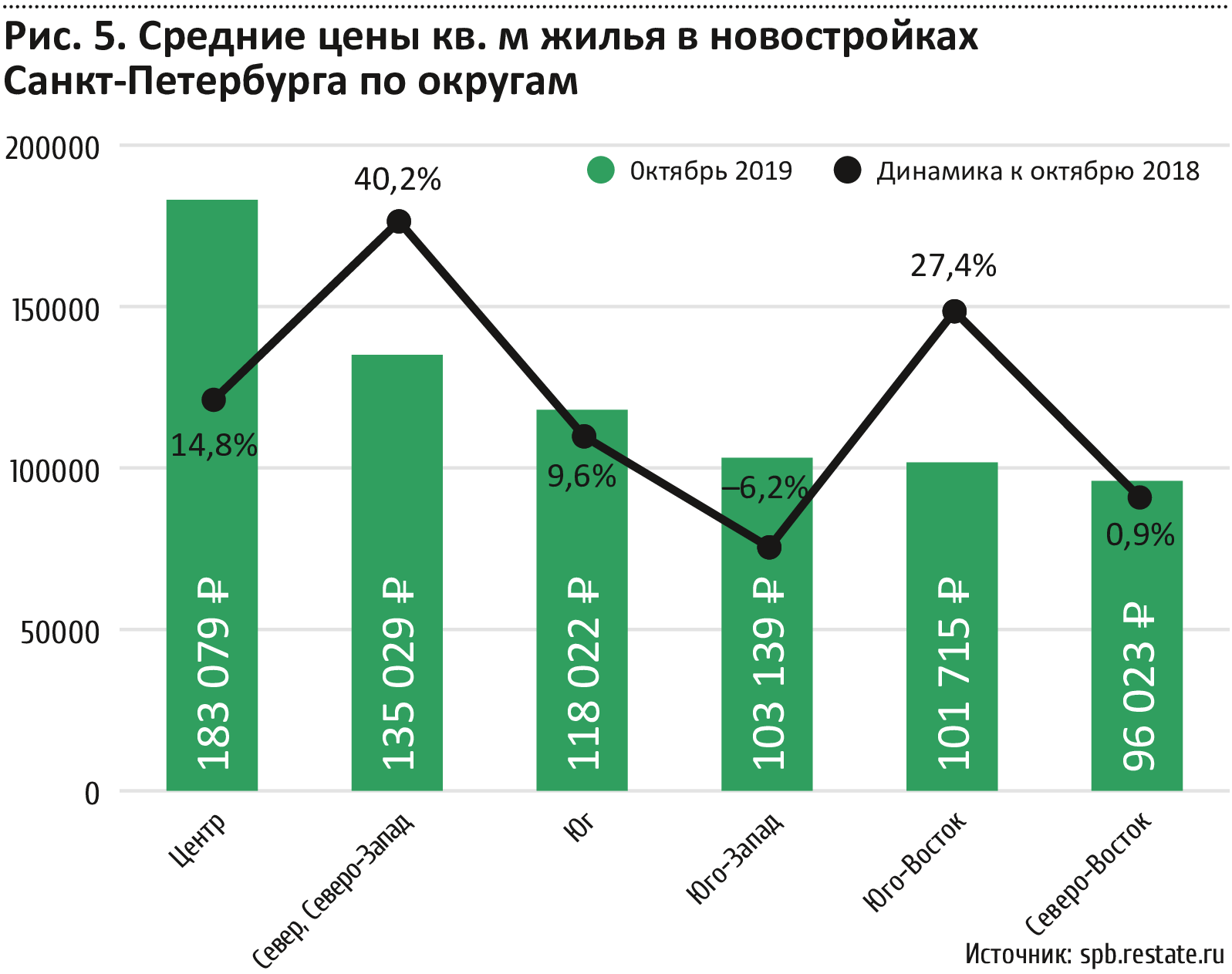

Цены по округам Санкт-Петербурга

Лидер по стоимости жилья в Петербурге, так же как и в Москве, — Центральный округ. Квадратный метр здесь по состоянию на октябрь 2019 года стоил 183 079 руб. Наиболее дешевое жилье — в новостройках на востоке города: 96 023 руб.

В Северо-Северо-Западном округе города отмечена максимальная динамика роста цен: 40,2%, а цены на Юго-Западе города показали отрицательную динамику — квартиры здесь подешевели в среднем на 6,2%.

Новостройки Ленинградской области

В Ленинградской области наиболее дорогие новостройки на Севере и Северо-Западе — здесь средняя цена составила в октябре 2019 года 79 621 рублей. Максимальна в данном округе и годовая динамика: +35,5%. Минимальные цены на новостройки на Востоке — 58 213 руб. Минимальный рост цен за период октябрь 2018 — октябрь 2019 года зафиксирован на юге области: +11,7%.

Структура предложения нового жилья

Москва: квартиры в новостройках и загородное жилье

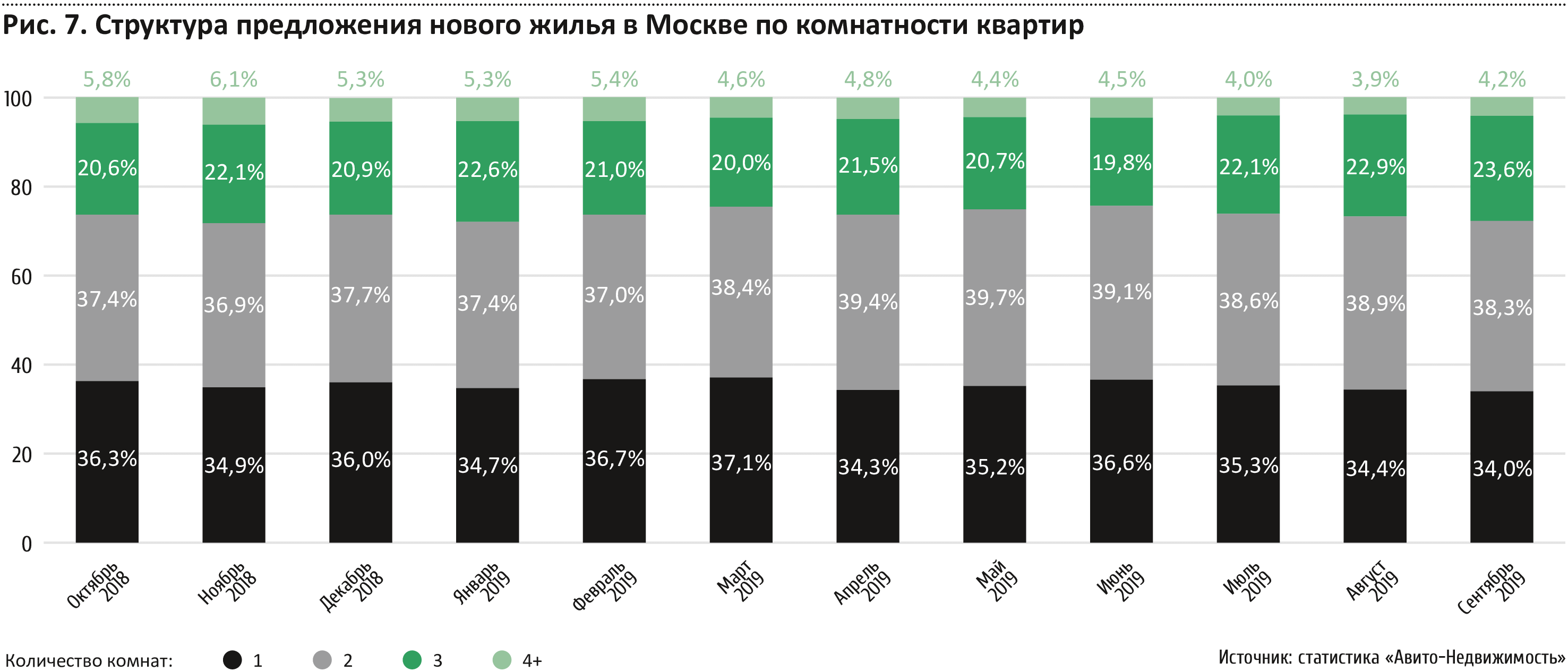

Анализ распределения предложения по количеству комнат в продаваемых новостройках Москвы, произведенный на основании данных «Авито-Недвижимость» за период октябрь 2018 — сентябрь 2019 года, показывает следующее (рис. 7).

Наибольшее количество нового жилья в Москве предлагается в формате одно- и двухкомнатных квартир: 34% и 38,3% в сентябре 2019 года соответственно. При этом доля однокомнатных квартир за анализируемый период незначительно сократилась (на 2,3 п. п.), а доля двухкомнатных — также незначительно выросла (на 0,9 п. п.). Доля трехкомнатных квартир, которые занимают третью позицию в объеме предложения, также выросла: с 20,6% в октябре 2018 до 23,6% в сентябре 2019 года. Наименьшая доля в предложении — у многокомнатных (4 и более) квартир, и она демонстрирует тенденцию к сокращению: с 5,8% до 4,2% за рассматриваемый период.

Среди нового жилья в Подмосковье предложение охватывает квартиры и апартаменты, здесь анализ проведен по площади (рис. 8).

По всем четырем градациям площади объемы предложений близки, несколько уступает прочим и имеет отрицательную динамику предложение жилья с большой (от 250 кв. м) площадью. В то же время за анализируемый период увеличилось предложение жилья с площадью до 75 кв. м.

Санкт-Петербург: квартиры в новостройках и загородное жилье

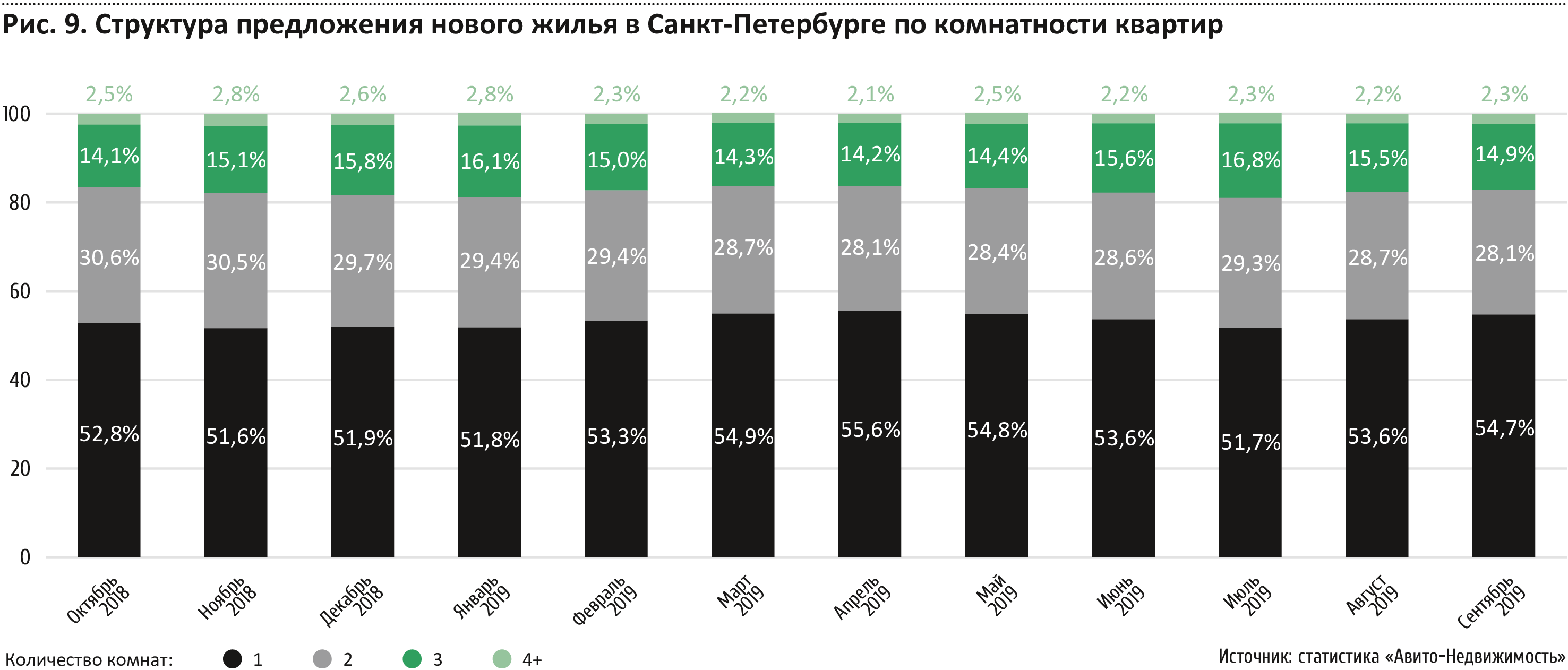

Характер предложения в Санкт-Петербурге в целом имеет те же тренды, что и в Москве, но отличается гораздо большей поляризацией: доля однокомнатных квартир превышает половину (54,7% в сентябре 2019), а доля многокомнатных (2,3%) существенно меньше московской.

В структуре предложения на рынке новой жилой недвижимости Ленинградской области по сравнению с Московской наблюдается меньший вес лотов с площадью до 75 кв. м (рис. 10).

Прогноз развития рынка недвижимости Москвы и Санкт-Петербурга до конца 2019 года и на 2020 год

В отличие от ситуации в нулевые годы существенному повышению цен в настоящий момент препятствует ограниченная платежеспособность покупателей. Реальные доходы россиян с 2013 по 2018 год упали на 8,3% (по обновленной методологии Росстата), а в 1 полугодии 2019 года — еще на 1,3%.

В таких условиях, по мнению специалистов IRN и участников рынка, возможны лишь непродолжительные периоды активизации рынка, вызванные экономико-регуляторными факторами (например, изменение ипотечных ставок или заметные колебания курса валюты). Конечно, новый спрос постепенно восстановится, но для этого потребуется время.

При самом же неблагоприятном развитии событий (например, сильном ухудшении макроэкономической ситуации) не исключено и снижение стоимости в не самых ликвидных проектах на 5–10%. При этом стоимость жилья будет корректироваться в основном за счет увеличения размера скидок и снижения темпов роста цен по мере увеличения стадии готовности новостройки.

А в среднесрочной перспективе, через год-два, рынок может перейти к небольшому, но устойчивому росту цен на уровне инфляции. К этому времени, с одной стороны, восстановится истощенный ажиотажем спрос, с другой — сократится предложение: большая часть проектов без эскроу, запущенных на пике девелоперской активности в предыдущие полтора-два года, успеют уйти с рынка и перестанут давить на цены проектов с эскроу, доля которых будет увеличиваться.

Эксперты отмечают, что большую популярность набирает программа «Семейная ипотека» под льготную ставку, субсидированную государством. Уже сейчас по данной программе ставки начинаются от 4,5%–6%. Данный тренд способен повлиять на снижение темпа роста цен. В долгосрочной перспективе возможно снижение ставок по ипотеке до 6–7% в рамках еще одного нацпроекта: «Жилье и городская среда».

В целом для покупателей сейчас открывается период с наиболее выгодными условиями для приобретения жилья: с одной стороны, цены сбалансированы, с другой — на рынке достаточно большой выбор. К тому же с внедрением новой системы реализации жилья в новостройках гарантируется сохранность вложенных средств в жилье при приобретении через систему эскроу-счетов.

Изменения произойдут и среди застройщиков. В связи с переходом на более жесткие условия строительства и реализации квартир по новому федеральному закону следует ожидать вымывание с рынка мелких девелоперов и укрепления ведущих игроков. Многое будет зависеть и от реализации госпрограмм поддержки строительства.

«Ключевой фактор, который застройщики обязаны учитывать сегодня в своих маркетинговых стратегиях, — это переход на новые правила финансирования строительства. В ближайший год, скорее всего, мало что изменится, поскольку девелоперы до перехода на новую схему успели вывести на рынок большое количество новых корпусов, которые реализуются по старым правилам. Например, в Москве около 67% всего объема строящегося жилья сегодня продается в рамках 214-ФЗ по договорам долевого участия. Но в перспективе 2–3 лет по мере вымывания этого объема и полного перехода на проектное финансирование и эскроу-счета издержки девелоперов вырастут, и они будут вынуждены практически полностью отказаться от дисконта на низкую стадию готовности, а также в целом пересмотреть стратегию продаж.

На первое место в конкурентной борьбе выйдет сам девелоперский продукт. Уже сегодня ценообразование, особенно в высокобюджетных сегментах жилья, не всегда является линейным, то есть стоимость квадратного метра не всегда напрямую зависит от площади лота. Зачастую гораздо большее значение для определения итоговой стоимости имеют видовые характеристики или нестандартный формат квартиры: наличие мастер-спальни с собственной ванной комнатой или гардеробной, наличие окон в зоне готовки на кухне или в гардеробной, панорамное остекление, возможность установки камина. В результате в подобных проектах квадратный метр в самом большом по площади видовом пентхаусе может стоить на 30–50% дороже, чем в самой маленькой квартире.

Но с ростом цены растет и чувствительность покупателей к качеству проектных решений. В бизнес-классе или в более дорогих сегментах, например, невозможно нивелировать недостатки проекта его ценой: покупатель скорее всего просто выберет другой проект».

Основные игроки рынка

Москва

В методике определения ведущих девелоперов нет единой системы критериев, поэтому данные из различных источников отличаются. К тому же ситуация на рынке постоянно меняется, а вместе с ней — и рейтинги игроков.

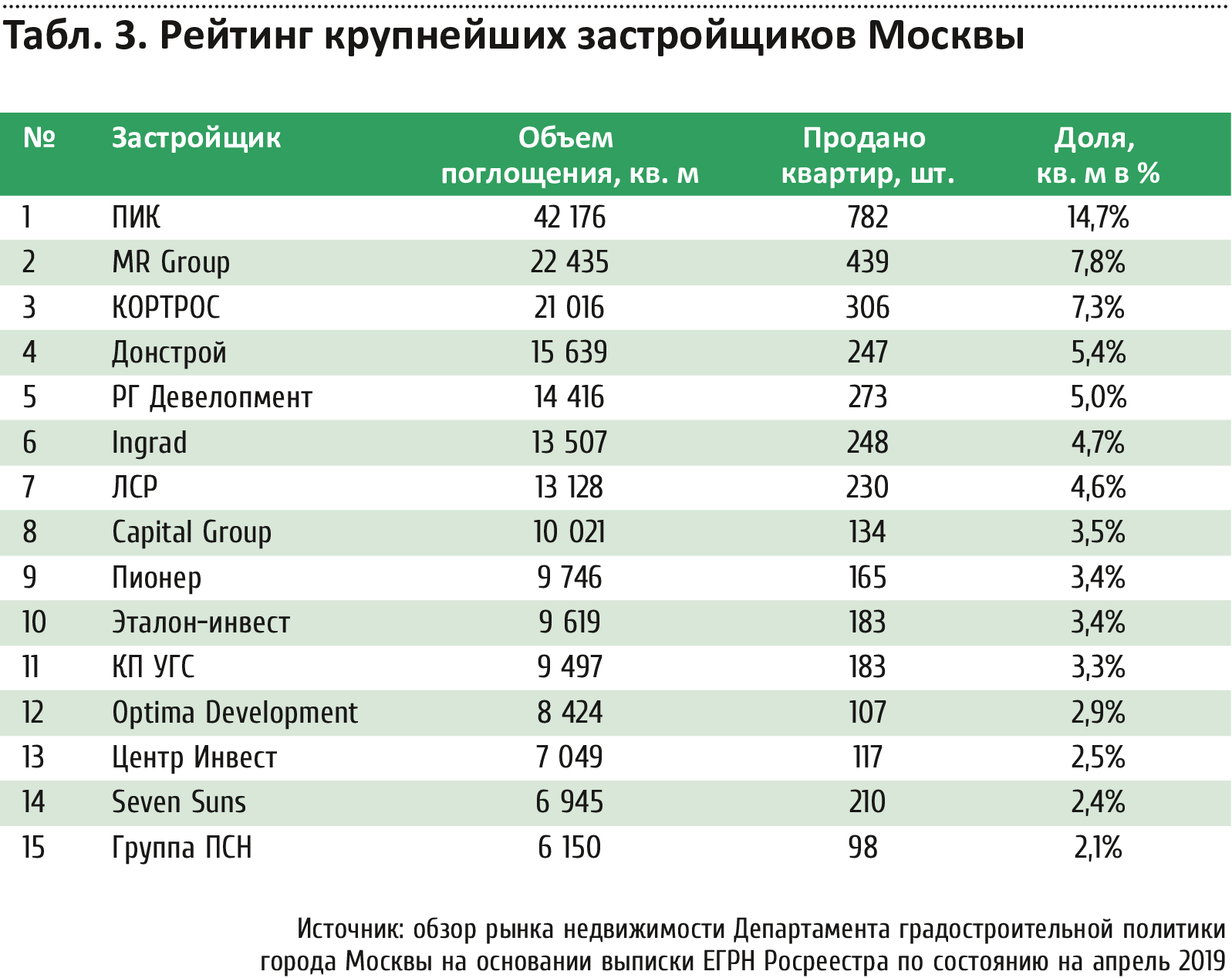

Рейтинг, составленный по данным от Департамента градостроительной политики города Москвы на основании выписки ЕГРН Росреестра по состоянию на апрель 2019, приведен в табл. 3.

Согласно этим данным, лидерство по объемам проданного жилья принадлежит группе компаний ПИК, значительно опережающей конкурентов с долей рынка в 14,7%. На втором месте — MR Group (7,8%), на третьем — КОРТРОС (7,3%). Концентрация московского рынка достаточно высока — на долю топ-15 приходится 73% рынка.

«Эта статистика активно сказывается на рекламном рынке — сосредоточение подавляющей доли в руках топ-15 неизбежно диктует свои условия агентствам. Крупные застройщики все чаще формируют собственные отделы маркетинга, и тенденция продолжает набирать обороты. Это, в свою очередь, ведет к уменьшению количества обращений в агентства. Более того, иногда их подключают к проекту только из-за наличия скидок у рекламных площадок, в то время как кампании запускаются силами инхаус-команды. Для того чтобы конкурировать и оставаться "на плаву", агентства начинают углублять экспертизу и технологичность оказываемых услуг, закрывая для клиентов более сложные задачи».

Рейтинг топ-10 на основании данных ЦИАН по количеству сделок и объему выручки по состоянию на июль 2019 выглядит следующим образом (табл. 4).

Санкт-Петербург

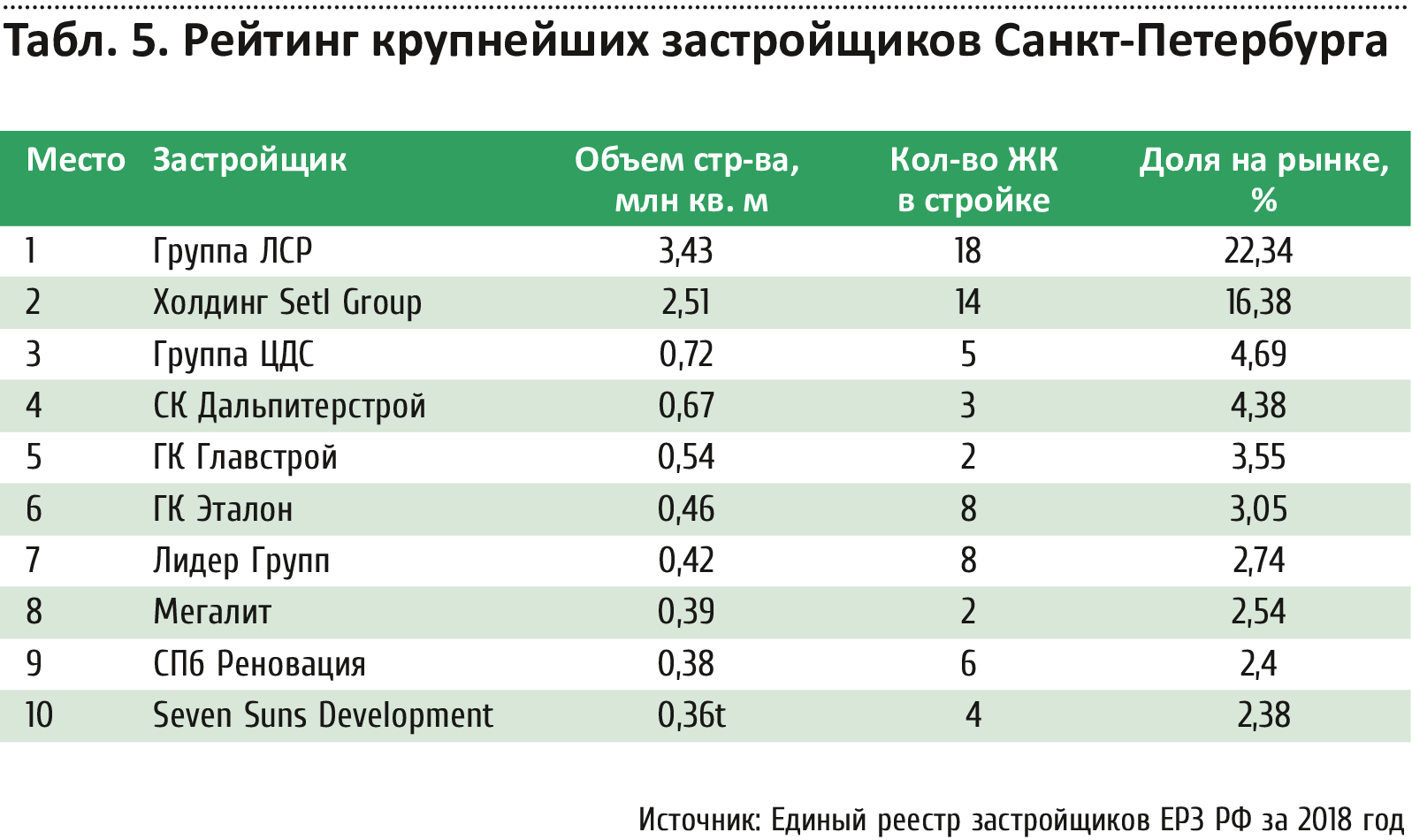

Топ-10 застройщиков Санкт-Петербурга на основании данных статистики Единого реестра застройщиков ЕРЗ РФ за 2018 год, представлены в табл. 5.

Почти 40% рынка Санкт-Петербурга принадлежит двум крупнейшим корпорациям — группе ЛСР и холдингу Setl Group. Данные девелоперы наиболее известны на рынке новостроек Санкт-Петербурга. В их портфеле предложения на любой вкус в большинстве районов города.

Со значительным отрывом держится группа ЦДС. Ее доля не превышает 5%, хотя застройщик также работает во многих районах города и предлагает жилье преимущественно эконом- и комфорт-класса.

Остальные компании из топ-10 занимают в районе 2–4% от доли рынка.

Суммарно на долю топ-10 приходится почти две трети объема рынка Санкт-Петербурга (64,5%).

Потребительское поведение

Покупка квартиры: кто, что и для кого/чего покупает

Согласно данным исследования TGI / Marketing Index, проводимого компанией Kantar в 1 полугодии 2019 года, покупку квартиры в Москве за последние полгода совершали 2% населения Москвы 16+. Для Санкт-Петербурга аналогичный показатель составил 3%.

При этом в Москве предпочтение на стороне новостроек: соотношение нового/вторичного жилья составило среди совершавших покупку квартиры 55%/45% соответственно. В Санкт-Петербурге же приоритет у «вторички»: здесь соотношение обратное – 28%/75%.

Доля планирующих покупку квартиры в ближайшие полгода в населении Москвы, как и в населении Санкт-Петербурга, составляет 2%.

По данным TGI / Marketing Index за 2019/1 полугодие, 46% москвичей, планирующих покупку недвижимости (квартиры/ дома/ дачи) в ближайшие полгода, собираются приобрести ее напрямую у застройщика (без посредников). В Санкт-Петербурге аналогичный показатель существенно ниже – 13%.

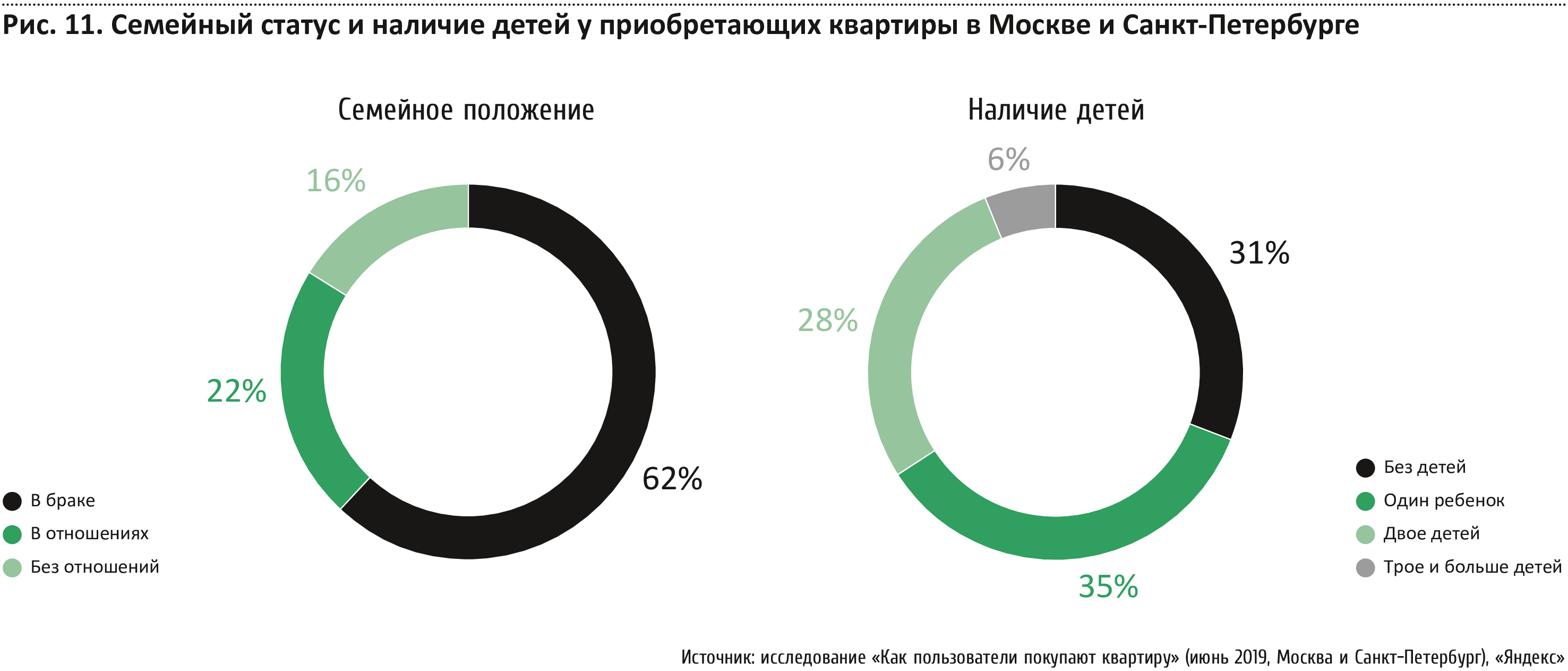

На основании исследования «Как пользователи покупают квартиру» (июнь 2019, Москва и Санкт-Петербург) от «Яндекса» можно сделать вывод, что чаще квартиру покупают пары, при этом у большинства из них есть дети (рис. 11).

Mail.ru Group в исследовании, проведенном в первом квартале 2019 года (жители Москвы и Санкт-Петербурга, которые купили квартиру в последние три года или планируют покупку в ближайшем будущем), приводит следующие данные.

Большинство купивших жилье (81% — Москва, 88% — Санкт-Петербург) и планирующих приобретение (84% — Москва, 82% — Санкт-Петербург) покупают квартиру для себя или своей семьи.

Почти каждый десятый покупал или задумывается о покупке жилья для родственников. Меньше всего этот показатель среди жителей Санкт-Петербурга, которые уже приобрели квартиру, — только 5% выбирали жилье для родственников.

Большинство опрошенных приобрели квартиру (76% — Москва, 91% — Санкт-Петербург) или рассматривают покупку жилья (81% — Москва, 87% — Санкт-Петербург) только в своем городе.

Среди причин покупки, по данным исследования «Яндекса», приоритет принадлежит улучшению жилищных условий (назвали 38% респондентов). Также мотивацией к покупке служит отказ от аренды в пользу собственного жилья (20%) и забота о детях/родителях (19%).

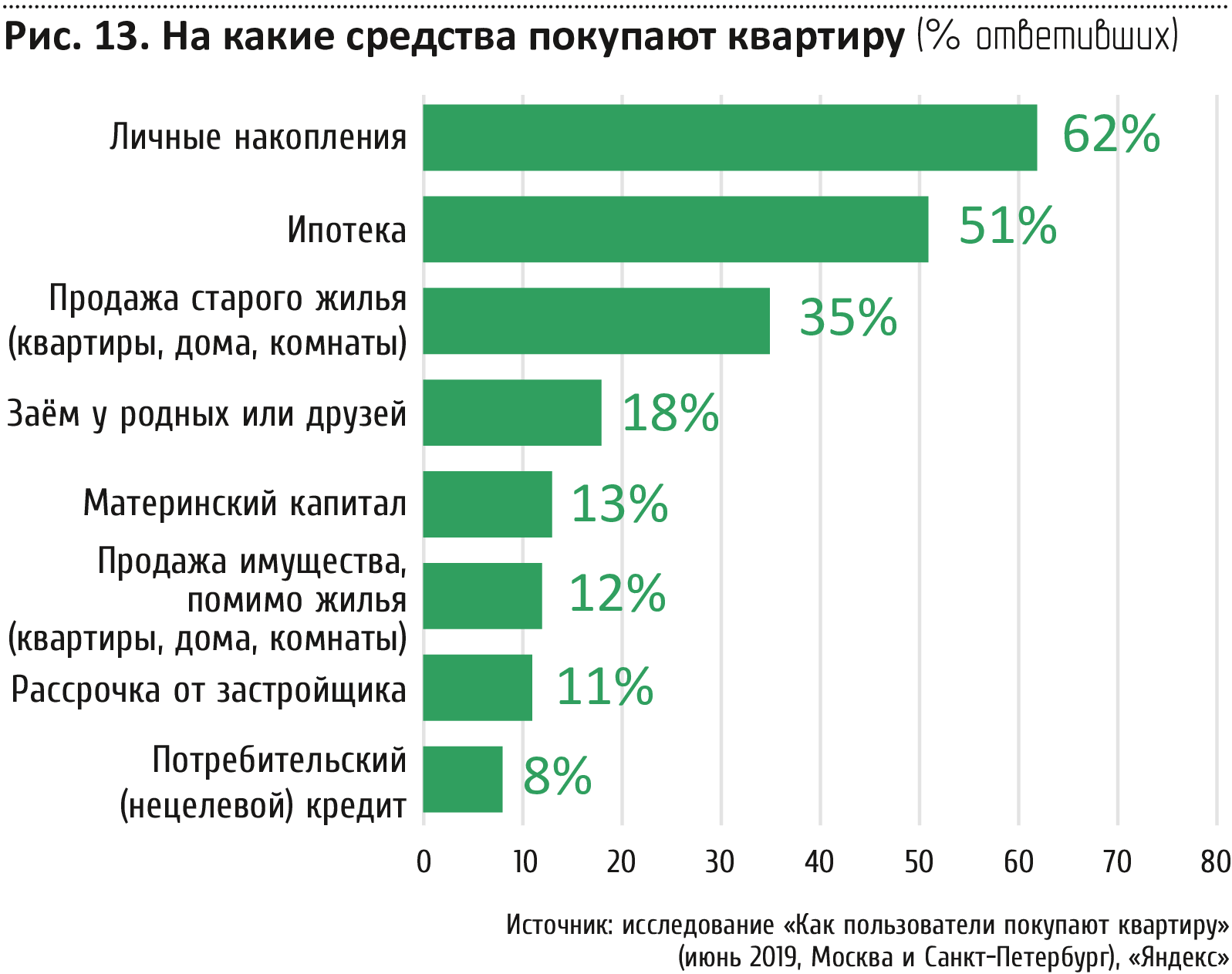

Среди средств, выделяемых на покупку квартиры, по данным «Яндекса», на первом месте — личные накопления (62%), на втором — ипотека (51%). Третье место принадлежит средствам, полученным от продажи старого жилья (35%), прочие источники финансирования покупки фигурируют гораздо реже (рис. 13).

Выбор квартиры

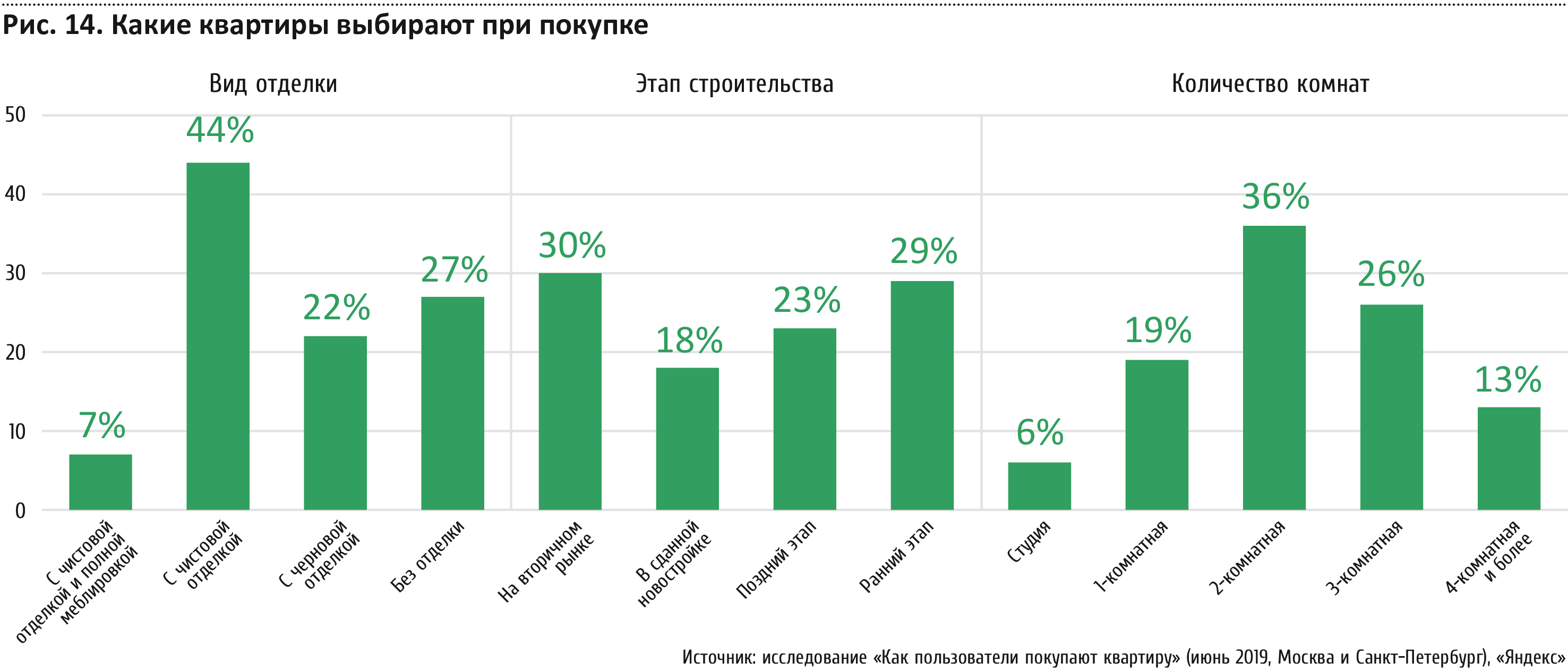

Согласно исследованию «Яндекса», наиболее популярным вариантом новой квартиры является двухкомнатная, с чистовой отделкой, на раннем этапе строительства (рис. 14).

Квартиры на вторичном рынке чаще рассматривают многодетные семьи.

Эксперты Mail.ru Group в собственном исследовании отмечают, что с точки зрения этажности самыми популярными оказались квартиры на втором-четвертом этажах — 38% купили такое жилье, и около половины планируют это сделать. Чуть больше трети выбирают жилье на пятом-десятом этажах.

В исследовании Mail.ru Group также проанализировано, как пользователи относятся к покупке апартаментов. Оказалось, что 24% респондентов из Москвы, уже купивших жилье, приобрели именно апартаменты (в Санкт-Петербурге аналогичный показатель значительно меньше — 9%). 30% москвичей не исключали вариант апартаментов, но в итоге сделали выбор в пользу обычной квартиры (22% в Санкт-Петербурге). В Северной столице большинство респондентов (63%) все еще не рассматривает такой тип жилья, тогда как в Москве эта доля значительно меньше — 41%.

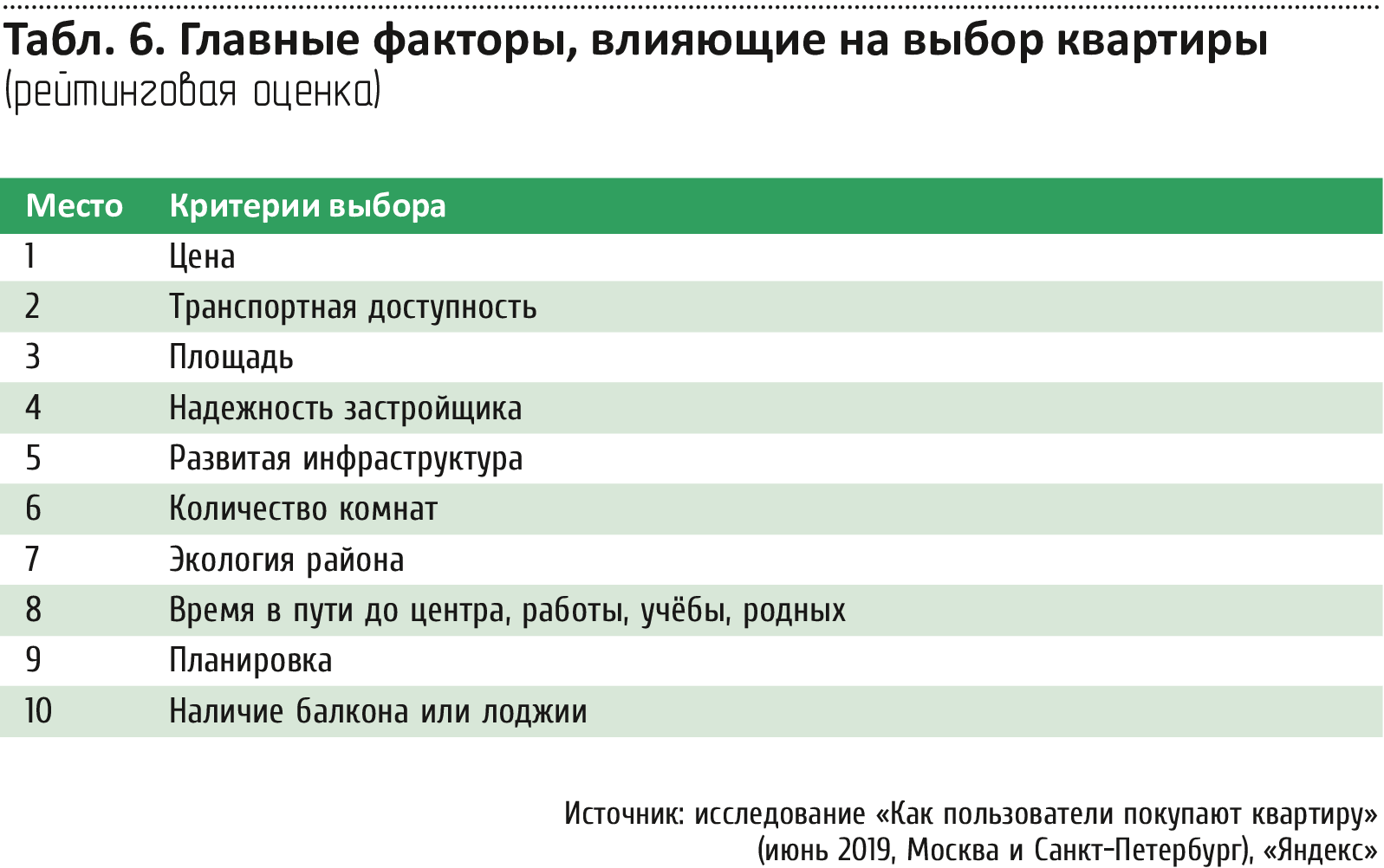

При выборе квартиры самыми важными факторами среди ответов респондентов в исследовании «Яндекса» оказались: цена, транспортная доступность и площадь (табл. 6).

«В последние 5–10 лет взят курс на people-centric — тренд физического, умственного, социального и духовного благополучия каждого человека. Например, миллениалы США больше, чем когда либо прежде, придают значение образу жизни, здоровью и благополучию, чем материальным благам, согласно данным Eventbrite. Игнорировать эту тенденцию нельзя: объем глобальной wellness-индустрии составляет порядка 3,7 триллионов долларов. Дальше — больше. Очевидно, что инициативы индустрии влияют на все сферы: от спорта и производства одежды до проектов умных городов и digital.

На основе исследований, проведенных Глобальным институтом здоровья (Global Wellness Institute), wellness-недвижимость определяется как "объекты, которые заранее спроектированы и построены для поддержания целостного здоровья их жителей". Это может включать в себя такие функции, как повышение пешеходной доступности, увеличение количества велосипедных дорожек, легкий доступ к природным объектам и городским удобствам: спортивным студиям, школам и многому другому.

Недвижимость больше не о метрах, зданиях и пространствах между ними, а о людях. Современная недвижимость — это благополучие и счастье, которое получает человек, а аутентичность — это новый маркетинговый инструмент».

Поиск информации о квартире и принятие решения

По данным Mail.ru Group, почти половина будущих покупателей планирует искать жилье с помощью сайтов-агрегаторов объявлений. Интересно, что те пользователи из Санкт-Петербурга, которые пока только рассматривают покупку квартиры, выбирают сайты (51%) и группы застройщиков в социальных сетях (28%) для поиска вариантов чаще москвичей (33% и 14% соответственно).

Результаты анализа того, сколько времени люди тратят на поиск жилья, показывают, что среди тех, кто уже приобрел жилье, 45% москвичей и 52% петербуржцев потратили на активный поиск всего один-два месяца. Почти у трети опрошенных ушло от двух месяцев до полугода. При этом 41% пользователей в Москве и 53% в Санкт-Петербурге искали и изучали варианты каждый день, а около трети — два-три раза в неделю.

Будущие покупатели закладывают на поиск жилья больше времени — около 30% собираются посвятить этому процессу от двух до шести месяцев и почти столько же (30% — Москва, 25% — Санкт-Петербург) — от полугода до года. 24% пользователей из Москвы и 18% из Санкт-Петербурга рассчитывают найти квартиру за месяц-два. Два-три дня в неделю для изучения вариантов готовы выделить около 45% респондентов, и меньше трети не против заниматься поисками каждый день.

По данным Google за 2019 год, покупатели квартир в среднем 60 дней ищут информацию онлайн, затрачивая на это чистого времени 16 ч 50 мин и посещая 11 сайтов. Подавляющее большинство покупателей квартир (92%) используют поисковые системы, при этом среднее количество поисковых запросов равно 41. Однако количество запросов о покупке недвижимости в России хоть и продолжает расти, но среднегодовые темпы этого роста снизились с 32% в 2016 до 5% в первой половине 2019.

В исследовании Google отмечается особое внимание ищущих квартиру к бренду застройщика. Так, большинство из них изучает следующую информацию о девелоперах (рис. 15).

При этом 58% брендовых запросов приходится на мобильные устройства, что делает актуальным удобство и функциональность мобильных версий сайтов застройщиков.

Исследование «Аналитика индустрии недвижимости (1Q/2019) от «Яндекса» также показывает высокий интерес потенциальных покупателей к информации из сети и позволяет выделить приоритеты и специфику пользовательских запросов в Москве и области.

По данным «Яндекса», структура запросов по типам недвижимости выглядит следующим образом (рис. 16).

Тройка лидеров округов по росту запросов на основании данных «Яндекса» такова: Троицкий (+43,5%), Новомосковский (+38,6%), Зеленоградский (+15,4%). В наибольшей степени сократилось число запросов по Центральному (-24%), Юго-Восточному (-11,4%) и Западному (-7,2%) административным округам.

«Потребности конечных покупателей диверсифицируются, и при разработке рекламной и маркетинговой стратегии важно принимать это во внимание. Этому вторят современные тенденции на зарубежных рекламных рынках — пришла эра персонализации.

По данным Бюро интерактивной рекламы (IAB), за прошедший год американские фирмы потратили более 19 миллиардов долларов на данные и сопутствующие решения, что на 17% больше, чем в 2017 году. В 2019 году рост продолжается: ключевой областью инвестиций в данные становится личность пользователя, поскольку компании стремятся найти своих клиентов в медиа и на различных платформах.

С развитием электронной торговли меняются и способы потребления: традиционный маркетинг теряет свою эффективность. Обращение к большим данным делает маркетинг и продажи более точными и направленными, позволяя классифицировать клиентов на основании поведенческой информации по различным параметрам, например по:

- моделям купли/продажи;

- поведению в сети, в том числе по интересам;

- средней продолжительности владения недвижимостью.

Лидеры IT в сфере недвижимости — Китай, Индия, США — активно входят в эру гиперсегментации — создания детализированного портрета различных групп аудитории с сотнями персональных сообщений для каждой. В России также появляются первые решения в этом направлении. Остается лишь выбрать подходящее время и верный месседж для встречи с каждой группой в сети».

Рекламный аспект

Офлайн-реклама

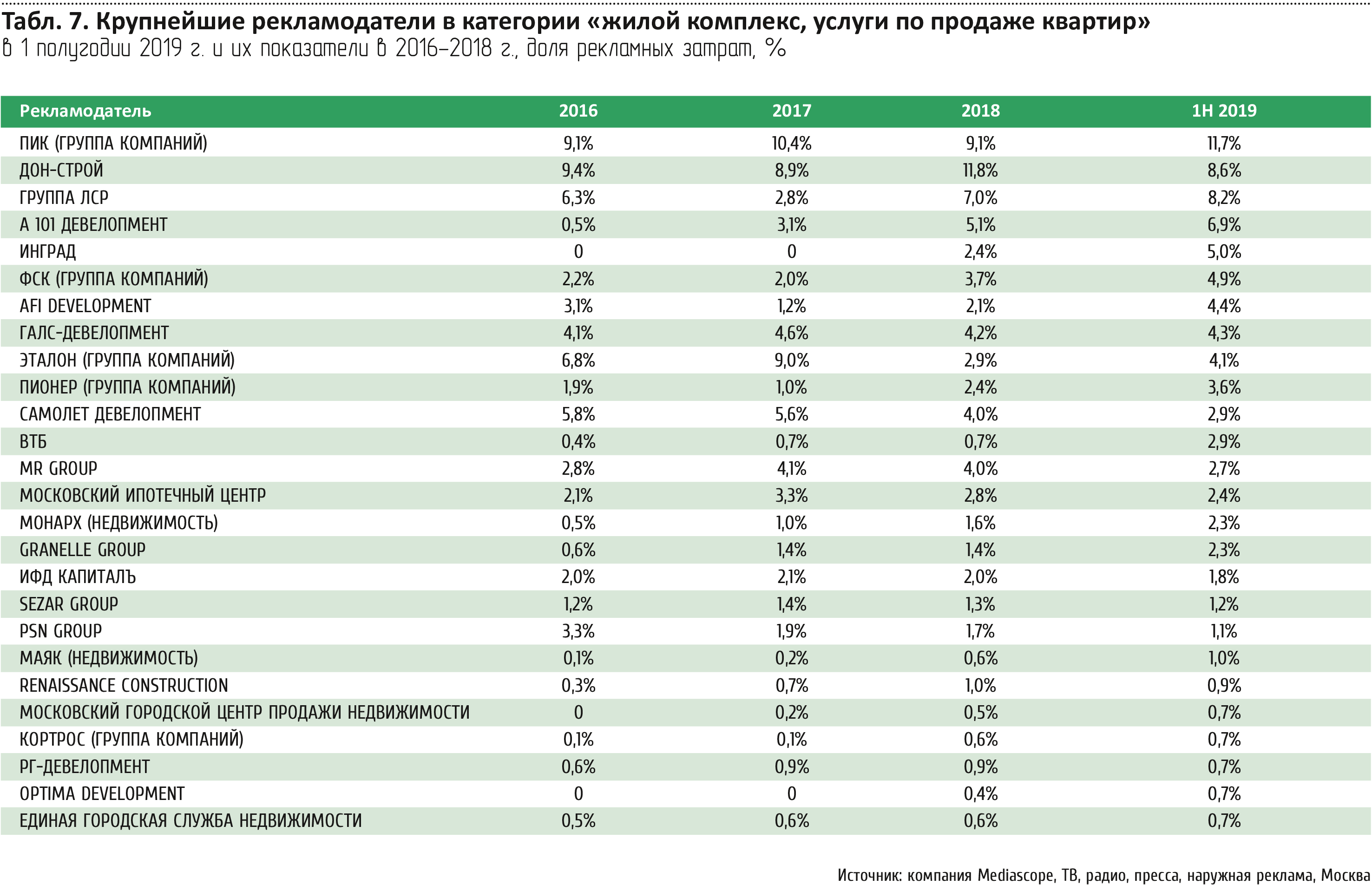

Доли рекламных затрат в категории «жилой комплекс, услуги по продаже квартир» по топ-25 рекламодателям Москвы на основании данных компании Mediascope представлены в табл. 7. Отсортировано по убыванию по показателям 1 полугодия 2019.

Лидером среди рекламодателей в офлайне является группа компаний ПИК. По результатам 1-го полугодия 2019 года ее доля составила 11,7%, что позволило обойти прошлогоднего лидера «Дон-Строй», оказавшегося на втором месте с показателем в 8,6%. На третьем месте — группа ЛСР (8,2%), сохраняющая эту позицию с 2018 года. Все три лидера являются компаниями-застройщиками.

«В Москве и Санкт-Петербурге спрос на недвижимость выше, чем в других регионах. При этом он и более требовательный: клиенты здесь заинтересованы в дополнительных сервисах — например, по выкупу, аренде или ремонту квартир.

С точки зрения рекламы мы используем во всех регионах присутствия идентичные принципы и инструменты. Рынок Москвы от Санкт-Петербурга отличают только более высокая конкуренция и большая диджитализация инвентаря.

Мы не раскрываем конечную стоимость привлечения одного клиента, но можем сказать, что доля рекламных расходов ПИК стабильно невелика. Постоянно поддерживать ее на этом уровне помогают два фактора. Во-первых, мы грамотно планируем сплит рекламных каналов, во-вторых — первыми используем нестандартные инструменты продвижения там, где не сформированы рекламный клаттер и «баннерная слепота». Такой подход отличает нас от конкурентов как на московском, так и на региональных рынках».

Из числа тех, чья доля рекламных бюджетов значительно выросла в первой половине 2019 года можно отметить застройщика «Инград» (5,0% против 2,4 в 2018) и AFI Development (4,4% и 2,1% соответственно). Заметно сократилась доля MR Group: c 4,0% до 2,7%.

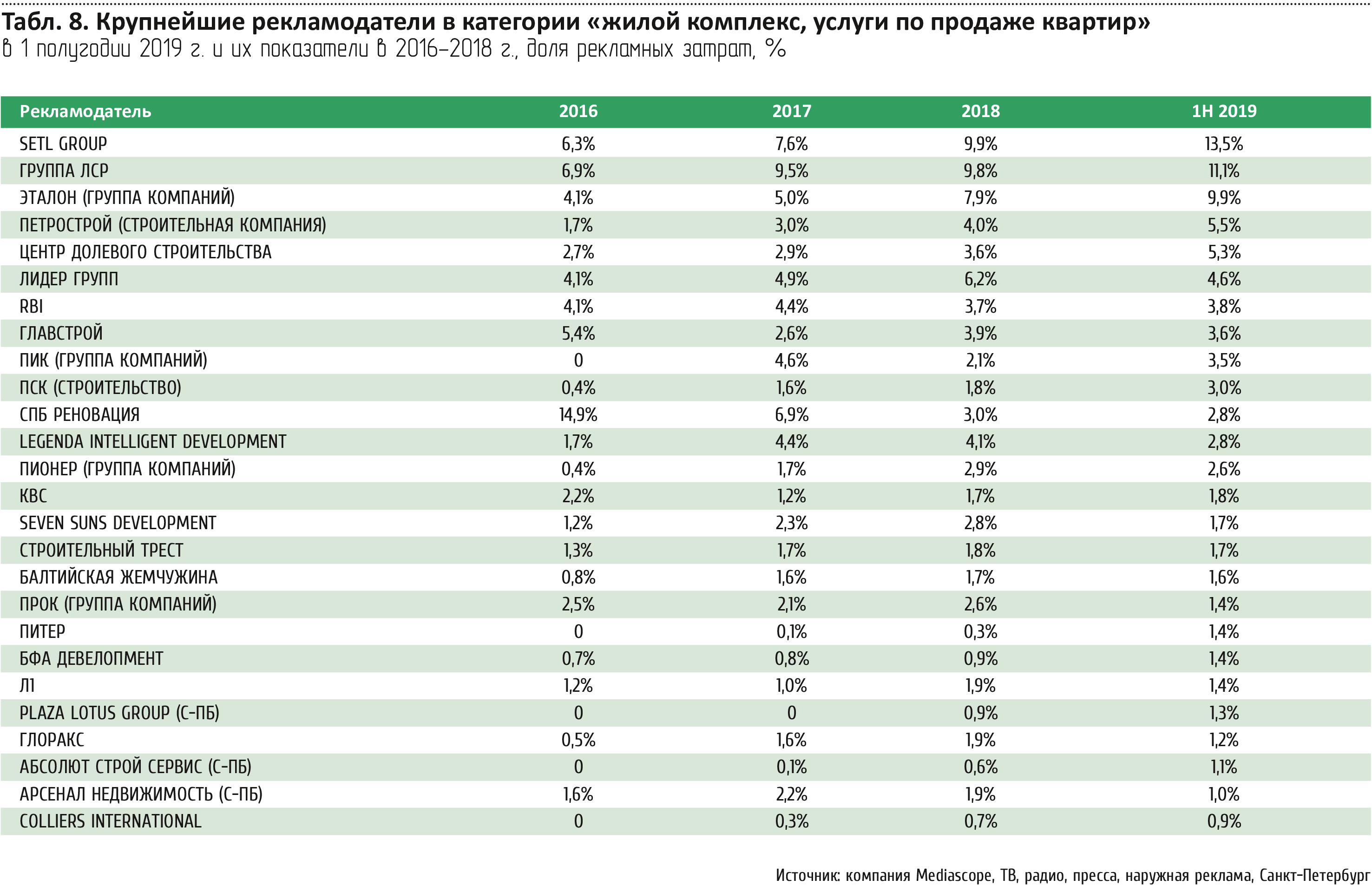

Аналогичные данные для рекламодателей Санкт-Петербурга отражены в табл. 8.

В Санкт-Петербурге лидирующая тройка в первой половине 2019 года по сравнению с 2018 годом не изменилась. Лидером является группа компаний Setl Group: 13,5%, на втором месте с показателем в 11,1% группа ЛСР. На третьем месте — «Эталон (Группа компаний)» (9,9%), Все три компании являются застройщиками и все три увеличили свои доли по сравнению с 2018-м годом.

Доля рекламных бюджетов существенно выросла в первой половине 2019 года у застройщика Центр долевого строительства (5,3% против 3,6 в 2018) и у группы компаний ПИК (с 2,1% до 3,5%) Заметно сократилась доля Лидер Групп: c 6,2% до 4,6%.

Онлайн-реклама

«Рекламодатели из индустрии недвижимости с каждым годом все больше расширяют медиамикс различными форматами digital-рекламы. Несмотря на то, что наибольшей популярностью пользуется контекстная реклама, девелоперы стали активно экспериментировать с онлайн-видеорекламой. Видео дает хорошую возможность выстраивать эмоциональную коммуникацию с покупателем и способствовать увеличению конверсий за счет таргетингов.

Сейчас рынок только учится создавать видео для интернета, но чем больше будет появляться качественных креативов, тем больший будет эффект для бизнеса. Кроме видеорекламы, наши клиенты часто выбирают нативную рекламу в «Яндекс.Дзен», которая помогает снимать ментальные барьеры, связанные, например, с нестандартными предложениями от застройщиков. Хорошие конверсии дает размещение в геосервисах, так как это альтернатива наружной рекламе и отлично справляется с нишевыми задачами. Таким образом разный набор рекламных форматов решает задачи на всех этапах воронки продаж и приводит потенциального покупателя к продавцу, о чем свидетельствуют цифры: две трети звонков поступают девелоперам из рекламной сети «Яндекса».

Рекламодатели в категории «Недвижимость» стали больше вкладывать в онлайн-продвижение — инвестиции в рекламу на проектах Mail.ru Group выросли на 37% за 2018 год. Основной драйвер роста — интернет-реклама агрегаторов предложений по недвижимости, у которых есть развитая экспертиза, доступ к многомиллионной аудитории и разным каналам продаж.

Один из главных трендов продвижения недвижимости — рост использования рекламных объявлений (нативных промопостов) в лентах и группах в социальных сетях. По данным Mail.ru Group, в первом квартале 2019 года доля затрат сайтов-агрегаторов предложений по недвижимости в этот канал выросла более чем в три раза по сравнению с первым кварталом 2018 года. Девелоперские компании также уделяли достаточное внимание рекламе в социальных сетях — в первом квартале 2018 года доля их инвестиций в этот канал продвижения составляла 43%, а за год она выросла до 56%.

На втором месте по популярности — мультиформат, который позволяет автоматически адаптировать объявления под размещение на доступных площадках. Среди часто используемых форматов также баннеры и карусель, которая дает возможность показать несколько слайдов в одном объявлении в социальных сетях и рассказать о разных характеристиках продукта.

Лидером роста является видеореклама. Доля расходов агрегаторов на этот формат увеличилась в 3 раза за год. В размещениях преобладают out-stream форматы в виде нативных видеопостов с автозапуском в лентах социальных сетей. Доля затрат девелоперских компаний на видео также выросла более чем в 2 раза по сравнению с первым кварталом 2018 года.

Видеоформат привлекает и вовлекает аудиторию. Кроме имиджевых задач, рекламные ролики увеличивают и бизнес-показатели (performance-маркетинг). Это в том числе связано с широкими возможностями таргетирования и разными способами закупки видеорекламы. Агрегаторы инвестируют бюджеты преимущественно в performance-маркетинг, тогда как девелоперские компании распределяют рекламные инвестиции на имиджевые и performance-задачи примерно поровну. Однако доля инвестиций агрегаторов в брендинг выросла почти в три раза в первом квартале 2019 года относительно того же периода в 2018 году.

Эксперты «Яндекса» также подтверждают высокую востребованность онлайн-видео в индустрии недвижимости. Рекламодатели активно вкладывают бюджеты в «Видеосеть Яндекса». Число использующих ее в 2018 году более чем удвоилось. По оценкам «Яндекса», реклама в «Видеосети» положительно влияет на конверсии и на поисковый интерес. Так, средний рост поискового интереса среди видевших рекламу составил +20%. Пользователи, видевшие рекламу в «Видеосети», в среднем на 18% чаще совершали конверсию — звонок.

Большая часть инвестиций девелоперских компаний приходится на кроссплатформенные размещения, отмечают эксперты Mail.ru Group. Такой тип рекламы позволяет оптимизировать рекламные кампании, точнее рассчитывать охват и исключать повторы показов. При продвижении агрегаторов больше половины затрат приходится на мобильную рекламу.

Рекламодатели в категории «Недвижимость» стали чаще вести аудиторию из объявлений на посты и группы в соцсетях. Такой подход позволяет формировать лояльную аудиторию, оперативно информировать ее о товарах и услугах, а также получать обратную связь от пользователей. Доля затрат агрегаторов на такую рекламу за год увеличилась более чем в два раза, а девелоперских компаний — на 9 п. п.

Почти половина инвестиций агрегаторов приходится на продвижение мобильных приложений. Девелоперские компании в силу специфики бизнеса не инвестируют в этот канал, поэтому почти половина расходов (48%) приходится на объявления, которые после клика ведут на сайт компании-застройщика.

Рекламодатели в категории «Недвижимость» используют таргетинги для персонализации сообщений. Самые популярные критерии для охвата заинтересованной аудитории по данным Mail.ru Group — возрастной и геотаргетинг (87% и 78% затрат приходится на кампании с такими параметрами). Замыкает топ-3 таргетинг по интересам (50% затрат) — с его помощью объявления можно демонстрировать пользователям, которые посещают тематические ресурсы и изучают релевантную информацию.

Также популярны технологии ремаркетинга — 41% затрат приходится на кампании с использованием стандартного или динамического ремаркетинга, что показывает высокую конкуренцию на рынке. С помощью технологий компании могут показывать рекламу пользователям, которые заходили на сайт или совершали целевые действия на ресурсах. В продвижении недвижимости активно используют и локальный геотаргетинг (20% затрат) — дает возможность охватывать пользователей, которые часто бывают рядом с заданной точкой на карте.

«Рост рекламных затрат на онлайн-продвижение продиктован несколькими факторами:

- Все еще продолжается процесс перераспределения бюджетов из офлайн в онлайн. Эта тенденция характерна для всего рынка рекламы, а не только для сегмента недвижимости.

- Многие традиционные офлайн-форматы достаточно успешно оцифровываются (DOOH, цифровая indoor-реклама). В результате рекламодатель получает тот же самый формат коммуникации с потребителем, но с максимально измеримыми показателями эффективности и возможностью задать дополнительные таргетинги, чтобы минимизировать контакт с нецелевой аудиторией.

- Все больше инвестиций приходится на имиджевые рекламные форматы (видеореклама, нативная реклама), т. к. рекламодатели научились измерять не только прямую отдачу в виде performance-метрик, но и ассоциированное участие в воронке продаж и положительный эффект на конверсию разных этапов воронки».

«Недвижимость — одна из самых сложных категорий с точки зрения принятия решения о покупке. Пользователи изучают и сравнивают огромное количество вариантов, что в свою очередь драйвит развитие агрегаторов, собирающих массив предложений в одном месте. На высококонкурентном рынке сложно выделиться, поэтому рекламодатели активно переходят в digital. Мы видим, как растет интерес компаний к наиболее конверсионным форматам — видеорекламе, продвижению в соцсетях и ремаркетингу. Онлайн-инструменты позволяют выстроить эффективную продолжительную коммуникацию с целевой аудиторией и провести пользователя через весь путь — от первого контакта с рекламой до покупки».

Анализ посещаемости сайтов и обращений в компании по недвижимости

Исследовательская компания Calltouch на основании исследований 370+ сайтов застройщиков в Москве и Московской области (которые использовали платформу Calltouch ) с января по июль 2019 года приводит следующую аналитику звонков в сфере недвижимости.

Анализ сезонности за первое полугодие 2019 показал подъем посещений сайтов застройщиков в марте и апреле на 24% и 20% соответственно по отношению к январю, принятому за 100%. В то же время, несмотря на всплески посещаемости, подъем количества звонков был всего лишь 9% в марте и 3% в апреле, на фоне чего конверсия обращений снизилась и достигла минимума в 0,68% в весенний период (в среднем за полугодие конверсия в уникальные звонки составила 0,7%).

Количество звонков клиента с одного уникального номера составило примерно два раза (2,09).

По всей базе сайтов клиент с одного номера звонил в среднем в 1,3 компании. Поскольку анализировалось не 100% рынка, то реальные цифры еще больше. Таким образом, клиент при выборе застройщика, как правило, сравнивает предложения от несколько фирм-конкурентов. Анализ доли звонков и сессий по каналам показывает, что 70% всего трафика на сайты — это платная реклама. Переходы с органической выдачи — 9%. Доля прямых заходов на целевые страницы составляет 17%. Ситуация со звонками следующая: на платный трафик приходится около 81% всех обращений, с органической выдачи — 12% и с прямых заходов — 5%.

Платный трафик является основным генератором обращений к застройщикам.

Анализ, проведенный Calltouch, показывает также, что для органической выдачи характерны более частые обращения с «Яндекса» (58%), за ним следует Google (39,8%), на остальные поисковые системы приходится 2,2%.

Анализ реферального трафика (то есть со сторонних сайтов, на которых размещается реклама компаний и ссылка на сайт, исключая доски объявлений, где клиент обращается напрямую в компанию без перехода на целевую страницу) по уникальным звонкам в Москве и МО показывает следующие топ-5 площадок: vk.com, 2gis.ru, Instagram.com, cian.ru и facebook.com.

Исследуя распределение трафика с десктопа и мобайла, можно отметить, что даже в такой консервативной отрасли, как недвижимость, доля сессий с мобильных устройств существенно превышает количество посещений с ПК. В среднем 64% всего трафика на сайты идет с гаджетов. При этом доля уникальных звонков с мобильных устройств впервые превысила половину — 50,5%.

Конверсия же с мобильного канала несколько ниже, чем с десктопа, что может быть связано с двумя факторами. Во-первых, большинство мобильных сайтов делалось по остаточному принципу, без серьезной проработки юзабилити и дизайна. Во-вторых, в мобайле совершенно различные параметры рекламы, иная настройка ставок, другие креативы и аудитория — все это также необходимо учитывать и при планировании рекламных кампаний и при анализе их статистик.

Основной источник трафика, уникальных звонков и клиентов — это контекст. Соответственно, на него тратится больше всего денег из рекламного бюджета. Доля «Яндекса» по обращениям в полтора раза выше Google: с «Яндекс.Директ» приходит 63% уникальных звонков, тогда как с Google Ads — 37%. Примерно такое же распределение и в расходах по площадкам. На рекламу в «Яндекс.Директ» тратится 2/3 всех средств, или 66%, а на Google Ads всего треть бюджета — 34%.

Если перевести все эти проценты конверсий в деньги, то, согласно подсчетам экспертов из Calltouch, уникальный звонок с «Яндекса» обходится рекламодателю в среднем в 9 000 рублей, а с Google — 10 000 рублей. В динамике за первое полугодие 2019 стоимость звонка росла одинаково по двум площадкам.

Весьма выгодно использовать в «Яндексе» и Google так называемые визитки — это формат объявления, когда номер телефона указывается непосредственно в поисковой выдаче. По результатам исследования 16% всех звонков в «Директе» приходили через визитки. Это хороший показатель, учитывая то, что за целевой звонок не надо платить: клиент звонит без клика по объявлению.

В Google этот показатель значительно выше: треть звонков в Google Ads приходит с поисковой выдачи без перехода клиента на сайт. Рекламодатели активно используют формат call-only, который доступен только на мобильных устройствах. Смысл в том, что клик по такому объявлению не ведет пользователя на целевую страницу, а предлагается сразу позвонить в девелоперскую компанию.

Средняя стоимость звонка по классам

Анализ средней стоимости звонка, проведенный Calltouch разделен по классам: «Эконом», «Комфорт», «Бизнес», «Премиум».

В «Экономе» звонок с контекста обходится в 6 734 рублей, при этом в «Яндексе» цена выше — 7 627 рублей, в Google ниже — 5 362 рублей.

В «Комфорте» звонок в среднем обходится в 9 000 рублей. Привлечение с Google обходится дороже — 12 000 рублей. Для сравнения, у «Яндекса» — 8 300 рублей.

В «Бизнес»-классе звонок в среднем обходится в 14 000 рублей. Стоимость привлечения из Яндекса дороже — 15 200 рублей против 12 512 рублей в Google.

В «Премиум»-сегменте звонок в среднем обходится в 20 000 рублей. Здесь «Яндекс» также лидирует по «дороговизне» обращения — 23 000 рублей против 16 800 рублей у Google.

Как видим, с ростом класса (и стоимости) жилья стоимость привлечения потенциальных клиентов соответственно повышается.

Основные выводы

- Основополагающий принцип развития Московского и Санкт-Петербургского рынков жилья: соотношение платежеспособного спроса и предложения. В условиях сохраняющегося достаточно широкого предложения и весьма ограниченных покупательных возможностей большинства населения стоит ожидать сохранение существующего баланса «спрос-предложение» с некоторыми колебаниями, вызванными конъюнктурными факторами.

- Некоторая активизация рынка возможна при дальнейшем снижении ставки ипотечных кредитов, которая является мощным драйвером рынка.

- Постепенный переход девелоперов на эскроу-счета способен поднять цены предложения на новостройки, но не кардинальным образом. Степень защищенности покупателей при переходе на эскроу повысится.

- Следует ожидать дальнейшей концентрации рынка и вымывания из него мелких игроков-девелоперов.