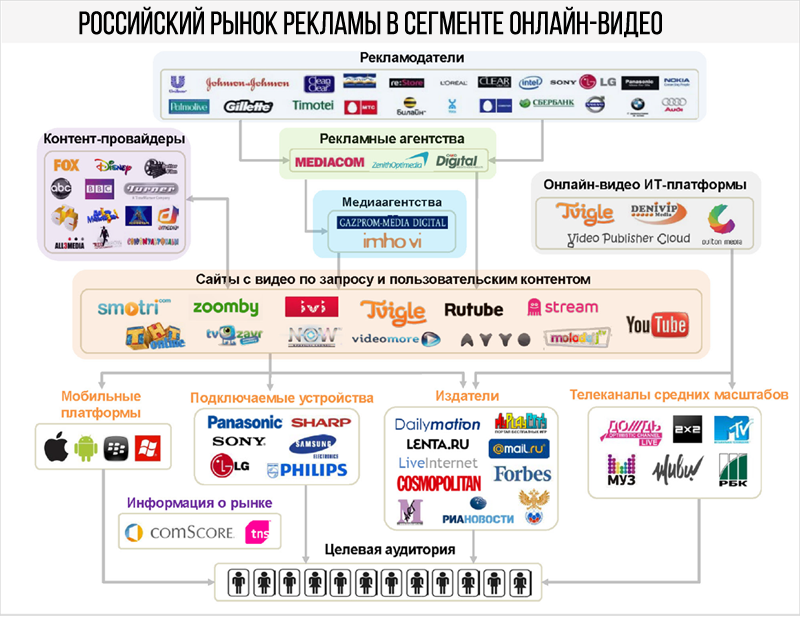

Рынок онлайн-видео в России, первый ежегодный отчет: отток телесмотрения в пользу VOD

Крупнейшим digital-агентствам представили первый ежегодный отчет о рынке онлайн-видео в России. Исследование проводило издание East-West Digital News совместно с comScore, Ernst & Young, Высшей школой экономики и при поддержке компании Tvigle Media

Российский рынок онлайн-видео, насчитывающий в 2013 году 59,4 млн зрителей ежемесячно, постепенно становится одним из самых важных мировых рынков электронного видеоконтента. По числу уникальных пользователей онлайн-видео Россия занимает первое место в Европе и второе в мире, уступая лишь США (195 млн пользователей).

Ожидается, что аудитория российского рынка онлайн-видео будет расти в среднем на 18% в год, а количество просмотров видео на одного пользователя – на 6% до 2018 года. По прогнозам экспертов, к этому времени рынок онлайн-видео в России составит более 100 миллионов зрителей. Рынки платного контента и интернет-рекламы будут расширяться за счет увеличения объема онлайн-видео со 106 млрд просмотров в 2012 году до оценочной величины 292 млрд в 2018 году.

«Уже около 90% всех российских пользователей интернета

смотрят видео в сети хотя бы один раз за месяц (речь о городах с населением 100

000+). Уже сейчас видео – это вторая категория по времени, проводимому в

интернете, которая уступает лишь социальным сетям», – говорит директор

исследований TNS-Россия Инесса Ишунькина.

По данным comScore, каждый пользователь просматривает около 157 видео в месяц.

Среднее время, проведенное за просмотром онлайн-видеоконтента, на одного

пользователя в месяц составляет 17 часов. К 2015 году этот показатель может

достигнуть или превысить 30 часов в связи с ростом потребления

высококачественного видео, более широкого использования мобильных устройств и

умного телевидения, а также расширенного ассортимента и потребления видео.

Согласно данным J’son & Partners, за последние три года аудитория мобильного видео в России увеличилась в 39 раз. Эксперты полагают, что эта аудитория будет продолжать увеличиваться более чем на 30% в год. Кроме того, Россия занимает третье место в мире по объемам продаж умных телевизоров. В 2012 году было продано 800 000 смарт-тв, при этом ожидается, что в 2018 году будет продано более 5 миллионов устройств, что составит 40% от ежегодного показателя роста. Таким образом, согласно прогнозам J&P и оценкам EWDN, в 2018 году общий запас умных телевизоров составит 32 млн единиц или 31% от общего числа телевизоров (103 млн).

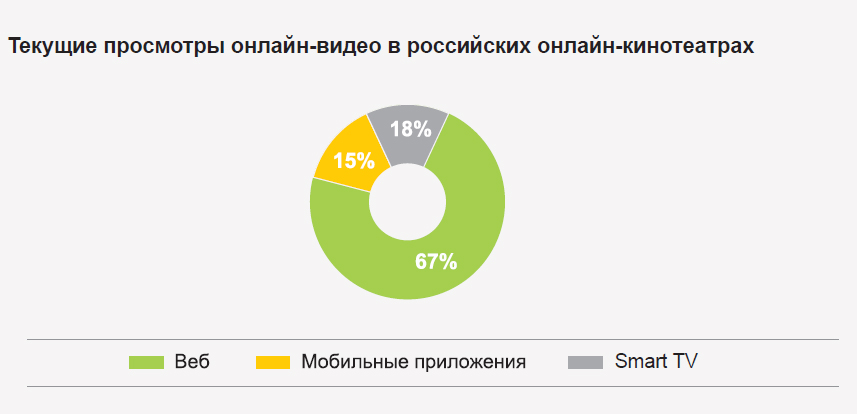

Для удовлетворения спроса при таком стремительном рыночном росте все основные игроки рынка онлайн-видео установили приложения для основных модулей умных телевизоров. По состоянию на первое полугодие 2013 года было разработано около 640 приложений. Однако на данный момент только один из трех владельцев умных телевизоров использует все функциональные особенности устройства.

В 2013 году в России существовало более 20 легальных интернет-сервисов VOD («видео по запросу»).

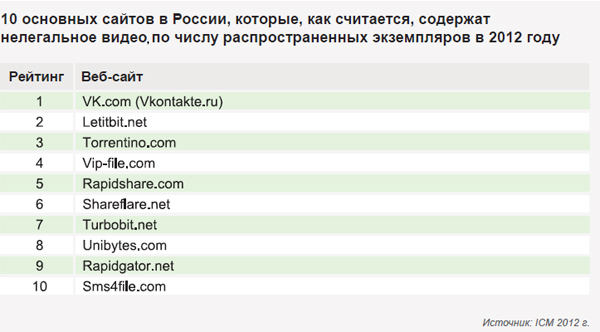

После запуска русской версии YouTube в 2007 году компания Google стала первым крупным международным игроком, вышедшим на рынок. Сайт «ВКонтакте», не упомянутый в приведенном выше рейтинге, исторически является крупнейшим видеоресурсом после YouTube. Его популярность была обусловлена большим объемом нелегального контента, размещенного на сайте.

Профессиональных участников рынка VOD можно разделить на

группы, в зависимости от

их основателей или спонсоров. Этот фактор в значительной мере влияет на

контентную стратегию, каналы распределения, бизнес-модели и проектное

управление в целом. В результате публично разглашенных сделок стало известно,

что, начиная с первой сделки, заключенной Tvigle.ru в 2007 году, учредители,

венчурные фонды, фонды прямых инвестиций и стратегические инвесторы вложили

около $200 млн в российский рынок онлайн-видео.

Объем российского рынка цифрового контента, по оценкам, в настоящее время составляет приблизительно $1,4 млрд (в том числе, транзакционная и рекламная модели). На игры приходится 97% рынка, на видео – 2%, музыка и книги составляют 1%. Главной причиной такой структуры рынка является исторически высокий уровень пиратства.

В стране, традиционно страдающей от интернет-пиратства, недавнее ужесточение законодательства и правовой практики в области онлайн-контента будет положительно сказываться на дальнейшем росте рынка. До принятия антипиратского закона только 5% загружаемого в России контента приходилось на легальные источники, в то время как четыре из пяти российских пользователей интернета просматривали пиратский видеоконтент.

Количество просмотров легального онлайн-видео будет увеличиваться в будущем в результате все большей доступности такого контента. «Как только в нашей стране закон о пиратстве будет действовать в полную меру, мы получим значительный рост качественной аудитории на порталах с лицензионным видео, и как следствие, по охватам будем опережать ТВ. Думаю, это вопрос двух-трех лет», – считает директор по продажам компании Tvigle Media Татьяна Ковалевская.

Эксперты полагают, что в будущем на онлайн-видеорекламу

будет выделяться больше средств из бюджета, а на рекламную деятельность в

традиционных каналах – меньше, так как количество просмотров видео растет.

Улучшенная инфраструктура и оценочные стандарты, успешный опыт работы и

онлайн-экспертиза создают благоприятные условия для перехода от традиционной

телерекламы к онлайн-рекламе.

|

Татьяна Ковалевская, Tvigle MediaСейчас мы уже видим отток телесмотрения в пользу VOD. Пользователи стали более избирательны и хотят смотреть только интересное для них и только в удобное для них время. К сожалению, классическое ТВ значительно уступает в этом онлайн-видео. Все крупные игроки рынка уже активно используют онлайн-видеорекламу как эффективный инструмент коммуникации с аудиторией, которую можно измерить гораздо серьезней, чем ТВ. С недавних пор крупнейшие рекламодатели стали выводить бюджеты на онлайн-видео из общей ТВ-закупки. Раньше это были P&G, Nestle, а теперь к ним присоединился и Unilever. |

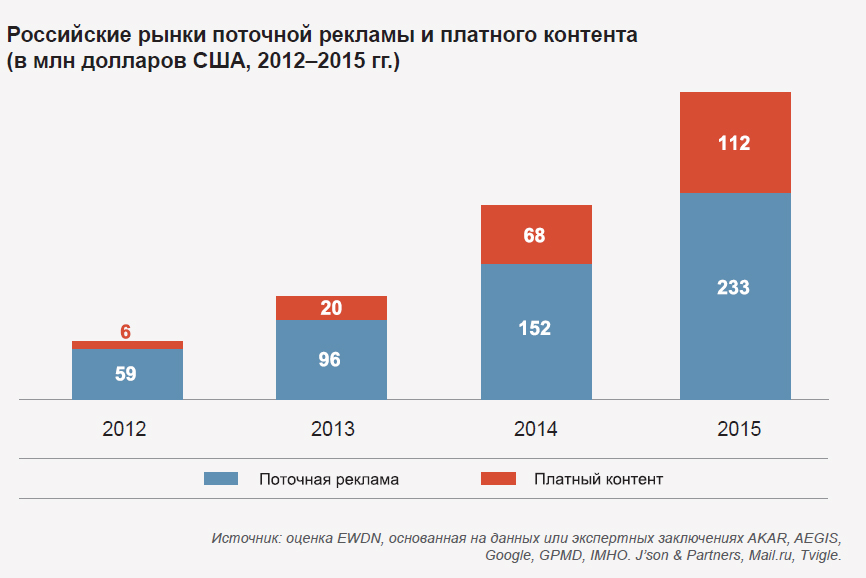

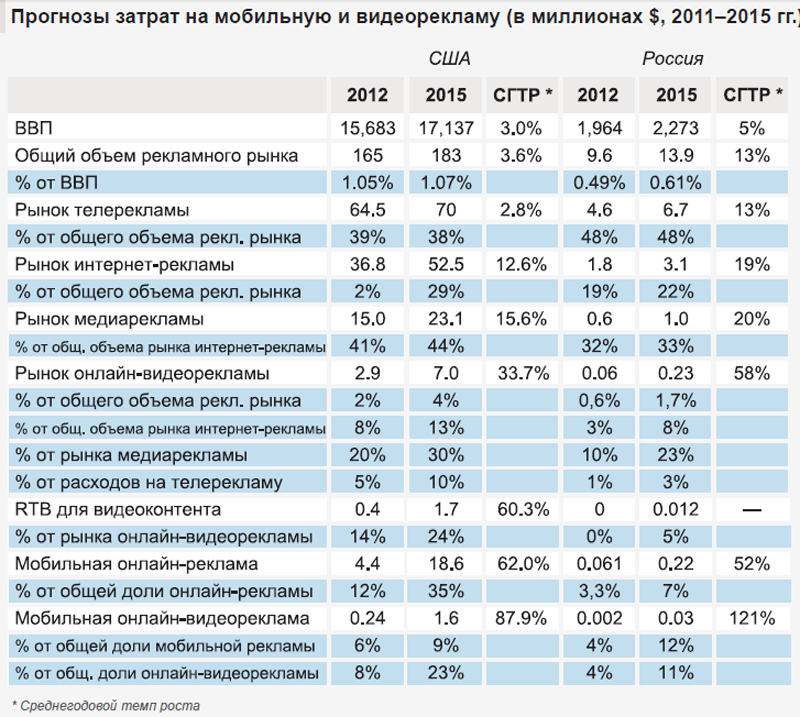

Согласно прогнозам, к 2018 году доходы от рекламы и платной подписки на контент увеличатся более, чем в три раза и достигнут почти $350 млн.

Между 2011 и 2012 годами расходы на видеорекламу в интернете выросли на 120% и достигли отметки в $52 млн. Ожидается, что в ближайшие пару лет рынок будет расширяться примерно на 60% ежегодно. В первой половине 2013 года общий объем прибыли составил $32 млн, 70% за год.

Тем временем рекламное наполнение российских видеосайтов все

еще очень низкое.

|

Дмитрий Алимов, Frontier VenturesНапример, рекламное наполнение сайта ivi.ru составляет менее 3% по сравнению с приблизительно 12% на телевидении. Поэтому участники онлайн-видеорынка обладают большими возможностями получения прибыли до возникновения перенасыщения рынка рекламой |

Некоторые рекламодатели готовы проводить рекламные кампании на видеосайтах, однако они все же сомневаются в качестве выбранной цели из-за недостаточного анализа конъюнктуры рынка. Классификация аудитории пока остается нечеткой, а информация о том, как используются подключенные устройства и каково общее рекламное влияние на них, далеко не полная.

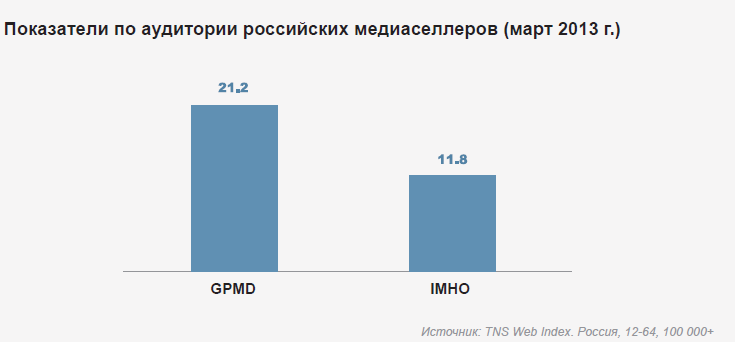

Медиаселлеры собирают более 25% онлайн-бюджета, однако создается впечатление, что этот показатель уменьшится из-за роста общего рекламного бюджета в онлайн-видеосфере и разработке новых технологий, таких как торговля в реальном времени.

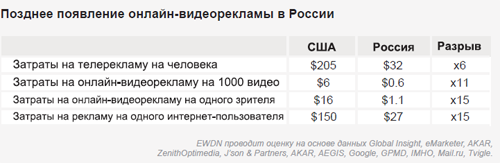

Текущий низкий уровень развития рынка онлайн-видеорекламы в России характеризуется значительным разрывом в затратах на рекламу между Россией и более зрелыми рынками. Так, затраты на онлайн-видеорекламу на одного пользователя в 15 раз выше в США, чем в России.

Согласно прогнозам, в среднесрочной перспективе онлайн- и мобильная видеореклама значительно изменят структуру российского рынка онлайн-рекламы, как это произошло в более продвинутых странах. Со среднегодовыми темпами роста в 120% этот сегмент мог бы достичь показателя в $300 млн через три года или более 20% общих затрат на изобразительную рекламу (8% от общей доли рынка онлайн-рекламы). Сегмент будет продолжать расти после 2015 года благодаря онлайн-видеоторговле в реальном времени, которая в данный момент очень активно продвигается на рынке США. Эта тенденция рано или поздно придет и на российский рынок.

Несмотря на быстрые темпы развития мобильного интернета в России за последние три года, соответствующий сегмент рекламы все еще очень мал: по данным J’son & Partners, в 2012 году он достигал отметки в $61 млн или 3% от общей доли рынка онлайн-рекламы по сравнению с 12% в США.

В ближайшие несколько лет показатели роста в рамках данного сегмента смогут достигать 50% ежегодно вследствие дальнейшего распространения 3G и 4G, продолжающегося распространения мобильного интернета и запоздалого, но непрерывно возрастающего интереса рекламодателей к мобильным устройствам.

Возможно, темпы роста рынка онлайн-рекламы были бы выше, если бы не ряд факторов, который повлиял на российский рынок в большей степени, чем на другие рынки:

1. Контент сильно разграничен по жанрам и продолжительности, издателям, а иногда и рекламодателям, не хватает опыта и знаний для проведения кампаний с использованием такого типа контента.

2. Рекламодатели и закупочные агентства все еще испытывают недостаток подробной информации об аудитории для квалифицированной постановки целей.

3. Многообразие в ИТ-инфраструктуре усложняет управление и оптимизацию рекламных онлайн-видеокампаний с участием нескольких издателей. Существует несколько ИТ-платформ для издателей для создания, управления, хранения и монетизации онлайн-видеопроектов, но большинство участников рынка используют собственное ПО, разработанное без привлечения сторонних специалистов.

4. В онлайн-видео- и кроссмедиакампаниях рекламодателям и агентствам, которые не обладают информацией или сомневаются в эффективности онлайн-видеорекламы, до сих пор не хватает рекламного опыта.

5. Специальных инструментов для управления онлайн-телерекламными кампаниями на мобильных или подключенных устройствах пока не существует. Некоторые трекеры, например AdRiver, ведущий рекламный сервис-провайдер на внутреннем рынке, а также внутреннее ПО позволяют рекламодателям отслеживать количество роликов, просмотренных по каналам.

6. В России, как и в других странах, не существует единых параметров оценки эффективности онлайн-видеокампаний (включая межплатформенную оценку) и не разработан метод сравнения онлайн-кампаний с телевизионными кампаниями.

В значительной степени развитие этого рынка зависит о того, как участники будут преодолевать эти препятствия, адаптироваться к новым условиям, создавать или пользоваться новыми возможностями.

По сравнению с более продвинутыми странами, российские медиаселлеры все еще далеки от предоставления издателям и рекламодателям услуг полнофункциональных рекламных сетей. Такие сети могут предоставлять возможности для планирования и оптимизации рекламных кампаний при поддержке штата лучших контент-издателей, одновременно повышая уровень доступа этих издателей к традиционному рекламному бюджету (включая таких крупных участников телевизионного рынка, как ВГТРК и GPMH). Такие сети могут предоставить больше специальных знаний и опыта по проведению онлайн-видеокампаний, а также межплатформенной и кроссмедийной рекламы.

С другой стороны, рекламодатели и рекламные агентства могут извлечь выгоду из централизованного планирования рекламной кампании посредством весьма широкого круга издателей и таким образом получить максимальный возврат инвестиций и достигнуть перспективных целей.

|

Егор Яковлев, Tvigle MediaМы находимся на чрезвычайно важном этапе развития рынка онлайн-видео в России. Нынешний 2014 год станет показательным, наступил период взрывного роста и огромных возможностей. И тем более важно, что теперь у всех игроков рынка, включая рекламодателей, есть независимая экспертиза всего сектора – этот отчет, объединивший в себе многолетний опыт работы лидеров и экспертов отрасли. |