Как развивался рекламный рынок прессы в России. 2011–2012 годы. Свой след оставил автомобиль

AdIndex продолжает публикацию серии глав из книги Александра Ефремова «Рекламный рынок прессы: прошлое, настоящее и будущее». До кризиса 2008–2009 гг. казалось, что «автомобильная» реклама, как и во многих других странах, занимает первое место вполне закономерно. Но 49-процентное падение в 2009 г. поставили на этом лидерстве крест

Свой след оставил автомобиль

Захватив лидерство в 2000 г., товарная категория «Автомобили и аксессуары» в основном удерживала его до 2009 г., хотя в период 2002–2004 гг. на первое место вырывалась «Парфюмерия и косметика». До кризиса 2008–2009 гг. казалось, что «автомобильная» реклама, как и во многих других странах, занимает первое место вполне закономерно. Но 49%-е падение в 2009 г. поставили на этом лидерстве крест. Вперед вышла категория «Медицина, лекарства, БАДы», а рынок рекламы автомобильной тематики начало лихорадить вслед за товарным рынком новых автомобилей. Несмотря на весьма ограниченное количество производителей автомобилей в мире, рынок рекламы автомобильной тематики не настолько сконцентрирован, как, например, парфюмерно-косметический. Это вызвано наличием огромного числа дилеров (автосалонов), а также сильными независимыми производителями автомобильных аксессуаров (автопокрышек, моторных масел, аудио-техники, автосигнализаций, систем навигации и т.п.) и сферы сервисного обслуживания. Тем не менее, на ТОП-20 рекламодателей пришлось в 2012 г. более 70% всех рекламных бюджетов по категории «Автомобили и аксессуары». При этом доли последних рекламодателей из этого списка едва достигают 0,7–0,8%, а доля АВТОВАЗа, например, составляет всего 1,1%. Таким образом, по сути, бал в этом сегменте рынка правит только первая десятка рекламодателей, в которой доля каждого превышает 3% от суммарного бюджета товарной категории. Эти десять рекламодатели перечислены в Таблице 3.5.1, однако данные по ним представлены в рекламных площадях в пересчете на А4.

Таблица 3.5.1 ТОП-10 рекламодателей товарной категории «Автомобили и аксессуары» по количеству рекламных полос в изданиях центральной прессы в 2011–2012 гг., А 4

Источник: АЦВИ, БД AdMeter

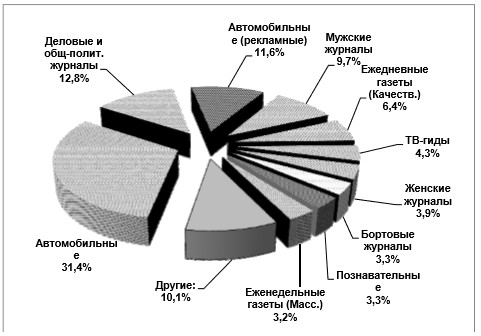

Соответственно, каждый рекламодатель из этой десятки на счету, и каждое издание желает видеть его рекламу на своих страницах. Но «автомобильщики», как и «парфюмерщики», также отличаются крайней разборчивостью в выборе рекламоносителя. Прежде всего, почти треть их рекламных бюджетов (31,4%) приходится на немногочисленную группу изданий автомобильной тематики (см. Таблицу 3.5.2 и Диаграмму 3.5.1.). Вместе с рекламными изданиями той же тематики эта доля достигает 43%. Также автопроизводители и дилеры испытывают теплые чувства к деловой прессе: на долю деловых ежедневных газет и еженедельных журналов приходится совместно еще почти 20%. И лишь меньше половины от общего «автомобильного пирога» делят между собой издания всех остальных тематических ниш, чья совокупная аудитория значительно превышает аудиторию деловой и автомобильной прессы. При этом, например, на женские журналы – лидирующую по рекламным доходам нишу – приходится только 4% рекламных «автомобильных» денег. А мужскому глянцу – нише, в которой женская аудитория скоро сравняется с мужской, достается почти 10%. Не очень понятна логика такого неравного распределения бюджетов, ведь в России, по данным ВЦИОМ, число женщин уже достигло четверти от всех водителей, а в крупных городах, по данным TNS Global, приближается к 40%. Тем не менее, автомобиль пока остается исключительно «мужской игрушкой», а автопроизводители не спешат раскошеливаться на рекламу, направленную на женскую аудиторию.

Таблица 3.5.2 Размещение бюджетов товарной категории «Автомобили и аксессуары» в изданиях центральной прессы по тематическим нишам в 2011–2012 гг., млн. руб. с НДС

Источник: АЦВИ, БД AdMeter

Диаграмма 3.5.1 Распределение бюджета товарной категории «Автомобили и аксессуары» в изданиях центральной прессы по тематическим нишам в 2012 г., %

Источник: АЦВИ, БД AdMeter

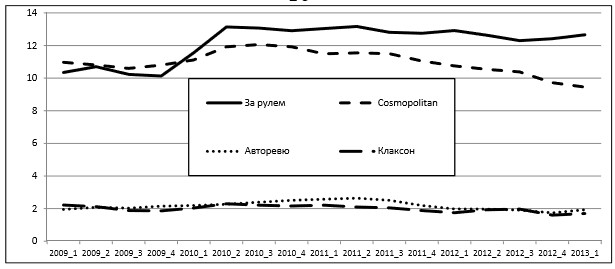

Диаграмма 3.5.2 Динамика средней аудитории 1 номера (AIR, %) изданий автомобильной тематики и женского глянцевого журнала Cosmopolitan по волнам исследования NRS в 2009–2013 гг., Россия, 16+

Источник: TNS Россия, NRS 2009–2013

Обратной стороной этой медали является крайняя зависимость изданий автомобильной тематики от соответствующей ей тематики рекламы. В целом нерекламные издания, пишущие про автомобили, получают от тематической рекламы более 70% рекламного дохода. Интересно, что второй по значимости рекламной товарной категорией для автомобильных изданий является алкоголь. На него пришлось почти 11% в 2012 г. Доля третьей по значимости категории («Табачные изделия») не превышает 3%. Вот такой перечень ТОП-3 «мужских предпочтений», не хватает лишь рекламы «досуга».

Таблица 3.5.3 Доходы от рекламы изданий автомобильной тематики по товарным категориям в 2011–2012 гг., млн. руб. с НДС

Источник: АЦВИ, БД AdMeter

Таблица 3.5.4 Доля рекламы товарной категории «Автомобили и аксессуары» в изданиях автомобильной тематики от всего рекламного дохода издания в 2012 г., %

Источник: АЦВИ, БД AdMeter

В отдельных изданиях доля рекламы автомобильной тематики превышает 90% и ни у одного издания она не опускается ниже 50% (см. Таблицу 3.5.4). В то же время, содержание автомобильного издания с качественным контентом требует очень значительных затрат. Ведущие издания проводят собственные дорогостоящие тесты автомобилей, устраивают автопробеги, разыгрывают призы, устраивают фестивали и конкурсы. Поэтому любые перебои с притоком рекламных денег могут пагубно сказаться на качестве контента. Однако, пока будущее ведущих автомобильных изданий выглядит даже более радужно, нежели, например, будущее женского глянца. Так, несмотря на отсутствие роста рекламных бюджетов автомобильных рекламодателей в прессе в целом, они на 8% увеличили свои расходы на рекламу в изданиях автомобильной тематики. Да и аудитория ведущих автомобильных изданий ведет себя более стабильно, чем аудитория ведущих журналов и газет другой тематики. Так, например, журнал «За рулем», который с 90-х гг.

долгое время был самым массовым российским ежемесячным журналом, а потом уступил первенство женскому журналу Cosmopolitan, в 2010 г. вернул себе лидерство. При этом аудитория Cosmopolitan продолжила снижение, и к настоящему моменту экс-лидер сильно отстал от автомобильного журнала (см. Диаграмму 3.5.2).

По одежке встречают

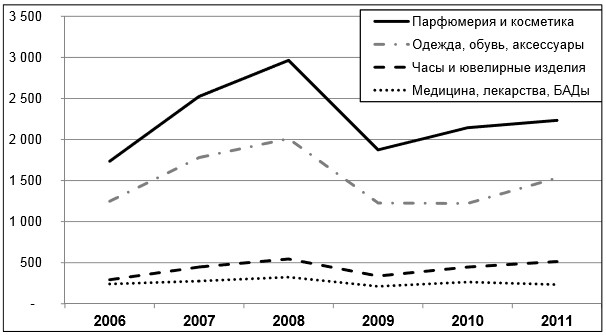

На рекламном рынке центральной прессы товарная категория «Одежда, обувь, аксессуары» стабильно занимает 4-е место, начиная с 2004 г. Для женского глянца она всегда была второй по значимости товарной группой, уступая по размеру бюджета лишь «Парфюмерии и косметики» (см. Диаграмму 3.6.1). Это достаточно капризная и сложная категория рекламодателей, однако реклама модной одежды настолько важна для глянцевых журналов, что издания порой готовы ставить ее бесплатно. Когда говорят, что журнал покупают ради просмотра рекламы в нем, то это говорят о женском глянце и о рекламе модных брендов одежды и обуви.

Диаграмма 3.6.1 Динамика бюджетов четырех основных товарных категорий в женских ежемесячных журналах в 2006–2011 гг., млн. руб. с НДС

Источник: АЦВИ, БД AdMeter

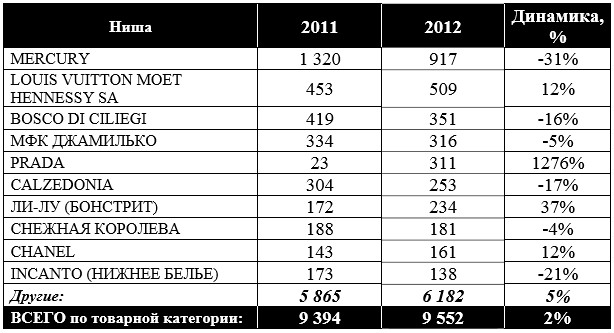

Конечно, журналам удобнее работать, например, с таким рекламодателем, как L'OREAL, который может заполнить рекламой в одном номере ежемесячного журнала сразу пару десятков страниц. А счет модных брендов, только тех, которые регулярно рекламируются в прессе, уже идет на сотни. Рекламодателей, казалось бы, должно быть заметно меньше, потому что крупные дистрибуторы могут представлять по нескольку десятков брендов, но если считать с многочисленными магазинами, то их тоже сотни. Так, в БД мониторинга рекламы TNS Media Intelligence за 2011-2012 гг. по категории «Одежда, обувь, аксессуары» насчитывается 725 рекламодателей. Концентрация рекламного бюджета данной категории далека от того, что мы видели по группам «Парфюмерия и косметика» или «Автомобили и аксессуары». В 2011 г. на ТОП-20 рекламодателей пришлось 44,8%, а в 2012 г. – 45,4% совокупного рекламного бюджета «Одежды, обуви, аксессуаров». Это даже меньше, чем по товарной категории «Медицина, лекарства, БАДы». То же самое мы видим и по ТОП5 рекламодателей: в 2012 г. на первую пятерку пришлось лишь 23,6% всех денег (см. Таблицу 3.6.1 и Диаграмму 3.6.2).

Таблица 3.6.1 ТОП-10 рекламодателей по количеству рекламных полос по товарной категории «Одежда, обувь, аксессуары» в центральной прессе в 2011–2012 гг., А4

Источник: АЦВИ, БД AdMeter

Диаграмма 3.6.2 Доли основных рекламодателей по объему рекламных бюджетов по товарной категории «Одежда, обувь, аксессуары» в центральной прессе (суммарно за 2011–2012 гг.), %

Источник: АЦВИ, БД AdMeter Рынки с большим количеством мелких игроков ведут себя с точки зрения расходов на рекламу гораздо стабильнее, нежели рынки, которые делят между собой несколько крупнейших корпораций. Одномоментное увеличение или уменьшение рекламного бюджета, перебрасывание значительной его части в другое медиа, перераспределение его между площадками внутри медиа, смена рекламного агентства, которое распоряжается глобальным бюджетом, шантаж издателя прекращением сотрудничества с целью добиться повышения скидки – это все болезненные для отдельных изданий и целых издательских домов капризы крупных рекламодателей. Мелкие рекламодатели ведут себя еще более капризно, но их количество с лихвой компенсирует это. В конце концов, издание может показать вконец обнаглевшему рекламодателю на дверь, что гораздо труднее сделать, если рекламодатель приносит журналу четверть или даже треть всего дохода. С этой точки зрения, в условиях постоянно снижающегося бюджета L'OREAL рост расходов на рекламу со стороны многочисленной армии рекламодателей, представляющих категории одежды и обуви, явился крайне важным подспорьем для глянцевых журналов (см. Таблицу 3.2.2 в разделе 3.2).

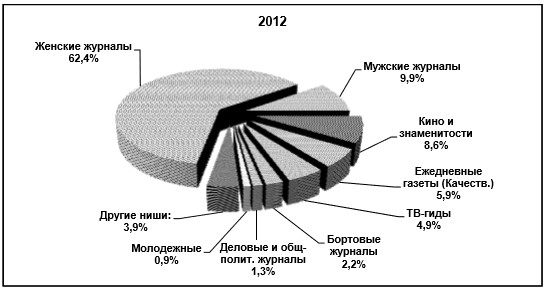

Диаграмма 3.6.3 Доли основных товарных категорий в рекламных доходах ежемесячных глянцевых журналов в 2012 г., %

Источник: АЦВИ, БД AdMeter В 2012 г. произошло малозаметное, но знаменательное событие. Товарная категория «Одежда, обувь, аксессуары» побила собственный рекорд, державшийся аж с 1997 г. (данных, ранее 1996 г. у нас просто нет). Ее рекламный бюджет в центральной прессе превысил 89% от бюджета категории «Парфюмерия и косметика», т.е., по сути, она стала одной из двух равнозначно важнейших товарных групп, рекламирующихся в глянцевых журналах. В глянце ее доля составила 22,6% против 26,5% «Парфюмерии и косметики» (см. Диаграмму 3.6.3), хотя еще годом ранее соотношение сил было совершенно другим: 20,3% против 30,5% соответственно. Что касается тематических издательских ниш, на которые приходится основная часть бюджета рассматриваемой категории, то это, прежде всего, «глянцевая» пресса. На условный «расширенный глянец», включающий, помимо прочего, женские еженедельники, издания тематики Celebrities («Кино и знаменитости» в нашей классификации), мужские ежемесячники, путеводители по развлечениям и бортовые журналы, приходится 85% всех рекламных затрат. Единственные ниши, где оседают хоть сколь-нибудь значимые деньги, – это ежедневные деловые газеты (доля около 6%), в которых можно встретить рекламу дорогих мужских костюмов и аксессуаров, а также ТВ-гиды (5%), в которых размещается реклама массовых брендов женской одежды и обуви. Про всю остальную прессу можно сказать, что модные бренды ее просто игнорируют (см. Диаграмму 3.6.4).

Диаграмма 3.6.4 Распределение бюджета товарной категории «Одежда, обувь, аксессуары» в изданиях центральной прессы по тематическим нишам в 2012 г., %

Источник: АЦВИ, БД AdMeter

Вредные привычки

Брак по любви между прессой и рекламодателями, представляющими товарные категории «Алкогольные напитки и пиво» и «Табачные изделия», в 2013 году мог бы отметить свою «Бирюзовую» свадьбу (18 лет совместной жизни). К сожалению, каких-то полутора месяцев не хватило до этого славного юбилея. А начиналось все в далеком 1995 г., когда Закон 108-ФЗ «О рекламе» запретил продвижение алкоголя и табака на телевидении. С тех пор, как и в любом браке, было еще много всяких взлетов (к примеру, ограничения рекламы пива на ТВ в 2004 г.) и падений (например, запрет рекламы алкоголя в прессе Федеральным законом «О государственном регулировании производства и оборота этилового спирта и алкогольной продукции», который несколько лет противоречил За кону «О рекламе»). Наконец, бурные годы любви и измен сменились совсем уже теплыми семейными отношениями, когда в 2006 году новый закон о рекламе запретил рекламу вредных товаров почти во всех конкурирующих медиа, одновременно разрешив ее в прессе. С 1 июля 2007 г. реклама табачных изделий покинула уличные билборды, и пресса осталась без соперниц. Для прессы в целом реклама алкогольных напитков и табачных изделий никогда не была столь же значимой, как реклама косметики или БАДов (см. Диаграмму 3.7.1). Хорошо, если реклама алкоголя входила в первую десятку товарных категорий, а сигаретам и этого обычно не удавалось. Но, во-первых, за каждую рекламную полосу рекламодатель вредного товара платил гораздо больше, нежели производитель автомобилей или косметики, потому что он не мог махнуть рукой и уйти на телевидение или в наружку. А во-вторых, для отдельных групп изданий доля «алкогольной» и «табачной» рекламы в разы превосходила тот же показатель для всей прессы (см. Таблицу 3.7.1). Так, свыше 30% рекламных поступлений познавательных журналов в 2012 г. было обеспечено именно рекламой алкоголя и сигарет.

Диаграмма 3.7.1 Динамика доли бюджетов товарных категорий «Алкогольные напитки и пиво» и «Табачные изделия» в общих доходах центральной прессы от рекламы в 2006–2012 гг., %

Источник: АЦВИ, БД AdMeter

Таблица 3.7.1 Доли бюджетов товарных категорий «Алкогольные напитки и пиво» и «Табачные изделия» в общих рекламных доходах отдельных тематических издательских ниш в 2012 г., %

Источник: АЦВИ, БД AdMeter

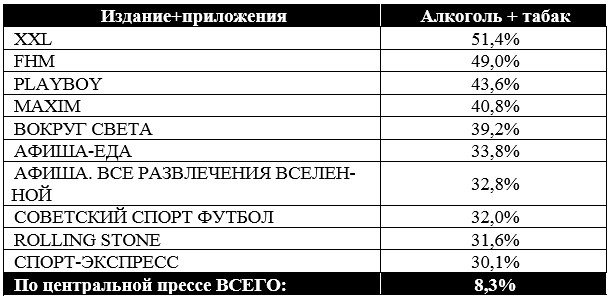

Крайне важными данные товарные категории были и для мужских и бортовых журналов, а также для гидов развлечений. Примерно вдвое доля категории «Алкогольные напитки и пиво» превосходила среднерыночные показатели для тематических ниш: «Туризм и путешествия», «Деловые и общ-полит. журналы», «Гастрономические», и «Автомобильные». Для отдельных изданий эти показатели были еще намного выше (см. Таблицу 3.7.3).

Таблица 3.7.2 Распределение рекламных бюджетов товарных категорий «Алкогольные напитки и пиво» и «Табачные изделия» в изданиях различных тематических ниш в центральной прессе в 2012 г., %

Источник: АЦВИ, БД AdMeter

С 1 января 2013 г. вступил в силу запрет на рекламу алкогольных напитков и пива в прессе. Это сразу сказалось на динамике всего рынка центральной прессы, которая в 1 квартале 2013 г. ушла ниже нулевой отметки, несмотря на резкий рост рекламных бюджетов по категории «Табачные изделия». Подробнее об этом будет рассказано в главе 4.

Таблица 3.7.3 Издания с наибольшей долей рекламы алкогольных напитков и табачных изделий в общем объеме рекламных доходов за 2012 г., %

Источник: АЦВИ, БД AdMeter